Si habéis llegado a este artículo es porque ya sabéis que es el modelo 303 de IVA y queréis aprender a rellenarlo o bien resolver dudas sobre alguna casilla en concreto.

Para los que utilizáis el programa de facturación de Quipu ya sabéis que el modelo 303 se rellena automáticamente, aún así, para los que seguís con dudas, en este artículo vamos a explicar este impuesto casilla por casilla utilizando un lenguaje común para que, sin ser expertos fiscales podáis rellenarlo sin dificultades.

En este artículo aprenderás:

- ¿Qué información necesito para rellenar el modelo 303?

- Rellenar el modelo 303 IVA casilla a casilla

- Régimen General – IVA devengado

- Régimen General – IVA Deducible

- Casillas [28], [29], [30] y [31]: Operaciones interiores

- Casillas [32], [33], [34] Y [35]: Operaciones Extracomunitarias

- Casillas [36], [37], [38] y [39]

- Casillas [40] y [41]: Rectificación de deducciones

- Casilla [42]

- Casilla [43]: Bienes de Inversión

- Casilla [44]

- Casilla [45]: Total a deducir

- Celda [46]: Resultado régimen general

- Régimen Simplificado

- Información Adicional

- Casilla [59]: Ventas a clientes intracomunitarios

- Casilla [60]: Ventas de bienes fuera la UE

- Casilla [120]: Ventas servicios fuera UE + Ceuta / Melilla / Canarias

- Casilla [122]: Casuísticas especiales

- Casilla [123]: Ventas del Régimen de la Unión

- Casilla [124]: Ventas del Régimen de Importación y Exterior de la Unión

- Casillas [62], [63], [74], [75]: Criterio de caja

- Resultado Modelo 303 IVA negativo, positivo o cero

¿Cómo rellenar el modelo 303 de IVA?

📹 Vídeo explicativo: En el siguiente vídeo explicamos cómo rellenar el modelo 303 casilla por casilla.

Prueba gratuita de 15 días. Sin permanencia. Sin introducir tu tarjeta.

¿Qué información necesito para rellenar el modelo 303?

Se necesitan todos los ingresos y gastos relacionados con la actividad económica. Para justificarlos, se precisa la factura de cada uno de ellos. Debe tenerse en cuenta que para el IVA solo se puede desgravar las facturas, no los tickets.

Para poder rellenar el modelo 303 necesitamos separar la información según estos criterios:

- Separar los valores entre la base imponible y el valor de la cuota de IVA. BASE IMPONIBLE: cantidad a pagar o recibida a partir de la cual pondremos el IVA que le corresponde. Es decir, si tu le pagas a tu cliente 1000€ por un diseño web por ejemplo, tendrás que pagarle 1000+21%. La base imponible son los 1000. El valor de la cuota:

- Separar según tipo impositivo (IVA del 4%, 10%, 21%)

- Separar según procedencia del ingreso/gasto (compra nacional, intracomunitaria – es decir, dentro de la UE – o extracomunitaria)

- Separar según si un gasto es corriente o un bien de inversión (maquinaria, equipamiento informático…). Un bien de inversión es aquel activo que dura más de un año mientras que el corriente son aquellas compras de bienes o servicios que se consumen en menos de un año (gastos corrientes).

Cabe destacar que un activo se puede computar como gasto si el importe es menor de 600€.

Instrucciones para rellenar el modelo 303 IVA casilla a casilla

Vamos a ver las diferentes partes del modelo 303 de la aeat y la información que debemos añadir para cumplimentarlo.

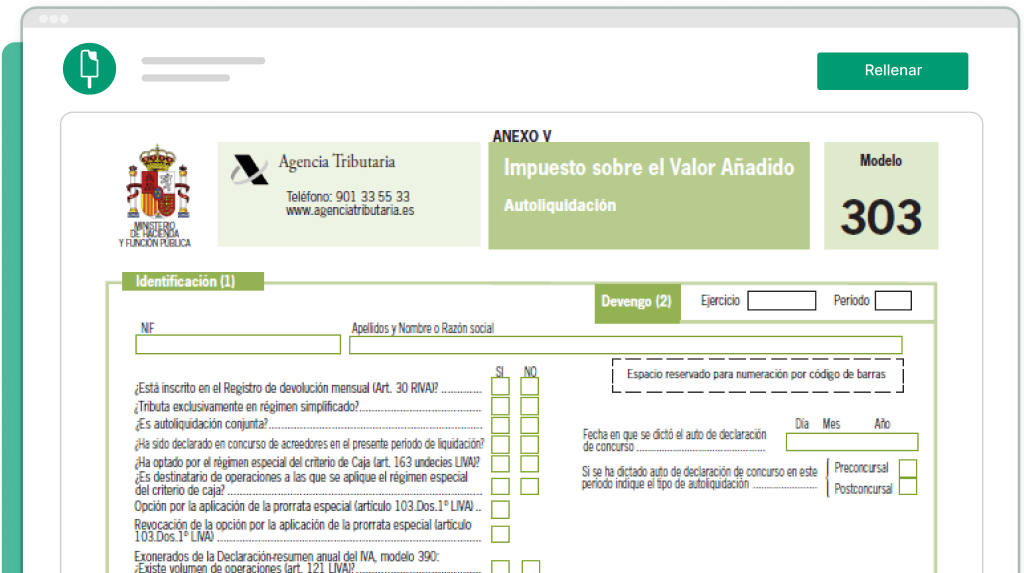

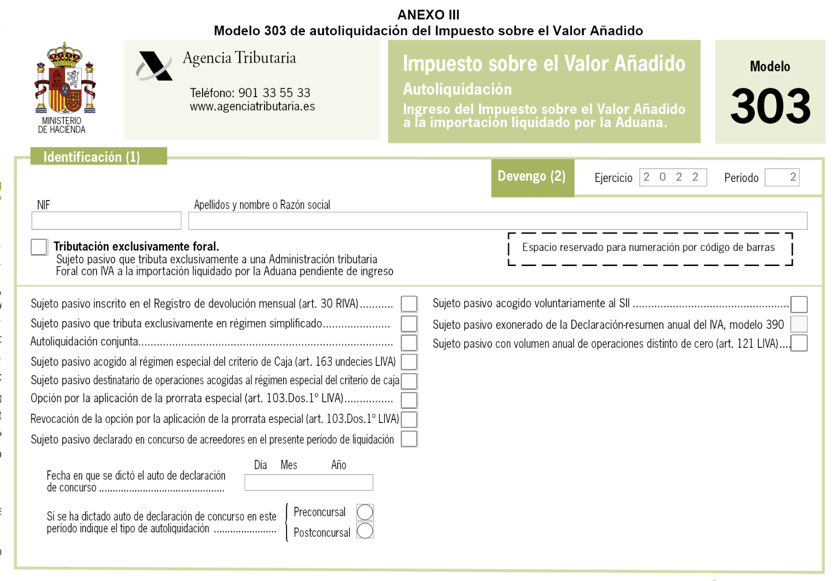

1.- Identificación (1) y devengo (2)

En el primer apartado del modelo 303 se especifica el ejercicio (año) y el período (trimestre). Se añade el NIF, así como el nombre completo del autónomo o de la empresa.

Finalmente, se detalla si el sujeto está inscrito o no en el registro de la Devolución Mensual, si tributa en régimen simplificado, si es una autoliquidación conjunta, si ha sido declarado en concurso de acreedores y si está inscrito o es destinatario de operaciones en el régimen del criterio de caja.

3.- Liquidación (3)

En el tercer apartado de la declaración trimestral de IVA se detallan los ingresos que determinan el IVA a devengar (devolver), por parte del empresario o empresa y el IVA a deducir (desgravar).

El IVA devengado es el que se incluye en las facturas, y que el empresario cobra a sus clientes cuando emite la factura a sus clientes por la prestación de un servicio o cuando vende un producto. En el IVA devengado, la empresa o el autónomo, actúan como recaudadores de la Agencia Tributaria.

Cabe aclarar que la empresa no se queda este dinero, sino que lo devuelve al Estado cuando presenta la liquidación trimestral a través del Modelo 303 (el modelo trimestral de IVA) y el Modelo 390 en la declaración anual de IVA.

Modelo 303: ¿Debo elegir entre el Régimen General o Simplificado?

Como hemos explicado anteriormente, el Régimen Simplificado es un régimen fiscal que se aplica al IVA. Dentro de este, se encuentran las personas físicas y entidades en régimen de atribución de rentas, y que desarrollan ciertas actividades recogidas por la Agencia Tributaria.

Son entidades en régimen de atribución de rentas las sociedades o comunidades de bienes que no tienen personalidad jurídica, por lo que no están sujetas al IRPF o al Impuesto de Sociedades y, sin embargo, obtienen ingresos o desarrollar un actividad económica.

Por su parte, el Régimen General del IVA se aplica cuando no estás sujeto a ninguno de los regímenes especiales o bien, cuando has renunciado o quedas excluido del régimen simplificado o del régimen especial de la agricultura, ganadería o pesca.

Esto significa que, una persona sujeta al régimen general del IVA o a un régimen especial distinto de los señalados, no puede tributar en el régimen simplificado del IVA por ninguna actividad. Es decir, acogerse o no a uno de los dos regímenes, dependerá de tu actividad.

En el modelo 303 se diferencian dos partes: IVA devengado y el IVA deducible.

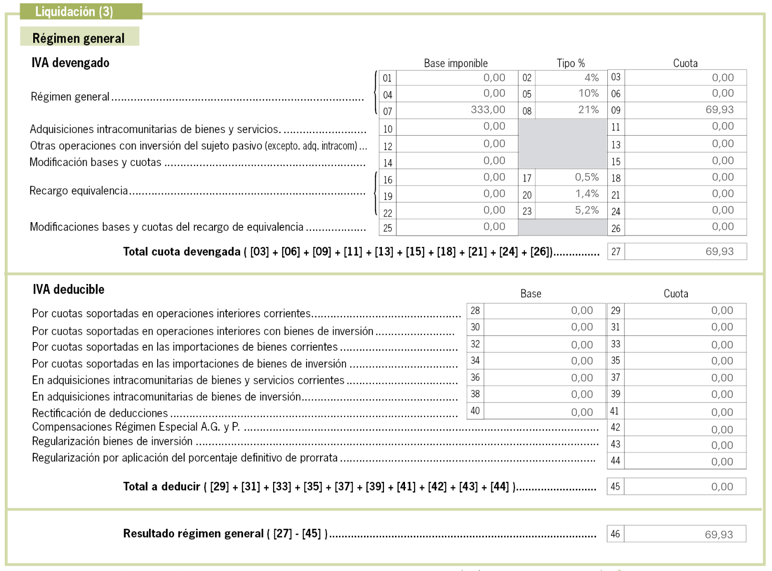

Régimen General – IVA devengado

La parte en la que se declara el IVA devengado se extiende de la casilla 1 a la casilla 27.

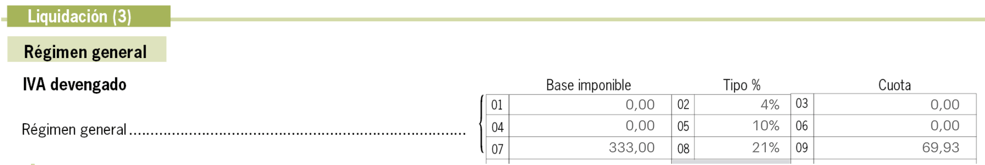

Régimen General – Casillas de la [1] a la [9]

Se separan los ingresos según el tipo impositivo. Así la primer fila (1, 2 y 3) la rellenamos con el total de aquellos ingresos que tengan un tipo impositivo superreducido del 4%.

- En la primera casilla pondremos la base imponible.

- En la segunda detallaremos el tipo impositivo de IVA (4%).

- En la tercera la cuota de IVA.

Lo mismo haremos en las casillas [4], [5] y [6], con aquellos ingresos de tipo impositivo del 10% y lo mismo en las casillas [7], [8] y [9]; con el total de ingresos con un tipo impositivo del 21%.

Por ejemplo, si he facturado un total de 1.210 €, bienes y servicios incluídos, con un tipo impositivo del 21%, implica que en la casilla 07 pondría los 1.000 €, en la casilla 08; el 21 (%) y en la casilla 09; 210€, siendo la cuota de IVA correspondiente. Repetiría el mismo proceso con los otros dos tipos impositivos (10% y 4%).

Para aquellas empresas que venden fuera de territorio nacional, si la organización no está dada de alta en el ROI (Registro de Operadores Intracomunitarias), deberá cargar con el tipo impositivo del IVA adecuado y actuar normalmente.

En caso que la empresa sí esté dada de alta en el ROI, no debe aplicar IVA en la factura y deberá imputar toda la información referente a la venta de bienes y servicios dentro de la UE en el Modelo 349.

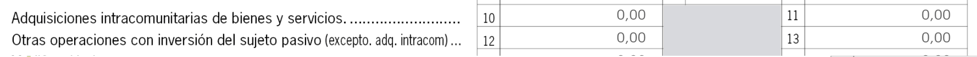

Casillas [10], [11]: Adquisiciones intracomunitarias de bienes y servicios

Si no tienes el CIF intracomunitario (países de la Unión Europea), dichas casillas siempre serán cero. En caso que lo tengas, permite que tus proveedores intracomunitarios te emitan facturas sin IVA.

En este último caso, pondremos en la casilla 10, la suma de todas las bases imponibles de las facturas de gastos corrientes que provengan de la UE y en la casilla 11, el 21 (%) de la cantidad de la casilla 10.

El valor de la casilla 10 del modelo trimestral de IVA es el mismo que el de la 36, y el valor de la casilla 11; el mismo que la 37.

El valor de la casilla 10 del modelo de IVA es el mismo que la suma de la celda 36 y 38 y el valor de la casilla 11; el mismo que la 37 y 39. Con la diferencia que en la parte de IVA deducible separamos gastos corrientes de bienes de inversión.

El IVA que autorepercutimos aparece en ambos bloques siendo compensado y teniendo un efecto neutro.

En los casos en que la empresa esté inscrita en el Registro de Operadores Intracomunitarios (ROI) y haya realizado adquisiciones intracomunitarias de bienes en el período objeto de liquidación; se entiende que la empresa habría realizado compras a corporaciones de países miembros de la Unión Europea sin que se le hubiera cobrado ningún importe en concepto de IVA.

En estos casos, la empresa tendrá que devengar (ingreso) y soportar (gasto) la cuota de IVA que hubiese correspondido si las compras se hubieran realizado a empresas nacionales. Además, tendría que detallar en los apartados correspondientes de IVA Devengado y de IVA Soportado, por lo que el efecto sería neutro.

Esto es, por un lado, se incrementa el importe total de IVA Devengado y por el otro se incrementa en la misma cuantía, el importe total de IVA Soportado.

Por ejemplo, si compro unas tarjetas de visita en Francia que valen 100 € con el IVA de Francia del 19,6%. Si no estoy dado de alta en el ROI, pagaré 100€ + 19,6€ (total 119,6€) y no voy a poder deducir el IVA. Será como si fuera un ticket.

Si por el contrario tengo el ROI, voy a pagar solo 100 € (sin IVA) y haré constar en las casillas [10] y [36], los 100 € y en las casillas [11] y [17].

Casillas [12] y [13] del modelo 303

En la casilla [12], las facturas [españolas] recibidas sin IVA para la inversión del sujeto pasivo (ejecuciones de obra de edificaciones cuando no se factura a consumidor final) y en la casilla [13], el 21% de la casilla [12].

El valor de las casillas [12] y [13] también incorporaremos las facturas de gasto de importaciones, estas son:

- Facturas de Gasto a Canarias / Ceuta / Melilla.

- Facturas de Gasto de fuera la UE.

Al igual que en las celdas [10] y [11] aplicaremos la inversión del sujeto pasivo. Es decir, en la celda [12] pondremos la base de la factura y en la [13] el 21% de ello, teniendo en cuenta que todas esas facturas de gasto son con IVA 0%.

El valor de las casillas [12] y [13] deben sumarse también en la casilla [28] y [29], respectivamente. En las casillas [28] y [29] se declara el IVA deducible de dichas operaciones, mientras que en las casillas 12 y 13 se declara el importe de las facturas.

Casillas [14] y [15]: Modificaciones

La casilla [14] se refiere a los importes de las facturas rectificativas o modificaciones que se han emitido durante el trimestre.

En la casilla [15] vamos a indicar la cuota de IVA por lo que en la celda 14 solo añadiremos la base imponible.

En el caso de tener devoluciones como principales facturas rectificativas deberemos añadir el signo menos «-» en el importe de la celda.

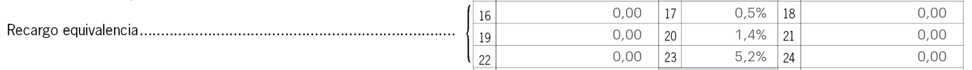

Casillas [16], [17], [18], [19], [20], [21], [22], [23] y [24]: Recargo de equivalencias

Si habéis facturado a clientes que se encuentren en el régimen de recargo de equivalencia (*) lo tendréis que tener en cuenta. Cabe destacar que en éste caso el cliente tiene la obligación de indicar explícitamente que se encuentra en este régimen.

El recargo será del 5,2%, el 1,4%, el 0,5% (y el 1,75% para el tabaco) en función de si el IVA del producto es del 21%, del 10% o del 4% respectivamente.

Por ejemplo, un comerciante de alimentación que compre a su proveedor un pedido de 1.000 euros recibirá una factura de 1.000 + 21% de IVA + 5,2% de Recargo de equivalencia = 1000€ + 210€ + 52€ = 1.262€.

El recargo de equivalencia es un régimen especial de IVA, obligatorio para comerciantes minoristas autónomos que no realicen ningún tipo de transformación en los productos que venden, es decir, solo hacen compra-venta. Así pues, se aplica tanto a autónomos como a las comunidades de bienes, pero en ningún caso a empresas.

Existen algunas actividades exentas entre las que destacan joyerías, peleterías, concesionarios de coches, venta de embarcaciones y aviones, objetos de arte, gasolineras y establecimiento de comercialización de maquinaria industrial o minerales.

Los autónomos que en un ejercicio facturen más del 20% de sus ventas a clientes profesionales y empresarios pueden liberarse de esta obligación y pasar al régimen normal de IVA siempre y cuando informen a la AEAT sobre ello, al final de año aportando justificantes suficientes.

Para el comerciante minorista supone pagar un IVA algo más alto de lo normal a cambio de no tener que presentar declaraciones de IVA a Hacienda. De esta manera, paga el IVA directamente a su proveedor y se simplifica mucho su gestión del IVA.

Sólo se aplica en facturas de bienes correspondientes a mercaderías o género. Es el proveedor del comerciante el que debe incluir el recargo de equivalencia en sus facturas, diferenciado del IVA soportado, y considerar ambas cantidades como IVA repercutido en sus declaraciones de IVA.

Casillas [25] y [26]: Modificaciones

En caso de modificación posterior de bases y cuotas del recargo de equivalencia, ya sean positivas o negativas, deberá aplicar dichas modificaciones en estas casillas.

Importante declarar con el signo que les corresponda. Signo menos en el caso de ser negativas.

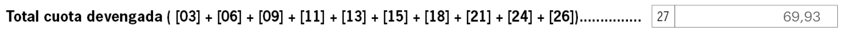

Casilla [27]: Total cuota devengada

En la casilla [27] aparece el sumatorio de todas las cuotas de IVA (3, 6, 9, 11, 13, 15, 18, 21, 24 y 26) que representa el total de IVA que hemos ingresado y debemos devolver a Hacienda al no ser un consumidor final.

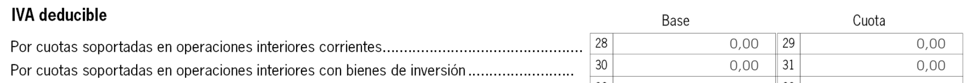

Régimen General – IVA Deducible

En este apartado vamos a incorporar todos los gastos objeto de deducción – mediante facturas, no de tickets – en que he incurrido (soportado) y he pagado el IVA correspondiente.

Como no soy un consumidor final, este IVA que he pagado me lo va a devolver Hacienda con la correspondiente declaración.

Para ello tenemos que separar por un lado si la compra es un bien corriente o si es un bien de inversión (activo) y por otro lado si se trata de una compra en territorio español, dentro de la Unión Europea (intracomunitario) o fuera de la Unión Europea (importación). No hace falta detallar el porcentaje de tipo impositivo (IVA), sino detallar solo el total de las bases imponibles y la cuota de IVA.

Casillas [28], [29], [30] y [31]: Operaciones interiores

En ellas aparecen las operaciones (compras) interiores (en España). Son la mayoría de los gastos.

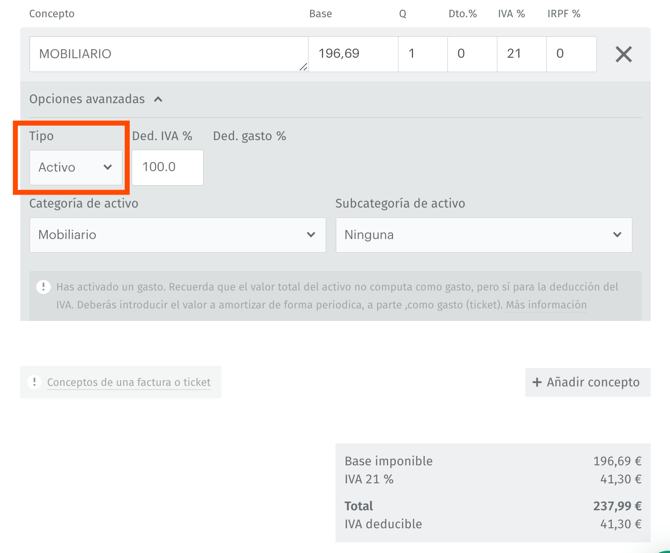

En las casillas [28] y [29] vamos a considerar aquellas compras corrientes (es decir, toda la compra de cosas consumibles, por ejemplo) y en las casillas [30] y [31] las compras de activos (maquinaria, vehículos, equipamiento informático, mobiliario… todo aquello que tenga una vida útil mayor de un año).

En Quipu, automáticamente aparecerán aquellos conceptos que hayan sido etiquetados como “Activos”.

Finalmente recordar que también vamos a incorporar las facturas de gasto de importaciones estas son:

- Facturas de Gasto a Canarias / Ceuta / Melilla.

- Facturas de Gasto de fuera la UE.

Ellas tienen un IVA de 0% pero las imputamos aquí haciendo la autorepercusión del IVA, es decir, consignando el 21% de IVA y incorporando este dato también en las casillas [12] y [13]

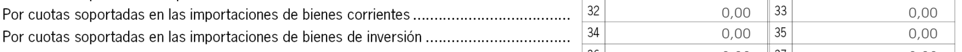

Casillas [32], [33], [34] Y [35]: Operaciones Extracomunitarias

En ellas aparecen las operaciones extracomunitarias (fuera de la Unión Europea), pero solo aquellos bienes que pasen por la aduana. Es decir, si se compra una mercancía que pasa por la aduana, allí se entrega una factura DUA. Dichos importes son los que van en las casillas 32-35. En la 32 y 34 la base imponible y en la 33 y 35 los impuestos de la aduana.

Para todas las compras (de bienes y servicios) que no pasan por la aduana, no afecta a dichas casillas.

Casillas [36], [37], [38] y [39]

En ellas aparecen las operaciones intracomunitarias (dentro de la Unión Europea). En caso que no tengas el CIF Intracomunitario, dichas casillas van a ser siempre cero, ya que no puedes deducirte el IVA y tendrán a efectos legales la misma validez que un ticket. Solo te servirá para el IRPF.

En caso que tengamos el NIF Intracomunitario, vamos a poner la base imponible de los gastos corrientes en la casilla [36] y de los activos en la casilla [38]. Las casillas [37] y [39] siempre van a ser el 21% de la base imponible de la adquisición intracomunitaria.

Otro caso que puede darse es que la la empresa esté inscrita en el Registro de Operadores Intracomunitarios (ROI). Si fuese así y ha realizado adquisiciones intracomunitarias de bienes durante periodo objeto de liquidación, la empresa habría realizado compras a empresas de países miembros de la Unión Europea sin que se le hubiera cobrado ningún importe en concepto de IVA.

En estos casos la empresa tendrá que devengar (ingreso) y soportar (gasto) la cuota de IVA que hubiera correspondido si las compras se hubieran realizado a empresas nacionales y tendría que detallar en los apartados correspondientes de IVA Devengado y de IVA soportado, por lo que el efecto sería neutro, ya que por un lado se incrementaría el importe total de IVA Devengado y por el otro se incrementaría en la misma cuantía el importe total de IVA Soportado.

Por ejemplo, si compro unas tarjetas de visita en Francia que valen 100 Euros con el IVA de Francia del 19,6%. Si no estoy dado de alta en el ROI, voy a pagar 100€+19,6€ (total 119,6€) y no voy a poder deducir el IVA. Será como si fuera un ticket. Si por el contrario tengo el ROI voy a pagar solo 100€ (sin IVA) y haré constar en las casillas 10 y 36 100€ y en las casillas 11 y 37 el 21% de esos 100€.

Casillas [40] y [41]: Rectificación de deducciones

Este apartado es nuevo. En las anteriores versiones del modelo 303 no estaba presente. Vamos a ver. Este es un caso de complementaria.

Imaginemos que te has olvidado de incluir una factura, el importe correspondiente a esta, tendrás que ponerlo en la casilla en positivo. Si es al revés, y ves que has dicho más de lo que realmente es, pondrás el importe en negativo.

En conclusión, en rectificación de deducciones se harán constar el importe de la base imponible y de las cuotas deducibles rectificadas, regularizadas en las autoliquidaciones del ejercicio.

Casilla [42]

Compensaciones Régimen Especial Agricultura y Pesca. Solo debes rellenar esta casilla si estás acogido al régimen de agricultura y pesca.

Casilla [43]: Bienes de Inversión —> Regularización Bienes de Inversión

En este apartado incorporaremos correcciones del IVA en la compra de bienes de inversión. De forma normal, deducimos el IVA de los bienes de inversión en apartados anteriores pero si por alguna razón cambia la deductibilidad de ese IVA, lo corregimos aquí.

Por ejemplo, un cambio se puede dar por un cambio de uso del bien de inversión de forma que cambia la deductibilidad de ese gasto.

Casilla [44]: (Solo en el cuarto trimestre)

Regularización por aplicación de porcentaje definitivo de prorrata. Este campo sólo se puede rellenar en la declaración correspondiente al último periodo del año, y sirve para compensar las posibles desviaciones en el cálculo del porcentaje de prorrata en comparación con el porcentaje definitivo.

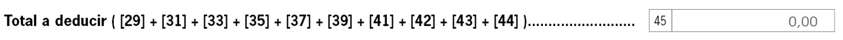

Casilla [45]: Total a deducir

El resultado es el fruto de sumar las casillas 29, 31, 33, 35, 37, 39, 41, 42, 43 y 44) y representa el total de IVA a deducir y que Hacienda me devuelve.

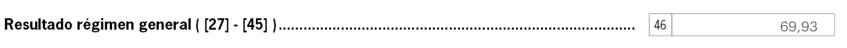

Celda [46]: Resultado régimen general

Es el resultado final del régimen general (casilla [27] menos casilla [45]). Es decir, la diferencia del IVA que he ingresado y del IVA que he pagado. En caso de ser un valor positivo, será el importe a devolver a Hacienda y en caso de ser negativo, el importe a compensar.

Régimen Simplificado

Este apartado permite completar la autoliquidación de IVA para todos aquellos que estén en Régimen Simplificado. Son actividades muy concretas, agrícolas, ganaderas, tiendas de ropa, etc…

Se hará constar la suma del importe de los ingresos a cuenta del conjunto de las actividades ejercidas en el periodo de la liquidación.

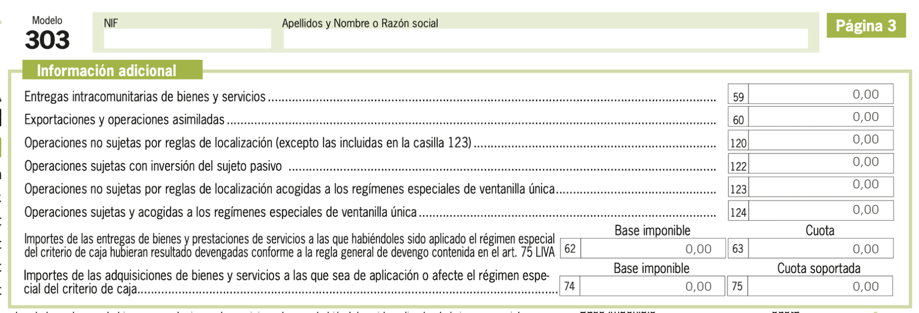

Información Adicional

Para finalizar el modelo 303, se debe añadir una serie de información adicional.

Casillas [59], [60], [120], [122], [123] y [124]

Las casillas [59], [60] y [61] del modelo de iva trimestral son meramente informativas y afecta a las operaciones extracomunitarias e intracomunitarias.

Recordar que si mi cliente tiene el CIF Intracomunitario o es una empresa de fuera de la Union Europea, la factura que yo emita no tendrá IVA. Eso es, que no podrá estar en ninguna de las casillas de la 1 a la 9 (donde se detallan las operaciones interiores).

Casilla [59]: Ventas a clientes intracomunitarios

En la casilla [59] aparecen las ventas a clientes intracomunitarios (total de ventas dentro de la Unión Europea), ya sean ventas de bienes como prestación de servicios.

Al rellenar esta casilla se debe incluir solo la base imponible establecida sin el IVA de la factura ya que no está sujeto.

Para evitar una inspección de Hacienda, los importes de esta casilla deben cuadrar con las declaraciones en el modelo 349.

🔗 Ampliar información: Si quieres saber más sobre este apartado recomendamos el artículo sobre el Registro de Operadores Intracomunitarios (ROI).

Casilla [60]: Ventas de bienes fuera la UE

En la casilla 60 irán las ventas de bienes fuera de la Unión Europea.

Importante remarcar que no pondremos aquí la venta de servicios fuera de la Unión Europa ni las operaciones hechas con Ceuta / Melilla / Canarias.

Casilla [120]: Ventas servicios fuera UE + Ceuta / Melilla / Canarias

En la celda incorporaremos la venta de servicios a fuera de la Unión Europea.

Además, también meteremos las ventas de bienes y servicios a Ceuta / Melilla / Canarias.

Casilla [122]: Casuísticas especiales

Incorporaremos las entregas de oro (ver artículo 84, apartado Uno, número 2ª, letra b) y otros bienes y prestación de servicios no sujetos por la aplicación de las reglas de localización (artículo 84. uno. 2º c), d), e) y f)) como son las operaciones relacionadas con aquellos dados de alta en el REBU (Régimen de Bienes usados).

Casilla [123]: Ventas del Régimen de la Unión (OSS – Ventanilla Única)

En este bloque incorporaremos información con relación a los dados de alta en el régimen de la Unión de la Ventanilla Única (OSS).

Si estoy dado de alta en el OSS, pondremos el importe total (Base + IVA) de todas aquellas ventas realizadas (bienes y servicios) a particulares de la Unión Europea.

En este sentido todas serán facturas emitidas con el IVA del país de mi cliente. En el modelo 303 es simplemente informativo ya que liquidaré estos importes de IVA en el modelo 369.

Es importante tener en cuenta que si aún no estoy en el OSS o si vendo a empresas (tengan o no el ROI) no incorporaremos la info en esta celda.

Casilla [124]: Ventas del Régimen de Importación y Exterior de la Unión (OSS – Ventanilla Única)

En este bloque incorporaremos información con relación a los dados de alta en el régimen exterior de la Unión así como los dados de alta en el régimen de importación relacionado con la Ventanilla Única (OSS).

Esto son esencialmente empresas constituidas fuera de la Unión Europea pero que tienen un almacén en España o un NIF español y aquellas empresas que realizan una actividad de Dropshipping.

Pondremos el importe total (Base + IVA) de todas aquellas ventas realizadas (bienes y servicios) desde un almacén español a particulares de la Unión Europea.

En esta celda también incorporamos la información que afecta a régimenes especiales como son el tabaco o el alcohol.

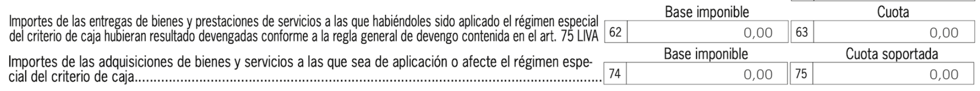

Casillas [62], [63], [74], [75]: Criterio de caja

Dicho apartado afecta exclusivamente para aquellos sujetos acogidos al régimen especial del criterio de caja y para aquellos que sean destinatarios de operaciones por el mismo.

Casillas [62] y [63]:

Debe constar el importe (base y cuota) afectada por los ingresos que han aplicado el régimen general del criterio de caja.

Importes de las entregas de bienes y prestaciones de servicios a las que habiéndoles sido aplicado el régimen especial del criterio de caja hubieran resultado devengadas conforme a la regla general de devengo.

Casillas [74] y [75]:

Debe constar el importe (base y cuota) afectada por los gastos que han aplicada el régimen general del criterio de caja.

Importes de las adquisiciones de bienes y servicios a las que sea de aplicación o afecte el régimen especial del criterio de caja

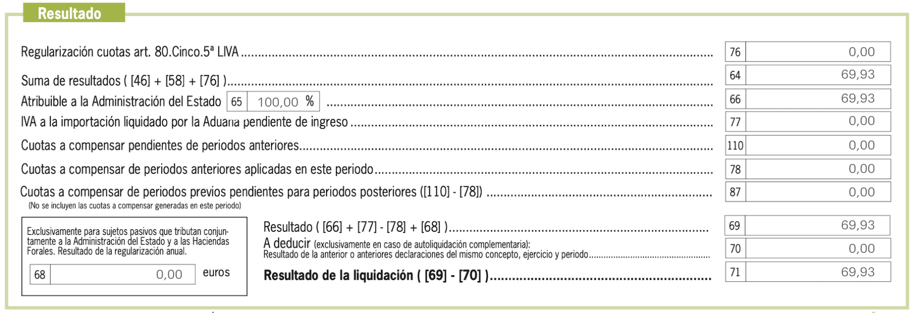

Finalmente, encontraremos el resultado del modelo 303 de IVA. Aquí es donde veremos si tenemos que pagar o Hacienda nos va a devolver IVA.

Resultado Modelo 303 IVA negativo, positivo o cero

A continuación detallaremos casilla a casilla el apartado de resultado del modelo 303.

Casilla [76] —> Regularización cuotas art. 80. Cinco. 5ª LIVA

Aquí podemos incorporar el IVA que quiero recuperar fruto de facturas impagadas siempre que se cumplan una serie de requisitos.

- Deudor está en concurso de acreedores

- Consideramos una deuda incobrable si:

- Han pasado 6 meses (para pymes) o 1 año (para grandes empresas) desde la fecha de emisión.

- Se ha reclamado formalmente la deuda.

- Se hace al rectificación en los 3 meses siguientes a la fecha de vencimiento.

Casilla [64]: Resultado total del IVA a devolver

En dicha casilla aparece el resultado del total de IVA que tengo que devengar (devolver a Hacienda) menos el total de IVA que he soportado (pagado) y el resultado representa el total que tengo que devolver a Hacienda si el resultado es positivo o el total que me tienen que compensar (devolver) Hacienda si es negativo.

Casillas [65] y [66]:

En los casos que el empresario tribute al mismo tiempo a la Administración del Estado y a alguna de las Diputaciones forales del País Vasco o Navarra tendrá que determinar qué porcentaje del total de operaciones se han realizado en territorio común.

Si todas las operaciones se han realizado en territorio común o bien el empresario no es de ninguno de los dos territorios pondrá 100% en la casilla 65 y el 100% de la casilla 46, es decir, en la casilla 66 pondrá el mismo valor que en la casilla 46.

Casilla [110] – Cambio del 2021

Hacienda no devuelve dinero por el IVA, es por ello que si existen periodos anteriores donde el resultado haya sido a compensar (los gastos son mayores que los ingresos del IVA), entonces en la casilla 110 se especifican dichos valores a compensar. El valor se pone con signo positivo.

Casilla [78]

Cuotas a compensar de períodos anteriores aplicadas en este periodo: se hará constar, con signo positivo, el importe de las cuotas a compensar procedentes de períodos anteriores que se apliquen en el periodo objeto de la autoliquidación.

Casilla [87]

Cuotas a compensar de periodos previos pendientes para periodos posteriores: se hará constar, con signo positivo, el importe de las cuotas a compensar procedentes de períodos anteriores pendientes de aplicación al término del periodo objeto de la autoliquidación por no haber sido aplicadas en el mismo. El importe de esta casilla debe ser igual la diferencia entre el importe consignado en la casilla 110 y el consignado en la casilla 78. En ningún caso se incluirá en esta casilla el importe de las cuotas a compensar en períodos posteriores que se haya generado en el periodo objeto de la autoliquidación.

Casilla [69]

Resultado: 69 = 66 + 77 – 78 + 68. No obstante, si el sujeto pasivo tributa conjuntamente a varias Administraciones, en la última autoliquidación del año deberá incrementarse o disminuirse dicha diferencia por la cuantía de la regularización que proceda, consignada en la casilla 68.

Casilla [70]

Exclusivamente en el supuesto de declaración complementaria, para determinar el importe a consignar en la casilla 71, se hará constar el resultado de la última declaración presentada por este mismo concepto, correspondiente al mismo ejercicio y período, pero exclusivamente si en la declaración anterior se ha realizado un ingreso o se ha percibido la devolución correspondiente a la misma.

Casilla [67] modelo 303

Esta casilla ya no existe desde enero 2021. Se desdobla en 3 casillas: 110, 78 y 87. Por lo que a partir de ahora el importe de las cuotas a compensar pendientes de períodos anteriores se indica en la nueva casilla [110].

En el siguiente artículo sobre las nuevas casillas del modelo 303 explicamos todos los cambios aplicados en 2021 del apartado «Resultado».

Casilla [68]: Regularización anual

La casilla 68 se utiliza solo para declarar el cambio de retención anual en las comunidades forales de Navarra y el País Vasco. Este cálculo se llama resultado de la regularización anual.

Esta casilla se debe rellenar en la última autoliquidación del año (la del período 4T) y se debe constar, con el signo que corresponda (positivo o negativo).

Casilla [71] y [72]

Casilla 71: Resultado de la liquidación: consigne en esta casilla el resultado de la operación indicada con el signo que corresponda: 71 = 69 – 70. Resultado final de la liquidación de IVA. Si el resultado da positivo, es el importe que tendrás que devolver a Hacienda. Si por el contrario el resultado es negativo, corresponde al importe a compensar. En caso que el resultado salga a compensar, se deberá rellenar dicho valor en la casilla 72.

Casilla [80]:

En la casilla [80] del modelo 303 se declara el importe total de las operaciones con inversión del sujeto pasivo quitando el IVA y el recargo de equivalencia. Es decir, las prestaciones de servicios y entregas de bienes realizadas durante el año.

5.- Sin Actividad

En caso de no haber actividad económica de ningún tipo en un trimestre, debe marcarse la casilla “Sin Actividad” con una cruz en el modelo trimestral de IVA.

6.- Devolución casilla [50]

Hacienda solo devuelve dinero en el último trimestre. En el resto se compensa para futuras declaraciones (casilla 110). En caso que en el último trimestre salga a compensar, rellenar con el valor final la casilla 73 junto con el número de la cuenta bancaria a ingresar la compensación.

Recientemente hay un apartado nuevo que permite pedir la devolución a fin de año a una cuenta bancaria de un país de la Union Europea.

7.- Ingreso

En caso de tener que devolver dinero a Hacienda indicar el valor en dicha casilla (el mismo valor que en la casilla 71). Adjuntar además la cuenta bancaria de dónde Hacienda retirará el dinero.

8.- Complementaria:

En caso que la declaración de IVA sea complementaria a otra se deberá marcar con una cruz y incorporar el número de justificante al cual esta es complementaria. Se dan casos que por omisión o error es necesario practicar una corrección. En dicho caso no se anula la anteriormente presentada con errores o emisiones sino que se presenta una complementaria que corrige la declaración de IVA anterior.

9.- Firma

Finalmente, se debe indicar lugar y fecha y firmar manualmente o mediante firma digital si se dispone y se manda a la Agencia Tributaria de forma telemática.

✍️ ¿Rellenar el modelo 303 automáticamente?

Sí, con el programa de facturación de Quipu.

📹 En el siguiente vídeo te mostramos como funciona:

Preguntas frecuentes a nuestros asesores:

En este apartado vamos a resolver las dudas más frecuentes sobre cómo rellenar el modelo 303 a la mano de nuestros expertos, los asesores fiscales.

En Quipu trabajamos con una red de +200 asesorías en toda España. Por lo que podemos asignarte la gestoría que mejor se adapte a ti y a tu negocio. Solicita ahora sin compromiso nuestro servicio de gestoría.

¿Qué gastos puedo desgravar?

Por lo general, todos aquellos directamente relacionados con tu actividad económica. Esto implica que el criterio es relativamente subjetivo en función de la actividad económica, sin haber unos estándares definidos. Aquí tienes una lista más específica de lo que puedes desgravar y lo que no.

¿Cuándo se devuelve el IVA a los autónomos?

Por lo general hacienda devuelve el IVA a los autónomos en un plazo de 6 meses. Si el resultado de la liquidación del IVA nos sale negativo, quiere decir que durante ese periodo hemos tenido más gastos que ingresos, por lo que no tendremos que pagarle a la AEAT nada.

En este caso, tendríamos dos opciones: compensación o devolución. Aquí tienes toda la información referente al modelo 303, cuando sale a pagar o a devolver.

¿Dónde se declaran las operaciones exentas de IVA en el 303?

Las operaciones no sujetas a IVA se rellenan en la casilla [61] del modelo 303.

¿Tengo que presentar el modelo 303 si desarrollo una actividad exenta de IVA?

No tendrás que presentar el modelo 303 ni el modelo 390 de IVA anual si estás dado de alta en una actividad profesional exenta de IVA.

¿Debo rellenar el modelo 303 si realizo una actividad exenta de IVA y otra que no lo está?

En el caso de estar dado de alta en Hacienda en dos epígrafes diferentes uno exento de IVA y otro sujeto. Deberás presentar el modelo 303 por la actividad no exenta.

En el artículo modelo 303 en actividad exenta de IVA entramos en más detalle.