Existen diferentes escenarios en los que podemos encontrarnos cuando queremos operar fuera de España. Uno de ellos es el de las operaciones intracomunitarias, que son aquellas que se realizan entre profesionales o empresas de distintos países de la Unión Europea (UE).

Aunque el marco europeo común hace bastante sencillo comprar y vender en la UE, existen una serie de diferencias respecto a las operaciones en el ámbito nacional, así como algunas cuestiones que todo intrépido emprendedor debería conocer antes de lanzarse a hacer operaciones intracomunitarias.

En este artículo aprenderás:

- ¿Qué son las operaciones intracomunitarias?

- ¿Qué Ley establece las normas en las operaciones intracomunitarias?

- Tipos de operaciones intracomunitarias

- ¿En las operaciones intracomunitarias hay que aplicar IVA?

- La importancia del alta el el ROI en las operaciones intracomunitarias

- ¿Cómo comprobar si alguien está dado de alta en el ROI?

- ¿Cómo se declara el IVA intracomunitario?

- Ejemplo de operación intracomunitaria

El IVA en las operaciones intracomunitarias

📹 Vídeo explicativo: En el siguiente vídeo aprenderás todo lo que necesitas saber sobre el IVA en las operaciones intracomunitarias.

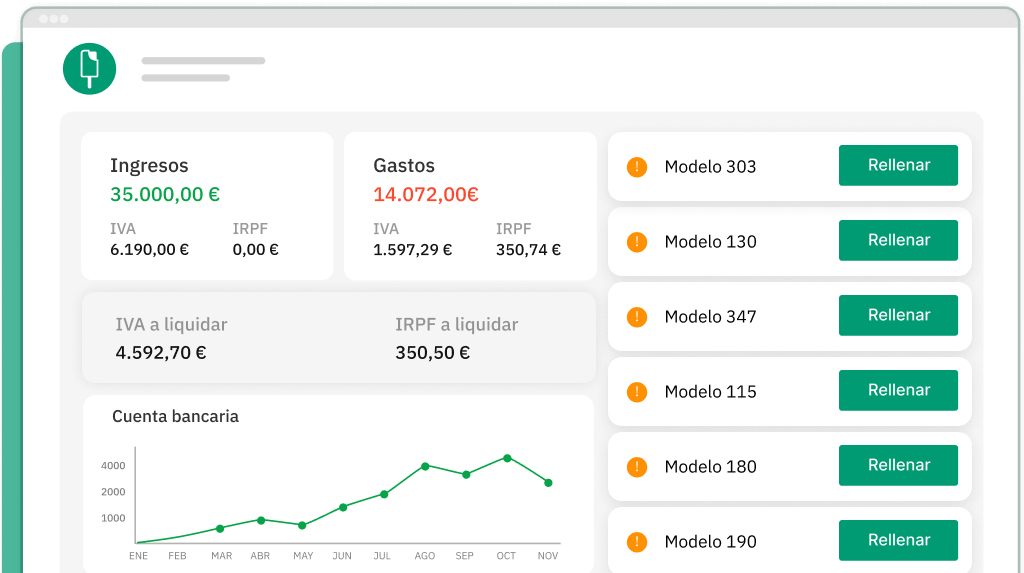

Prueba gratuita de 15 días. Sin permanencia. Sin introducir tu tarjeta.

¿Qué son las operaciones intracomunitarias?

Las operaciones intracomunitarias son transacciones comerciales que tienen lugar entre dos empresas o profesionales de países diferentes de la Unión Europea (UE). Estas operaciones incluyen desde la compra o venta de productos, prestación de servicios o realización de actividades profesionales.

Las operaciones intracomunitarias no se consideran importaciones o exportaciones, ya que se trata de una operación comercial que sucede en un territorio con un sistema de gestión del impuesto único, es decir, el IVA intracomunitario. La razón de ser de las operaciones intracomunitarias es servir como una herramienta de la UE para facilitar el comercio y promover la libre circulación de bienes y servicios entre sus países miembros. De esta forma, tanto empresas como particulares se benefician de un mercado más amplio y diversificado e integrado, lo que puede traducirse en mayores oportunidades de negocio y un aumento de la competitividad de la UE en el ámbito internacional.

¿Qué Ley establece las normas en las operaciones intracomunitarias?

Las operaciones intracomunitarias son un elemento central de la ejecución del mercado único común, tanto es así, que la palabra “intracomunitaria” está ya mencionada en el primer párrafo de la la exposición de motivos de la Ley 37/1992 de Impuesto sobre el Valor Añadido y es mencionada en esta misma sección de la ley amplias veces como uno de los elementos que motivaron la implementación de esta ley en España. El capítulo II de esta ley está íntegramente dedicado esta figura fiscal.

Desde la implementación del IVA, y con ello la inclusión en el sistema de las operaciones intracomunitarias, se han venido aprobando leyes para articular y perfeccionar el sistema, como la Directiva Europea 2006/112/CE relativa al sistema común del impuesto sobre el valor añadido, que articula con precisión todos los entresijos de este tipo de operación. Así como otras leyes para adaptarse a las nuevas tecnologías, como el comercio electrónico.

Tipos de operaciones intracomunitarias

Como en todas las operaciones comerciales, en las operaciones intracomunitarias podemos distinguir entre compra/venta o productos/servicios. Así, existen cuatro tipos de operaciones intracomunitarias, en función de si se trata de una compra (adquisición), una venta (entrega o prestación), un producto (bien) o un servicio.

- Adquisición intracomunitaria de bienes: ocurre cuando una empresa, profesional o particular de un país de la UE compra productos de otra empresa o particular de otro país de la UE.

- Entrega intracomunitaria de bienes: ocurre cuando una empresa o particular de un país de la UE vende productos a otra empresa o particular de otro país de la UE.

- Adquisición intracomunitaria de servicios: esto es cuando una empresa o profesional compra y recibe los servicios de un proveedor establecido en otro país de la UE.

- Prestación intracomunitaria de servicios: ocurre cuando una empresa o particular de un país de la UE vende un servicio a otra empresa o particular de otro país de la UE.

¿En las operaciones intracomunitarias hay que aplicar IVA?

Una de las grandes ventajas de las operaciones intracomunitarias es que por norma general son operaciones exentas de IVA, pues se tributan solo en el país de destino. Pero esta ventaja funciona solo si ambas partes de la operación tienen un número de IVA intracomunitario, también conocido como NIF-IVA o VAT number:

- Si ambas partes tienen NIF intracomunitario: no hay que añadir el IVA en las facturas. Del mismo modo, tampoco hay que pagar IVA en una adquisición intracomunitaria si ambas partes lo tienen.

- Si una parte (o ambas) no tiene NIF intracomunitario, entonces hay que añadir el IVA en la factura. En las compras ocurre lo mismo: o lo tienen ambos, o hay que pagar IVA.

La importancia del alta el el ROI en las operaciones intracomunitarias

Como ves, el NIF Intracomunitario es esencial para hacer operaciones intracomunitarias exentas de IVA. Esto es así porque para que el proveedor pueda demostrar que no ha cobrado el IVA y que se aplica la exención, debe probar que los bienes o servicios se envían a otro país de la Unión Europea (UE). El mecanismo para demostrar esto es que las empresas que participan en la transacción tengan un número de IVA intracomunitario expedido por la autoridad tributaria correspondiente en su país.

En España las empresas y profesionales que quieran obtener este número de IVA intracomunitario o NIF IVA deben darse de alta en el Registro de Operadores Intracomunitarios (ROI). Una vez formalizada la inscripción, la Agencia Tributaria emitirá el número de IVA correspondiente a la empresa o profesional autónomo que así lo solicite.

No contar con el número de IVA intracomunitario no te impide abrir las fronteras de tu negocio, pues es posible hacer operaciones con otros países de la UE sin el NIF IVA, pero el tratamiento fiscal de estas operaciones intracomunitarias será diferente, pues tendremos que añadir el IVA a nuestras facturas de venta o pagarlo si nosotros somos los clientes.

🔗 Ampliar información: Si quieres saber más sobre qué es el registro de operadores intracomunitarios re recomendamos que leas nuestro artículo específico.

¿Cómo comprobar si alguien está dado de alta en el ROI?

Para verificar si una empresa o profesional está inscrito en el ROI, podemos utilizar la web del sistema VIES (siglas en inglés de “sistema de intercambio de información sobre el IVA”).

El sistema VIES es un motor de búsqueda que permite que un usuario pueda comprobar el número de IVA de una empresa perteneciente a un país de la UE, así como comprobar sus propios datos fiscales.

Para hacer una comprobación, simplemente introducimos el país y el número de IVA que queremos comprobar. Además, podemos incluir el nombre de la empresa a la que corresponde y su dirección. Cuando tenemos los datos que queremos verificar, clicamos en ”Comprobar” para ver qué resultado nos da.

Cuando realizas una búsqueda en el VIES, el resultado puede aparecer de dos formas: válido o no válido, dependiendo de los datos del IVA que existan. Si el resultado es válido, la información aparecerá confirmada en la pantalla, como muestra el ejemplo.

Si el resultado es no válido, entonces tendrás que plantear una segunda opción antes de hacer operaciones intracomunitarias con esa empresa o profesional. Si el cliente afirma que está registrado a efectos del IVA, pero la web del VIES no confirma este hecho, puedes pedir la información a la agencia tributaria del país de tu cliente. De esta forma, podrás verificar si el número de IVA es o no válido, y si el número está asociado a un nombre y dirección determinados.

¿Cómo se declara el IVA intracomunitario?

Todo autónomo o empresa está obligado a declarar el IVA según diferentes modelos. Es parte de su actividad anual, y sí, también es obligatorio declarar el IVA Intracomunitario para aquellos que hacen este tipo de operaciones. Esto lo haremos a través de varios modelos:

El modelo 303 es de sobra conocido por los autónomos y empresas, ya que es el modelo con el que se hace la declaración trimestral del IVA. Aquí también deben figurar todas las operaciones intracomunitarias efectuadas durante el último trimestre. Concretamente, hay que rellenar las siguientes casillas en relación con el IVA intracomunitario:

- Casillas 10, 11, 36 y 37: rellenar con el IVA intracomunitario soportado y repercutido.

- Casillas 38 y 39: rellenar con todo gasto intracomunitario.

- Casilla 59: rellenar con los bienes o servicios intracomunitarios prestados.

Por otro lado tenemos el modelo 349 sobre operaciones intracomunitarias, específico para ese fin y obligatorio para todos los que figuren en el ROI. El plazo de presentación dependerá de la facturación obtenida a través de operaciones intracomunitarias. Aunque la ausencia de operaciones intracomunitarias permite no presentar el impuesto en ese período concreto.

Por último, pero no menos importante, tendremos que anotar nuestras operaciones en el modelo 390 de resumen anual del IVA, aquí también deben aparecer todas las operaciones intracomunitarias que se hayan efectuado a lo largo de todo el ejercicio anual.

🔗 Ampliar información: Si quieres saber más sobre cómo declarar el IVA intracomunitario te recomendamos que leas nuestro artículo específico.

Ejemplo de operación intracomunitaria

Ahora que ya hemos visto qué son las operaciones intracomunitarias, cómo declararlas y la importancia de estar dados de alta en el ROI, vamos a cerrar este capítulo con un ejemplo para dejarlo todo más claro. Lo haremos con una entrega de bienes (bolígrafos):

La empresa A, ubicada en España, vende una gran cantidad de bolígrafos a la empresa B, ubicada en Francia. La empresa A envía los bolígrafos desde España hasta Francia, donde son recibidos por la empresa B.

- Si ambas empresas están inscritas en el Registro Oficial de Importadores (ROI) y tienen el número de IVA intracomunitario o NIF IVA, no se aplicarán aranceles ni impuestos a la operación. En este caso, la empresa A no tendrá que pagar el Impuesto sobre el Valor Añadido (IVA) a la exportación, ya que la operación se considera intracomunitaria y no se considera una exportación a terceros países.

- Sin embargo, si solo una de las empresas está inscrita en el ROI y tiene el NIF, se aplicarán aranceles e impuestos a la operación. En este caso, la empresa A tendrá que pagar el IVA en la exportación y la empresa B tendrá que pagar el IVA de la importación. Además, la empresa B podría tener que pagar aranceles aduaneros por la importación de los productos.