Cada año, los trabajadores por cuenta propia tienen que hacer frente a una serie de obligaciones fiscales que son absolutamente ineludibles. Para poder seguir operando, hay que estar al día con Hacienda y con la Seguridad Social. ¿Cómo? Contribuyendo al sostenimiento de los gastos públicos mediante el pago de impuestos y contribuyendo a la Seguridad Social vía cotizaciones

¿Y cuáles son los impuestos que tienen que pagar los autónomos en 2025? Si tienes el calendario del contribuyente de la AEAT a mano, habrás visto una gran cantidad de modelos a presentar trimestralmente. Mencionamos el calendario de la AEAT, pues casi cada administración puede tener sus propios tributos y/o tasas (IBI, tasa turística, …). Aquí, nos vamos a centrar en los más importantes, en aquellos que son obligatorios para la gran mayoría de autónomos.

En este artículo aprenderás:

- ¿Qué impuestos debe pagar un autónomo?

- Impuesto sobre el Valor Añadido (IVA)

- Impuesto sobre la Renta de las Personas Físicas (IRPF)

- Modelos tributarios que deben presentar los autónomos

¿Qué impuestos paga un autónomo?

📹 Vídeo explicativo: En el siguiente vídeo te mostramos cómo respondiendo a una simple pregunta puedes saber qué impuestos debes pagar como autónomo.

Prueba gratuita de 15 días. Sin permanencia. Sin introducir tu tarjeta.

¿Qué impuestos debe liquidar un autónomo?

Toda actividad económica está sujeta a una serie de impuestos que recauda el Estado. Los autónomos tienen la obligación de liquidar los impuestos repercutidos, si bien pueden, generalmente, compensar los soportados.

¿Y cuáles son los impuestos que deben pagar los autónomos? Hay dos que siempre están presentes en la actividad profesional y/o profesional: el Impuesto sobre el Valor Añadido (IVA) y el Impuesto sobre la Renta de las Personas Físicas (IRPF).

A continuación, vamos a explicar qué es cada uno, cómo se grava y, por supuesto, qué modelos trimestrales y anuales se deben presentar por ellos.

Impuesto sobre el Valor Añadido (IVA)

El IVA es un impuesto que grava el consumo del cualquier entrega de bienes, prestación de servicio, adquisición intracomunitaria y/o importación de bienes.

Para los autónomos, es un impuesto obligatorio que se autoliquida trimestralmente y cuya cuota se calcula al obtener la diferencia entre el IVA devengado en facturas de ingreso y el IVA soportado deducible en las facturas de gasto necesarias para el desarrollo de la actividad. También conviene tener en cuenta que, en España hay varios tipos de IVA: general (21%), reducido (10%) y superreducido (4%). Y que no toda actividad económica está sujeta al IVA.

¿Autoliquidación? Cuando somos nosotros, el contribuyente, quien calcula la cuota del impuesto, estamos ante una autoliquidación. Si el cálculo lo hace, la administración será una liquidación, sin el auto-.

🔗 Ampliar información: Si quieres saber más sobre el IVA de los autónomos te recomendamos que leas nuestro artículo específico.

Impuesto sobre la Renta de las Personas Físicas (IRPF)

El IRPF, o también denominado Impuesto sobre la Renta de las Personas Físicas, es otro impuesto obligatorio para los autónomos. Se aplica sobre los ingresos de las personas, valga la redundancia, físicas. De hecho, afecta tanto a autónomos como a trabajadores por cuenta ajena , pues se gravan todas las rentas: las de actividades económicas, las del trabajo,….

Para simplificar la recaudación por el IRPF (y para que no nos gastemos todo el dinero antes de junio que se declara “La Renta”) esté alimenta mediante un sistema de pagos a cuenta:

- A los trabajadores por cuenta ajena se les retiene en su nómina una parte “a cuenta” del IRPF cada mes.

- Algunos autónomos liquidan trimestralmente una estimación de rendimientos y anticipan como pago a cuenta un 20% del mismo.

- Algunos autónomos tienen que aplicarlo directamente en sus facturas, es decir, deben de aplicar un porcentaje de retenciónIRPF (1%, 2%, 7% o 15% dependiendo del tipo de actividad) sobre la base imponible de la factura. Esas cantidades de IRPF las abonarán sustus clientes en Hacienda, de tal forma que cuando hagans la declaración de la renta, Hacienda ya estará al tanto de esas cantidades que “hans dejado de cobrar” y por las que ya hasn pagado IRPF.

Todos estos pagos a cuenta (anticipos) los regularizaremos al hacer “la Renta de los autónomos” del ejercicio entre abril y junio del año siguiente.

Modelos tributarios que deben presentar los autónomos

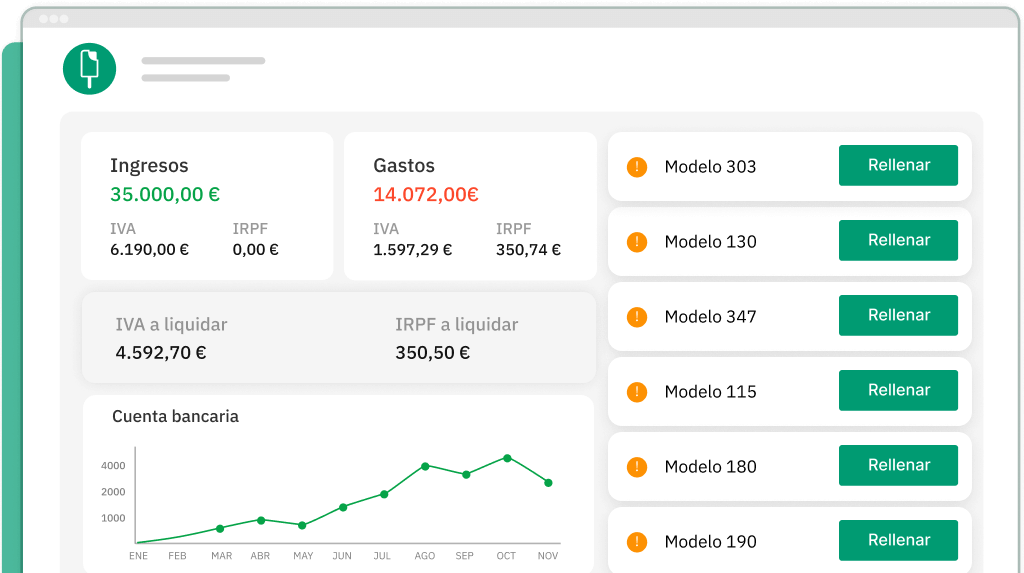

A lo largo del año, los autónomos tienen que presentar una serie de modelos tributarios para declarar y liquidar todo lo que tenga que ver tanto con el IVA (modelos 3XX) como con el IRPF (modelos 1XX).

Estos modelos se presentan de forma trimestral o anual (o, incluso, mensual) y, aunque hay algunos que son obligatorios para todos los trabajadores por cuenta propia, otros solo deben presentarse en casos concretos, como por ejemplo si se llevan a cabo actividades para empresas en el extranjero, se tienen trabajadores contratados, etcétera.

Vamos a ver los principales modelos tributarios que hay que presentar a continuación.

Modelos trimestrales

Los modelos trimestrales ligados al IRPF y al IVA se tienen que presentar en los meses de enero, abril, julio y octubre durante los primeros 20 días naturales (30 en el aso de enero). Cada liquidación o presentación recopila la información de la actividad del autónomo en los 3 meses precios. Por ejemplo, los modelos de julio son para la actividad comprendida entre el 1 de abril y el 30 de junio.

¿Y cuáles son los modelos trimestrales que tienen que presentar los autónomos este 2025? Vamos a verlos a continuación:

- Modelo 111: este modelo es el que se debe presentar para pagar las retenciones de trabajadores o profesionales a los que hayas contratado, en caso de hacerlo.

- Modelo 115: este modelo es para pagar las retenciones correspondientes al pago del alquiler de un local en el que estés desarrollando tu actividad económica. El importe a pagar es del 19% la base de la factura que pagues mensualmente.

- Modelo 130: modelo necesario para declarar y hacer el pago fraccionado del IRPF en régimen de estimación directa, normal o simplificada. Se calcula aplicando el 20% de la diferencia entre ingresos brutos y gastos brutos y es acumulativo, acumulando los trimestres anteriores a lo largo de un año y el resultado puede ser positivo o negativo. No hay que presentarlo en caso de que el 70% de los ingresos, o más, hayan tenido retención a cuenta por parte de los pagadores.

- Modelo 131: modelo que tiene el mismo fin que el modelo 130, pero solo para los autónomos que estén en régimen de estimación objetiva o módulos. En este caso, el cálculo se hace a partir de unos parámetros que dependen del epígrafe del Impuesto de Actividad Económica (IAE) elegido al darse de alta.

- Modelo 303: este es el modelo básico del IVA. Se presenta para declarar y liquidar la diferencia entre el IVA repercutido (cobrado a clientes) y el IVA soportado con derecho a deducción (pagado por tu actividad). El resultado puede salir a pagar o a compensar, con opción a solicitar la devolución en la declaración de enero (la última del ejercicio).

- Modelo 349: modelo informativo que se presenta solo en caso de llevar a cabo operaciones de compraventa con empresas que formen parte de la Unión Europea (UE). Se puede presentar de forma mensual, bimestral, trimestral o anual según determinadas condiciones.

🔗 Ampliar información: Si quieres saber más sobre los mejores software para el autorrellenado de impuestos te recomendamos que leas nuestro artículo específico.

Modelos anuales

La mayoría de modelos anuales que deben presentar los autónomos son resúmenes que resumen todo lo relacionado con el IVA y el IRPF a lo largo del año. Suelen presentarse entre el 1 y el 30 de enero del año siguiente al que se resume en ellos, salvo el modelo 100 y el modelo 347.

Estos son todos los modelos anuales que un autónomo debe presentar en 2025:

- Modelo 100: modelo correspondiente a la declaración de la renta que se presenta entre abril y junio. En él hay que indicar todos los rendimiento económicos del año (ingresos – gastos deducibles, dividendos, intereses…) estén o no vinculados a la actividad como autónomo..

- Modelo 180: modelo que detalla todas las declaraciones y liquidaciones del modelo 115 de alquiler de establecimientos. Es solo de carácter informativo.

- Modelo 190: este modelo es la declaración anual correspondiente al modelo 111 con la que se detallan las liquidaciones de IRPF ligadas a la contratación de trabajadores o profesionales a lo largo del año..

- Modelo 347: modelo informativo que se presenta para detallar todas las operaciones con clientes y proveedores (compras y ventas) cuando se superen los 3005,60 €. Se presenta en febrero del año siguiente al que recoge.

- Modelo 390: resumen anual del IVA. Este modelo es solo de carácter informativo y se centra en resumir, de manera acumulada, todas las declaraciones trimestrales del modelo 303.

Recuerda que es vital guardar toda la documentación relacionada con tu actividad profesional como autónomo durante un plazo de, al menos, 5 años, dado que Hacienda puede solicitar documentos para comprobar posibles irregularidades. Aunque presentes todos los modelos en sus respectivos plazos, asegúrate de conservarlo todo.