Muchos autónomos han apostado por el modelo de microgestión, en el que son ellos mismos los que se encargan de todas o casi todas las tareas administrativas relacionadas con su negocio. Esto incluye la gestión financiera, la cual requiere de un exhaustivo control de los ingresos y los gastos. Para hacerla bien, es imprescindible estar al tanto sobre cuáles son los libros contables obligatorios que deben de llevar los autónomos.

En este artículo aprenderás:

- ¿Qué son los libros contables para autónomos?

- ¿Para qué sirven los libros contables?

- ¿Cuáles son los libros contables obligatorios para autónomos?

- ¿Cómo llevar los libros contables en formato digital con Quipu?

- ¿Durante cuánto tiempo es necesario guardar los libros contables?

- Sanciones por no llevar los libros contables

Libros contables obligatorios para autónomos

📹 Vídeo explicativo: En el siguiente vídeo aprenderás todo lo que necesitas saber los libros contables que son obligatorios para los autónomos.

Prueba gratuita de 15 días. Sin permanencia. Sin introducir tu tarjeta.

¿Qué son los libros contables para autónomos?

Los libros contables constituyen un registro formal en el que se deja constancia de todas las operaciones económicas y financieras que guardan relación con la actividad que el profesional lleva a cabo. En ellos encontramos referencias a: ingresos, gastos, activos y pasivos.

El registro de la información debe realizarse de manera sistemática y estructurada. De modo que transmita una imagen bien detallada y clara de las operaciones que se han llevado a cabo en un determinado período.

La normativa sobre los libros registro está algo dispersa en nuestro ordenamiento jurídico, y encontramos referencias a este tema en la Ley General Tributaria, la Ley del Impuesto sobre la Renta de las Personas Físicas, sus respectivos reglamentos de desarrollo, y también en el Código de Comercio.

¿Para qué sirven los libros contables?

Más allá de para cumplir con una obligación que viene legalmente impuesta, a los autónomos, llevar su contabilidad correctamente les puede ayudar a:

- Registrar y organizar las transacciones: dejando constancia de los ingresos percibidos y de las salidas de dinero. Así resulta más fácil entender la situación financiera en la que se encuentra el negocio en cada momento.

- Facilita la toma de decisiones: una información financiera y económica completa y actualizada es esencial para tomar decisiones que afecten al devenir del negocio. Por ejemplo, te puede ayudar a determinar si ahora es buen momento para hacer una inversión.

- Evitar multas: llevar los libros bien cumplimentados y actualizados es una obligación que viene impuesta legalmente. Al cumplirla, los autónomos se evitan sanciones por parte de Hacienda.

- Ayuda en caso de auditorías e inspecciones: en caso de que el negocio pase por una inspección o auditoría, los libros contables y los datos inscritos en ellos sirven como fuente de información para demostrar determinadas transacciones.

- Control interno: cuando el autónomo no es quien lleva sus propias cuentas, estos libros permiten detectar posibles desviaciones o irregularidades en el manejo de los recursos del negocio.

- Facilita el acceso a la financiación: a la hora de pedir dinero prestado a un banco para invertir en el negocio, tener los libros contables actualizados ayuda a demostrar a la entidad bancaria que se trata de una actividad solvente.

¿Cuáles son los libros contables obligatorios para autónomos?

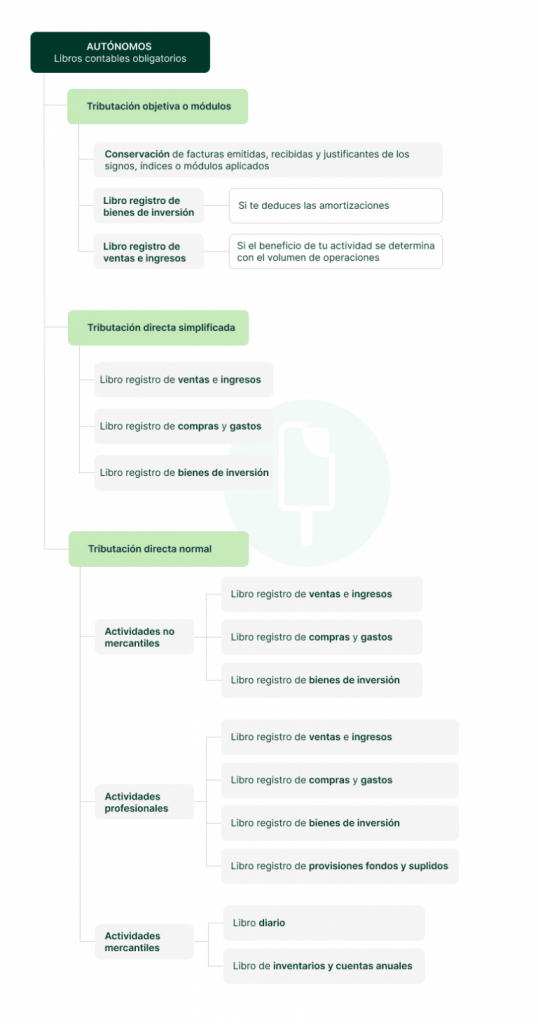

No todos los profesionales dados de alta en el Régimen Especial de Trabajadores Autónomos (RETA) deben gestionar su contabilidad de la misma manera. En realidad, lo que determina la obligación de llevar unos u otros libros contables para autónomos es el régimen fiscal elegido respecto al Impuesto sobre la Renta de las Personas Físicas (IRPF).

Tributación en estimación objetiva o módulos

- La regla general es que no hace falta llevar libros contables de manera obligatoria, aunque voluntariamente se puede ajustar la contabilidad a las disposiciones del Código de Comercio.

- Sí resulta obligatorio conservar las facturas emitidas (numeradas por fecha y agrupadas trimestralmente), las facturas y justificantes recibidos, y los justificantes de los signos, índices o módulos aplicados.

- Libro registro de bienes de inversión: solo es obligatorio si se deducen amortizaciones.

- Libro registro de ventas e ingresos: únicamente en aquellos casos en los que se realizan actividades cuyo rendimiento neto se determina atendiendo al volumen de operaciones.

Tributación en estimación directa simplificada

- Libro de ventas e ingresos: que incluye las facturas emitidas a los clientes, siempre recogidas de manera cronológica y con una numeración correlativa.

- Libro de compras y gastos: recoge las facturas de gastos o compras que ha llevado a cabo el autónomo y que están relacionadas con su actividad. Por ejemplo, la factura emitida por la empresa que se encarga del mantenimiento de la página web del profesional.

- Libro de bienes de inversión: aquí se incluyen las facturas de compras de productos o bienes de larga duración, cuya vida útil sea superior a un año. Los ejemplos típicos son la compra de un ordenador, o de mobiliario para la oficina.

Tributación en estimación directa normal

Actividades empresariales de carácter mercantil:

- Lo que se exige es llevar una contabilidad ajustada al Código de Comercio y al Plan General de Contabilidad.

- Libro diario: recoge las actividades del día a día del negocio, ordenadas de manera cronológica. No obstante, para simplificar la gestión, se permite anotar conjuntamente los totales de las operaciones por períodos que no excedan de tres meses. Siempre y cuando estas operaciones estén detalladas en otros libros o registros. Finaliza con un registro de la situación a final del año, es decir, con el asiento de cierre.

- Libro de inventarios y cuentas anuales: comienza con un balance de situación inicial de negocio, le siguen balances que recogen las sumas y saldos trimestrales. Al cierre del ejercicio se deja constancia del balance-inventario y de las cuentas anuales. Estas últimas deben contener: balance de situación, cuenta de pérdidas y ganancias, estado de cambios en el patrimonio neto, estado de flujos de efectivo, memoria del ejercicio.

Actividades no mercantiles:

En estos casos, los libros contables para autónomos son los mismos que se exigen en los casos de profesionales acogidos a la estimación directa simplificada:

- Libro registro de ventas e ingresos.

- Libro registro de compras y gastos.

- Libro registro de bienes de inversión.

Actividades profesionales en estimación directa normal y también simplificada:

- Libro de registro de ventas e ingresos.

- Libro de compras y gastos.

- Libro de bienes de inversión.

- Libro registro de provisiones de fondos y suplido: deja constancia de las entregas a cuenta recibidas de los clientes, y de los gastos pagados a cuenta de los clientes.

¿Cómo llevar los libros contables en formato digital con Quipu?

Trabajar con un software de facturación te permitirá ahorrar tiempo y tener acceso a toda la información de los libros contables sin preocupaciones.

Con Quipu, te podrás olvidar de organizar y preparar toda la documentación necesaria, y te asegurarás de cumplir con todos los requisitos que exige Hacienda, mediante la importación y creación de facturas en la misma plataforma.

A continuación, detallamos todos los pasos que han de seguirse para descargar los libros contables con Quipu:

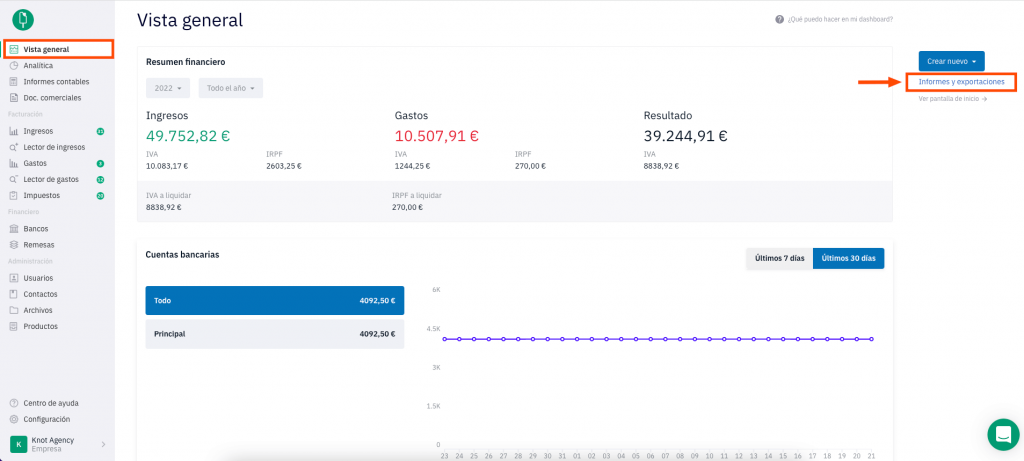

1 – En primer lugar, debes acceder a la ventana de Vista General y luego hacer click en Informes y exportaciones.

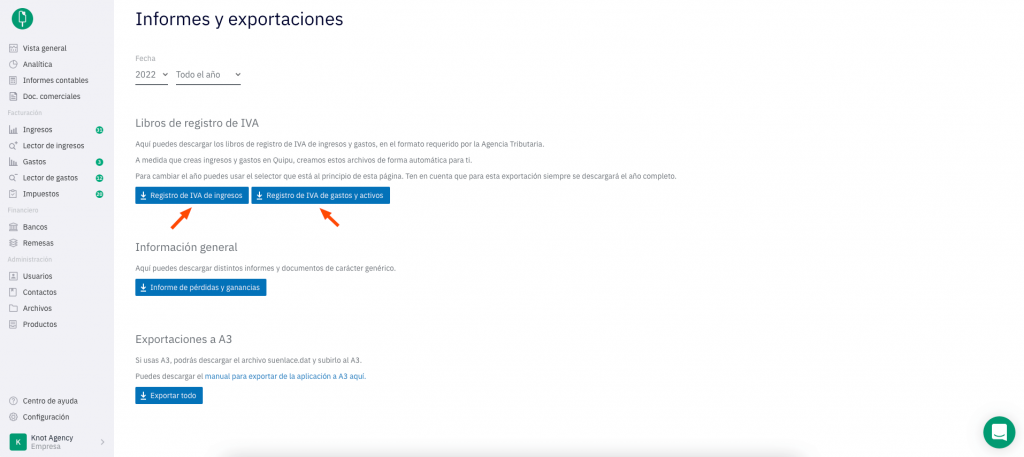

2 – En esta nueva ventana puedes descargar el Libro de ventas e ingresos (Registro de IVA de ingresos), el Libro de compras y gastos y el Libro de bienes de inversión (Registro de IVA de gastos y activos) en el formato requerido por la Agencia Tributaria.

Adicionalmente a los libros contables, Hacienda también puede reclamar todas las facturas del ejercicio económico o facturas con alguna naturaleza en especifico, ambos casos en formato PDF.

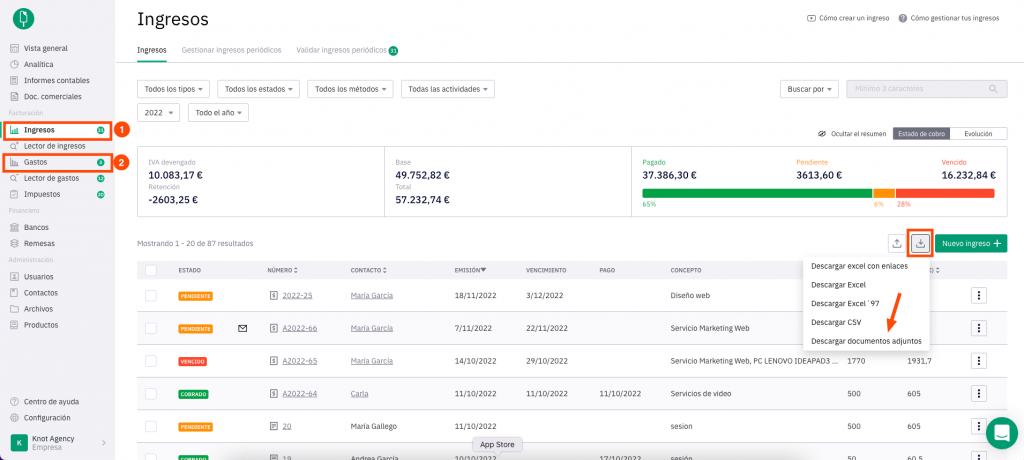

3 – En las pestañas de Ingresos y Gastos debes acceder al botón de exportación y seleccionar la opción de Descargar documentos adjuntos.

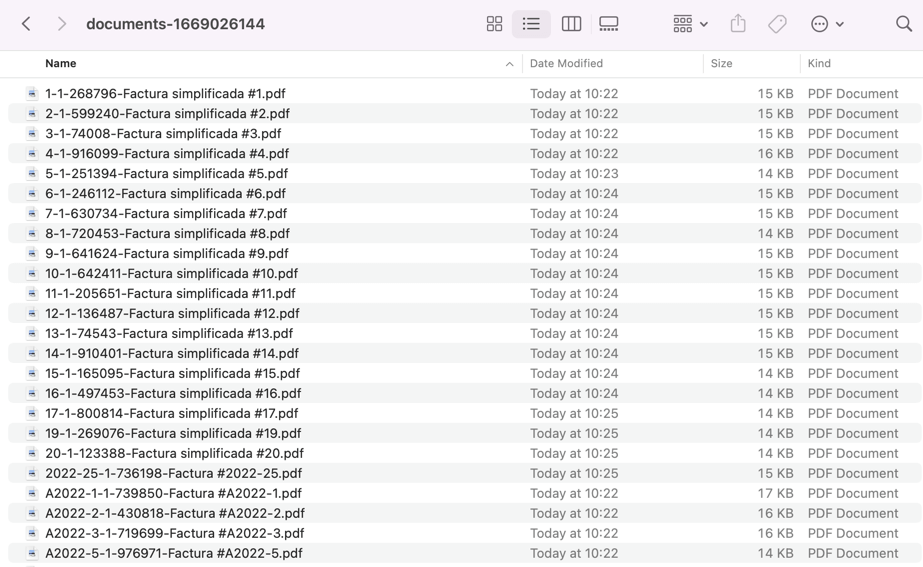

4 – De este modo, obtendrás un archivo con todas las facturas de ingresos o gastos, dependiendo de la pestaña en la que lo hayas descargado, en formato PDF.

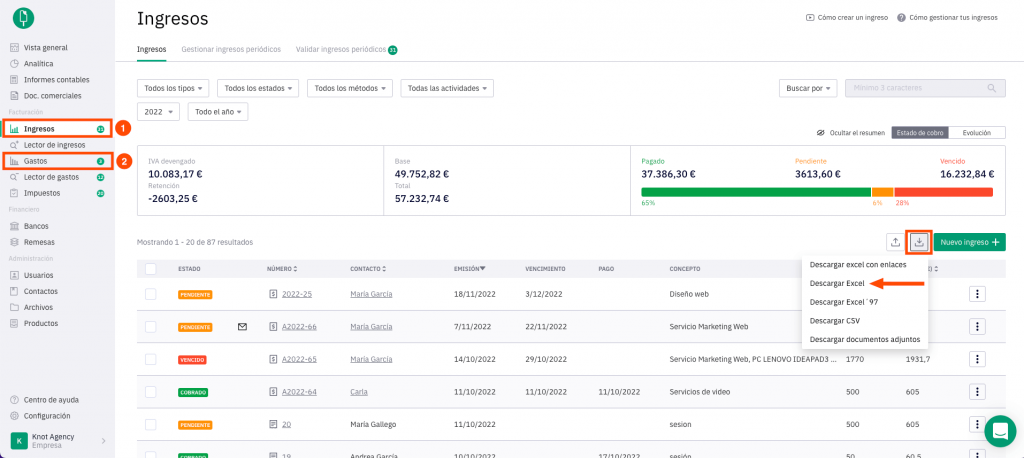

5 – Para detectar fácilmente las facturas de una naturaleza en específico, debes descargar el mismo archivo que en el punto anterior pero en formato Excel. Para ello, en las pestañas de Ingresos y Gastos, accediendo al botón de exportación, tienes que seleccionar la opción de Descargar Excel.

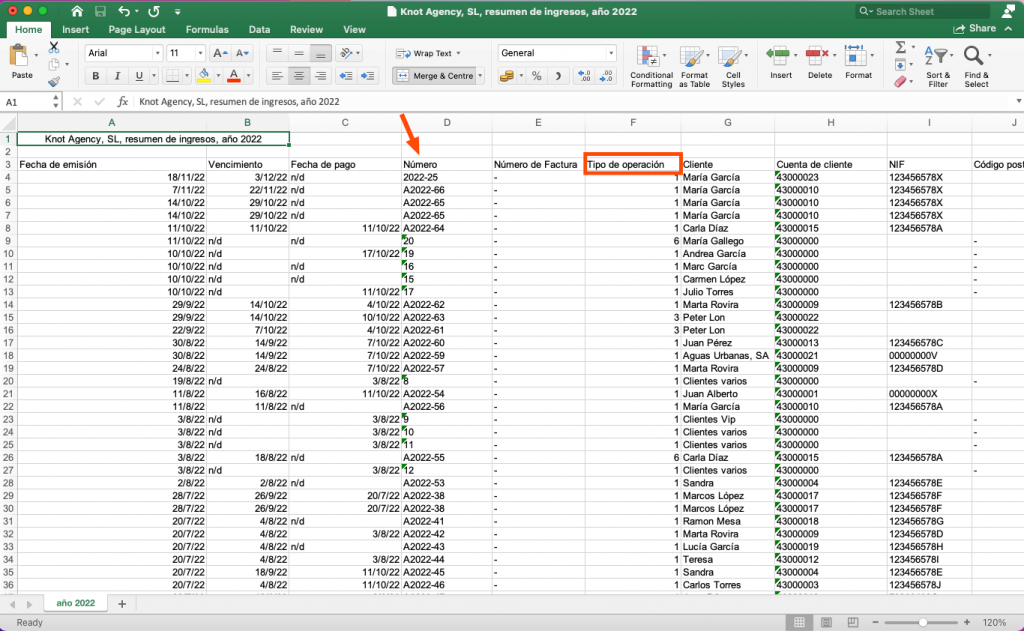

6 – Se descargará un documento Excel con el registro y clasificación de todas las facturas de ingresos o gastos, dependiendo de la pestaña en la que lo hayas descargado.

Quipu clasifica las facturas en tres tipos de operaciones:

- Código 1: operaciones interiores, es decir, producidas dentro de la península y baleares

- Código 3: operaciones intracomunitarias, es decir, producidas en Europa

- Código 6: importaciones y exportaciones

De esta forma, podrás filtrar las facturas por tipo de operación y detectar con facilidad cuáles está reclamando la Agencia Tributaria.

Una vez descargados los documentos necesarios, lo único que tendrás que hacer es adjuntar toda la información correspondiente en la notificación del requerimiento de la Agencia Tributaria.

Prueba gratuita de 15 días. Sin permanencia. Sin introducir tu tarjeta.

¿Durante cuánto tiempo es necesario guardar los libros contables?

La Ley General Tributaria señala que la obligación de conservar los libros contables, y los documentos que justifican los asientos practicados en los mismos, se extiende durante un total de cuatro años. Plazo que coincide con el de prescripción de los derechos de la Agencia Tributaria a liquidar la deuda y a exigir su pago, y que comienza a contar una vez finalizado el plazo de presentación o pago voluntario del impuesto (en este caso del IRPF).

Por su parte, el Código de Comercio extiende la obligación hasta los seis años, y la Ley Orgánica 7/2012, de 27 de Diciembre, que modificó el Código Penal en materia de lucha contra el fraude fiscal, eleva ese plazo hasta los 10 años.

Por tanto, aunque a efectos fiscales no nos puedan reclamar nada más allá de los cuatro años, conviene guardar los libros de registro de la contabilidad durante una década.

Un dato importante a tener en cuenta es que esta obligación persiste incluso si se cursa baja en el RETA y se deja de ser autónomo.

Sanciones por no llevar los libros contables

Llevar los libros contables es una de las obligaciones tributarias formales más importantes que deben cumplir los autónomos. No hacerlo, o hacerlo de manera incorrecta, es una infracción cuya sanción será más o menos elevada en función de si el incumplimiento se considera leve, grave o muy grave.

No contar con un registro legal y verídico de los ingresos y gastos obtenidos a lo largo del ejercicio fiscal, es decir, no llevar los libros contables para autónomos, se sanciona con hasta 150 euros.

Pero, en realidad, el importe de la multa puede variar mucho en función de las circunstancias concretas de cada caso. Por ejemplo, si el retraso a la hora de contabilizar los ingresos y los gastos excede de cuatro meses, la sanción puede llegar a los 300 euros.

Si, a consecuencia de no llevar la contabilidad bien, se ha pagado menos IRPF del que correspondía, se puede aplicar una sanción de entre el 50% y el 150% de la cuantía no ingresada.

En caso de que se haya deducido un gasto y este no esté contabilizado, la Administración podría determinar que este no es deducible y exigir la cuota de IRPF que corresponde, más una sanción que puede ser de hasta el 150% de esa cuota que no fue abonada en su momento.

La sanción económica puede variar en función de muchas circunstancias, pero en cualquier caso, su importe alcanzará varios cientos de euros. De ahí la importancia de que estés al día con estas cuestiones y lleves tus libros contables para autónomos de forma exhaustiva, con información veraz, y lo hagas dentro del tiempo marcado legalmente para ello.