El modelo 390 es el resumen anual de IVA, vamos a ver cómo se rellena paso a paso explicando en detalle todas las celdas para que lo podáis hacer en sus casas. Si todavía no tenéis del todo claro qué es y para qué sirve el modelo 390 os recomendamos leer el artículo del enlace.

Si ya usas el Quipu, puedes olvidarte un poco de este dolor de cabeza, ya que a medida que vais creando tus facturas de ingresos y subiendo las de gastos, el programa rellena el modelo de forma automática. Pero… para el resto que aún no lo usáis, paciencia que intentaremos explicarlo lo mejor posible.

Leyendo este artículo aprenderás:

- ¿Qué información necesito para rellenar el modelo 390?

- Instrucciones para rellenar el modelo 390

- ¿Cómo rellenar el modelo 390 automáticamente con un programa online?

¿Cómo rellenar el MODELO 390 casilla por casilla?

📹 Vídeo explicativo: En el siguiente video Roger Dobaño, CEO de Quipu, explica paso a paso cómo rellenar el modelo 390 y responde a las preguntas más frecuentes.

Prueba gratuita de 15 días. Sin permanencia. Sin introducir tu tarjeta.

¿Qué información necesito para rellenar el modelo 390?

Para rellenar el modelo 390 se necesitan todos los ingresos y gastos relacionados con la actividad económica. Para justificarlos, se precisa de una factura de cada uno de ellos.

❗️ DATO : Debe de tenerse en cuenta que para el IVA solo se puede desgravar las facturas (debe figurar la información fiscal del autónomo, sobretodo el NIF, y de la otra parte) y no los tickets. Los tickets – junto con las facturas – computan como gasto para desgravar del IRPF. Es decir, ambos computan como gasto y el IRPF se paga sobre el beneficio neto (ingreso menos gasto).

Para poder completar el modelo 390 necesitamos separar la información según estos criterios:

- Separar los valores entre la base imponible y el valor de la cuota de IVA.

- Separar según tipo impositivo (IVA del 4%, 10%, 21%).

- Separar según procedencia (país) del ingreso/gasto (compra nacional, intracomunitaria – es decir, dentro de la UE – o extracomunitaria).

- Separar según si un gasto es corriente o un bien de inversión (maquinaria, equipamiento informático…). Un bien de inversión es aquel activo que dura más de un año mientras que el corriente son aquellas compras de bienes o servicios que se consumen en menos de un año (gastos corrientes). Cabe destacar que un activo se puede computar como gasto si el importe es menor de 600€.

Instrucciones para rellenar el modelo 390 casilla por casilla

Veréis que el 390 un poco largo, es por ello que como siempre, os recomendamos que uséis Quipu para ahorraros el dolor de cabeza que puede ser hacerlo de forma manual.

Dicho esto, ¡Empezamos!

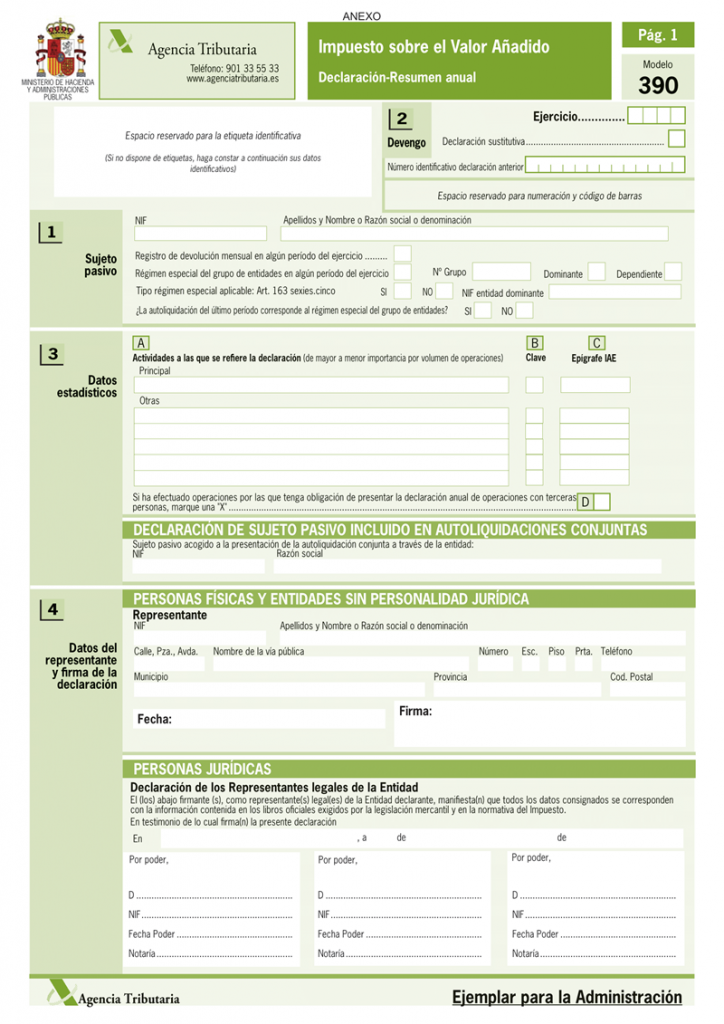

1. Sujeto pasivo (identificación)

Se incorpora el NIF así como el nombre completo del autónomo o de la empresa. Todos estos campos quedan predeterminados por Qu

ipu, si es que ya usáis el Programa de Facturación Online.

Finalmente, se detalla si el sujeto está inscrito o no en el registro de la Devolución Mensual, en el régimen especial de grupo de entidades o en el régimen especial dispuesto en el artículo 163 de la Ley de IVA. Por defecto todos los usuarios no lo están.

2. Devengo

En este apartado se especifica el ejercicio (año) y se indica si la declaración es substitutiva. En caso que lo sea se marca la casilla y se especifica a que declaración sustituye. En dicho caso la anterior quedará totalmente anulada.

3. Datos estadísticos

Especificamos la actividad económica que realizamos, que hemos dado de alta en el alta de autónomo (modelo 036) junto con la clave y el epígrafe. Esta información la podemos completar en Quipu en configuración o bien rellenarla sobre el modelo.

Si has efectuado alguna actividad con terceras personas que tengan que entregar el modelo 347 – operaciones con terceras personas – marca la casilla D.

Si se halla incluido en declaración de autoliquidaciones conjuntas, detalla el NIF y la razón social de la tercera persona.

4. Datos del representante

Si actúas por medio de un representante deberás incorporar sus (tus) datos. Ya sean personas sin personalidad jurídica o representantes legales de la entidad.

Se incorpora el NIF así como el nombre completo del autónomo o de la empresa junto con el domicilio fiscal completo, junto con la fecha y firma digital.

Si precisara, debes incorporar sobre el modelo 390 dicha información.

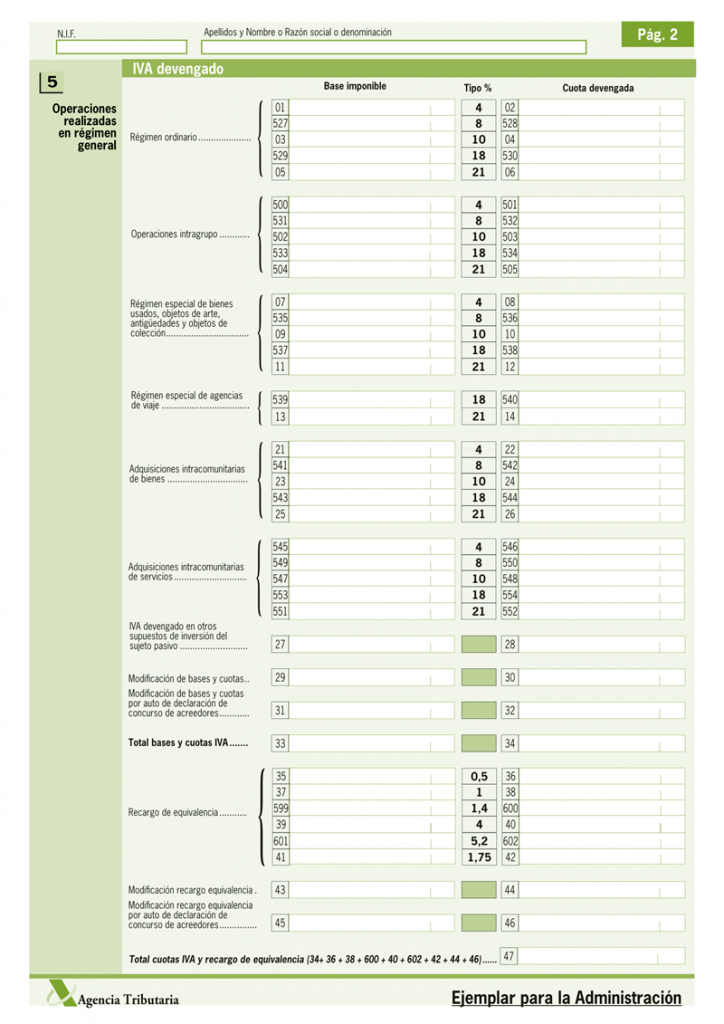

5. IVA devengado en régimen general (ingresos)

En el segundo apartado (página) se detallan los ingresos que determina el IVA a devengar (devolver) por parte del empresario o empresa en régimen general.

Régimen Ordinario: Celdas 1 – 6 y 527 a 530

Se separan los ingresos según el tipo impositivo. Así la primer fila (1 y 2) la rellenaremos con el total de aquellos ingresos que tengan un 4% de IVA. En la primera casilla pondremos la base imponible y en la segunda la cuota de IVA. Lo mismo haremos en las casillas 3 y 4 pero con aquellos ingresos de tipo impositivo del 10% y lo mismo en las celdas 5 y 6 con el total de ingresos con un tipo impositivo del 21%.

Este proceso se repite para todas las celdas a continuación, separando operaciones según tipo impositivo.

Por ejemplo, si en total he facturado 2.420€ en total con bienes y servicios con un tipo impositivo del 21%, implica que en la casilla 5 pondría 2.000€ y en la casilla 6, 420€, siendo la cuota de IVA correspondiente. Repetiría el proceso para los otros dos tipos impositivos.Detalle: Para aquellas empresas que venden fuera de territorio nacional.Si la empresa no está dada de alta en el ROI (Registro de Operadores Intracomunitarias), deberá cargar con el tipo impositivo del IVA adecuado y actuar normalmente. En caso que la empresa esté dada de alta en el ROI no debe aplicar IVA en la factura y deberá imputar toda la información referente a la venta de bienes y servicios dentro de la UE en el Modelo 349.

Operaciones intragrupo. Celdas 500 a 505 y 531 a 534

Haremos constar las bases imponibles y cuotas de IVA para aquellas operaciones realizadas entre entidades de un mismo grupo.

Régimen especial de bienes usados, objetos de arte, antigüedades y objetos de colección. Celdas 7 a 12 y 535 a 538

Haremos constar las bases imponibles y cuotas de IVA para aquellas operaciones realizadas con bienes usados, objetos de arte, antigüedades y objetos de colección.

Régimen Especial de agencias de viaje. Celdas 13 a 14 y 539 a 540

Constaremos las bases imponibles y cuotas de IVA para aquellas operaciones realizadas dentro del régimen especial de agencias de viaje.

Adquisiciones intracomunitarias de bienes y servicios. Celdas 21 a 26 y de 541 a 552

Si no tienes el CIF intracomunitario (países de la Unión Europea), dichas celdas siempre serán cero. En caso que lo tengas te permite que tus proveedores intracomunitarios te emitan facturas sin IVA. En dicho caso vamos a poner en la celda 21 la suma de todas las bases imponibles de las facturas de gastos corrientes provenientes de la UE y en la celda 22 el 21% de la cantidad de la casilla 21.

Repetimos la operación para aquellos bienes y servicios con un IVA del 10% i 4% para las celdas 23 a 26.

IVA devengado en otros supuestos de inversión del sujeto pasivo. Celdas 27 y 28

En la celda 27 las facturas [españolas] recibidas sin IVA para la inversión del sujeto pasivo (ejecuciones de obra de edificaciones cuando no se factura a consumidor final) y en la celda 28 el 21% de la celda 27.

Modificación de bases y cuotas. Celdas 29 y 30

Se indica con el signo que corresponda (positivo o negativo) cualquier modificación de bases y cuotas gravadas con tipos impositivos diferentes a los vigentes de el actual ejercicio.

Modificación de bases y cuotas por auto de declaración de concurso de acreedores. Celdas 31 y 32

Se indica con el signo que corresponda (positivo o negativo) cualquier modificación de bases y cuotas gravadas por supuestos de declaración de concurso de acreedores contemplados en al artículo 80.3 de la Ley del Impuesto.

Total bases y cuotas de IVA. Celdas 33 y 34

Es la suma total de las bases y cuotas. Esta es la suma de toda la columna.

Recargo de equivalencia. Celdas 35 – a 42 y 599 a 666

Si has facturado a clientes que se encuentren en el régimen de recargo de equivalencia lo tendrás que tener en cuenta. Cabe destacar que en éste caso el cliente tiene la obligación de indicar explícitamente que se encuentra en este régimen.

El recargo será del 5,2%, el 1,4%, el 0,5% (i el 1,75% para el tabaco) en función de si el IVA del producto es del 21%, del 10% o del 4% respectivamente.

Por ejemplo, un comerciante de alimentación que compre a su proveedor un pedido de 1.000 euros recibirá una factura de 1.000 + 21% de IVA + 5,2% de Recargo de equivalencia = 1000€ + 210€ + 52€ = 1.262€. Detalle: ¿Qué es el recargo de equivalencia? El recargo de equivalencia es un régimen especial de IVA, obligatorio para comerciantes minoristas autónomos que no realicen ningún tipo de transformación en los productos que venden, es decir, solo hacen compra-venta. Así pues, se aplica tanto a autónomos como a la comunidades de bienes, pero en ningún caso a empresas. Existen algunas actividades exentas entre las que destacan joyerías, peleterías, concesionarios de coches, venta de embarcaciones y aviones, objetos de arte, gasolineras y establecimiento de comercialización de maquinaria industrial o minerales.

Los autónomos que en un ejercicio facturen más del 20% de sus ventas a clientes profesionales y empresarios pueden liberarse de esta obligación y pasar al régimen normal de IVA siempre y cuando informen a Hacienda al respecto a final de año aportando justificantes suficientes. Para el comerciante minorista supone pagar un IVA algo más alto del normal a cambio de no tener que presentar declaraciones de IVA a la Agencia Tributaria. De esta manera paga el IVA directamente a su proveedor y se simplifica mucho su gestión del IVA. Sólo se aplica en facturas de bienes correspondientes a mercaderías o género.

Es el proveedor del comerciante el que debe incluir el recargo de equivalencia en sus facturas, diferenciado del IVA soportado, y considerar ambas cantidades como IVA repercutido en sus declaraciones de IVA.

Modificación de recargo de equivalencia. Celdas 43 y 44

Se indica con el signo que corresponda (positivo o negativo) cualquier modificación de bases y cuotas del recargo de equivalencia gravadas con tipos impositivos diferentes a los vigentes de el actual ejercicio.

Modificación de recargo de equivalencia por auto de declaración de concurso de acreedores. Celdas 45 y 46

Se indica con el signo que corresponda (positivo o negativo) cualquier modificación de bases y cuotas del recargo de equivalencia gravadas por supuestos de declaración de concurso de acreedores contemplados en al artículo 80.3 de la Ley del Impuesto.

Total cuotas de IVA y recargo de equivalencia. Celda 47

Suma total de las cuotas de IVA y del recargo de equivalencia devengadas. Esta es la suma de la celda 34 junto con las 36, 38, 600, 40, 602, 42, 44 y 46.

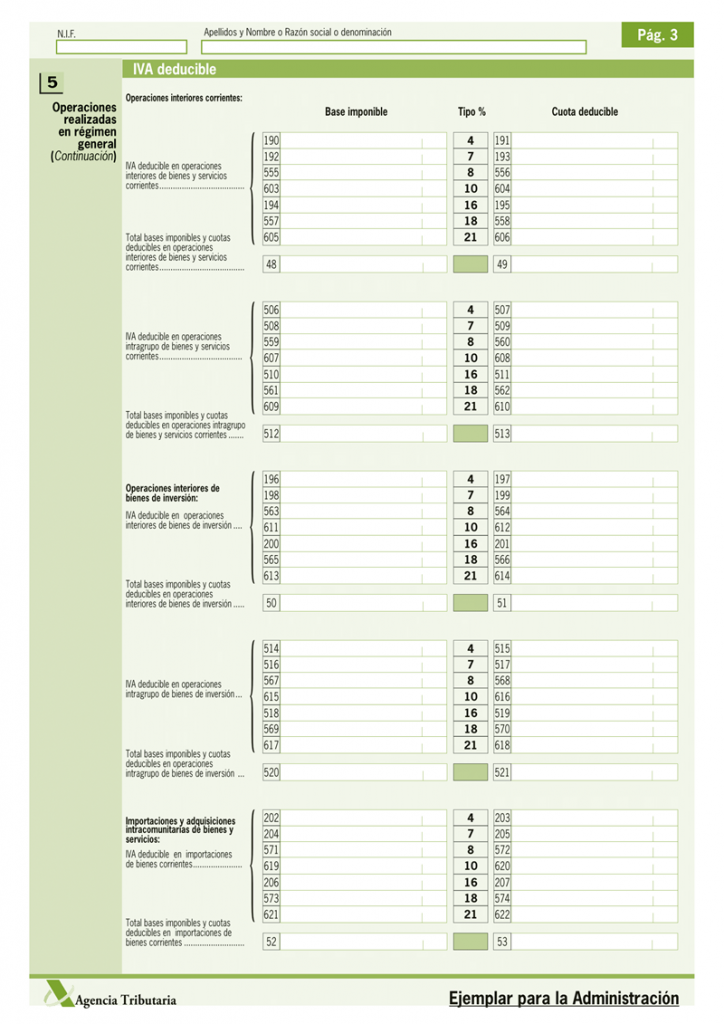

6. IVA Deducible (gastos)

En este tercer apartado del modelo 390 de IVA vamos a incorporar todos los gastos objeto de deducción – mediante facturas, no tickets – en que he incurrido (soportado) y he pagado el IVA correspondiente. Como no soy un consumidor final, este IVA que he pagado me lo va a devolver Hacienda con la correspondiente declaración.

Para ello tengo que separar por un lado si la compra es un bien corriente o si es un bien de inversión (activo) y por otro lado si se trata de una compra en territorio español, dentro de la Unión Europea (intracomunitario) o fuera de la Unión Europea (importación).

IVA deducible en operaciones interiores de bienes y servicios corrientes

Celdas 190 a 195, 555 a 558 y 603 a 606

En ellas aparecen las operaciones (compras) interiores (en España). Son la mayoría de los gastos.

Se separan los gastos según el tipo impositivo. Así la primer fila (190 y 191) la rellenaremos con el total de aquellos ingresos que tengan un 4% de IVA. En la primera casilla pondremos la base imponible y en la segunda la cuota de IVA. Lo mismo haremos con el resto de celdas.

Total. Celdas 48 y 49

Se indica el total de bases fruto de los gastos corrientes en territorio nacional en la casilla 48 y en la 49 la suma de cuotas. El valor se indica sin prorratear siempre.

Celdas 506 a 511, 559 a 562 y 607 a 610

En ellas aparecen las operaciones (compras) interiores (en España) dentro de un grupo de empresas. El importe se consigna sin prorratear.

Se separan los gastos según el tipo impositivo. Así la primer fila (506 y 507) la rellenaremos con el total de aquellos ingresos que tengan un 4% de IVA. En la primera casilla pondremos la base imponible y en la segunda la cuota de IVA. Lo mismo haremos con el resto de celdas.

Total. Celdas 512 y 513

Se indica el total de bases fruto de los gastos corrientes en territorio nacional en operaciones dentro de un grupo de empresas en la casilla 512 y en la 513 la suma de cuotas. El valor se indica sin prorratear siempre.

Operaciones interiores de bienes de inversión. Celdas 196 a 201, 563 a 566 y 611 a 614:

En ellas aparecen las operaciones (compras) interiores (en España) de bienes de inversión (activos). Es decir aquellas compras que tengan una vida útil mayor de un año (equipamiento informático, mobiliario, vehículos…)

En Quipu, automáticamente aparecerán aquellos conceptos que hayan sido etiquetados como “Activos”

Se separan los gastos según el tipo impositivo. Así la primer fila (196 y 197) la rellenaremos con el total de aquellos ingresos que tengan un 4% de IVA. En la primera casilla pondremos la base imponible y en la segunda la cuota de IVA. Lo mismo haremos con el resto de celdas.

Total. Celdas 50 y 51

Indicaremos el total de bases fruto de los gastos corrientes en territorio nacional en la casilla 48 y en la 49 la suma de cuotas. El valor se indica sin prorratear siempre.

IVA deducible en operaciones intragrupo de bienes de inversión. Celdas 514 a 519, 567 a 570 y 615 a 618

En ellas aparecen las operaciones (compras) interiores (en España) de bienes de inversión (activos) dentro de un grupo de empresas. Es decir aquellas compras que tengan una vida útil mayor de un año (equipamiento informático, mobiliario, vehículos…)

Separaremos los gastos según el tipo impositivo. Así la primer fila (514 y 515) la rellenaremos con el total de aquellos ingresos que tengan un 4% de IVA. En la primera casilla pondremos la base imponible y en la segunda la cuota de IVA. Lo mismo haremos con el resto de celdas.

Total. Celdas 520 y 521

Se indica el total de bases fruto de los gastos en bienes de inversión (activos) en territorio nacional en operaciones dentro de un grupo de empresas en la casilla 520 y en la 521 la suma de cuotas. El valor se indica sin prorratear siempre.

IMPORTACIONES Y ADQUISICIONES INTRACOMUNITARIAS DE BIENES Y SERVICIOS

IVA deducible en importaciones de bienes corrientes. Celdas 202 a 207, 571 a 574 y 619 a 622

En ellas aparecen las operaciones (compras) extracomunitarias (fuera de la Unión Europea), pero solo aquellos bienes que pasen por la aduana. Es decir, si se compra una mercancía que pasa por la aduana, allí se entrega una factura DUA.

Se separan los gastos según el tipo impositivo. Así la primer fila (202 y 203) la rellenaremos con el total de aquellos ingresos que tengan un 4% de IVA. En la primera casilla pondremos la base imponible y en la segunda la cuota de IVA. Lo mismo haremos con el resto de celdas.

Total. Celdas 52 y 53

Se indica el total de bases fruto de los gastos corrientes realizados fuera de la Unión Europea en la casilla 52 y en la 53 la suma de cuotas. El valor se indica sin prorratear siempre.

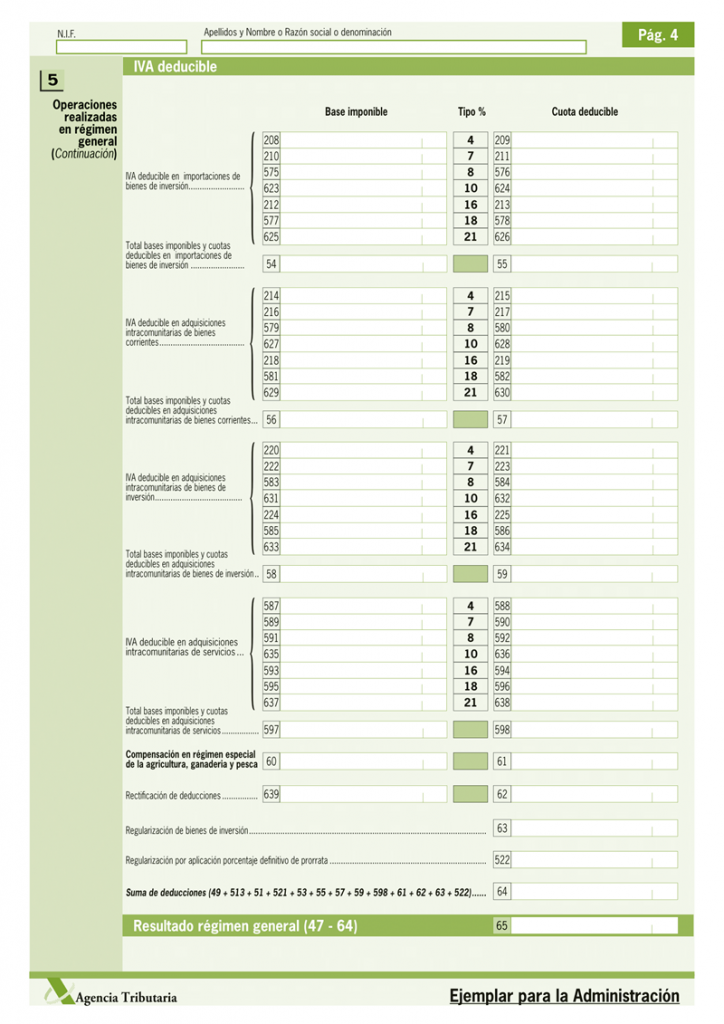

IVA deducible en importaciones de bienes de inversión. Celdas 208 a 213, 575 a 578 y 623 a 626

En ellas aparecen las operaciones (compras) extracomunitarias (fuera de la Unión Europea) de bienes de inversión (activos). Es decir aquellas compras que tengan una vida útil mayor de un año (equipamiento informático, mobiliario, vehículos…) pero, atención, solo aquellos bienes que pasen por la aduana. Es decir, si se compra una mercancía que pasa por la aduana, allí se entrega una factura DUA

Se separan los gastos según el tipo impositivo. Así la primer fila (208 y 209) la rellenaremos con el total de aquellos ingresos que tengan un 4% de IVA. En la primera casilla pondremos la base imponible y en la segunda la cuota de IVA. Lo mismo haremos con el resto de celdas.

Total. Celdas 54 y 55

Se indica el total de bases fruto de los gastos en bienes de inversión (activos) fuera de la Unión Europea (importación / extracomunitario) en la casilla 54 y en la 55 la suma de cuotas. El valor se indica sin prorratear siempre.

IVA deducible en adquisiciones intracomunitarias de bienes corrientes. Celdas 214 a 219, 579 a 582 y 627 a 630

Si no tienes el CIF intracomunitario (países de la Unión Europea), dichas celdas siempre serán cero. En caso que lo tengas te permite que tus proveedores intracomunitarios te emitan facturas sin IVA. En dicho caso vamos a poner en la celda 214 la suma de todas las bases imponibles de las facturas de gastos corrientes provenientes de la UE y en la celda 215 el 4% de la cantidad de la casilla 21.

Repetimos la operación para cada operación según el tipo impositivo del bien en España.

El valor de la celda 21 es el mismo que de la 214 y el valor de la celda 22 el mismo que la 215.

Lo mismo con el valor de las celdas de 23 a 26 que deben coincidir con las celdas .

Total. Celdas 56 y 57

Se indica el total de bases fruto de los gastos corrientes realizados dentro de la Unión Europea (intracomunitario, exceptuado España) en la casilla 56 y en la 57 la suma de cuotas. El valor se indica sin prorratear siempre.

IVA en adquisiciones intracomunitarias de bienes de inversión. Celdas 220 a 225, 583 a 586 y 631 a 634

Si no tienes el CIF intracomunitario (países de la Unión Europea), dichas celdas siempre serán cero. En caso que lo tengas te permite que tus proveedores intracomunitarios te emitan facturas sin IVA.

En ellas aparecen las operaciones (compras) extracomunitarias (fuera de la Unión Europea) de bienes de inversión (activos). Es decir aquellas compras que tengan una vida útil mayor de un año (equipamiento informático, mobiliario, vehículos…)

Se separan los gastos según el tipo impositivo. Así la primer fila (208 y 209) la rellenaremos con el total de aquellos ingresos que tengan un 4% de IVA. En la primera casilla pondremos la base imponible y en la segunda la cuota de IVA. Lo mismo haremos con el resto de celdas.

Como las facturas no tienen IVA lo que hacemos es autorrepercutirlo, es decir aplicar un 21% de IVA a la base y hacer constar una cuota. Ten en cuenta que en la primera parte (IVA devengando) hemos hecho constar también esta operación, así que la cuota se compensa.

Total. Celdas 58 y 59

Se indica el total de bases fruto de los gastos en bienes de inversión (activos) en territorio intracomunitario (Unión Europea) en la casilla 58 y en la 59 la suma de cuotas.

IVA deducible en adquisiciones intracomunitarias de servicios. Celdas 587 a 596 y 635 a 638

Si no tienes el CIF intracomunitario (países de la Unión Europea), dichas celdas siempre serán cero. En caso que lo tengas te permite que tus proveedores intracomunitarios te emitan facturas sin IVA. En dicho caso vamos a poner en la celda 637 la suma de todas las bases imponibles de las facturas de gastos corrientes provenientes de la UE y en la celda 638 el 21% de la cantidad de la casilla 637.

Repetimos la operación para cada operación según el tipo impositivo del servicio en España.

Total. Celdas 58 y 59

Se indica el total de bases fruto de los gastos corrientes en servicios realizados dentro de la Unión Europea (intracomunitario, exceptuado España) en la casilla 58 y en la 59 la suma de cuotas.

Compensaciones en régimen especial de la agricultura, ganadería y pesca. Celdas 60 y 61

Haremos constar el importe de las compras de productos y servicios que originan el pago de las compensaciones que sean deducibles total o parcialmente por aquellos sujetos acogidos al régimen especial de agricultura, ganadería y pesca en operaciones directamente relacionadas con la actividad. En la casilla 60 figura la suma de bases imponibles y en la casilla 61 la suma de cuotas a deducir. El importe se consignará sin prorratear.

Regularización de bienes de inversión. Celda 63

Haremos constar el resultado de la regularización de bienes de inversión (activos) realizadas en periodos anteriores. Si el resultado fuera una minoración de las deducciones se incorpora con un signo negativo.

Regularización por aplicación porcentaje definitivo de prorrata. Celda 522

En la casilla 522 del modelo 390 pondremos el resultado de la regularización de las deducciones provisionales practicadas durante el ejercicio (año) como consecuencia de la aplicación del porcentaje definitivo de prorrata. Si el resultado es una minoración de las deducciones, lo pondremos con un signo negativo.

Resultado régimen general. Celda 65

Resultado final [informativo] del IVA devengado (ingresado) y el IVA deducible (pagado). En caso de ser un valor positivo, será el importe a devolver a Hacienda y en caso de ser negativo, el importe a compensar.

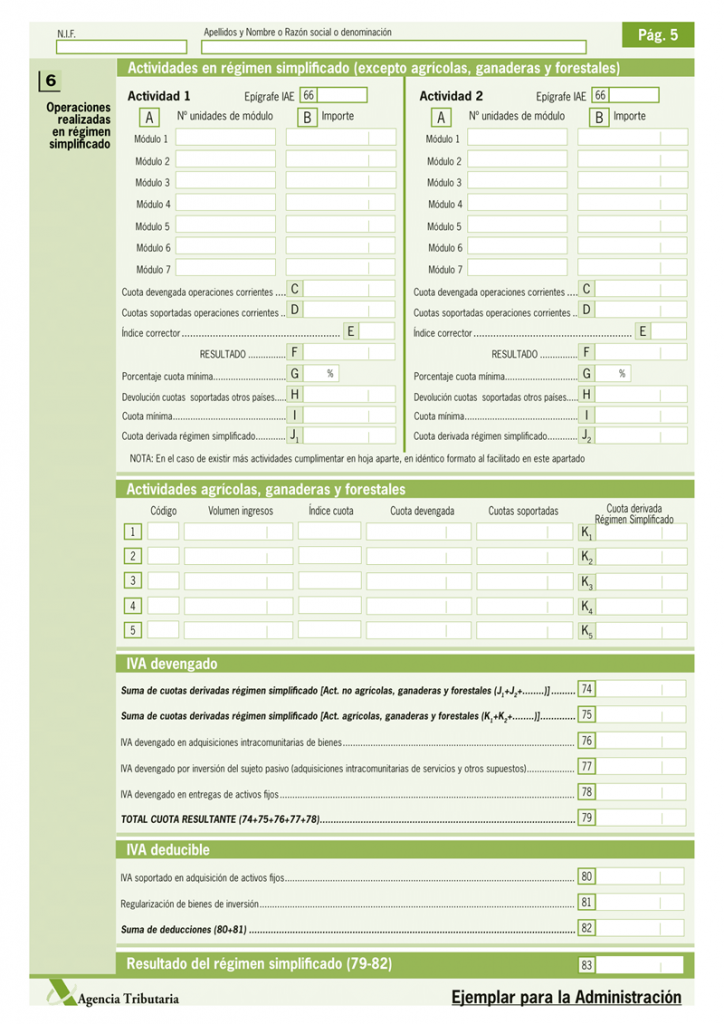

7. Actividades en régimen simplificado (Módulos)

Este apartado del modelo 390 de IVA se refiere a aquellos que estén inscritos en el régimen simplificado. Es decir, aquellos que estén inscrito en la declaración por módulos del modelo 390.

El resultado final se incorpora en la celda 83.

Para los usuarios de Quipu, dejaremos la celda en blanco ya que solo completamos aquellos en régimen general.

8. Resultado liquidación anual

Celda 84. Resultado de la celda 65 (total régimen general) + 83 (total régimen simplificado)

Celda 85. Compensación cuotas ejercicio anterior. En caso que el año pasado el resultado de la declaración anual fuese a compensar (y hubieses compensado), se indicará el importe.

Celda 86. Resultado. Resultado final, teniendo en cuenta una eventual compensación.

9. Tributación por razón de Administración

Celdas 87 – 91. Territorio. Esto solo aplica para aquellos que estén dados de alta en El País Vasco y Navarra. En caso contrario, se pondremos un 0 en la celda 87.

Dado el caso, se indica el territorio donde se han dado a cabo las operaciones en porcentajes, detallando el % de operaciones totales llevadas a cabo en España, Álava, Guipúzcoa, Vizcaya y Navarra.

Celda 92. Resultado atribuible a territorio común. Se indica el valor total sobre las actividades llevadas a cabo en territorio común (España). El valor es la celda 84 por la 87

Celda 93. Compensación de ejercicios anteriores atribuible a territorio común. En caso que el año pasado el resultado de la declaración anual fuese a compensar (i hubieses compensado), se indicará el importe atribuible a territorio común. Si no tributas en el País Vasco o Navarra, el valor sería el mismo que el de la celda 85.

10. Resultado de las liquidaciones del modelo 390

Celda 95. Resultado final del ejercicio (año) de la diferencia entre el IVA devengado y el deducible.

Celda 96. Total devoluciones mensuales. Para aquellos inscritos en el régimen de devolución mensual pondremos el importe de las devoluciones solicitadas durante el ejercicio exceptuando aquellas ya percibidas.

Celda 524. Devoluciones solicitadas en la adquisición de elementos de transporte. Los que ejerzan la actividad de transporte de viajeros o mercancías por carretera del régimen simplificado que hayan solicitado devolución por adquisición de medios de transporte, consignarán el importe aquí.

Celda 97 y 98

- A Compensar. Celda 97. Si el resultado del 4 trimestre fue a compensar, se indica el importe de la misma (el de la celda 72 del 303 del 4 trimestre).

- A Devolver. Celda 98. Si el resultado del 4 trimestre fue a devolver, se indica el importe de la misma en signo positivo. (el de la celda 73 del 303 del 4 trimestre)

Régimen del grupo de entidades. Celdas 525 y 526

Para los que tributan en el régimen de grupo de entidades indicar los resultados positivos (celda 525) y negativos (526)

11. Volumen de operaciones del modelo 390

En este apartado vamos a realizar un resumen agregado de mis ingresos, del total de operaciones efectuadas

Operaciones en régimen general. Casilla 99 del modelo 390. Se incorpora el importe total (base) – excluyendo IVA – sobre el volumen total de operaciones.

Se excluyen las siguientes operaciones:

- Operaciones realizadas desde establecimientos fuera de España.

- Los autoconsumos.

- Entregas intracomunitarias y extracomunitarias exentas con derecho a deducción.

- Operaciones exentas sin derecho a deducción.

- Operaciones no sujetas o con inversión del sujeto pasivo que originan derecho a deducción.

- Entregas de bienes objeto de instalación o montaje en otros Estados miembros.

Entregas intracomunitarias exentas. Celda 103

Se incorpora el importe total (base) – excluyendo IVA – sobre el volumen total de operaciones intracomunitarias (con otros países de la Unión Europea) según dispuesto en el artículo 25 de la Ley de IVA.

Exportaciones y otras operaciones exentas con derecho a deducción. Celda 104

Se incorpora el importe total (base) – excluyendo IVA – sobre el volumen total de operaciones extracomunitarias (con países fuera de la Unión Europea).

Operaciones exentas sin derecho a deducción. Celda 105

Se incorpora el importe total de operaciones exentas de IVA sin derecho a deducción según dispuesto en el artículo 20 de la Ley de IVA.

Entregas de bienes objeto de instalación o montaje en otros estados miembros. Celda 112

La Celda 112 se elimina en 2022.

Operaciones en régimen simplificado. Celda 100

Se incorpora el importe total – excluido IVA – de las operaciones en régimen simplificado.

Operaciones en régimen especial de agricultura, ganadería y pesca. Celda 101

Se incorpora el importe total – excluido IVA – de las operaciones en régimen especial de agricultura, ganadería y pesca.

Operaciones realizadas por sujetos acogidos al Régimen de recargo de equivalencia. Celda 102

Se incorpora el importe total – excluido IVA – de las operaciones en régimen de recargo de equivalencia.

Operaciones realizadas por sujetos acogidos al Régimen bienes usados, objeto de arte y colección. Celda 227

Se incorpora el importe total – excluido IVA – de las operaciones en régimen de bienes usados, objeto de arte y colección.

Operaciones realizadas por sujetos acogidos al Régimen de agencias de viaje. Celda 228

Se incorpora el importe total – excluido IVA – de las operaciones en régimen de agencias de viaje.

Entregas de bienes inmuebles y operaciones financieras. Celda 106

Se incorpora el importe total – excluido IVA – de las entregas de bienes inmuebles y operaciones financieras no habituales.

Entregas de bienes de inversión. Celda 107

Se incorpora el importe total – excluido IVA – de las entregas de bienes de inversión.

Nuevas celdas 2022

Operaciones sujetas con inversión del sujeto pasivo. Celda 125

Equivalente a la celda 122 del Modelo 303.

Operaciones no sujetas por reglas de localización acogidas a la OSS. Celda 126

Equivalente a la celda 123 del Modelo 303.

Operaciones sujetas y acogidas a la OSS. Celda 127

Equivalente a la celda 124 del Modelo 303.

Operaciones intragrupo. Celda 128

Valoradas conforme a lo dispuesto en los artículos 78 y 79.

Celda 108. Total

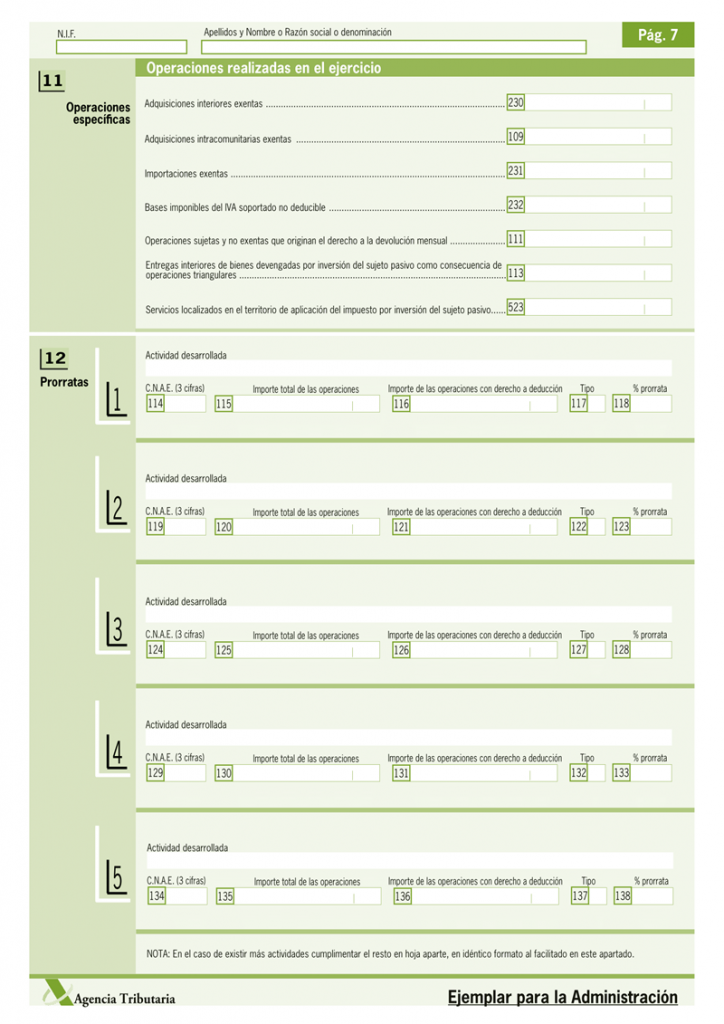

12. Operaciones específicas

Se indicarán en esta sección un conjunto de operaciones independientemente de haber sido incorporadas en otros apartados. Es decir, aunque las hayas tenido que poner alguna vez, si se requiere, ahora también.

En este apartado vamos a realizar un resumen agregado de una parte de mis gastos.

Accede a más sobre las operaciones exentas de IVA, aquí

Adquisiciones interiores exentas. Celda 230

Vamos a especificar aquellas compras de bienes y servicios realizadas dentro de territorio nacional que estén explícitamente exentas de IVA según el artículo 20 de la Ley del Impuesto

Adquisiciones intracomunitarias exentas. Celda 109

Vamos a especificar aquellas compras de bienes y servicios realizadas dentro del territorio de la Unión Europea (excepto España) que estén explícitamente exentas de IVA (IVA es el 0%) según los artículos 26 y 140 bis de la Ley de IVA

Celda 110. Volumen total de operaciones

Pondremos las operaciones no sujetas o con inversión del sujeto pasivo que originan el derecho a la deducción:

Haremos constar el importe de las entregas de bienes y prestaciones de servicios no sujetas por aplicación de las reglas de localización, así como las entregas de materiales de oro a las que sea de aplicación la regla contenida en el artículo 84, apartado Uno, número 2.º, letra b de la Ley del IVA, las entregas de desechos de la industria, desperdicios y desechos de fundición a los que les sea de aplicación lo dispuesto en la letra c) del artículo 84.Uno.2.º las operaciones a las que sea de aplicación lo establecido en la letra d) del artículo 84.Uno.2º, las entregas de bienes inmuebles a los que sea de aplicación la regla contenida en la letra e) del artículo 84.Uno.2º, las operaciones a las que sea de aplicación lo indicado en la letra f) del artículo 84.Uno.2º y las entregas de oro de inversión a que se refiere el artículo 140 quinque de la misma Ley.

Importaciones exentas. Celda 231

Vamos a especificar aquellas compras de bienes y servicios realizadas fuera del territorio de la Unión Europea que estén explícitamente exentas de IVA (IVA es el 0%) según los artículos 27 a y 67 de la Ley de IVA

Bases imponibles del IVA soportado no deducible. Celda 232

Vamos a especificar el importe total – excluyendo el IVA – de aquellas compras cuyo IVA no sea deducible según artículos 95 y 96 de la Ley de IVA

Operaciones sujetas y no exentas que originan el derechos la devolución mensual. Celda 111

En esta celda indicaremos ciertas operaciones que no están exentas de IVA pero si comportan devoluciones. Esto afecta a ciertos productos alimenticios, ciertas entregas de libros y periódicos, algunos inmuebles, entrega de vehículos de movilidad reducida o residuos orgánicos. Para más información consultar a un profesional para estos casos particulares.

Entregas interiores de bienes devengadas por inversión del sujeto básico como consecuencia de operaciones triangulares. Celda 113

Se debe hacer constar ventas de bienes en territorios de la Unión Europea – excepto España – cuando dicha venta venga de un producto previamente adquirido a otro proveedor intracomunitario y sea una compra exenta de IVA. Es decir, que sea una operación de compra-venta en ambos casos a un cliente y proveedor intracomunitario exenta de IVA.

Servicio localizados en el territorio de aplicación del impuesto por inversión del sujeto básico. Celda 523

En caso de realizar servicios realizados (artículo 84. Uno 2º de la Ley del IVA)

13. Prorratas

Este apartado del modelo resumen del IVA solo deberá ser rellenado por aquellos que apliquen la regla de prorrata por realizar operaciones con derecho a deducción y sin derecho a deducción a la vez.

Deberemos especificarlo según actividad económica (junto con el código CNAE), el importe total de las operaciones, el importe total de las operaciones con derecho a deducción, el tipo de prorrata así como el porcentaje de la misma.

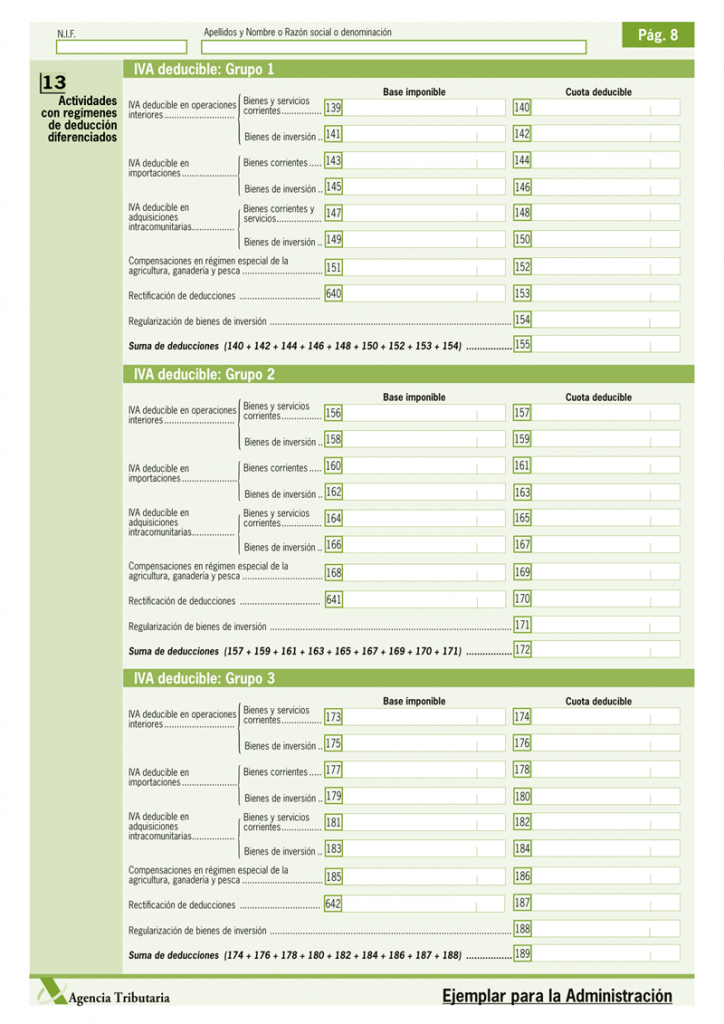

14. Actividades con regímenes de deducción diferenciados

Deberá ser rellenado esta parte si se han realizado actividades con regímenes de deducción diferenciados. Será necesario desglosar el IVA deducible de las distintas operaciones realizadas.

Para consultar dichos regímenes, consultar el artículo 101 de la Ley del IVA

En caso necesario deberemos especificar si son bienes y servicios corrientes o bienes de inversión. Se deberá separar entre el IVA deducible en operaciones interiores, en importaciones o en adquisiciones intracomunitarias.

Bueno, ¿qué tal? No está mal eh… Os aclaramos que el modelo 390 era un poco largo, pero con paciencia todo se puede ¡Ahora sólo queda presentarlo!

¿Cómo usar Quipu para rellenar el modelo 390?

Los modelos tributarios en Quipu se rellenan automáticamente a partir de tus facturas de ingresos y gastos.

- Ir al apartado de impuestos dentro de Quipu

- Buscar el Modelo 390 dentro del listado

- Darle click a botón de «Rellenar» y listo. ¡Así de fácil!

Como aclaración para este modelo El usuario básicamente tiene que indicar UNA COSA:

- Separar los gastos corrientes de los activos. Para ello, al entrar la información en Quipu deberá crearlo como “Nuevo Activo”.

El resto de la información para cumplimentar el modelo de resumen del IVA se imputará automáticamente, tanto las bases imponibles como las cuotas del IVA y sus respectivos tipos impositivos.

🚀 Se tiene que tener en cuenta que para las compras intracomunitarias y extracomunitarias si la información de país del proveedor es correcta, Quipu automáticamente sabrá imputar correctamente la información.