La presentación del IVA trimestral fuera de su correspondiente plazo es un tipo de infracción que nunca queda exento de recargo o sanción. La Agencia Tributaria se encarga de penalizar a todo autónomo o empresa que no cumple con los tiempos establecidos para la liquidación de este impuesto.

Aunque es importante saber distinguir. Porque, cuando se trata de sanciones, Hacienda distingue entre recargos, sanciones como tal y multas. Todo esto depende de los tiempos, de los requerimientos y del valor resultante de la presentación del IVA.

En este artículo aprenderás:

- ¿Qué entendemos por no presentar la declaración de IVA?

- ¿Qué Ley regula las sanciones por la no presentación del IVA?

- Tipos de multas por no declarar el IVA

- ¿Tengo que presentar el IVA si no he tenido actividad ni ingresos?

- ¿Cómo presento y pago el IVA fuera de plazo?

¿Qué entendemos por no presentar la declaración de IVA?

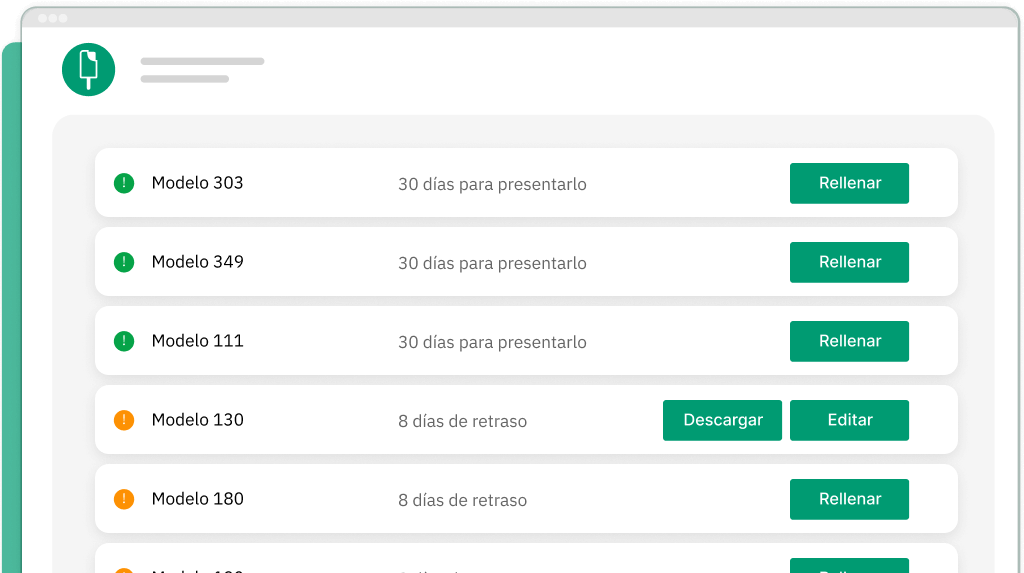

Cada trimestre, los autónomos tienen que presentar la declaración del IVA a través de varios modelos. En estos, que son unos formularios que se entregan a Hacienda, se recoge el IVA repercutido y el IVA soportado durante los últimos tres meses.

La diferencia entre ambos trae como resultado el IVA que el autónomo debe pagar, o reclamar, a la AEAT. Y es un proceso totalmente obligatorio.

Si un autónomo o una empresa no presenta esta liquidación trimestral, va a sufrir una sanción por parte de Hacienda que le obligue a pagar mucho más del IVA que debería abonar por su actividad.

🔗 Ampliar información: Si quieres saber más sobre el funcionamiento del IVA de los autónomos te recomendamos que leas nuestro artículo específico.

¿Qué Ley regula las sanciones por la no presentación del IVA?

La Ley que indica las sanciones por no pagar el IVA es la Ley General Tributaria. En esta, más concretamente en los artículos 191-206, se recoge tanto qué se considera sanción como las medidas que se deben tomar contra la persona infractora.

Tipos de multas por no declarar el IVA

No todas las declaraciones del IVA son iguales, ni tampoco los retrasos con los plazos. Por tanto, también hay diferentes tipos de multas por no declarar el IVA. Vamos a ver todas las posibilidades:

Declaración de IVA a ingresar fuera de plazo

Cuando la declaración del IVA a ingresar se presenta fuera de plazo, y sin requerimiento previo de Hacienda, no hay multa como tal. Lo que hay es un recargo extra sobre el IVA a devolver en dicha declaración:

- 5% del resultado si se hace en los 3 meses posteriores a la finalización del plazo.

- 10% del resultado si se hace entre 3 meses y un día y 6 meses desde la finalización del plazo.

- 15% del resultado si se hace entre 6 meses y un día y 12 meses desde la finalización del plazo.

- 20% del resultado si se hace a partir de los 12 meses desde la finalización del plazo. Junto con intereses de demora adicionales.

Si hay requerimiento de Hacienda, entonces sí hablamos de una sanción. En este caso, su valor es de entre el 50% y el 150% del importe a pagar por el IVA trimestral. ¿Y de qué depende el porcentaje? Del grado de severidad de la sanción que depende, entre otras cosas, de que el importe a devolver supere o no los 3.000 euros.

Declaración de IVA negativa fuera de plazo

Si la declaración del IVA resulta negativa y se presenta fuera de plazo, también hay sanción, aunque solo en el caso de haber requerimiento por parte de Hacienda.

En caso de que presentes una declaración de IVA negativa fuera de su plazo, sin requerimiento previo, no habrá sanción alguna. No se puede aplicar recargo dado que el autónomo ha tenido que soportar más IVA del que ha recaudado.

¿Y qué pasa si Hacienda manda el requerimiento? En este caso, hay que pagar una multa fija de 200 euros. Ni más, ni menos.

¿Tengo que presentar el IVA si no he tenido actividad ni ingresos?

Si. La Ley establece que todo profesional dado de alta como autónomo debe presentar el IVA, independientemente de si ha tenido actividad o ingresos durante el último trimestre.

Esto no tiene por qué ser algo malo, ya que lo más probable es que el resultado de la liquidación sea negativa. De este modo, se puede reclamar su compensación en otro trimestre en el que sí haya actividad o, si ya son varios trimestres sin actividad, pedir la devolución directamente.

🔗 Ampliar información: Si quieres saber más sobre si te compensa más el IVA a devolver o a compensar, tras una liquidación de IVA negativa te recomendamos que leas nuestro articulo.

¿Cómo presento y pago el IVA fuera de plazo?

Tengas o no sanciones por no pagar el IVA a tiempo, el método de presentación y pago fuera de plazo es exactamente el mismo que el normal, salvo por pequeños matices. Estos son los pasos que debes seguir:

- Entra en la web de la AEAT

- Acude al apartado para la presentación del Modelo 303

- Haz la presentación con normalidad, rellenando todos los datos sobre el IVA. Recuerda indicar bien el trimestre al que corresponde

- Envía la presentación

- Cuando recibas la cuantía a pagar, verás el recargo o sanción correspondiente por el retraso

- Procede con el pago como de costumbre.

El proceso es así de sencillo. Cuanto antes lo hagas si te pasas de plazo, menor será la sanción por IVA retrasado.

🔗 Ampliar información: Si quieres saber más sobre cómo presentar y pagar el IVA fuera de plazo te recomendamos que leas nuestro artículo específico.