La estimación objetiva o tributación por módulos ha sido siempre muy controvertida, y se ha debatido mucho sobre su mantenimiento o eliminación. A pesar de ello, a día de hoy, sigue estando totalmente operativa y se estima que hay unos 400.000 autónomos acogidos a este régimen.

Tiene a su favor que simplifica mucho la gestión fiscal y contable, porque elimina algunas obligaciones formales, como la necesidad de llevar los libros registro. Además, el cálculo del IRPF que debe pagar el profesional no se basa en sus ingresos y gastos reales, sino que se determina a través de unos indicadores o módulos.

En este artículo aprenderás:

- ¿Qué es el régimen de estimación objetiva?

- Requisitos para poder tributar en estimación objetiva

- Diferencias entre la estimación objetiva y directa

- Obligaciones contables en estimación directa objetiva

- ¿Cómo se calculan los módulos en estimación objetiva?

- Ejemplo de régimen de estimación objetiva

Régimen de módulos 2024 ¿Cuál es su futuro?

📹 Vídeo explicativo: En el siguiente vídeo explicamos en detalle cómo funciona el régimen de estimación objetiva, cuáles son los limites de facturación y cuál es su futuro.

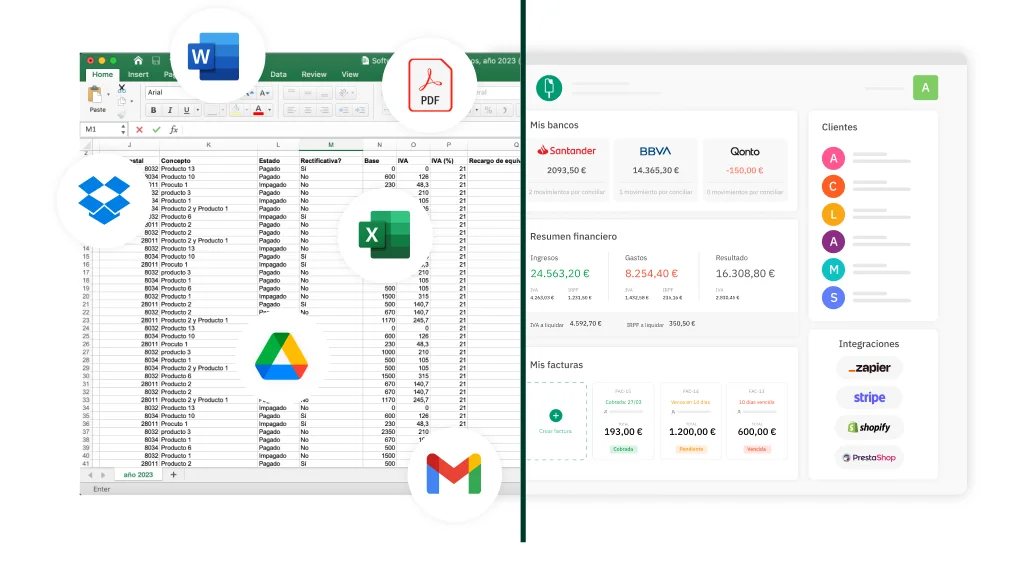

Prueba gratuita de 15 días. Sin permanencia. Sin introducir tu tarjeta.

¿Qué es el régimen de estimación objetiva?

Los autónomos obtienen rendimientos por la actividad económica, y esas rentas deben tributar a través del Impuesto de la Renta de las Personas Físicas (IRPF).

La tributación por módulos es una de las tres fórmulas a las que puede acogerse el autónomo a la hora de tributar por el IRPF (junto con la estimación directa normal y la estimación directa simplificada).

Con la estimación objetiva, el pago del impuesto se determina aplicando unos porcentajes sobre ciertos módulos o indicadores, en lugar de tener en cuenta los ingresos y gastos reales de la actividad. Esto simplifica la gestión fiscal y facilita también la administración contable.

Sin embargo, esta opción no está disponible para todos los trabajadores por cuenta propia, como veremos a continuación.

🔗 Ampliar información: Si quieres saber más sobre la situación de los módulos en 2024 te recomendamos que leas nuestro artículo específico.

Requisitos para poder tributar en estimación objetiva

La adscripción al sistema de estimación objetiva es siempre voluntaria para el autónomo y, a la vez, solo puede hacerlo si cumple una serie de requisitos.

- Actividad permitida: la actividad ejercida tiene que estar dentro de aquellas que la Orden del Ministerio de Hacienda determina que pueden acogerse al Régimen de Estimación Objetiva. Y no superar las magnitudes específicas para las actividades determinadas en dicha Orden.

- Sin renuncia: no haber renunciado expresa o tácitamente a la aplicación de la estimación objetiva aún cuando se cumplían los requisitos para poder escogerla.

- Sin incompatibilidades: que ninguna otra actividad ejercida por el contribuyente se encuentre adscrita a estimación directa normal o simplificada.

- IVA e IGIC: no haber renunciado ni estar excluido del régimen simplificado del IVA ni del IGIC. No haber renunciado al Régimen Especial de Agricultura, Ganadería y Pesca (REAGP) del IVA ni del IGIC.

- Territorialidad: no ejercer toda o parte de la actividad fuera del territorio español. Salvo que se trate de una actividad de transporte de mercancías, viajeros o mudanzas.

- Volumen de rendimientos: en el año anterior, los rendimientos obtenidos por el conjunto de actividades económicas no puede superar los 250.000 euros (esto incluye a actividades agrícolas, ganaderas y forestales). Si se han emitido facturas con retención de IRPF, el límite de ingresos es de 125.000 euros. El volumen de compras de bienes y servicios tampoco debe superar los 250.000 euros (sin tener en cuenta las inversiones).

Diferencias entre la estimación objetiva y directa

La finalidad de ambos sistemas es determinar la cuota de IRPF que tiene que abonar un profesional que ejerce una actividad por cuenta propia, pero hay algunas diferencias entre ambos:

- Estimación directa (normal o simplificada): es el sistema que se aplica con carácter general. Calcula el IRPF en base a la relación entre los ingresos y los gastos deducibles. Implica una serie de obligaciones formales respecto a los libros registros contables.

- Estimación objetiva: solo se aplica de manera voluntaria y en aquellos casos en los que autónomo cumpla los requisitos señalados en el apartado anterior. Calcula la cuota de IRPF teniendo en cuenta parámetros que no están relacionados directamente con los ingresos y los gastos. Esto facilita la gestión y libera al autónomo de tener que llevar libros registro contables de su actividad.

🔗 Ampliar información: Si quieres saber más sobre la diferencia entre la estimación objetiva y la estimación directa te recomendamos que leas nuestro artículo específico.

Obligaciones contables en estimación objetiva

Las obligaciones formales de los autónomos acogidos a la tributación por módulos son mínimas. De manera voluntaria, pueden llevar su contabilidad ajustada al Código de Comercio, lo que implicaría contar con un libro diario y un libro de inventarios y cuentas anuales.

La regla general es que no es necesario llevar ningún libro registro, salvo con dos excepciones:

- Libro registro de bienes de inversión: si se compran para el negocio bienes cuya vida útil se extienda más allá de un año y se van a deducir las amortizaciones.

- Libro registro de ventas e ingresos: cuando se desarrollan actividades en las que el rendimiento neto se determina en base al número de operaciones que se han realizado durante el ejercicio fiscal.

La principal obligación tributaria formal del autónomo en estimación objetiva es guardar todas las facturas emitidas (numeradas por fechas y agrupadas trimestralmente), las facturas y justificantes recibidos, los justificantes de los signos, índices o módulos aplicados. Esta documentación debe guardarse por un plazo de cuatro años, que coincide con el plazo de prescripción que se aplica a nivel fiscal.

¿Cómo se calculan los módulos en estimación objetiva?

La peculiaridad de este sistema es que el rendimiento neto se determina en base a unos parámetros objetivos predefinidos por Hacienda para cada actividad. Para ello, se tienen en cuenta las características propias de cada negocio, como el tamaño del local en el que se lleva a cabo la atención al publico, el número de trabajadores, y hasta la potencia eléctrica contratada.

Sobre los módulos se aplica un coeficiente de minoración, que también depende de las características del negocio, y una serie de índices correctores como el volumen de población que tiene el municipio.

- Rendimiento neto previo: para hallar el rendimiento neto previo hay que multiplicar el volumen total de ingresos por el índice de rendimiento neto que corresponda según el caso. A este se le aplican las minoraciones correspondientes y se obtiene el rendimiento neto minorado.

- Rendimiento neto de la actividad: hechos los cálculos anteriores y, según la actividad ejercida, corresponde o no aplicar ciertos índices correctores. Al resultado se le resta un 5% y así se obtiene el rendimiento neto de la actividad.

- Rendimiento neto reducido total: a esa cifra se le restan ciertas reducciones y minoraciones y así se consigue el rendimiento neto reducido total.

Ejemplo de régimen de estimación objetiva

Pongamos el caso de un autónomo que se dedica a la venta de productos alimenticios y ha optado por la tributación por módulos. Los coeficientes aplicables a su actividad son:

- Coeficiente de rendimiento neto: 0,0325

- Coeficiente de superficie: 0,26

En el año fiscal ha obtenido unos rendimientos brutos totales de 50.000 euros y ejerce su actividad en un local de 100 metros cuadrados.

- Rendimiento neto previo: ingresos brutos totales x coeficiente de rendimiento neto

- 50.000 x 0,00325 = 1.625

- Rendimiento neto de la actividad: superficie del local x coeficiente de superficie

- 100 x 0.26 = 26

- Rendimiento neto reducido total: rendimiento neto previo + rendimiento neto de la actividad

- 1.626 + 26 = 1.651

Este es un ejemplo muy sencillo, pero a la hora de hacer los cálculos en un caso real, también deberíamos tener en cuenta las minoraciones y los coeficientes reductores que se pueden aplicar en cada caso concreto.

El de estimación objetiva es un sistema que ha sido modificado en varias ocasiones para reducir los niveles de fraude, y que incluso así sigue en entredicho. A pesar de ello, es un régimen totalmente legal al que puedes adscribirte si cumples los requisitos para ello.