El régimen de estimación objetiva -más conocido como módulos- lleva más de veinte años en vigor y todavía permite a miles de autónomos beneficiarse de algunas ventajas fiscales en el IRPF, siempre y cuando cumplan algunos requisitos.

Este sistema especial de tributación permite a los autónomos que están incluidos en él tributar siempre por una misma cuota fija, independientemente de sus ingresos y gastos. Estos impuestos se calculan en base a otros parámetros, como por ejemplo los metros cuadrados del local y hasta la potencia eléctrica contratada.

Aunque el Gobierno lleva casi una década con la intención de eliminar el sistema de módulos, en 2025 los autónomos aún pueden tributar por este régimen especial y en muchos casos pagar menos impuestos que en estimación directa. Eso sí, para ello tienen que cumplir los límites y requisitos que ha establecido Hacienda para este año.

Si todavía no sabes cuál es la situación actual de los módulos, qué límites hay que cumplir para tributar en estimación objetiva y cuál es el futuro de este régimen especial, sigue leyendo.

En este artículo aprenderás:

- ¿Qué son los módulos y para qué sirven?

- ¿Qué ley regula el régimen de módulos?

- ¿Cuál es la situación actual del régimen de módulos?

- Límites para tributar en módulos en 2025

- ¿Qué ocurre si un autónomo incumple los límites para tributar en módulos?

- ¿Cuál es el futuro del régimen de módulos?

Régimen de módulos 2025 ¿Cuál es su futuro?

📹 Vídeo explicativo: En el siguiente vídeo explicamos en detalle cómo funciona el régimen de estimación objetiva, cuáles son los limites de facturación y cuál es su futuro.

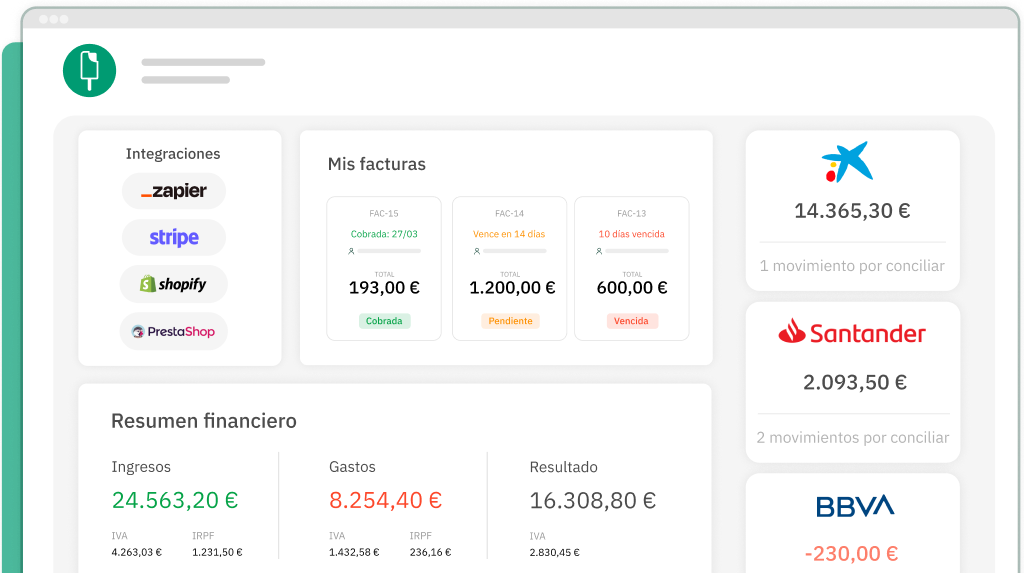

Prueba gratuita de 15 días. Sin permanencia. Sin introducir tu tarjeta.

¿Qué son los módulos y para qué sirven?

El régimen de estimación objetiva, más conocido como módulos, es un sistema especial de tributación que se creó a finales de los 90 para dar ciertas ventajas fiscales a los autónomos con pequeños negocios.

Normalmente, para tributar en este régimen especial se exige que el negocio del autónomo pertenezca a algún sector como puede ser el comercio, la hostelería o incluso la agricultura. Además, Hacienda publica cada año la orden de módulos por la que establece unos determinados límites para pertenecer a este sistema.

Como se verá más adelante, estos límites de facturación que deben respetar los autónomos para tributar en módulos serán más o menos elevados dependiendo de si el trabajador por cuenta propia vende directamente al cliente final o si la mayoría de sus operaciones se hacen con empresas.

La diferencia principal entre los autónomos que tributan en estimación directa y los que lo hacen en módulos es que los primeros pagan impuestos en función de sus ingresos. Sin embargo, los ‘moduleros’ tributan siempre por una cuota fija. Y ésta cuota o -índice- se establece en función de distintos parámetros que no tienen que ver con la facturación, sino con los metros cuadrados de su local, los empleados que tiene a cargo o la potencia eléctrica contratada.

Además, algunas de las características de este régimen, según la propia web de la Agencia Tributaria son:

- Es un régimen voluntario por lo tanto puedes renunciar a su aplicación.

- Es un régimen incompatible con el régimen de estimación directa.

- Es un régimen del que quedarás excluido si superas determinadas magnitudes y límites cuantitativos.

- El cálculo del rendimiento neto de la actividad se simplifica respecto al método de estimación directa. La determinación del rendimiento se realiza en base a signos, índices o módulos.

- El pago fraccionado se presenta e ingresa con el Modelo 131 y el cálculo difiere del de estimación directa.

- Las obligaciones contables y registrales son más reducidas que las de los otros métodos de determinación del rendimiento.

¿Qué ley regula el régimen de módulos?

El régimen de estimación objetiva se introdujo por primera vez en nuestra legislación hace más de dos décadas, a finales de los años 90. Desde aquel entonces este sistema especial de tributación está regulado en el Reglamento del Impuesto de la Renta de las Personas Físicas (IRPF).

Concretamente, el artículo 32 del Reglamento del IRPF es el que establece el método de estimación objetiva del Impuesto sobre la Renta de las Personas Físicas que en cualquier caso se desarrollará con los límites y normas que vaya marcando el Ministerio de Hacienda.

Desde hace ya una década, Hacienda cambió la norma para reducir los límites de facturación para tributar en este sistema. Sin embargo, desde aquel entonces, distintas asociaciones han logrado que cada año hasta la fecha se prorroguen mediante orden ministerial los anteriores límites, que se verán en los siguientes apartados.

Por lo tanto, actualmente, todas las normas que regulan el sistema de estimación objetiva dependen de la aprobación de una orden de Hacienda. Para 2025 ya se publicó la Orden HAC 1347/2024, de 28 de noviembre, por la que se desarrollaron las reglas del régimen de módulos para este año.

¿Cuál es la situación actual del régimen de módulos?

Desde hace tiempo, el sistema de módulos ha estado en constante cuestionamiento. Distintas asociaciones e incluso los diferentes gobiernos han barajado la eliminación paulatina del sistema de módulos.

De hecho, a día de hoy, ya parece estar claro que en los próximos ejercicios se cambiará la ley para que este régimen vaya desapareciendo poco a poco y los autónomos que tributan en él pasen a pagar impuestos en estimación directa.

Precisamente la eliminación de los módulos es uno de los asuntos que está tratando la mesa para la reforma fiscal, compuesta por representantes del Ministerio de Hacienda, las principales asociaciones de autónomos y los sindicados.

Además, desde 2016, los límites para tributar en el régimen de módulos se han ido prorrogando de forma transitoria, por lo que aunque no se eliminara en los próximos años este régimen, sí descenderían los umbrales para poder continuar en el sistema.

A pesar de todo, lo cierto es que Hacienda ha vuelto a prorrogar en 2025 los límites para tributar en el sistema de módulos, que siguen siendo los mismos que en los últimos años.

Límites para tributar en módulos en 2025

Los límites para tributar en módulos se prorrogaron el pasado mes de diciembre, a través de la Orden HAC/1347/2024, de 28 de noviembre, por la que se desarrollan para el año 2025 el método de estimación objetiva del Impuesto sobre la Renta de las Personas Físicas y el régimen especial simplificado del Impuesto sobre el Valor Añadido.

Estos límites son los que marcan cuánto puede ingresar, como máximo, un autónomo para permanecer en el régimen de estimación objetiva.

Dependiendo de si venden a particulares o a otras empresas, los autónomos que podrán mantenerse o acceder al régimen de estimación objetiva en 2025 serán aquellos que declaren unos rendimientos netos inferiores a 250.000 o 125.000 euros este año, al igual que ocurrió durante el año pasado.

Tras la publicación de la orden en el Boletín Oficial del Estado (BOE), los autónomos podrán mantenerse o acceder al régimen de estimación objetiva en 2025 siempre y cuando:

- No hubieran superado en 2024 el umbral de ingresos de 250.000 euros: en el caso de que sean autónomos que venden directamente a particulares.

- No hubieran superado en 2024 el umbral de 125.000 euros anuales: en el caso de que sean autónomos que venden a empresas. Este límite se calculará teniendo en cuenta las operaciones por las que se está obligado a expedir factura.

¿Qué ocurre si un autónomo incumple los límites para tributar en módulos?

Los autónomos están obligados a cumplir los límites que se fijan por orden ministerial para tributar en módulos. Cada año, Hacienda revisa si los ingresos que obtuvieron los trabajadores por cuenta propia durante el ejercicio anterior están por debajo de los umbrales establecidos.

Las revisiones de la Agencia Tributaria se suelen hacer a finales de cada año. Así, tras haber concluido la campaña de la RENTA, los técnicos pueden verificar si realmente los ingresos de los autónomos estaban por debajo del umbral fijado, que en 2025 serían 250.000 euros o 125.000 euros anuales.

En caso de que el autónomo esté tributando en módulos habiendo superado estos ingresos, desde Hacienda podrán sancionar, sacar del sistema al trabajador por cuenta propia y pasarlo al régimen de estimación directa.

De hecho, el Tribunal Supremo emitió el año pasado la sentencia 189/2024, en la que determina que desde el mismo área de gestión de la Agencia Tributaria pueden sacar en cualquier momento a un autónomo del sistema de módulos con una simple liquidación.

Con esta liquidación, más conocida como paralela, se regularizarán los impuestos que ha dejado de pagar el autónomo por estar en módulos y se le pasará directamente al sistema de estimación directa sin necesidad de inspección.

¿Cuál es el futuro del régimen de módulos?

Hace unos años se creó una mesa de trabajo compuesta por representantes del Ministerio de Hacienda, las asociaciones de autónomos y los sindicatos para debatir una futura reforma fiscal para el colectivo, que de momento está paralizada.

En esta mesa se han ido tratando muchas cuestiones, como el famoso IVA franquiciado que haría que miles de autónomos y pymes queden exentos de declarar este impuesto, pero que finalmente Hacienda ha decidido no aplicar. De hecho, sólo se exime de este impuesto en 2025 a los autónomos que trabajan con otros países de la Unión Europea. Pero además también se ha ido abordando la supresión del sistema de módulos.

De hecho, hasta hace poco, prácticamente todas las partes del grupo estaban de acuerdo en suprimir este sistema. Sin embargo, algunas asociaciones como ATA han ido desvelando en 2024 que abogarían por mantener una parte del régimen para autónomos que facturan muy poco, por ejemplo menos de 30.000 euros al año, y que tienen empresas que sólo trabajan con efectivo. Para el resto, habría que ver cómo hacer la transición del sistema.

Al parecer esta vía que se está barajando para hacer una transición lo menos perjudicial posible sería similar a la de comunidades como País Vasco o Navarra que ya han modificado el régimen de módulos.

En su caso, lo que se ha hecho es establecer un sistema especial de estimación directa para algunos sectores que pueden deducirse de manera fija hasta un 40% de sus ingresos en IRPF.