Uno de los principales desafíos de los departamentos de tesorería de las empresas es anticiparse a las necesidades de liquidez futuras. Y una herramienta imprescindible para lograrlo es el plan de tesorería, que permite a los responsables de una empresa adelantarse a los desafíos de liquidez y asegurar el flujo de efectivo necesario a través de proyecciones de ingresos y gastos a corto plazo

A continuación, exploraremos en detalle qué es un plan de tesorería, su importancia y cómo crearlo paso a paso.

En este artículo aprenderás:

- ¿Qué es el plan de tesorería?

- ¿Para qué sirve un plan de tesorería?

- ¿Cómo hacer un plan de tesorería?

- ¿Cómo revisar que el plan de tesorería se cumple?

- Ejemplo de un plan de tesorería

¿Qué es un plan de tesorería?

El plan de tesorería es una herramienta que establece las proyecciones de entradas y salidas de efectivo de una compañía en un período determinado, generalmente a corto plazo, con el objetivo de asegurar la disponibilidad de efectivo necesario para cubrir las obligaciones financieras.

Permite tener una visión clara de la liquidez de la empresa y anticiparse a posibles problemas relacionados con la gestión del flujo de efectivo. Es una guía para la toma de decisiones financieras y una herramienta de control para asegurar la salud financiera de la organización.

¿Para qué sirve un plan de tesorería?

Un plan de tesorería cumple diversas funciones clave para el éxito financiero de una empresa:

- Gestión del flujo de efectivo: el plan de tesorería permite tener un panorama de entradas y salidas de efectivo futuras, lo que facilita la planificación y administración del flujo de caja. Esto es esencial para garantizar que la empresa cuente con suficiente liquidez en todo momento y evitar problemas de insolvencia.

- Anticipación de necesidades de financiación: al proyectar los flujos de efectivo, el plan de tesorería identifica los momentos en los que la empresa puede requerir financiación adicional. Esto ayuda a planificar con anticipación las necesidades de capital y explorar las opciones disponibles, como préstamos, líneas de crédito u otras fuentes.

- Toma de decisiones informadas: permite evaluar el impacto de diferentes escenarios, como cambios en los términos de pago a proveedores o la introducción de nuevos proyectos. Así, se pueden tomar decisiones más informadas y estratégicas para maximizar la eficiencia y rentabilidad financiera.

- Control y seguimiento financiero: el plan de tesorería sirve como un punto de referencia para el seguimiento y control del desempeño financiero. Permite comparar los resultados reales con las proyecciones realizadas y detectar desviaciones o problemas en el flujo de efectivo. Esto facilita la implementación de medidas correctivas oportunas y eficaces.

¿Cómo hacer un plan de tesorería?

Hacer un plan de tesorería completo es una tarea que, en ocasiones, reviste cierta complejidad. A continuación, explicamos cómo realizarlo.

Paso 1: Analizar la situación financiera actual

Antes de comenzar a proyectar los flujos de efectivo, es fundamental tener un panorama claro de la situación financiera actual de la empresa. Se deben recopilar y analizar los estados financieros, como el balance general, el estado de resultados y el estado de flujos de efectivo. Esto proporcionará una base sólida para realizar las proyecciones futuras.

Paso 2: Establecer períodos de proyección

Determina el período de tiempo que abarcará el plan de tesorería. Generalmente, se utiliza un horizonte de corto plazo, como uno o dos años, aunque esto puede variar dependiendo de las necesidades y la naturaleza de la empresa. Es importante tener en cuenta los ciclos de negocio y los plazos de pago y cobro habituales para garantizar una proyección precisa.

Paso 3: Identificar fuentes de ingresos y proyectarlos a futuro

En este paso, se deben identificar y detallar todas las fuentes de entradas de efectivo. Esto puede incluir ventas de productos o servicios, inversiones, préstamos, subvenciones u otras fuentes de financiación. Es fundamental tener en cuenta las condiciones de pago asociadas a cada fuente de ingresos, como plazos y condiciones de cobro.

En una hoja Excel o un en un software de tesorería, se deben informar todas las fuentes de entradas de efectivo, así como los valores que se esperan obtener a futuro.

Paso 4: Estimar los gastos y proyectarlos a futuro

El siguiente paso consiste en estimar y desglosar todas las salidas de efectivo que la empresa deberá afrontar durante el período de estudio. Esto puede incluir gastos operativos, salarios y beneficios, pagos de deudas, impuestos, costos de producción, marketing y cualquier otro gasto relevante. Es importante ser realista y considerar tanto los gastos fijos como los variables.

Este paso es, posiblemente, uno de los más complejos, ya que es difícil estimar con antelación cuáles serán las salidas de efectivo, especialmente en todo lo que tiene que ver con los costes variables.

Paso 5: Incluir los impuestos

Para completar el plan de tesorería, debes integrar los movimientos relacionados con el impuesto de sociedades y otros impuestos como el IVA. Estos costos no deben ser despreciados, ya que pueden representar gastos sustanciales para la empresa. Para predecirlos, puedes obtener los datos conforme a la información histórica. Así evitarás omisiones.

Paso 6: Evaluar la liquidez y tomar decisiones

Una vez que se ha proyectado el flujo de efectivo, es importante evaluar la liquidez de la empresa en diferentes momentos y situaciones. Identifica los momentos de mayor necesidad de efectivo y busca oportunidades para optimizar la gestión financiera, como renegociar plazos de pago con proveedores o mejorar la eficiencia en la gestión de cuentas por cobrar.

🔗 Ampliar información: Si quieres saber más sobre los excedentes de tesorería te recomendamos que leas nuestro artículo específico.

¿Cómo revisar que el plan de tesorería se cumple?

El plan de tesorería no es un documento estático, sino que debe ser revisado y actualizado de forma periódica para garantizar su efectividad y consistencia. Algunas prácticas recomendadas para revisar y monitorear el cumplimiento del plan de tesorería son:

- Comparar los resultados reales con las proyecciones: regularmente, compara los flujos de efectivo reales con las proyecciones realizadas en el plan de tesorería. Identifica cualquier desviación significativa y analiza las causas subyacentes. Esto te permitirá ajustar el plan y tomar medidas correctivas si es necesario.

- Realizar análisis de variación: examina las diferencias entre los ingresos y gastos reales y los proyectados. Identifica las áreas que presentan desviaciones significativas y realiza un análisis detallado para comprender las causas. Esto te ayudará a identificar áreas de mejora y a ajustar las proyecciones futuras.

- Actualizar regularmente el plan de tesorería: a medida que la empresa evoluciona y se presentan cambios en el entorno financiero, es necesario actualizar el plan de tesorería. Revisa y ajusta las proyecciones de ingresos y gastos en función de las nuevas circunstancias. Mantén el plan de tesorería actualizado para reflejar de manera precisa la situación financiera de la empresa y anticiparte a posibles problemas de tesorería.

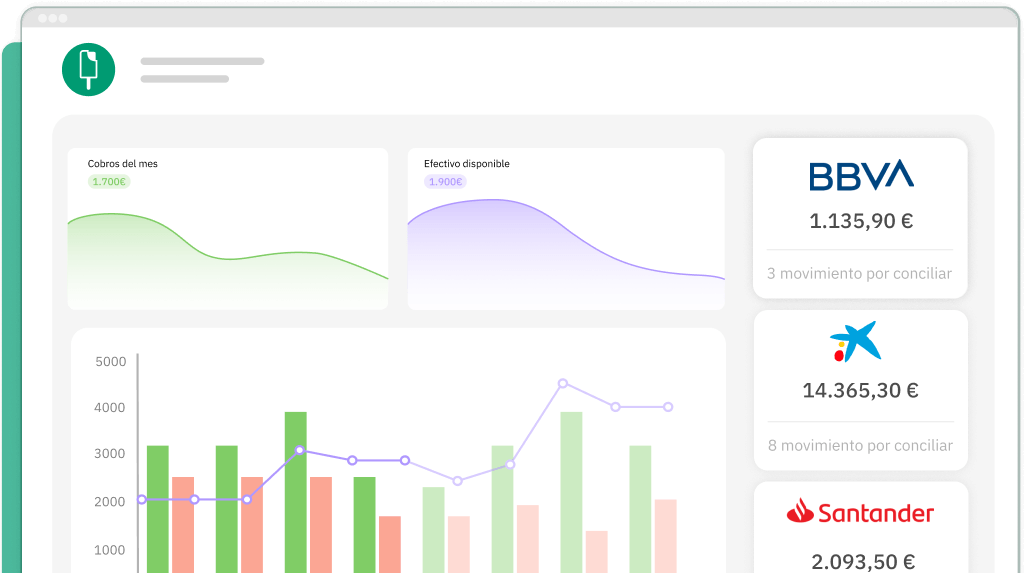

- Utilizar herramientas de gestión financiera: apóyate en herramientas y software de gestión financiera que faciliten el seguimiento y control del flujo de efectivo. Estas herramientas pueden generar informes y gráficos que te ayuden a visualizar de manera clara y concisa la situación financiera de la empresa y facilitar el análisis de los resultados.

- Realizar revisiones periódicas: programa revisiones periódicas del plan de tesorería con el equipo financiero y otros stakeholders relevantes. Discute los resultados, identifica áreas de mejora y toma decisiones estratégicas basadas en la información obtenida. La revisión periódica del plan de tesorería te permitirá mantener un enfoque proactivo y garantizar la salud financiera de la empresa.

🔗 Ampliar información: Si quieres saber más sobre la gestión de la tesorería te recomendamos que leas nuestro artículo específico.

Ejemplo de un plan de tesorería

A continuación, se presenta un ejemplo simplificado de un plan de tesorería para una empresa ficticia de venta de productos electrónicos:

Período de proyección: 3 meses (Enero a Marzo):

| Concepto | Enero | Febrero | Marzo | TOTAL |

|---|---|---|---|---|

| INGRESOS | ||||

| Ventas mensuales | 25.500€ | 21.000€ | 37.000€ | 83.500€ |

| Intereses | 1.200€ | 1.500€ | 2.000€ | 4.700€ |

| Subvenciones | 500€ | 1.000€ | 100€ | 1.600€ |

| TOTAL INGRESOS | 27.200€ | 23.500€ | 39.100€ | 89.800€ |

| GASTOS | ||||

| Coste de la mercancía vendida | 12.500€ | 13.000€ | 20.000€ | 45.500€ |

| Gastos operativos | 1.500€ | 2.500€ | 4.000€ | 8.000€ |

| Salarios | 10.000€ | 10.000€ | 10.000€ | 30.000€ |

| Préstamos | 1.000€ | 1.000€ | 1.000€ | 1.000€ |

| Impuestos | 4.000€ | 5.000€ | 5.000€ | 5.000€ |

| TOTAL GASTOS | 29.000€ | 31.500€ | 40.000€ | 100.500€ |

| TOTAL TESORERÍA | (1.800) | (8.000) | (900) | (10.700) |

En este ejemplo simplificado, el plan de tesorería indica que la empresa enfrenta una brecha de efectivo de 10.700€ al finalizar el período de proyección. Es decir, la empresa se enfrenta con una situación de descubierto bancario, y puede necesitar financiación adicional para cubrir sus necesidades de liquidez.

Recuerda que este es solo un ejemplo simplificado y que cada empresa tendrá proyecciones y necesidades de tesorería específicas. Es importante adaptar el plan de tesorería a las características y circunstancias particulares de cada organización.