El control financiero es el corazón de cualquier empresa exitosa, vital para mantener la salud y el impulso de la organización en un mercado cada vez más competitivo. Y todas las organizaciones, con independencia de su tamaño y de su actividad, deben llevar un correcto control financiero dentro del negocio para evitar problemas futuros.

A continuación, nos adentraremos en esta actividad empresarial fundamental, desengranando su importancia, quiénes son los perfiles que normalmente llevan a cabo esta tarea y, sobre todo, cómo llevarla a cabo de forma adecuada.

En este artículo aprenderás:

- ¿Qué es el control financiero de una empresa?

- Importancia del control financiero de una empresa

- Objetivos del control financiero empresarial

- ¿Qué perfiles realizan el control financiero de una empresa?

- ¿Cómo llevar el control financiero de una empresa?

¿Qué es el control financiero de una empresa?

El control financiero de una empresa es el proceso de planificar, organizar, dirigir y controlar las actividades financieras de la empresa. Esto incluye la gestión de ingresos, gastos, capital y activos con el objetivo de maximizar la rentabilidad y asegurar la estabilidad financiera a largo plazo.

Este proceso tan importante va más allá de la contabilidad diaria, englobando la formulación de estrategias financieras a largo plazo y la toma de decisiones que afectan el futuro económico de la empresa. Además, exige una gestión meticulosa de ingresos y gastos, así como la supervisión eficiente del capital y los activos de la empresa.

En su esencia, el control financiero busca maximizar la rentabilidad, no solo a través de la optimización de los ingresos y la reducción de costes, sino también mediante la gestión inteligente de inversiones y la mitigación de riesgos.

Importancia del control financiero de una empresa

El control financiero en una empresa supone mucho más que un simple conjunto de prácticas contables; es un aspecto fundamental que sustenta el éxito y la sostenibilidad a largo plazo de cualquier organización. Algunos de los motivos por los que es tan importante son los siguientes:

- Base para la toma de decisiones estratégicas: proporciona una base sólida de datos y análisis sobre la cual los líderes empresariales pueden tomar decisiones informadas. Desde expansiones de mercado hasta inversiones en nuevos proyectos, cada decisión estratégica se beneficia de un entendimiento claro de la posición financiera de la empresa.

- Prevención y gestión de riesgos: una de las funciones clave dentro del control financiero es identificar y gestionar riesgos, incluyendo riesgos de mercado, de crédito o de liquidez. Mediante una supervisión financiera efectiva, las empresas pueden anticipar y mitigar estos riesgos antes de que se conviertan en problemas serios.

- Optimización de recursos: ayuda a asegurar que los recursos de la empresa se utilicen de la manera más eficiente posible. Esto implica no solo reducir costes necesarios sino también asignar capital de manera que genere el mayor retorno posible.

- Cumplimiento normativo y legal: en un entorno empresarial cada vez más regulado, asegurar el cumplimiento de las normativas financieras y fiscales es un aspecto fundamental para mantener la viabilidad del negocio. El control financiero garantiza que todas las operaciones financieras se realicen dentro del marco legal, evitando sanciones y daños a la reputación.

- Fortalecimiento de la credibilidad y la confianza: para los inversores, prestamistas y otros stakeholders, una gestión financiera sólida es un indicador de fiabilidad y estabilidad. Las empresas con un buen control financiero suelen disfrutar de una mayor confianza por parte de estos actores, lo que puede traducirse en mejores condiciones de financiación y más oportunidades de inversión.

- Visión a largo plazo y sostenibilidad: el control financiero no se trata solo de manejar las finanzas del día a día; también implica planificar y prepararse para el futuro. Ayuda a las empresas a establecer objetivos financieros a largo plazo y a desarrollar estrategias para alcanzarlos, lo que es crucial para la sostenibilidad y el crecimiento a largo plazo.

- Mejora continua y competitividad: al proporcionar un análisis detallado del rendimiento financiero, el control financiero permite a las empresas identificar áreas de mejora, aumentando su competitividad en el mercado. Este análisis continuo conduce a una mejora constante en las operaciones y estrategias empresariales.

Objetivos del control financiero empresarial

El control financiero empresarial se centra en varios objetivos estratégicos y operativos clave, que son fundamentales para el crecimiento y la estabilidad de cualquier organización. Entre estos objetivos se incluyen:

- Asegurar la estabilidad financiera: el objetivo principal del control financiero es mantener la salud financiera de la empresa. Esto implica equilibrar ingresos y gastos, gestionar deudas y asegurar la viabilidad financiera a largo plazo.

- Maximización de la rentabilidad: una parte esencial del control financiero es identificar y aprovechar oportunidades para maximizar los ingresos y minimizar los costes. Esto incluye estrategias para aumentar la eficiencia operativa, reducir gastos innecesarios y optimizar las inversiones.

- Gestión de los flujos de caja: controla y optimizar los flujos de efectivo es fundamental para asegurar que la empresa tenga los fondos necesarios para sus operaciones diarias, así como para inversiones y expansiones.

- Cumplimiento normativo y reducción del riesgo legal: garantizar el cumplimiento de las normativas fiscales y financieras es crucial. El control financiero implica llevar un registro detallado de todas las transacciones y asegurar que la empresa cumpla con todas las leyes y regulaciones aplicables.

- Apoyo en la toma de decisiones: proporcionar información financiera relevante y actualizada a los tomadores de decisiones para que puedan hacer elecciones informadas. Esto incluye datos sobre rentabilidad, costes, inversiones y otros indicadores clave de desempeño.

- Planificación y pronóstico financiero: El control financiero ayuda en la planificación financiera a corto y largo plazo, permitiendo a la empresa anticipar y prepararse para futuros desafíos y oportunidades.

- Evaluación del desempeño profesional: mediante el seguimiento y análisis de indicadores financieros, el control financiero permite evaluar el desempeño de la empresa, identificar tendencias y tomar medidas correctivas cuando sea necesario.

- Fomentar la transparencia y responsabilidad: promover la transparencia en la gestión financiera y fomentar una cultura de responsabilidad en toda la organización. Esto supone un aspecto fundamental a la hora de ganar y mantener la confianza de los inversores, accionistas y otros stakeholders.

- Adaptabilidad y respuesta a los cambios de mercado: proporcionar a la empresa la capacidad de adaptarse rápidamente a los cambios del mercado o a situaciones económicas imprevistas, manteniendo la estabilidad financiera durante períodos de incertidumbre.

¿Qué perfiles realizan el control financiero de una empresa?

El control financiero de una empresa requiere la colaboración de varios profesionales con habilidades y conocimientos especializados en el ámbito de las finanzas. Cada uno de estos perfiles desempeña un papel crucial en asegurar la integridad y eficacia del proceso de control financiero:

- Director Financiero (CFO): El CFO es el ejecutivo de alto nivel responsable de la gestión de las finanzas de la empresa. Su papel incluye la supervisión de la planificación financiera, la gestión de riesgos, el reporte financiero y la toma de decisiones estratégicas relacionadas con las finanzas.

- Contables: estos profesionales son fundamentales para el proceso de control financiero. Se encargan de llevar a cabo tareas detalladas como la contabilidad de costes, la preparación de estados financieros, el cálculo de impuestos y la supervisión de los sistemas de contabilidad.

- Auditores internos y externos: proporcionan una evaluación independiente de los registros y prácticas financieras de la empresa. Ayudan a garantizar la precisión de los informes financieros y el cumplimiento de las normativas.

- Analistas financieros: Estos profesionales analizan datos financieros y tendencias para apoyar la toma de decisiones estratégicas. Preparan informes, proyecciones y modelos financieros que ayudan a prever los resultados futuros y a planificar en consecuencia.

- Gerentes: Los gerentes de finanzas supervisan las operaciones financieras diarias, incluyendo la administración del flujo de efectivo, la gestión de inversiones y la elaboración de presupuestos. Trabajan estrechamente con otros departamentos para asegurar una gestión financiera eficiente en toda la organización.

- Tesorería: Los profesionales de tesorería se ocupan de la gestión del efectivo y del capital de la empresa. Su trabajo implica administrar las inversiones, optimizar el capital de trabajo y gestionar las relaciones con los bancos y otros inversores financieros.

- Especialistas en cumplimiento y riesgos: Estos expertos se enfocan en identificar, evaluar y mitigar los riesgos financieros, así como en asegurar que la empresa cumpla con todas las leyes y regulaciones financieras.

🔗 Ampliar información: Si quieres saber más sobre los mejores softwares de gestión financiera te recomendamos que leas nuestro artículo.

¿Cómo llevar el control financiero de una empresa?

Para llevar a cabo un control financiero eficiente dentro de una empresa, es fundamental implementar prácticas y herramientas específicas. Estas prácticas no solo ayudan a mantener las finanzas en orden, sino que también proporcionan datos cruciales para la toma de decisiones estratégicas.

A continuación, detallamos algunas de las prácticas más útiles y eficientes a la hora de llevar un correcto control financiero.

Establecer procedimientos contables claros

La base sobre la que se asienta un buen control financiero comienza con procedimientos contables claros y consistentes. Esto incluye la implementación de políticas para la documentación de transacciones, la reconciliación de cuentas (como la conciliación bancaria) y la preparación de estados financieros.

Mantener registros precisos y actualizados es crucial para entender la posición financiera de la empresa en cualquier momento.

Elaboración y seguimiento de presupuestos

Un presupuesto bien elaborado es una herramienta esencial dentro el control financiero. Este debe reflejar los objetivos estratégicos de la empresa y ser realista en términos de ingresos esperados y gastos.

El seguimiento regular del desempeño real en comparación con el presupuesto permite identificar desviaciones y realizar ajustes oportunos.

Implementación de auditorías internas regulares

Las auditorías internas son fundamentales para un control financiero efectivo. Estas auditorías ayudan a identificar ineficiencias, discrepancias y posibles áreas de fraude dentro de las operaciones financieras de la empresa.

Por ejemplo, una empresa puede realizar auditorías trimestrales para revisar la precisión de sus registros contables y asegurarse de que sus procesos financieros se adhieran a las políticas internas y a las normativas externas.

Establecer KPIs

Definir y controlar indicadores clave de desempeño (KPIs, por sus siglas en inglés) financieros permite a las empresas medir su progreso hacia objetivos específicos que establezcan sus estrategias empresariales.

Por ejemplo, un KPI podría ser el ratio de deuda sobre capital, que ayuda a la empresa a entender su nivel de apalancamiento y a gestionar su estructura de capital de manera más efectiva. O el ratio de liquidez, que ayuda a la compañía a comprobar si dispone de efectivo suficiente como para acometer sus obligaciones a corto plazo.

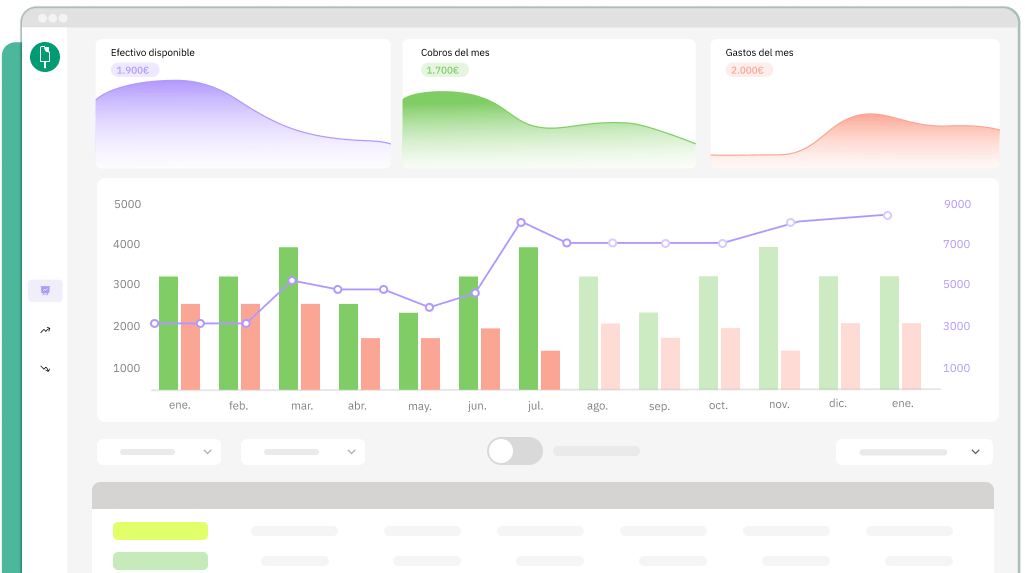

Utilización de un software de tesorería

La implementación de un software de tesorería moderno puede automatizar y simplificar muchos aspectos del control financiero. Estos sistemas permiten un seguimiento en tiempo real del flujo de caja, la gestión de cuentas y transacciones, y la producción de informes financieros.

Además, la integración con otros sistemas, como los de contabilidad, logística o gestión de recursos humanos, puede proporcionar una visión integral de las finanzas de la empresa.