En el mundo empresarial actual, la planificación financiera es una herramienta esencial para la toma de decisiones estratégicas en todas las empresas, sean del tamaño que sean y con independencia de su sector de actividad. Dentro de este marco, la proyección financiera se presenta como una práctica fundamental que permite a las organizaciones anticipar su desempeño económico futuro, evaluar la viabilidad de proyectos y tomar decisiones informadas.

Pero, ¿qué es exactamente una proyección financiera y cómo se elabora? A continuación, te explicamos todos los detalles.

En este artículo, aprenderás:

- ¿Qué es una proyección financiera?

- ¿Para qué sirve una proyección financiera?

- ¿Cuál es la diferencia entre una proyección financiera y un presupuesto?

- ¿Cómo hacer una proyección financiera?

- Herramientas para hacer proyecciones financieras

- Ejemplo de proyección financiera

¿Qué es una proyección financiera?

Una proyección financiera es una estimación de los resultados financieros futuros de una empresa o de un proyecto. Se basa en diferentes criterios, tales como datos históricos, tendencias del mercado y supuestos financieros.

Este proceso implica la elaboración de estados financieros prospectivos, como el estado de resultados, el balance general y el flujo de caja, con el objetivo de prever el rendimiento económico en un periodo determinado. Las proyecciones financieras son fundamentales para la planificación estratégica y la toma de decisiones informadas.

¿Para qué sirve una proyección financiera?

Las proyecciones financieras son herramientas esenciales para varias funciones empresariales, entre las cuales se incluyen:

- Planificación estratégica: las proyecciones financieras permiten a las empresas planificar a largo plazo. Al estimar ingresos, gastos y beneficios futuros, las empresas pueden establecer metas financieras claras y desarrollar estrategias para alcanzarlas. Este proceso ayuda a alinear los recursos y esfuerzos de la organización hacia objetivos comunes, optimizando la eficiencia y efectividad de las operaciones.

- Atracción de inversiones: para atraer inversores, las empresas necesitan demostrar su potencial de crecimiento y rentabilidad futuros. Las proyecciones financieras proporcionan una visión clara de las expectativas futuras, lo que puede aumentar la confianza de los inversores y facilitar la obtención de financiamiento. Los inversores utilizan estas proyecciones para evaluar el riesgo y el retorno potencial de su inversión.

- Gestión del riesgo: las proyecciones financieras ayudan a identificar posibles problemas financieros antes de que ocurran, permitiendo a las empresas implementar medidas preventivas. Mediante el análisis de diferentes escenarios y sensibilidades, las empresas pueden anticipar y mitigar riesgos financieros, como fluctuaciones en los ingresos, aumentos en los costes o cambios en el mercado.

- Presupuestación y control: las proyecciones financieras son esenciales para el proceso de presupuestación. Al comparar los resultados proyectados con los resultados reales, las empresas pueden monitorear su desempeño financiero y realizar ajustes según sea necesario. Este control continuo asegura que la empresa se mantenga en el camino hacia sus objetivos financieros y operativos.

- Toma de decisiones: las proyecciones financieras proporcionan una base sólida para la toma de decisiones empresariales. Desde la expansión de operaciones hasta la introducción de nuevos productos, la compra de activos o la reestructuración de la deuda, las proyecciones financieras permiten evaluar el impacto financiero de diversas opciones y seleccionar la más beneficiosa para la empresa.

- Planificación de la liquidez: una gestión adecuada de la liquidez es crucial para la supervivencia y el éxito de una empresa. Las proyecciones financieras, especialmente las de flujo de caja, permiten a las empresas planificar sus necesidades de efectivo y asegurarse de que disponen de los recursos necesarios para cumplir con sus obligaciones financieras, como el pago a proveedores, salarios y servicio de la deuda.

¿Cuál es la diferencia entre una proyección financiera y un presupuesto?

Aunque ambos términos están relacionados con la planificación financiera de una empresa, existen diferencias clave entre una proyección financiera y un presupuesto:

- Horizonte temporal: las proyecciones financieras suelen cubrir un periodo más largo (a menudo de 3 a 5 años o más), mientras que los presupuestos se centran en el corto plazo (generalmente un año, aunque pueden extenderse más).

- Finalidad: las proyecciones financieras se utilizan principalmente para planificar el futuro y tomar decisiones estratégicas, mientras que los presupuestos se utilizan para controlar y administrar las operaciones diarias, y tienen un objetivo más a corto plazo.

- Flexibilidad: las proyecciones financieras son más flexibles y pueden ajustarse según las condiciones del mercado y otros factores externos, mientras que los presupuestos son más rígidos y se adhieren a las metas financieras establecidas para el periodo.

- Base de elaboración: la proyección financiera se basa en análisis de tendencias, datos históricos y suposiciones sobre el futuro. Incluye factores externos como condiciones económicas, competencia y cambios en el mercado. El presupuesto, por su parte, se basa en la información disponible más reciente y precisa sobre ingresos y gastos. Se enfoca en la asignación de recursos específicos para actividades y proyectos concretos.

- Flexibilidad: la proyección financiera es un informe más flexible y puede ajustarse según las condiciones del mercado y otros factores externos. Es decir, se basa en supuestos que pueden cambiar con el tiempo. El presupuesto, por su parte, es menos flexible y se adhiere a las metas financieras establecidas para el periodo. Está diseñado para ser una guía firme para el control del gasto y la administración de los recursos.

¿Cómo hacer una proyección financiera?

Crear una proyección financiera efectiva implica seguir varios pasos, que detallamos a continuación:

Paso 1: Recopilación de datos históricos

El primer paso para realizar una proyección financiera es recopilar y analizar los datos financieros históricos de la empresa. Esto incluye estados de resultados, balances de situación y flujos de caja de años anteriores. Estos datos proporcionan una base sólida sobre la cual se pueden hacer suposiciones informadas.

Paso 2: Análisis de tendencias

Una vez recopilados los datos históricos, el siguiente paso es analizar las tendencias. Esto implica identificar patrones en ingresos y gastos, así como en otros indicadores financieros clave. Es importante comprender qué factores han impulsado el rendimiento financiero en el pasado y cómo podrían influir en el futuro.

Paso 3: Identificación de supuestos

Las proyecciones financieras se basan en una serie de supuestos sobre el futuro. Estos pueden incluir:

- Crecimiento de ingresos: estimar cómo crecerán los ingresos basándose en tendencias pasadas y expectativas futuras del mercado.

- Costes y gastos: prever cómo cambiarán los costes operativos y los gastos generales.

- Inflación y tipos de interés: es importante tener en cuenta el impacto de la inflación y las tasas de interés en las finanzas de la empresa.

- Cambios en el mercado: anticipar cambios en el mercado, competencia y regulaciones que puedan afectar el rendimiento financiero.

Paso 4: Elaboración del estado de resultados proyectado

Con los datos y supuestos en mano, se puede comenzar a elaborar el estado de resultados proyectado. Este documento estimará los ingresos, costes, gastos y beneficios futuros. Es fundamental ser realista y conservador en las estimaciones para evitar sobreestimar los resultados.

Paso 5: Proyección del balance general

El siguiente paso es proyectar el balance general. Esto implica estimar cómo cambiarán los activos, pasivos y el patrimonio neto de la empresa. Se debe considerar el impacto de las inversiones planificadas, la amortización de deudas y otros factores financieros relevantes.

Paso 6: Proyección del flujo de caja

El flujo de caja proyectado es un elemento fundamental para entender la liquidez futura de la empresa. Este documento detallará las entradas y salidas de efectivo previstas, permitiendo a la empresa planificar adecuadamente para cumplir con sus obligaciones financieras.

Paso 7: A nálisis de sensibilidad

El análisis de sensibilidad implica evaluar cómo cambiarían las proyecciones financieras bajo diferentes escenarios. Esto puede incluir variaciones en las tasas de crecimiento de los ingresos, cambios en los costes de los insumos, o fluctuaciones en los tipos de interés. Este análisis ayuda a identificar los riesgos y preparar planes de contingencia.

Paso 8: Revisión y ajuste

Después de completar las proyecciones iniciales, es crucial revisar y ajustar los resultados. Esto puede involucrar la consulta con expertos financieros o la utilización de software especializado para verificar la precisión de las proyecciones.

Paso 9: Presentación a las partes interesadas

Finalmente, las proyecciones financieras deben ser presentadas a las partes interesadas relevantes, como directores, inversores y socios comerciales. Es importante comunicar claramente los supuestos y las bases de las proyecciones, así como cualquier riesgo identificado y los planes para mitigarlos.

Herramientas para hacer proyecciones financieras

Para realizar proyecciones financieras precisas y efectivas, es fundamental contar con las herramientas adecuadas que faciliten la recopilación, análisis y modelado de datos financieros. Entre las herramientas más utilizadas se encuentran las hojas Excel y los software de tesorería.

Hojas Excel

Las hojas Excel son una de las herramientas más populares para la elaboración de proyecciones financieras. Su versatilidad y capacidad para manejar grandes volúmenes de datos permiten a los usuarios crear modelos financieros detallados, realizar análisis de sensibilidad y generar gráficos que visualizan el comportamiento futuro de las variables financieras.

Excel también ofrece funciones avanzadas, como tablas dinámicas y fórmulas personalizadas, que facilitan la automatización de cálculos y la comparación de distintos escenarios financieros. Esta herramienta es especialmente útil para pequeñas y medianas empresas debido a su accesibilidad y bajos costes.

Software de tesorería

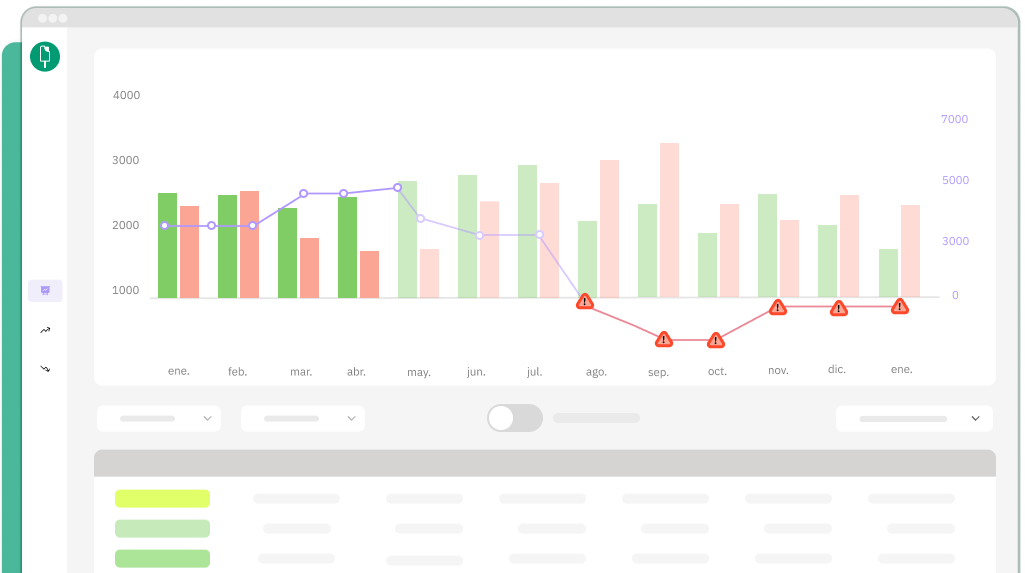

En los últimos años, los software de tesorería se han convertido en soluciones más avanzadas que las hojas Excel, ya que diseñadas específicamente para la gestión financiera de empresas. Estas plataformas integran diversas funcionalidades que permiten una visión más completa y precisa de la situación financiera de la empresa, entre las cuales se incluye la posibilidad de integrar con proyecciones financieras.

Gracias al software de tesorería, es posible automatizar la recopilación de datos, realizar análisis en tiempo real y generar informes detallados que facilitan la toma de decisiones estratégicas. Además, estos programas suelen ofrecer herramientas de planificación y control presupuestario, gestión de riesgos y optimización de la liquidez, lo que los convierte en una opción ideal para empresas de mayor tamaño o aquellas con necesidades financieras complejas.

📹 Descubre Quipu Casflow en 2 minutos

Prueba gratuita de 15 días. Sin permanencia. Sin introducir tu tarjeta.

Ejemplo de proyección financiera

Para ilustrar cómo se ve una proyección financiera en la práctica, consideremos el siguiente ejemplo de una pequeña empresa de tecnología que planea lanzar un nuevo producto y que necesita hacer una proyección a cinco años de su situación financiera futura.

Supuestos clave del ejemplo:

- Crecimiento de ingresos: se espera un crecimiento anual del 10% en los ingresos debido al lanzamiento del nuevo producto y a la situación actual de la industria

- Costes operativos: se proyecta un aumento del 5% en los costes operativos año a año, reflejando mayores gastos en marketing y producción.

- Inflación: se asume una tasa de inflación del 2% anual.

- Inversiones: La empresa planea invertir 100.000 € en nuevos equipos en el primer año.

Estado de resultados proyectado

| Año | Ingresos | Costes operativos | Gastos Generales | Beneficio neto |

|---|---|---|---|---|

| 1 | 500.000 € | 200.000 € | 100.000 € | 200.000 € |

| 2 | 550.000 € | 210.000 € | 105.000 € | 235.000 € |

| 3 | 605.000 € | 220.500 € | 110.250 € | 274.250 € |

| 4 | 665.500 € | 231.525 € | 115.763 € | 318.213 € |

| 5 | 732.050 € | 243.101 € | 121.551 € | 367.398 € |

Balance general proyectado

| Año | Activos Totales | Pasivos Totales | Patrimonio Neto |

|---|---|---|---|

| 1 | 300.000 € | 150.000 € | 150.000 € |

| 2 | 350.000 € | 160.000 € | 190.000 € |

| 3 | 405.000 € | 170.000 € | 235.000 € |

| 4 | 465.500 € | 180.500 € | 285.000 € |

| 5 | 532.050 € | 191.525 € | 340.525 € |

Flujo de caja proyectado

| Año | Flujo de Caja Operativo | Flujo de Caja de Inversión | Flujo de Caja Financiero | Flujo de Caja Neto |

|---|---|---|---|---|

| 1 | 250.000 € | -100.000 € | 50.000 € | 200.000 € |

| 2 | 275.000 € | -20.000 € | 30.000 € | 285.000 € |

| 3 | 302.500 € | -10.000 € | 20.000 € | 312.500 € |

| 4 | 332.750 € | -5.000 € | 10.000 € | 337.750 € |

| 5 | 366.025 € | -2.500 € | 5.000 € | 368.525 € |

En este ejemplo, podemos ver cómo se proyectan los ingresos, costes, beneficios y el flujo de caja de la empresa a lo largo de cinco años y basándose en estimaciones sobre los niveles de ventas, costes y de inflación, entre otras. Esta información puede ser utilizada para tomar decisiones estratégicas y asegurar que la empresa esté en una buena posición financiera para el lanzamiento de su nuevo producto.

En conclusión, las proyecciones financieras son herramientas esenciales para la planificación y gestión de las finanzas empresariales. Al seguir un proceso estructurado y utilizar las herramientas adecuadas, las empresas pueden crear proyecciones precisas que les ayuden a alcanzar sus objetivos financieros y operativos.