Tanto los profesionales autónomos como los empresarios, denominados sujetos pasivos del IVA, están obligados a registrar sus operaciones en los libros obligatorios del IVA, dentro del plazo determinado para la liquidación y pago de impuestos.

En estos libros de registro de IVA debe reflejarse, entre otras muchas cosas, tanto el IVA repercutido a sus clientes, como el soportado en la compra de productos o contratación de servicios a proveedores.

En este artículo aprenderás:

- ¿Qué son los libros obligatorios del IVA?

- ¿Qué dice la Ley sobre los libros obligatorios del IVA?

- ¿En qué formato hay que llevar los libros de IVA?

- ¿Y si mi liquidación de IVA es mensual?

- ¿Hay que presentar los libros en algún sitio?

- Libros de IVA obligatorios

- ¿Cómo hacer los libros de IVA en Quipu?

¿Qué son los libros obligatorios del IVA?

Los libros del IVA son los registros obligatorios en los que los sujetos pasivos, empresarios y autónomos, dejan constancia de las operaciones que realizan durante su actividad profesional cumpliendo con una serie de obligaciones que dicta la Ley.

Los datos registrados en los libros tienen que precisar el IVA repercutido por el empresario o autónomo a los clientes y el IVA soportado, con todos los datos necesarios para poder elaborar la liquidación del IVA.

Los libros de registro del IVA pueden estar digitalizados, en cuyo caso, la ley exige que se conserven en soporte magnético u óptico, hasta que pase el periodo de prescripción, los ficheros, bases de datos y programas necesarios para poder acceder a ellos.

Los sujetos pasivos que tengan un periodo de autoliquidación de IVA mensual tendrán que llevar los libros del IVA a través de la Sede electrónica de la AEAT.

¿Qué dice la Ley sobre los libros obligatorios del IVA?

La ley incluye los libros obligatorios del IVA en el artículo 62 del Real Decreto 1624/1992, de 29 de Diciembre, en el que se habla de las obligaciones contables de los sujetos pasivos.

En ella aparecen todos los libros de registros que debe llevar el empresario, y que veremos más adelante, así como las excepciones de aquellas actividades que no están obligadas a presentar los libros:

- Las acogidas en el régimen especial simplificado.

- En el régimen de la agricultura, ganadería y pesca.

- En el de recargo de equivalencia.

- El régimen aplicable a servicios de telecomunicaciones, radiodifusión o televisión y a los prestados por vía electrónica.

- Entregas intracomunitarias ocasionales de medios de transporte nuevos exentos de IVA.

Además, también incluye todos los datos que deben aparecer en el registro de las operaciones de forma detallada, para que en caso de comprobación por parte de la Administración puede verse de forma clara si el IVA se ha declarado correctamente.

¿En qué formato hay que llevar los libros de IVA?

La Agencia Tributaria ofrece tres opciones a la hora de entregar los libros de IVA:

- XLSX, en Excel.

- CSV, valores separados por punto y coma.

- Formato SII, Suministro Inmediato de Información del IVA.

Cada libro de registro del IVA se tiene que presentar en un fichero diferente y el nombre de este será formado por la concatenación de los campos de información exigidos y en ese orden:

- Ejercicio.

- NIF.

- Tipo de libro de registro que contiene el fichero:

- E: Facturas expedidas.

- R: Facturas recibidas.

- S: Bienes de inversión.

- U: Unificado de las facturas expedidas.

- V: Unificado de las facturas recibidas.

- W: Unificado de bienes de inversión.

- Nombre o razón social.

Si los libros del IVA se llevan de forma electrónica, como hemos mencionado en apartados anteriores, hay que seguir una serie de reglas, entre ellas:

- Conservar los programas, ficheros y archivos informáticos que sirvan de soporte.

- Conservar los sistemas de codificación que sirvan para interpretar los datos.

Además, la Agencia Tributaria publica en su web el formato electrónico de los libros de registro del IVA para que te asegures de que estás utilizando la plantilla y el formato adecuado.

¿Y si mi liquidación de IVA es mensual?

Hay empresarios que están obligados a presentar la liquidación del IVA mensualmente:

- Las grandes empresas cuya facturación supere los 6 millones de euros.

- Los grupos de IVA.

- Los inscritos en el REDEME. Registro de Devolución Mensual del IVA.

En estos casos, los libros de registro de IVA deben llevarse a través de la Sede electrónica de la AEAT, mediante el SII, el suministro electrónico de los registros de facturación.

Todo ello se realiza de forma electrónica mediante mensajes XML o formulario web y la información se configura y actualiza en tiempo real en los diferentes libros de registro.

¿Hay que presentar los libros de IVA en algún sitio?

No, los libros de registro del IVA no hay que presentarlos en ningún sitio, ni registrarlos públicamente en ningún organismo oficial.

Los empresarios y autónomos simplemente tienen que llevar su actualización y tenerlos en su poder en caso de que la Agencia Tributaria se los reclame en algún momento.

No debemos confundir los libros del IVA con los libros de contabilidad, que si que hay que legalizar en el registro mercantil.

Libros de IVA obligatorios

Dependiendo del contenido que deben llevar cada uno de los libros del IVA tendrá unas características u otras. Hay cuatro tipos de libros de IVA obligatorio que detallaremos a continuación:

- Libro registro de facturas expedidas.

- Libro registro de facturas recibidas.

- Libro registro de bienes de inversión.

- Libro registro de determinadas operaciones intracomunitarias.

Libro registro de facturas expedidas

En el libro de registro de facturas expedidas se registran las facturas expedidas por el empresario o autónomo sujetas al IVA, incluyendo también las facturas rectificativas. Tiene que aparecer:

- Número de factura y si es necesario serie.

- Fecha de expedición.

- Fecha de realización de las operaciones.

- Nombre y apellidos, razón social o denominación.

- Número de identificación fiscal del destinatario.

- Base imponible de las operaciones.

- Tipo impositivo.

- Cuota tributaria.

Las facturas se tienen que registrar una a una, aunque hay algunas excepciones en las que pueden aparecer por resúmenes.

🔗 Ampliar información: Si quieres saber más sobre el libro de registro de factura expedidas te recomendamos que leas nuestro artículo específico.

Libro registro de facturas recibidas

En el libro de facturas recibidas deben registrarse las facturas, justificantes y documentos de aduanas, siempre numerados correlativamente, que correspondan a los bienes o servicios adquiridos o importados en el desarrollo de la actividad profesional.

Los datos que debe contener este libro de registros son los mismos que el libro de las facturas expedidas. Además, estas facturas también deben registrarse una por una, aunque:

- Se podrá hacer un asiento resumen de las facturas que sean de la misma fecha y de un único proveedor, siempre que el importe sumado sin IVA no exceda de los 6.000 euros y que por separado ninguna de las facturas supere los 500 euros, IVA excluido.

🔗 Ampliar información: Si quieres saber más sobre el libro de registro de facturas recibidas te recomendamos que leas nuestro artículo específico.

Libro registro de bienes de inversión

Los bienes de inversiones son aquellos que hemos adquirido y que no se consumen en un ejercicio, es decir, que su uso es superior a un año, por ejemplo, un ordenador. Al ser elementos que permanecen un tiempo como parte del patrimonio empresa, se debe llevar al día el libro de registro de bienes de inversión. En él, se debe detallar:

- Cada uno de los bienes de inversión individualizados.

- Los datos precisos para identificar las facturas de dichos bienes y documentos de aduanas.

- Por cada bien hay que registrar la fecha de comienzo de utilización, la prorrata anual definitiva y la regularización anual y en caso de que haya, las deducciones.

🔗 Ampliar información: Si quieres saber más sobre el libro de registro de bienes de inversión te recomendamos que leas nuestro artículo específico.

Libro registro de determinadas operaciones intracomunitarias

En este libro se tienen que reflejar la situación de los bienes que se refieren a determinadas operaciones intracomunitarias, es decir las operaciones con clientes pertenecientes a la Unión Europea, y que no tengan devengo de las entregas o de las adquisiciones. En este libro tiene que aparecer:

- Tipo de operación y fecha.

- Descripción de los bienes de la operación con su factura de adquisición o título de posesión.

- Otras facturas o documentos relativos a la operación.

- Identificación del destinatario o remitente: Número de identificación del IVA, razón social y domicilio.

- Estado miembro de origen o destino de los bienes.

- Plazo de realización de las operaciones.

🔗 Ampliar información: Si quieres saber más sobre el libro de registro de operaciones intracomunitarias te recomendamos que leas nuestro artículo específico.

¿Cómo hacer los libros de IVA en Quipu?

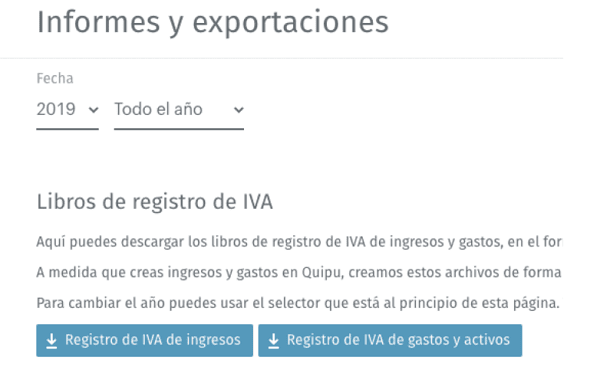

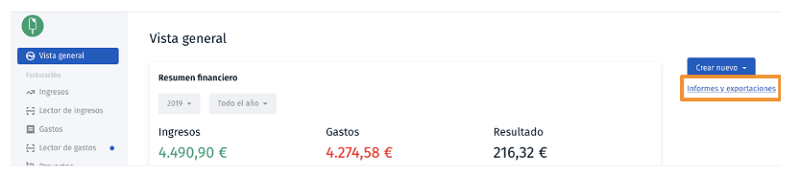

Descargar los libros de IVA desde Quipu es muy sencillo. Solamente son necesarios unos pocos clicks para ello. Para ello es necesario que pinches en Vista General → Informes y Exportaciones.

Desde ahí ya puedes descargar los libros de IVA en formato Excel. El Excel descargado sigue el formato normalizado establecidas por Hacienda desde el año 2019.