El nuevo sistema de cotización por ingresos reales que entró en vigor en 2023 establece que las cuotas que deben pagar todos los autónomos se determinan en función de sus rendimientos netos. Es decir, de los beneficios que generan con su negocio.

La regularización es el mecanismo que va a utilizar cada año la Seguridad Social para revisar que las cuotas que han pagado cada año los autónomos son las que realmente deberían haber abonado según los rendimientos netos que han tenido durante ese ejercicio.

A lo largo de 2024, la Seguridad Social regularizará las cuotas que pagaron los autónomos durante 2023. Para algunos trabajadores por cuenta propia que cotizaron menos de lo que deberían el resultado saldrá a pagar, mientras que para otras saldrá a devolver.

En este artículo aprenderás:

- ¿Qué es la regularización de las cuotas de autónomos?

- ¿Por qué regulariza la Seguridad Social las cuotas de los autónomos?

- ¿Cuándo se realizará la regularización de la cuota de autónomos?

- ¿Cómo se hará la regularización de la cuota de autónomos?

- Posibles escenarios tras la regularización

- ¿Cómo pueden saber los autónomos si les regularizarán las cuotas?

Regularización de las cuotas de autónomos

📹 Vídeo explicativo: En el siguiente vídeo explicamos en detalle cómo funciona la regularización de las cuotas de autónomo que ahora van en función de tus ingresos reales.

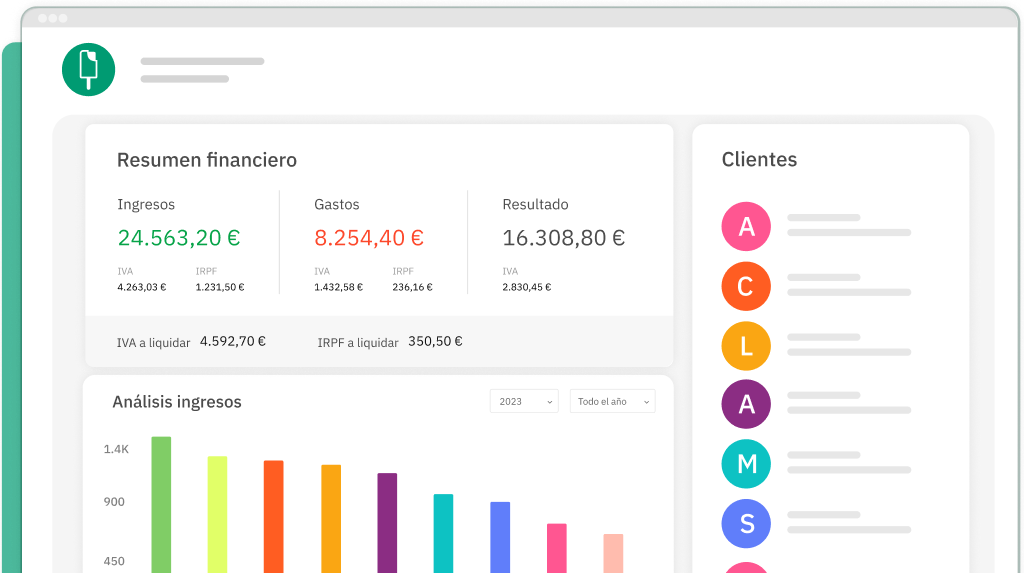

Prueba gratuita de 15 días. Sin permanencia. Sin introducir tu tarjeta.

¿Qué es la regularización de las cuotas de autónomos?

La regularización de cuotas de los autónomos es un mecanismo que forma parte del nuevo sistema de cotización por ingresos reales que entró en vigor el pasado enero de 2023.

Con este nuevo sistema, los autónomos tienen la obligación de cotizar según los rendimientos netos -o beneficios- que obtienen a través de su actividad. Este régimen asigna a cada tramo de ingresos una tabla con una base mínima y máxima de cotización en la que debe estar ubicado el trabajador por cuenta propia.

La regularización es el sistema que utiliza la Seguridad Social para asegurarse de que el autónomo ha pagado realmente las cuotas que debería haber abonado según los ingresos de su negocio. Si pagó menos de lo que le correspondía, se le regularizará y tendrá que hacer el pago restante al año que viene. Si sobrecotizó y pagó por encima de lo que debía, se le devolverá el exceso.

De este modo, si un autónomo tuvo unos rendimientos netos de 2.000 euros debería haber cotizado, como mínimo, por una base de 1.062 euros al mes en 2024. Esta base tiene asignada una cuota de unos 330 euros al mes.

Así, siguiendo el anterior ejemplo, si este mismo autónomo que debía haber pagado 330 euros de cuota cotizó en realidad por una base de 960 euros y pagó una cuota de 300 euros al mes, habría abonado 30 euros menos de lo que debería cada mes, por lo que la Seguridad Social le regularizará 360 euros en 2024 (30×12 meses).

Además, según explica la Seguridad Social en su página web, esta regularización se producirá para todos los trabajadores autónomos, con independencia de que se hayan adaptado o no al nuevo sistema de cotización.

¿Por qué regulariza la Seguridad Social las cuotas de los autónomos?

Desde 2023, las cuotas de los autónomos se asignan según los ingresos que obtienen cada año. Esto se determina en función de unas tablas que se aprueban para cada ejercicio.

A diferencia de los asalariados, los ingresos de los autónomos son variables. Esto significa que cada mes sus beneficios pueden oscilar y no existe ninguna manera de saber con exactitud cuánto ingresará un trabajador por cuenta propia a lo largo del año.

Por lo tanto, tampoco habría forma de saber cuánto debería cotizar un trabajador por cuenta propia en función de sus ingresos reales, puesto que esos ingresos son desconocidos hasta que termina el ejercicio.

La fórmula de la Seguridad Social para que los autónomos puedan cotizar por ingresos reales es permitirles que hagan una previsión de ingresos y elijan ellos mismos la cuota que van a pagar cada año en función de los beneficios que estiman que van a obtener.

Una vez haya pasado el año y se conozcan realmente los beneficios que se obtuvieron el año anterior -a través de la declaración de la RENTA-, la Seguridad Social revisará si se adaptaron a la cotización que debía haber tenido el autónomo. Si no fuera así, los ajustará a través de la regularización..

¿Cuándo se realizará la regularización de la cuota de autónomos?

La Seguridad Social no conoce los ingresos reales que han obtenido los autónomos durante el ejercicio hasta el año siguiente. Por lo tanto, la regularización de las cuotas de 2023 se tendrá que hacer en 2024, una vez se conozcan los rendimientos netos que ha obtenido el trabajador por cuenta propia.

La regularización de las cuotas se hace en base al resultado que declara el autónomo en su RENTA anual. Esta declaración de impuestos refleja los rendimientos netos -ingresos menos gastos- que obtuvo el trabajador por cuenta propia el año anterior.

Según explica la Seguridad Social, los ingresos reales para fijar las bases de cotización que debían tener los autónomos se determinan en función de sus rendimientos anuales comunicados al efecto por Hacienda, mediante un proceso automatizado, una vez están disponibles los datos tributarios después de la campaña de la renta.

De hecho, según la Tesorería, todavía no se puede saber la fecha concreta de inicio del proceso de regularización anual de las cotizaciones correspondientes al año 2023, pero previsiblemente se producirá en el segundo semestre de 2024.

El mes exacto dependerá del momento en que la Tesorería disponga de toda la información que deben remitir las Administraciones Tributarias y que «resulta necesaria para llevar a cabo dicha regularización».

¿Cómo se hará la regularización de la cuota de autónomos?

Para regularizar las cotizaciones con este nuevo sistema, la Seguridad Social cruzará sus datos con la Agencia Tributaria. De este modo, comprobará si los autónomos han escogido o no el tramo de cotización acorde a sus ganancias reales a lo largo del año en curso. Esta comprobación se hace a mediados del siguiente ejercicio.

En 2024, se han vuelto a actualizar las tablas de bases mínimas y máximas con los correspondientes tramos en los que puede ubicarse el autónomo.

| Rendimiento Neto | Base mínima cotización | Cuota mínima | Base máxima de cotización | Cuota máxima |

|---|---|---|---|---|

| <= 670€ | 735,29€ | 225€ | 816,98€ | 250€ |

| 671€ – 900€ | 816,99€ | 250€ | 900€ | 275€ |

| 901€ – 1.166,70€ | 872,55€ | 267€ | 1166,70€ | 357€ |

| 1.166,70€ – 1.300€ | 950,98€ | 291€ | 1300€ | 398€ |

| 1.301€ – 1.500€ | 960,78€ | 294€ | 1500€ | 459€ |

| 1.501€ – 1.700€ | 960,78€ | 294€ | 1700€ | 520€ |

| 1.701€ – 1.850€ | 1045,75€ | 320€ | 1850€ | 566€ |

| 1.851€ – 2.030€ | 1062,09€ | 325€ | 2030€ | 621€ |

| 2.031€ – 2.330€ | 1078,43€ | 330€ | 2330€ | 713€ |

| 2.331€ – 2.760€ | 1111,11€ | 340€ | 2760€ | 845€ |

| 2.761€ – 3.190€ | 1176,47€ | 360€ | 3190€ | 976€ |

| 3.191€ – 3.620€ | 1241,83€ | 380€ | 3620€ | 1108€ |

| 3.621€ – 4.050€ | 1307,19€ | 400€ | 4050€ | 1239€ |

| 4.051€ – 6.000€ | 1454,25€ | 445€ | 4720,50€ | 1477,52€ |

| > 6.000€ | 1732,03€ | 530€ | 4720,50€ | 1477,52€ |

Teniendo en cuenta estos tramos, la Seguridad Social revisará en el último semestre del año, cuando ya haya finalizado la campaña de la RENTA y se sepan los rendimientos netos que han tenido los autónomos, si el trabajador por cuenta propia en cuestión cotizó o no correctamente.

Para ilustrar cómo funcionaría la regularización, se podría poner el ejemplo de un autónomo cuya facturación mensual en 2023 fue de 4.150 euros. Para conocer los rendimientos netos -beneficios- de este trabajador por cuenta propia habría que restar todos los gastos deducibles, que en su caso serían: 900 euros por el alquiler del local, 600 euros de suministros, 400 euros de gastos corrientes y 270 euros de amortización de las inversiones.

Restando todos estos gastos (2.170 euros en total) a su facturación (4.150), su rendimiento neto sería 1.980 euros al mes

Una vez calculados los rendimientos netos, habría que aplicar la deducción de gastos genéricos, que al tratarse de una autónomo en régimen de módulos será del 7%. Por lo tanto, sus ingresos reales serán 1.980 (Rendimientos netos) – 138,60 (gastos genéricos) = 1.841,40 euros al mes.

Según la tabla de cotización por ingresos reales, este autónomo debía haber cotizado por una base de 1.045 euros al mes, lo que significa 330 euros de cuota.

Si, por ejemplo, hubiera cotizado durante 2023 por una base de 960,6 euros, habría pagado una cuota de alrededor de 294 euros al mes. Por lo tanto, la Seguridad Social le regularizará la diferencia entre 330 y 294. Es decir, tendrá que pagar un total de 432 euros en 2024 (36 euros x 12 meses).

Posibles escenarios tras la regularización

Sin embargo, este no sería el único escenario posible. También podría haber sucedido que el autónomo acertara y estuviera en la base correcta o incluso que estuviera en una base superior a la que le correspondía.

En resumen, los tres posibles escenarios en los que actúa la regularización de las cotizaciones de la Seguridad Social serían:

- Cotización correcta: nada que hacer, ya que todo está en regla y es correcto.

- Cotización de menos: si el autónomo ha cotizado menos de lo que debería (un tramo inferior al real), recibirá una notificación de la Seguridad Social indicando el total de cotización que se deberá pagar antes del plazo indicado en el aviso. Además, se cambiará al tramo adecuado.

- Cotización de más: en este caso, la Administración enviará también una notificación al autónomo para indicar el error y devolverá el excedente de la cotización y las cuotas antes del 31 de mayo del ejercicio posterior al aviso.

En cualquiera de los tres casos, una vez se haya presentado la RENTA y la Seguridad Social haya determinado si procede o no la regularización, se notificará una resolución anual de cuotas a los trabajadores autónomos a través de NOTESS (el sistema de notificaciones telemáticas de la Seguridad Social), al tratarse de un colectivo obligado a recibir notificaciones y comunicaciones por medios electrónicos

¿Cómo pueden saber los autónomos si les regularizarán las cuotas?

Aunque la regularización de cuotas es automática y será la Seguridad Social quien se encargue de todo el proceso, el autónomo puede adelantarse y prever si se verá afectado por una regularización durante este año.

Para saber si la Seguridad Social le regularizará, el autónomo tiene que saber primero cuáles fueron sus rendimientos netos en 2023 para verificar si las cuotas que abonó el año pasado correspondían con su tramo de ingresos.

Esto se puede saber simulando el resultado de la RENTA que se presentará a partir de abril de este año. Al conocer los rendimientos netos que se van a declarar, se puede verificar si se ha cotizado correctamente o no.

Para ello, tan sólo hay que seguir tres pasos:

En primer lugar, acceder al simulador de la RENTA, después comprobar cuáles fueron sus rendimientos netos en 2023 y calcular la base de cotización que deberían haber tenido. Finalmente, tendrán que verificar si la base por la que cotizaron en 2023 era la correcta.

- Simular la declaración de la RENTA: el primer paso sería simular la declaración de IRPF de este año a través de RENTA Web Open, un simulador de la Agencia Tributaria que calcula el resultado de la declaración y los rendimientos netos que tuvo el autónomo en 2023.

- Comprobar cuáles fueron los ingresos reales en 2023: una vez hecha la simulación, el autónomo deberá verificar la casilla de rendimientos netos en la simulación de su declaración de IRPF. Con este dato, ya puede calcular sus ingresos reales restando el porcentaje que corresponda de gastos difícilmente justificables. Por ejemplo, un 7%.

- Verificar si la base de cotización era correcta en base a los rendimientos: una vez calculados los ingresos reales, sólo habrá que verificar qué base de cotización correspondía según el tramo en el que está ubicado el autónomo. Si esta base es superior a la que tenía el autónomo en 2023, seguramente tendrá que pagar más este año por la regularización. Si es inferior, probablemente sea la Seguridad Social quien debe devolver el exceso de cotización.