En el intrincado y dinámico mundo de los negocios, una figura se alza como pieza central en la estrategia financiera de toda organización exitosa: el CFO.

Pero, ¿quiénes son las personas que ocupan estos perfiles? ¿Por qué son tan importantes en el tablero empresarial? Y más importante aún, ¿cómo se distinguen de otros roles financieros vitales como el tesorero? Si alguna vez te has hecho estas preguntas, estás en el lugar correcto.

En este artículo, profundizaremos en el mundo del CFO: exploraremos qué es, por qué es crucial para cualquier empresa, cómo se diferencia de un tesorero, qué estudios se necesitan para ser un CFO, sus principales funciones, las cualidades que debe poseer y cómo puede ser asistido por un software de tesorería.

En este artículo aprenderás:

- ¿Qué es un CFO?

- La importancia de contar con un CFO en la empresa

- Diferencia entre un CFO y un tesorero

- ¿Qué estudios se necesitan para ser un CFO?

- Principales funciones de un CFO

- Cualidades que debe de tener un buen CFO

- ¿Cuánto gana un CFO?

- ¿Cómo ayuda un software de tesorería a un CFO?

¿Qué es un CFO?

El término CFO es la abreviatura de Chief Financial Officer, que se traduce al español como director financiero. Se trata de una figura que desempeña un papel esencial en la organización y gestión financiera de cualquier empresa, al ser su cabeza visible.

Es responsable de controlar y gestionar los flujos financieros, los riesgos, la planificación y la estrategia financiera de la empresa, así como la supervisión de las actividades financieras diarias. Su papel es fundamental para la salud financiera de la empresa y su capacidad para crecer y expandirse de manera sostenible y rentable.

🔗 Ampliar información: Si quieres saber más sobre qué es y las funciones de un controller financiero te recomendamos que leas nuestro artículo específico.

La importancia de contar con un CFO en la empresa

El CFO es una pieza clave en cualquier organización, y no solo en lo que respecta a la gestión financiera. Para empezar, porque es uno de los principales asesores del CEO y de la junta directiva en asuntos de importancia estratégica, especialmente relacionados con su gestión económica. Desde la interpretación de los resultados financieros hasta la identificación de oportunidades y amenazas, el CFO aporta una perspectiva valiosa basada en un profundo conocimiento financiero y empresarial.

Pero un CFO también juega un papel vital en el fomento de la transparencia financiera. Proporciona una visión clara de la posición financiera de la empresa, lo que permite a los inversores, reguladores y otras partes interesadas tomar decisiones informadas sobre la salud de una compañía. Al fin y al cabo, contar con un CFO eficaz puede ser un factor determinante en el éxito a largo plazo de una empresa.

Diferencia entre un CFO y un tesorero

Si bien los roles de un CFO y un tesorero pueden parecer similares en esencia, existen diferencias significativas en cuanto a sus responsabilidades y su alcance. Un CFO se encarga de la estrategia financiera general de la empresa, que incluye la gestión del riesgo, la planificación financiera y la toma de decisiones estratégicas. También supervisa todas las operaciones financieras de la empresa, incluyendo las que maneja el tesorero.

Por su parte, el tesorero se centra en la gestión y supervisión de la liquidez de la empresa. Esto incluye la gestión del efectivo y las inversiones, la administración del capital de trabajo, y la gestión de los riesgos financieros a corto plazo. Aunque su trabajo es vital, generalmente es menos estratégico y es más táctico que el del CFO.

🔗 Ampliar información: Si quieres saber más sobre qué es un tesorero y cuáles son sus funciones te recomendamos que leas nuestro artículo específico.

¿Qué estudios se necesitan para ser un CFO?

Para convertirse en CFO, generalmente se requiere tener una sólida formación financiera y una amplia experiencia en la gestión financiera. A menudo, esto implica tener un título en finanzas, contabilidad, economía, administración de empresas o un campo relacionado.

Muchos CFOs también cuentan con un máster en administración de empresas (MBA) u otra capacitación profesional como el Chartered Financial Analyst (CFA) o Certified Public Accountant (CPA), aunque estas acreditaciones no siempre son obligatorias.

Además, para ser un CFO que proporcione cierto valor añadido, es esencial tener un profundo entendimiento de los negocios, una capacidad para pensar de manera estratégica y unos ciertos conocimientos tecnológicos y digitales. Esto implica no solo entender los números, sino también cómo se conectan con la estrategia general de la empresa, qué sistemas empresariales se utilizan y cómo pueden influir en el éxito o el fracaso de esa estrategia.

Principales funciones de un CFO

El CFO tiene numerosas responsabilidades críticas dentro de una organización. Algunas de las principales funciones de un CFO incluyen:

- Supervisar las operaciones financieras de la empresa: esto incluye la gestión del efectivo, la planificación financiera, la gestión de la deuda y la administración de riesgos.

- Desarrollar y ejecutar la estrategia financiera: el CFO es responsable de desarrollar una estrategia financiera que apoye los objetivos a largo plazo de la empresa.

- Tomar decisiones financieras estratégicas: esto puede implicar la toma de decisiones sobre inversiones, adquisiciones, financiamiento y otras cuestiones financieras estratégicas.

- Informar a la junta directiva: el CFO a menudo presenta informes financieros a la junta directiva y ofrece su asesoramiento sobre cuestiones financieras y estratégicas.

- Cumplimiento y control: también es responsable de garantizar que la empresa cumpla con las leyes y regulaciones financieras y de supervisar los controles internos para prevenir el fraude y el error.

Cualidades que debe de tener un buen CFO

Las habilidades y cualidades necesarias para ser un CFO eficaz son numerosas y variadas. Algunas de las más importantes incluyen:

- Sólido conocimiento financiero: un CFO debe tener una profunda comprensión de los principios y técnicas financieras.

- Pensamiento estratégico: también debe ser capaz de ver el panorama general y pensar estratégicamente sobre cómo la gestión financiera puede apoyar los objetivos más amplios de la empresa.

- Excelentes habilidades de comunicación: un CFO necesita ser capaz de comunicar complejas ideas financieras de manera clara y persuasiva a una variedad de audiencias.

- Liderazgo: los CFOs debe ser también capaces de liderar un equipo, tomar decisiones difíciles y ganarse el respeto y la confianza de los demás.

- Integridad: la naturaleza de su trabajo, un CFO debe tener un alto grado de integridad y profesionalismo.

¿Cuánto gana un CFO en España?

El salario de un CFO en España varía de manera significativa dependiendo de diversos factores como el tamaño de la empresa, la industria en la que opera, la ubicación geográfica y, por supuesto, el nivel de experiencia y habilidades del individuo.

Según datos de Indeed, el sueldo promedio de a director/a financiero/a es de 40.129€ brutos al año. Sin embargo, según la experiencia, puede alcanzar más de 80.000€ brutos o incluso más.

¿Cómo ayuda un software de tesorería a un CFO?

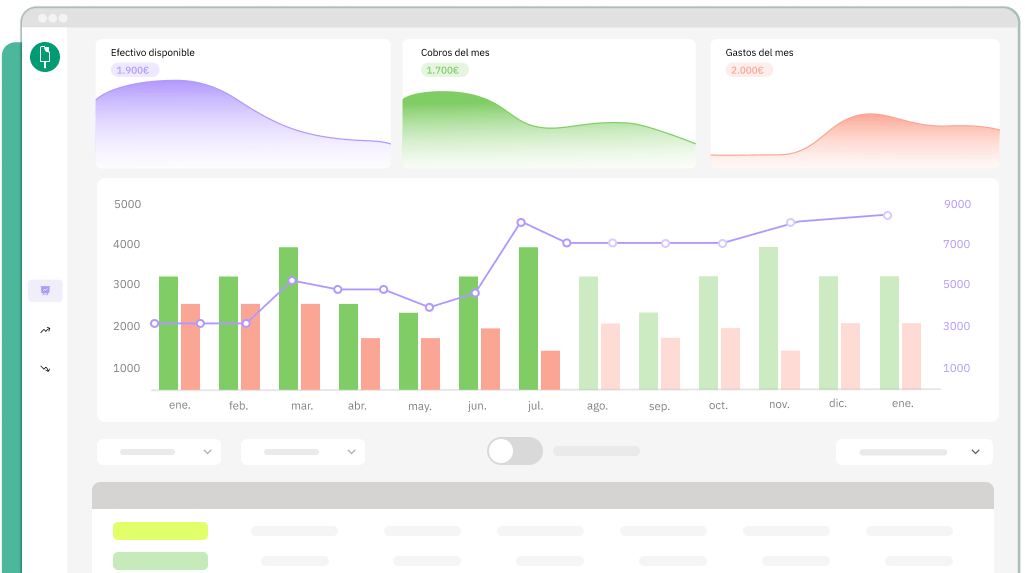

Un software de tesorería puede ser una herramienta invaluable para un CFO. Al automatizar muchas de las tareas manuales asociadas con la gestión financiera, puede ahorrar tiempo y reducir el riesgo de errores. Esto permite a los CFOs y a sus equipos centrarse en tareas más estratégicas y de más valor.

Además, un software de tesorería puede proporcionar a un CFO una visión en tiempo real de la posición financiera de la empresa. Esto facilita la toma de decisiones informadas y rápidas, lo cual es vital en el entorno empresarial dinámico y competitivo de hoy en día.

Finalmente, un software de tesorería también ayuda a mejorar la transparencia y el cumplimiento financiero. Al proporcionar un registro auditable de todas las transacciones financieras, ayuda a garantizar que la empresa cumpla con las regulaciones financieras y los estándares contables.