Si eres autónomo o tienes una pequeña empresa, elaborar facturas para tus clientes y recibirlas de tus proveedores será para ti algo habitual. Es posible que te haya surgido la duda sobre qué tienes que hacer con estos documentos, ¿te puedes deshacer de ellos? Y, si es así, ¿en qué momento?

Ya te adelantamos que no puedes desechar este tipo de documentos a la ligera, así que vamos a ver en detalle cuántos años hay que guardar las facturas para evitar problemas posteriores.

En este artículo aprenderás:

- ¿Qué dice la Ley sobre el tiempo que hay que guardar las facturas?

- ¿Qué facturas es obligatorio guardar?

- ¿Cuántos años hay que conservar las facturas?

- ¿En qué formato hay que guardar las facturas?

📹 Descubre el mejor método para guardar tus facturas

Prueba gratuita de 15 días. Sin permanencia. Sin introducir tu tarjeta.

¿Qué dice la Ley sobre el tiempo que hay que guardar las facturas?

La Ley General Tributaria señala que la factura es un medio de prueba prioritario, aunque no preferente. Es decir, si un autónomo tiene que demostrar que realizó una determinada transacción, la forma más habitual de hacerlo es presentando la factura correspondiente, pero también puede aportar otros documentos.

Esto ya nos permite hacernos a la idea de que estamos ante un documento que reviste una gran importancia a nivel legal, tanto para quien lo emite como para quien lo recibe.

Además de la legislación tributaria, hay otras normas que también hacen referencia a cuántos años hay que guardar las facturas, y resulta curioso que estos plazos son diferentes en todas ellas.

Luego lo veremos con más detalle. Por el momento, quédate con la idea de que el Código Penal, el Código Mercantil, la Ley de Prevención del Blanqueo de Capitales y hasta la Ley del IVA contienen menciones a este tema.

¿Qué facturas es obligatorio guardar?

Una factura implica que se ha producido una transacción entre un autónomo o empresa y otro profesional, entidad o particular. Dado que tiene mucha importancia como medio de prueba en ámbitos tan diferentes entre sí como el tributario o el penal, es fundamental conservarlas adecuadamente.

En realidad, lo que debemos guardar es cualquier documento que pueda tener trascendencia a nivel legal. Por tanto, vamos a tener que conservar:

- Facturas emitidas a clientes.

- Facturas recibidas de proveedores.

- Albaranes que se mencionan de forma expresa en las facturas.

- Justificantes de pago, recibís y otros documentos que acrediten un cobro realizado o recibido.

¿Cuántos años hay que conservar las facturas?

Como venimos señalando, no hay una respuesta única a esta pregunta, todo depende del criterio que sigamos y la norma a la que nos atengamos en cada momento.

Criterio fiscal

A efectos fiscales, el plazo de prescripción de los derechos de la Agencia Tributaria para liquidar y exigir el pago de impuestos a los contribuyentes es de cuatro años. Pasado ese tiempo, la Administración no puede exigir nada.

Por tanto, si atendemos al criterio tributario, el plazo durante el que hay que guardar las facturas es de cuatro años que empiezan a contar desde la fecha de presentación de los impuestos relacionados con la misma.

Este criterio que hemos señalado lo establece la Ley General Tributaria, pero también encontramos prescripciones dentro de la Ley del IVA, que recoge igualmente un plazo de cuatro años para la conservación de las facturas, a contar desde la fecha de presentación del modelo 303.

Si la factura documenta un IVA deducible que está sometido a un período de regularización, hay que conservar el documento durante todo el período de regularización y cuatro años más.

Tratándose del régimen especial de oro de inversión, la factura se tiene que conservar durante cinco años.

Criterio mercantil

El artículo 30 del Código de Comercio establece que los empresarios tienen la obligación de conservar los libros, la correspondencia, la documentación y justificantes relativos a su negocio (y aquí se incluyen las facturas), por un un plazo de seis años, a contar desde la fecha de realización del último asiento contable que aparezca en los libros.

Criterio penal

Las facturas pueden utilizarse como medio de prueba en un proceso penal. Para saber cuánto tiempo deberíamos conservarlas, atendemos a la prescripción establecida para los delitos fiscales.

Según el Código Penal, el delito fiscal prescribe a los cinco años, pero el tipo agravado de este delito no lo hace hasta los 10 años. Por eso, lo aconsejable si se sigue el criterio penal, es guardar las facturas durante una década.

También dentro del ámbito penal se incardina la Ley de Prevención de Blanqueo de Capitales, que impone a obligación de conservar la documentación fiscal durante 10 años.

| CRITERIO | AÑOS DE CONSERVACIÓN |

| TRIBUTARIO | 4 años (5 a efectos del IVA si son operaciones con oro de inversión) |

| MERCANTIL | 6 años |

| PENAL | 5 años (10 para el tipo agravado del delito tributario y según la normativa para prevenir el blanqueo de capitales) |

Entonces, con esta variedad de criterios, ¿cuántos años hay que guardar las facturas? Pues lo más sencillo, dado que el plazo más largo establecido es el de 10 años, es conservar la documentación durante una década, a fin de estar preparados para hacer frente a cualquier imprevisto.

¿En qué formato hay que guardar las facturas?

Las normas que hemos analizado nos dicen cuántos años hay que guardar las facturas, pero no especifican un formato concreto en el que se deban conservar los documentos.

El criterio tributario, que podemos aplicar con carácter general, nos dice que los documentos deben conservarse a través de cualquier medio que permita garantizar la conservación, la autenticidad del origen, la integridad del contenido y la legibilidad.

Junto al formato en papel, hace ya años que la Administración admite que las facturas se conserven en formato digital, siempre y cuando este cumpla las condiciones que acabamos de señalar.

Si eres autónomo, NECESITAS saber esto sobre tus facturas

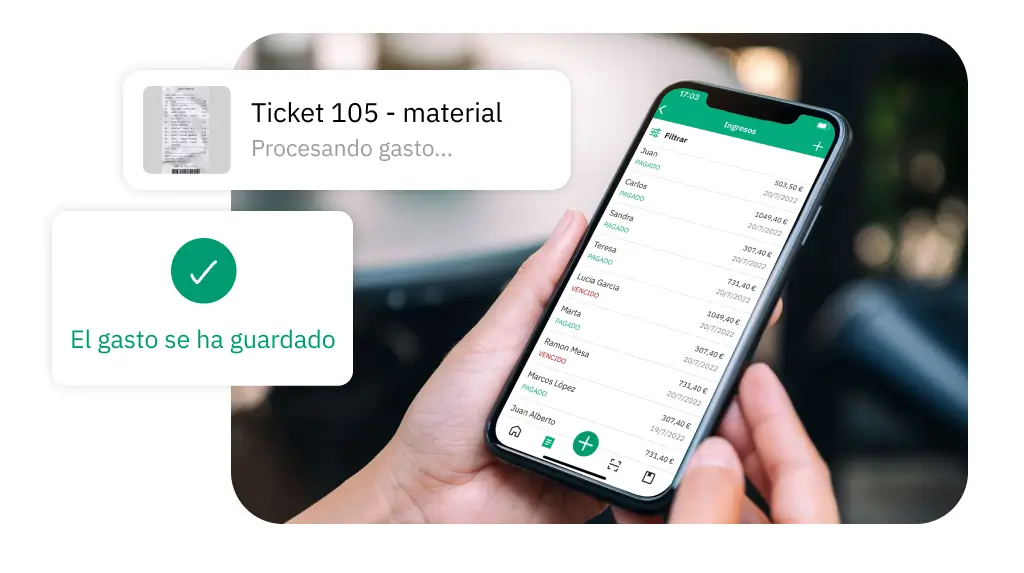

Ver másPara quienes tienen facturas en formato papel y desean digitalizarlas, la tecnología OCR de Quipu puede ser de gran ayuda, ya que es capaz de convertir una imagen en un texto que el software para guardar facturas puede leer.

Esto nos permite extraer y conservar de forma automática los datos de las facturas en apenas unos segundos, creando un archivo totalmente legalizado que podemos presentar en caso de que debamos recurrir a utilizar las facturas como medio de prueba en cualquier ámbito legal y reduciendo significativamente el riesgo de extravío o deterioro de documentos.

Esta práctica también minimiza la posibilidad de errores en la introducción de datos, ya que se eliminan las inconsistencias propias de la gestión manual. Asimismo, al tener un registro digital y organizado de todas las transacciones, se facilita la identificación y aplicación de deducciones fiscales pertinentes, evitando la pérdida de oportunidades de ahorro.

Esperamos haber resuelto tus dudas sobre cuántos años hay que guardar las facturas. Como decíamos antes, para evitar problemas, lo mejor es conservarlas durante una década. Para no acumular cientos y cientos de documentos en papel, nada mejor que digitalizar las facturas antiguas y emitir las nuevas directamente en formato digital.

💡 Si estás considerando implementar una solución para digitalizar tus facturas, Quipu te ofrece una prueba gratuita que incluye la digitalización de tus primeras 10 facturas o tickets. Así puedes evaluar si esta herramienta se adapta a las necesidades específicas de tu negocio.