Si eres autónomo, posiblemente tengas que cumplimentar y enviar la declaración de la renta de forma anual. Es el documento que sirve para informar a Hacienda sobre los rendimientos obtenidos durante un ejercicio determinado. A partir de esta información, el programa de la Agencia Tributaria calcula el importe correspondiente al IRPF, que define si el declarante tiene que pagar u obtener una devolución en relación a dicho impuesto.

La mayoría de autónomos deben cumplir con esta obligación y en este artículo vamos a conocer con detalle cómo hacer la declaración de la renta de autónomo, paso por paso.

En este artículo aprenderás:

- Instrucciones para rellenar la declaración de la renta

- Pasos hacer la declaración de la renta de autónomos

Instrucciones para rellenar la declaración de la renta

En este artículo vamos a conocer con detalle cómo hacer la declaración de la renta de los autónomos, página a página, destacando la información más relevante en cada uno de los apartados.

El proceso consta de siete páginas, a las que el autónomo va accediendo de forma continuada en el sitio web de la Agencia Tributaria Como autónomo, la página más importante y a la que vas a tener que prestar más atención es a la página 8, ya que es allí donde se declaran los ingresos por actividades económicas.

- Página 1:

- Acceso mediante certificado digital o DNI electrónico.

- Página 2:

- Datos identificativos del contribuyente.

- Datos sobre las viviendas en propiedad y la relación conyugal sobre las mismas.

- Página 3:

- Datos sobre las empresas con las que el autónomo ha trabajado.

- Página 4:

- Elección sobre el destino del 0.7% de su IRPF.

- Página 5:

- Datos sobre los hijos y descendientes.

- Datos sobre los ascendientes o las personas dependientes.

- Página 6:

- Las retenciones aplicadas por la empresa a un empleado.

- Página 7:

- Datos sobre el capital mobiliario.

- Datos sobre los bienes inmuebles.

- Página 8:

- Datos identificativos de la actividad realizada.

- Datos sobre los ingresos de la actividad.

- Datos sobre los gastos de la actividad.

- Resultado de la actividad.

- Reducciones de la actividad.

Para completar correctamente la declaración de la renta de un autónomo, hay que informar con precisión de todos los ingresos y los gastos deducibles. También se debe aportar un listado de las relaciones familiares así como información sobre las viviendas en propiedad.

Pasos hacer la declaración de la renta de autónomos

A continuación, vamos a conocer cómo hacer la declaración de la renta, paso por paso:

Paso 1: Acceso al modelo en la web de Hacienda

El documento que se utiliza para presentar la declaración de la renta es el modelo 100, que está disponible para su cumplimentación y envío en la página web de Hacienda.

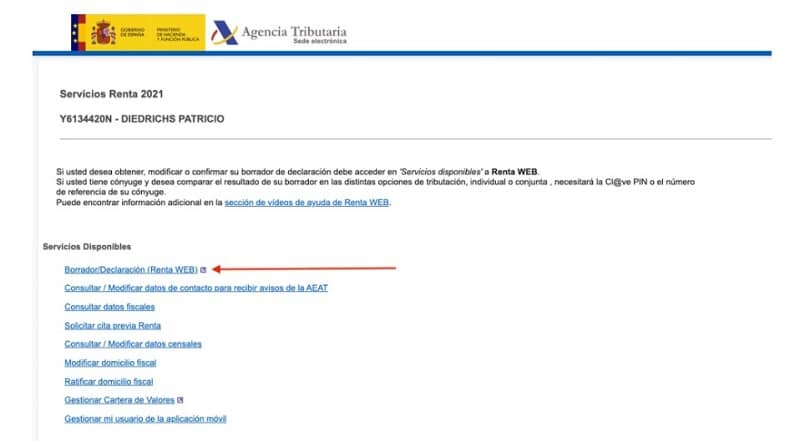

La persona interesada puede hacer click en este enlace para acceder a su área personal mediante el certificado digital o el DNI electrónico. Una vez está dentro, debe señalar el servicio «Borrador/Declaración (Renta WEB)» y se inicia el proceso para la tramitación del modelo 100.

Paso 2: Datos identificativos

Antes de abrir el documento, hay que aportar una serie de datos identificativos personales:

- Casillas [01 a 44]: se aporta datos como el NIF, el nombre y los apellidos, la fecha de nacimiento, el género, el estado civil, la clave de discapacidad si fuera el caso y datos sobre la residencia habitual.

- Casillas [50 a 63]: datos sobre la vivienda y la relación con el cónyuge.

Paso 3: Página previa

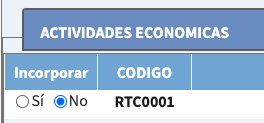

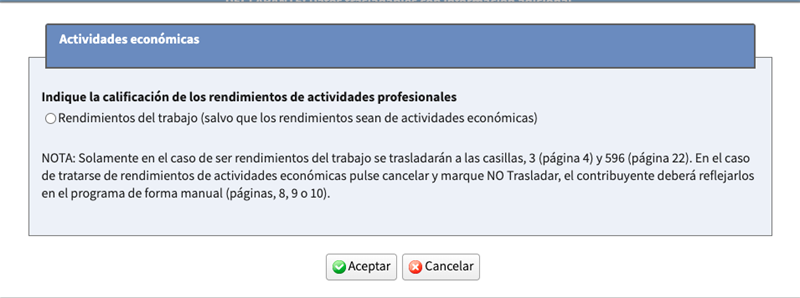

Hacienda ha incorporado la novedad de incluir, antes de iniciar la cumplimentación del modelo 100, un listado de aquellas empresas o profesionales con los que el autónomo ha trabajado.

Si la relación ha sido de cliente y proveedor (es decir, no es un empleado por cuenta ajena) se debe indicar «No incorporar», ya que esta información se aporta de forma manual en el apartado sobre el rendimiento de actividades económicas.

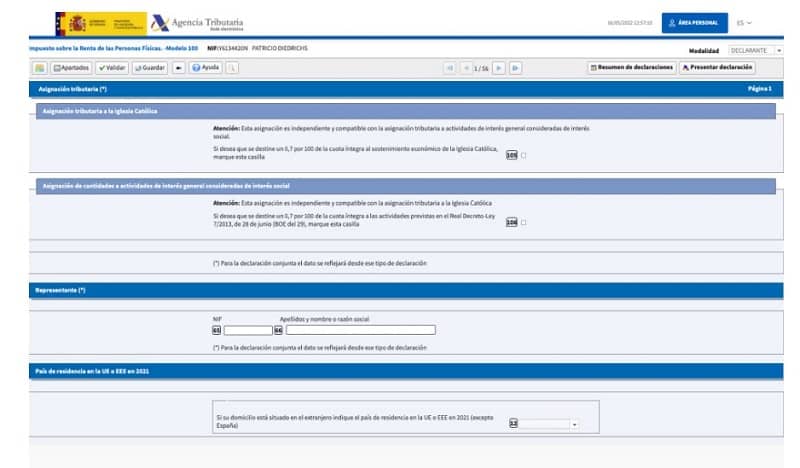

Paso 4: Página 1 del modelo 100

El contribuyente puede elegir si destina el 0.7% de su IRPF a la Iglesia Católica o a actividades de interés social. Para ello debe seleccionar la opción preferida.

Paso 5: Página 2 del modelo 100

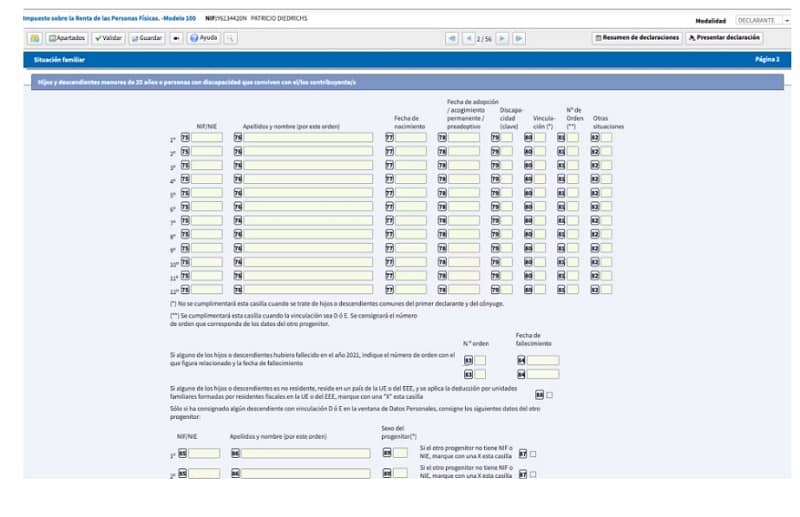

Los datos sobre la situación familiar del autónomo que hace la declaración de la renta son relevantes, ya que suponen un condicionante a la hora de calcular el pago del impuesto. Esta información se aporta en la segunda página.

- Casillas [75 a 87]: se utilizan para aportar datos sobre los hijos y descendientes menores de 25 años o personas con discapacidad que conviven con el contribuyente.

- Casillas [90 a 97]: aquí se incluye información sobre los ascendientes mayores de 65 años o personas con discapacidad que conviven con el contribuyente.

Para cada una de estas personas hay que aportar el NIF, el nombre y los apellidos y la fecha de nacimiento, además de la fecha de adopción y la clave de la discapacidad si las hubiese. También hay que indicar si alguno de los descendientes o ascendientes ha fallecido durante el ejercicio.

Paso 6: Página 4 del modelo 100

La página 4 del modelo 100 se rellena automáticamente porque incluye las retenciones que un empleador practica sobre un empleado.

Solo es válido para los trabajadores que están contratados por una empresa, es decir, aquellos que tienen una nómina. Esta página también será útil para todos aquellos autónomo en situación de pluriactividad. Es recomendable revisar esta información para confirmar su veracidad.

Paso 7: Página 5 y 6 del modelo 100

El contribuyente que obtiene beneficios de alquileres de inmuebles o de inversiones financieras tiene que informar acerca de ellos en este apartado, que corresponde al de «Capital Inmobiliario» y «Bienes Inmuebles».

- Casillas [24 a 54]: son datos sobre el capital mobiliario y las ganancias que el declarante hubiera obtenido por este concepto.

- Casillas [55 a 98]: datos sobre los bienes inmuebles que dispone el contribuyente, la situación sobre cada uno de ellos y el rendimiento obtenido en el caso de que alguno esté afecto a actividades económicas o sea objeto de un arrendamiento.

Paso 8: Página 7 del modelo 100

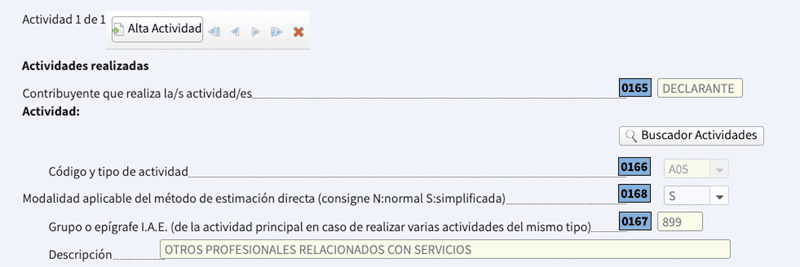

La séptima y siguientes páginas del modelo 100 es la más importante para el autónomo, ya que aquí tiene que aportar toda la información sobre los rendimientos de las actividades económicas, es decir, aquellos que llegan de las rentas del trabajo.

- Casillas [165 a 170]: datos sobre la actividad, como el código y tipo, o la modalidad de estimación directa elegida. Ahí vemos un buscador donde podemos encontrar nuestra actividad económica. Esto lo podemos encontrar en nuestro modelo 037 cuando nos dimos de alta de la actividad como autónomo. Si tenemos más de una, debemos ir creando las distintas actividades.

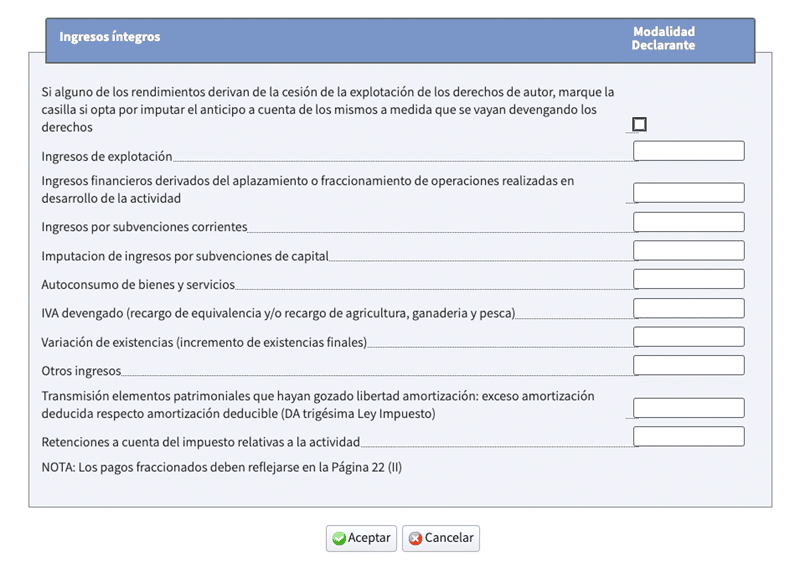

- Casillas [171 a 180]: están relacionadas con los ingresos derivados de la actividad económica. Ahí es donde se incorporan los ingresos obtenidos frutos de mi actividad económica como autónomo. Esto se activará solo si nuestra actividad es simplificada. Al clicar sobre una celda se abre un modal donde podemos incorporarlo.

Para la mayoría de casos, meteremos nuestros ingresos en la sección de “Ingresos de Explotación”.

Muy importante es meter ahí en la celda de “retenciones a cuenta del impuesto relativas a la actividad” donde meteremos todas las retenciones de IRPF practicadas, ya sea porque las hemos incorporado en nuestras facturas como relacionadas con el modelo 130 que hemos ido presentando cada trimestre.

Ahí luego este dato lo veremos más adelante en el IRPF luego lo vemos en la página 34; apartado M; celda 599.

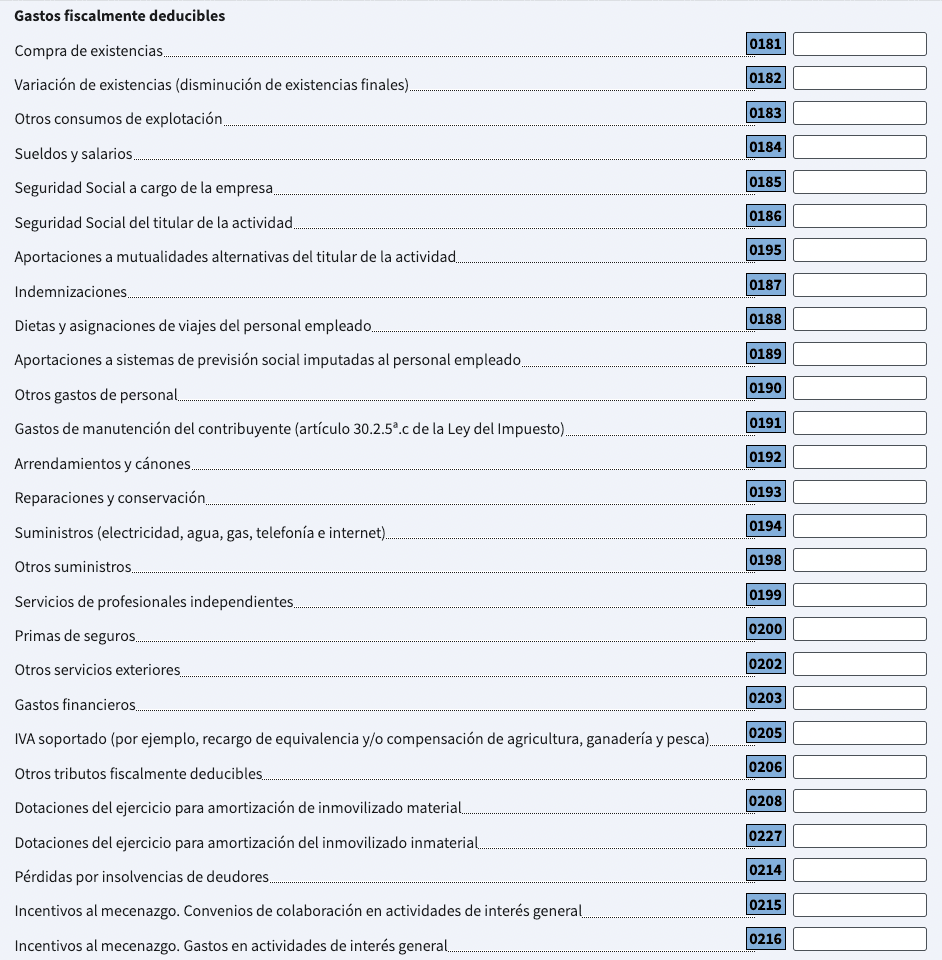

- Casillas [181 a 223]: aquí se aportan cifras sobre los gastos fiscalmente deducibles que el autónomo puede incluir dentro de su actividad económica.

- Ahí nos da la opción de meter los gastos por separado según tipo de gasto. Si en Quipu hemos ido categorizando nuestros gastos, resultará mucho más simple poder ponerlo de forma separada. Es algo que no es obligatorio pero de cara a potenciales requerimientos simplifica tenerlo correctamente categorizado.

- De ellos podemos destacar algunas que vale la pena separarlo de forma adecuada especialmente porque en algunos de estos casos, Hacienda tiene constancia de ello:

- Compras de Existencias / Variación de Existencias. [181 y 182].

- Especialmente para aquellos que manejan inventario y venden producto físico, ya que podríamos activar el gasto de las existencias como cuenta de balance y no de gasto.

- Otros consumos de explotación [183].

- Aquí es donde pondremos la mayoría de gastos de carácter genérico.

- Sueldos y Salarios [184].

- Si tenemos empleados, vale la pena ponerlo por separado ya que hemos declarado .esos empleados en el modelo 111 así que Hacienda tiene constancia de ello.

- Seguridad Social a cargo de la empresa [185].

- Aquí meteremos la SS a cargo de la empresa de los empleados que pueda tener contratados.

- Seguridad Social del titular de la actividad [186].

- Aquí meteremos la cuota de autónomos en caso de estar en el RETA (Régimen especial de trabajadores autónomos) que es la mayoría de los autónomos. Ten en cuenta que este dato lo utilizaran para luego consolidar la cuota de autónomos ya que actualmente depende del volumen de facturación.

- Arrendamientos y cánones [192].

- Aquí podemos poner los alquileres que en algunos casos estarán recogidos en el modelo 115 o para los que trabajan en su casa y deducen una parte de dichos gastos, incorporarlo.

- Suministros [194].

- Aquí entra el bloque de gastos de electricidad, agua, gas, telefonía e internet en donde es especialmente relevante hacer la discriminación para aquellos que se deducen una parte del gasto del hogar al ser considerada una parte como “oficina”.

- Servicios de profesionales independientes [199].

- Aquí especialmente los gastos de autónomos en donde es especialmente relevante si estos han sido incluidos en el 111 al liquidar las retenciones en nombre de los profesionales independientes.

- Casillas [224 a 235]: hacen referencia a las sumas y las reducciones del rendimiento neto.

- Casillas [1441 a 1484]: se reservan para los autónomos que tributan por el régimen de estimación objetiva, también conocido como por módulos. Esto se activa si hemos marcado como tal nuestra actividad en la renta.