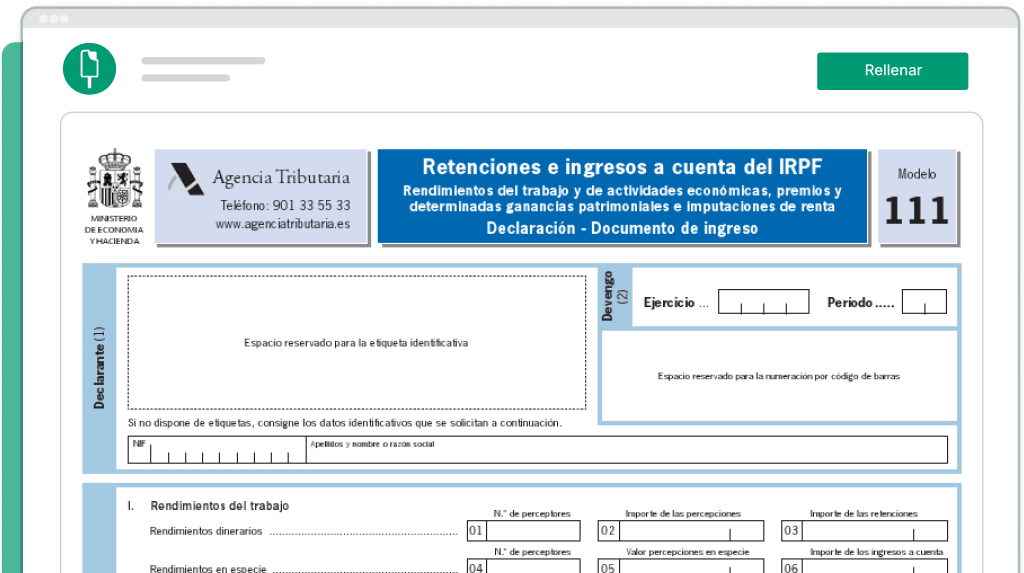

Si tienes trabajadores en nómina, pagas contribuciones en especie o facturas a profesionales que aplican retención del IRPF es muy probable que tengas que rellenar el modelo 111. Este modelo se presenta de forma trimestral y es obligatorio para aquellos que practican retenciones e ingresos a cuenta de IRPF.

Saber cómo cubrir el modelo 111 con éxito es esencial para la salud fiscal de estos negocios, pero puede resultar abrumador o confuso para algunas personas, especialmente si no se cuenta con la información adecuada.

En este artículo aprenderás:

- Instrucciones para rellenar el modelo 111

- 1. Declarante

- 2. Devengo

- 3. Liquidación

- 4. Ingreso

- 5. Negativa

- 6. Complementaria

- 7. Firma

- Ejemplo de modelo 111 cumplimentado

- Genera el modelo 111 de forma automática con Quipu

¿Cómo rellenar el modelo 111 casilla por casilla?

📹 Vídeo explicativo: En el siguiente video Roger Dobaño CEO de Quipu explica paso a paso cómo rellenar el modelo 111 y responde a las preguntas más frecuentes.

Prueba gratuita de 15 días. Sin permanencia. Sin introducir tu tarjeta.

Instrucciones para rellenar el modelo 111

En esta guía sobre cómo rellenar el modelo 111 vamos a ver en detalle cómo cumplimentar este modelo casilla por casilla, siguiendo los distintos apartados para ver qué información debemos meter en cada caso.

El modelo 111 consta de siete apartados y cada uno recoge diferentes datos sobre nuestra actividad y las retenciones practicadas. Estos son los apartados que seguiremos para rellenar el modelo 111:

- Declarante

- Devengo

- Liquidación

- Ingreso

- Negativa

- Complementaria

- Firma

Para rellenar el modelo 111 correctamente tenemos que informar de aquellas facturas, nóminas o cualquier actividad como retenedores de IRPF. A continuación explicamos qué información hace falta para rellenar el modelo 111:

- Información sobre retenciones por rendimiento de trabajo practicadas por un autónomo o empresa. Esto hace referencia a las nóminas o pagos en especie, como ticket restaurant o seguro médico pagado por la empresa.

- Información sobre rendimiento de actividades económicas: son las facturas pagadas a proveedores con retención de IRPF.

- Información sobre pagos de premios y concursos, si corresponde, estos pueden ser en metálico o en especie, y tienen una regulación especial.

- Información sobre las ganancias patrimoniales por aprovechamiento forestal en montes públicos. Esta es una casuística muy concreta del ámbito forestal.

- Información sobre pagos por cesión de derechos de imagen, como puede ser el caso de un modelo autónomo o empresa. Estos casos también tienen una regulación especial.

Ahora sí, pasamos a ver cómo cubrir el modelo 111 en cada uno de sus apartados, casilla por casilla. ¡No olvides usar nuestro índice para navegar más rápido!

1. Declarante

Antes de comenzar a rellenar el modelo 111 por casillas tenemos que cumplimentar esta parte para identificarnos con:

- NIF: indicaremos el número de identificación fiscal.

- Nombre: Apellidos o razón social: indicar el nombre y apellidos o la razón social de la empresa.

2. Devengo

En este bloque vamos a indicar cuál es periodo impositivo, es decir, el trimestre y en año en que vamos a liquidar este modelo.

- En “Ejercicio” tendremos que indicar el año.

- En “Periodo” indicaremos el trimestre a declarar con un número: “1” para primer trimestre, “2” para el segundo trimestre, y así hasta el cuarto.

3. Liquidación

Llegados a este punto es cuando empezamos a rellenar el modelo 111 a través de las primeras casillas. El apartado de liquidación es el núcleo del modelo 111 porque es donde vamos a declarar las retenciones de IRPF practicadas en los apartados que corresponda. Aquí es donde los autónomos o empresas liquidan el impuesto que han retenido a empleados, proveedores o por otros medios.

Un truco para saber cómo rellenar el modelo 111 es saber que todos los apartados se rigen por tres columnas: en la primera siempre es el número de perceptores (empleados, proveedores, etc), la segunda es el importe de las gastos (nóminas, facturas, etc) y la última es el importe de las recepciones (lo que hemos retenido). Lo vemos casilla por casilla:

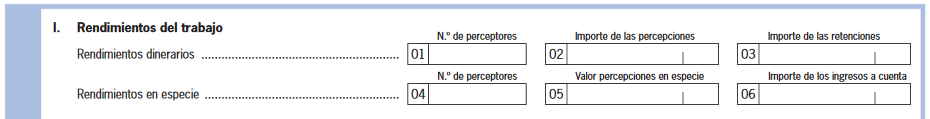

Rendimientos del trabajo

- Casilla [1]: informamos del número de empleados que tenemos en el periodo de declaración.

- Casilla [2]: aquí informamos sobre el importe total de las percepciones. Esta cantidad es la suma de todo el salario bruto, es decir, de todos los salarios brutos que se ha pagado a uno o más trabajadores. Aquí incluimos el líquido del empleado, retención practicada y seguridad social a cargo del trabajador. En este importe tenemos que excluir el importe de pago a la Seguridad Social por parte de la empresa.

- Casilla [3]: indicamos el importe de la suma de retenciones practicadas en nóminas durante el periodo en cuestión. El importe de esta casilla es el que afecta al resultado de la liquidación del modelo.

- Casilla [4]: informamos del número de empleados a los que hemos retenido IRPF por una contribución en especie, como ticket restaurant, seguro médico o la cesta de navidad.

- Casilla [5]: introducir el importe total de los gastos en especie destinados a empleados, por ejemplo, de seguro médico.

- Casilla [6]: declaramos el importe del total de retenciones practicadas en rendimientos en especie como ticket restaurant o seguro médico del empleado. Siempre durante el periodo en cuestión. Este importe influye directamente en el resultado de la liquidación del modelo.

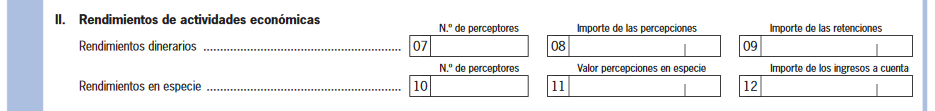

Rendimientos de actividades económicas

- Casilla [7]: Indicamos el número de proveedores con los que hemos retenido IRPF al pagar facturas.

- Casilla [8]: indicamos el importe de la suma de todas las bases imponibles de las facturas pagadas con las que hemos retenido IRPF.

- Casilla [9]: declaramos el importe que vamos a liquidar, es decir, la suma de retenciones de IRPF practicadas en facturas a profesionales durante el periodo. El importe de esta casilla afecta al resultado de la liquidación del modelo.

- Casilla [10]: informamos del número de proveedores a los que hemos retenido IRPF por un pago en especie.

- Casilla [11]: aquí informamos del importe total de los gastos en especie que hemos hecho con proveedores, por ejemplo, de ticket restaurante.

- Casilla [12]: declaramos el importe del total de retenciones practicadas por pagos en especie a proveedores. Este importe se tendrá en cuenta en el resultado de la liquidación tras rellenar el modelo 111.

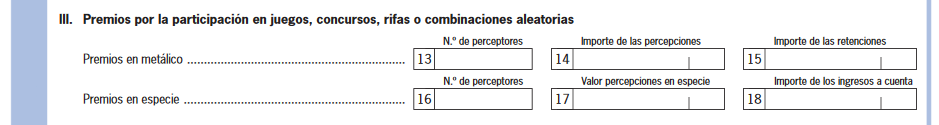

Premios por la participación en juegos, sorteos, rifas y otros

- Casilla [13]: informamos del número de perceptores de premios en metálico (que no es en especie) por la participación en juegos, sorteos, rifas, etc.

- Casilla [14]: indicamos el importe de la suma de todas las bases imponibles de los pagos en metálico por premios con los que hemos retenido IRPF.

- Casilla [15]: declaramos el importe que vamos a liquidar, es decir, la suma de retenciones de IRPF practicadas en los gastos por premios, sorteos, etc en metálico.

- Casilla [16]: informamos del número de perceptores de premios en especie (no dinerarias) por la participación en juegos, sorteos, rifas, etc.

- Casilla [17]: indicamos el importe de la suma de todas las bases imponibles de los pagos en especie con los que hemos hecho retenciones de IRPF.

- Casilla [18]: importe total de las retenciones de IRPF practicadas por pagos en especie de premios, sorteos y rifas.

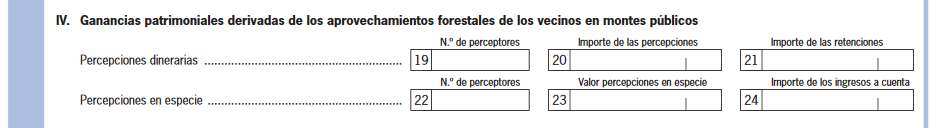

Gastos derivados de los aprovechamientos forestales

- Casilla [19]: en esta ponemos el número de perceptores de este tipo de ganancias patrimoniales, siempre que sea una contribución dineraria.

- Casilla [20]: informamos del importe total del gasto (todas las bases imponibles) en estos rendimientos patrimoniales (dinerarios) donde hayamos retenido IRPF.

- Casilla [21]: declaramos el importe total de las retenciones de IRPF aplicadas por este tipo de gastos, siempre que sea dinerario.

- Casilla [22]: en esta ponemos el número de perceptores de este tipo de ganancias patrimoniales, siempre que sea una contribución en especie.

- Casilla [23]: aquí indicamos el importe total del gasto (todas las bases imponibles) de estos rendimientos patrimoniales (en especie) donde hayamos retenido IRPF.

- Casilla [24]: declaramos el importe total de las retenciones de IRPF aplicadas por este tipo de gastos, siempre que sea en especie.

Contraprestaciones por cesión de los derechos de imagen

- Casilla [25]: informamos del número de perceptores (profesionales o empresas) con los que hemos tenido un gasto de cesión de derechos de imagen y hemos aplicado retención de IRPF durante el periodo en cuestión.

- Casilla [26]: aquí informamos sobre el importe total del gasto que hemos hecho en ese periodo por cesión de derechos de imagen.

- Casilla [27]: declaramos el importe de la suma de retenciones de IRPF practicadas en este tipo de adquisiciones.

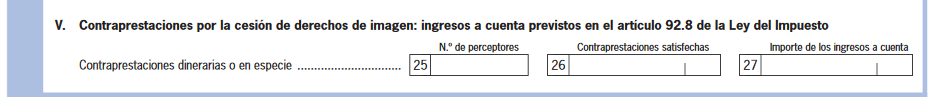

4. Ingreso

Este bloque como en la mayoría de modelo liquidatarios sirve para conocer el importe total que tenemos que liquidar con Hacienda así como para indicar la cuenta bancaria con la que se va a abonar esa cantidad.

- Casilla [28]: esta casilla es para indicar el sumatorio de todas las retenciones practicadas durante el periodo, que es la suma de los datos que hemos indicado en la tercera columna del modelo.

- Casilla [29]: esta solo aplica en caso de rellenar el modelo 111 como una declaración complementaria. Esta casilla sirve para subsanar el error que se intenta arreglar y simplemente hay que meter el importe cambiado, ya sea en positivo o en negativo.

- Casilla [30]: esta casilla nos muestra el resultado de la declaración, es decir, el importe total que tenemos que liquidar a Hacienda.

- Forma de pago: elegir el mejor método de pago.

- Cuenta bancaria: introducir el número de cuenta bancaria correspondiente.

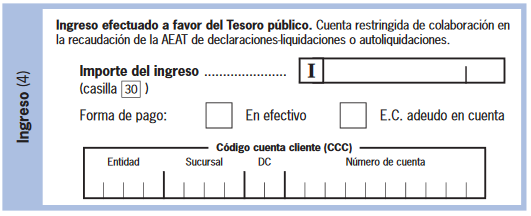

5. Negativa

Este apartado tiene una única casilla y sirve específicamente para indicar si estás haciendo una declaración complementaria negativa del modelo 111.

- Casilla [Negativa]: marca esta casilla en el caso de que anteriormente hayas declarado retenciones de más y quieras subsanar el error para solicitar una devolución. Solo marcar si el número de la casilla [29] debe ser un número negativo.

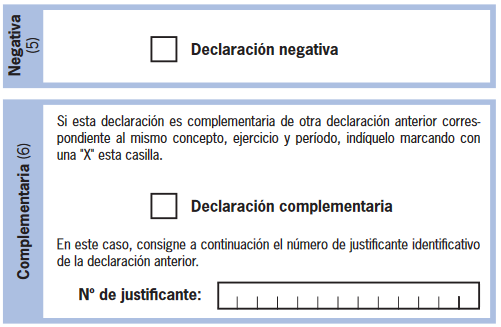

6. Complementaria

Aquí ocurre algo similar que en el apartado anterior, pues esta parte solo hay que usarla en el caso de rellenar el modelo 111 con el objetivo de hacer una declaración complementaria.

- Casilla [Autoliquidación Complementaria]: marcar casilla solo si estás haciendo una declaración complementaria para modificar una declaración anterior.

- Número de justificante: indicar este número de referencia de la declaración original que debe ser modificada.

7. Firma

En este apartado simplemente tenemos que introducir:

- Ciudad

- Mes de presentación de la declaración

- Año

Y con esto ya has terminado de rellenar el modelo 111 y se quedaría listo para presentar.

Ejemplo de modelo 111 cumplimentado

Vamos a poner un ejemplo del modelo 111 ya cumplimentado para que lo tengáis como referencia.

En este caso, somos un autónomo con trabajadores a nuestro cargo, y además hemos abonado facturas a Quipu hechas a profesionales a los que les hemos pagado con dinero, no en especie.

Por este motivo tendremos que rellenar el apartado «I.Rendimientos del trabajo» y «II.Rendimiento actividades económicas». En el primer apartado rellenaremos la [casilla 01] el indicando el número de personas a los que hemos practicado una retención a cuenta del IRPF en concepto de rendimientos del trabajo (nóminas).

La [casilla 02] donde pondremos la suma de las bases imponibles de todas las nóminas a las que hemos aplicado retención y la [casilla 03], con la suma de las retenciones aplicadas a los trabajadores en las nóminas.

En el segundo apartado, en la [casilla 07] también indicaremos el número de perceptores a los que les hemos practicado retención. En la [casilla 08], el importe que hemos abonado a estos profesionales y en la [casilla 09] la cantidad que hemos retenido.

Las [casilla 28] y la [casilla 30] tendremos que hacer la operación que ya te indica el propio modelo. Y por último, el número de cuenta.