El activo corriente es una de las principales clasificaciones del activo de una empresa. Se trata de un indicador fundamental, ya que revela la capacidad de una empresa de generar liquidez y cumplir con sus obligaciones a corto plazo.

En este artículo, exploraremos el activo corriente en detalle, detallando su definición, importancia, clasificaciones y cómo calcularlo.

En este artículo aprenderás:

- ¿Qué es el activo corriente?

- ¿Para qué sirve el activo corriente?

- Diferencia entre el activo corriente y el activo no corriente

- Clasificaciones del activo corriente

- ¿Cómo se calcula el activo corriente?

- Cuentas contables del activo corriente

- Ejemplo del activo no corriente de una empresa

¿Qué es el activo corriente?

El activo corriente de una empresa, o también denominado capital circulante, es un concepto contable que hace referencia a los activos que una empresa espera convertir en efectivo o consumir dentro de su ciclo normal de explotación, que generalmente no suele superar el año. En esta categoría se incluye el efectivo, cuentas por cobrar, inventarios y otros activos líquidos.

El activo corriente es una medida clave de la liquidez de una empresa y su capacidad para cumplir con sus obligaciones a corto plazo.

¿Para qué sirve el activo corriente?

El activo corriente sirve para evaluar la capacidad de una empresa para pagar sus deudas y obligaciones a corto plazo, como pago de salarios, impuestos, cuentas por pagar y otras obligaciones en las que se requiera liquidez.

Una cantidad saludable de activo corriente indica que la empresa tiene suficiente liquidez para operar sin problemas. En general, esto sucede cuando el valor del activo corriente es superior al pasivo corriente, diferencia conocida como working capital o fondo de maniobra.

Por contra, cuando el activo corriente es inferior al pasivo corriente, la empresa puede conducir a una situación difícil que incluso podría abocar a su balance a una suspensión de pagos. El activo corriente es, por tanto, un indicador de la eficiencia operativa y la gestión financiera de la empresa.

Diferencia entre el activo corriente y el activo no corriente

El activo de una empresa se divide entre dos conceptos diferentes: el activo corriente y el activo no corriente. Así, mientras el activo corriente se refiere a los activos que se espera convertir en efectivo dentro de un año, el activo no corriente incluye activos que se espera que proporcionen beneficios económicos a largo plazo, como propiedades, maquinaria y patentes.

Es decir, la principal diferencia entre estos dos tipos de activos radica en la liquidez y el plazo en que se espera que estos activos contribuyan al flujo de caja de la empresa.

Clasificaciones del activo corriente

El activo corriente se puede clasificar en tres categorías principales, que reflejan diferentes grados de liquidez y disponibilidad. A continuación, se detallan todas ellas por grado de liquidez:

- Activo corriente disponible: estos son los activos más líquidos que una empresa posee y pueden convertirse en efectivo de inmediato o en un plazo muy corto. Incluyen el efectivo en caja, saldos bancarios y equivalentes de efectivo.

- Activo corriente exigible: estos activos representan cantidades adeudadas a la empresa que se espera cobrar en el corto plazo. Incluyen cuentas por cobrar de clientes y otros créditos a corto plazo. Aunque no son tan líquidos como el activo corriente disponible, aún se espera que se conviertan en efectivo dentro del ciclo operativo normal de la empresa.

- Activo corriente realizable: donde se incluyen aquellos activos que se espera vender o consumir en el curso normal de las operaciones de la empresa dentro de un año. Los inventarios son un ejemplo común de activo corriente realizable, ya que se espera venderlos a los clientes. También pueden incluir inversiones a corto plazo que se espera vender o convertir en efectivo dentro de un año.

¿Cómo se calcula el activo corriente?

El activo corriente se calcula sumando todos los conceptos del mismo. Matemáticamente:

Activo corriente = activo corriente disponible + activo corriente exigible + activo corriente realizable.

También se puede calcular a partir del activo total y el activo no corriente.

Activo corriente = Activo total – activo no corriente.

Cuentas contables del activo corriente

Las cuentas contables del activo corriente se refieren a las cuentas específicas en los estados financieros donde se registran estos activos dentro de la contabilidad de la empresa.

Aunque estas pueden variar en función del plan contable y del país, en España, el Plan General Contable establece las siguientes:

| Cuenta | Activo orriente |

| 580,581,582,583,584,(599) | I. Activos no corrientes mantenidos para la venta. |

| II. Existencias. | |

| 30,(390) | 1. Comerciales. |

| 31,32,(391),(392) | 2. Materias primas y otros aprovisionamientos. |

| 33,34,(393),(394) | 3. Productos en curso. |

| 35,(395) | 4. Productos terminados. |

| 36,(396) | 5. Subproductos, residuos y materiales recuperados. |

| 407 | 6. Anticipos a proveedores |

| III. Deudores comerciales y otras cuentas a cobrar. | |

| 430,431,432,435,436,(437) (490), (4935) | 1. Clientes por ventas y prestaciones de servicios. |

| 433,434,(4933),(4934) | 2. Clientes, empresas del grupo y asociadas. |

| 44 | 3. Deudores varios. |

| 460,544 | 4. Personal. |

| 4709 | 5. Activos por impuesto corriente. |

| 4700,4708,471,472 | 6. Otros créditos con las Administraciones Públicas. |

| 5580 | 7. Accionistas (socios) por desembolsos exigidos |

| IV. Inversiones en empresas del grupo y asociadas a corto plazo. | |

| 5303,5304,(5393), (5394), (593) | 1. Instrumentos de patrimonio. |

| 5323,5324,5343,5344,(5953), (5954) | 2. Créditos a empresas. |

| 5313,5314, 5333,5334,(5943), (5944) | 3. Valores representativos de deuda. |

| 4. Derivados. | |

| 5353,5354,5523,5524 | 5. Otros activos financieros. |

| V. Inversiones financieras a corto plazo. | |

| 5305,540,(5395),(549) | 1. Instrumentos de patrimonio. |

| 5325,5345,542,543,547,(5955), (598), | 2. Créditos a empresas |

| 5315,5335,541,546,(5945), (597) | 3. Valores representativos de deuda. |

| 5590,5593 | 4. Derivados. |

| 5355,545,548,551,5525,565,566 | 5. Otros activos financieros. |

| 480,567 | VI. Periodificaciones a corto plazo. |

| VII. Efectivo y otros activos líquidos equivalentes. | |

| 570,571,572,573,574,575 | 1. Tesorería. |

| 576 | 2. Otros activos líquidos equivalentes. |

💡 Controla la tesorería de tu negocio de forma automática

Con la solución Quipu Cashflow conseguirás:

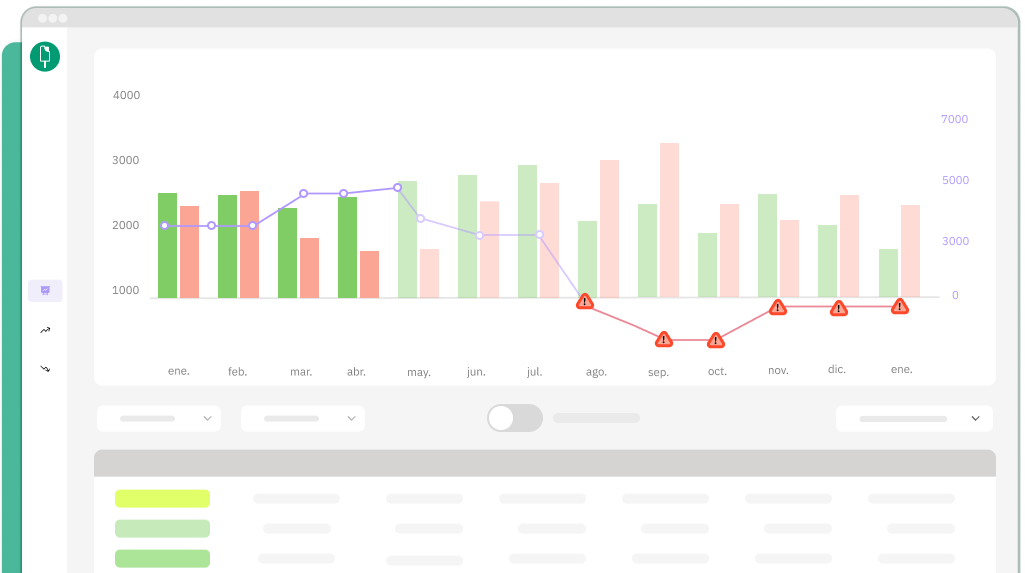

- Consolidar todas tus cuentas bancarias: Visualiza tu flujo de caja en tiempo real y entiende cuál es la salud financiera actual y futura de tu empresa.

- Anticiparte a problemas financieros: Haz previsiones a 3, 6 y 12 meses para ver tus obligaciones de pago a futuro y garantizar la estabilidad de tu negocio.

- Tomar las decisiones correctas para crecer: Simula diferentes escenarios y mide el impacto exacto de tus acciones para entender como afectarán a tu liquidez.

📹 Descubre Quipu Cashflow en 1 minuto

Prueba gratuita de 15 días. Sin permanencia. Sin introducir tu tarjeta.

Ejemplo del activo no corriente de una empresa

Para saber cómo se registra el activo corriente de una empresa, veámoslo con un ejemplo. Imaginemos una empresa dedicada a la venta y distribución de equipos y accesorios informáticos. Inicialmente, la empresa dispone de una liquidez en bancos de 100.000 €, financiada con fondos propios. Esta empresa ha hecho un nuevo pedido de tarjetas gráficas a un proveedor por valor de 50.000 € más IVA, que paga al contado. Tendría que registrar el siguiente asiento contable.

| Cuenta contable | Debe | Haber |

| 213. Existencias comerciales | 50.000 € | |

| 472. Hacienda Pública. IVA soportado | 10.500 € | |

| 572. Bancos | | 60.500 € |

En este ejemplo, el activo corriente realizable aumenta en 50.000 €, porque la empresa dispone de esas existencias para la venta. Pero, al mismo tiempo, se produce una disminución del efectivo, al pagarse al contado.

Posteriormente, realiza un nuevo pedido por 25.000 € de placas bases pero, en este caso, pide un aplazamiento a sus proveedores. En este caso, el asiento sería el siguiente:

| Cuenta contable | Debe | Haber |

| 300. Existencias comerciales | 25.000 € | |

| 472. Hacienda Pública. IVA soportado | 5.250 € | |

| 400. Proveedores | | 30.250 € |

En este supuesto, aumenta también el activo corriente en 25.000 €, pero no hay una disminución del mismo, ya que se aplaza su pago, aumentando el pasivo corriente.

Posteriormente, vende un conjunto de accesorios a un cliente por 10.000 € más IVA, y aplaza su pago a 180 días. Registra el siguiente asiento:

| Cuenta contable | Debe | Haber |

| 300. Existencias comerciales | 10.000 € | |

| 477. Hacienda Pública. IVA repercutido | 2.100 € | |

| 430. Clientes | 12.100 € |

Teniendo en cuenta únicamente estos asientos, la empresa dispone del siguiente balance de situación:

| Activo | Valor | Pasivo | Valor |

| 472. Hacienda Pública. IVA soportado | 15.750 € | 100. Capital social | 100.000 € |

| 572. Bancos | 39.500 € | 400. Proveedores | 30.250 € |

| 300. Existencias comerciales | 65.000 € | 477. Hacienda Pública. IVA repercutido | 2.100 € |

| 430. Clientes | 12.100 € | ||

| TOTAL | 132.350 € | TOTAL | 132.350 € |

En este caso, los bancos, las existencias comerciales y los clientes forman parte del activo corriente de la empresa.