La financiación a largo plazo es un pilar fundamental de las organizaciones empresariales modernas. La necesidad de disponer de recursos para financiar el inmovilizado y, en algunos casos, para evitar problemas de liquidez es, hoy en día, más que un valor añadido, una auténtica necesidad.

Es una forma de evitar riesgos económicos, de hacer crecer el negocio de forma sostenible en el tiempo y de competir de manera efectiva en el mercado. Por eso, cada vez son más las empresas que recurren a este tipo de financiación.

En este artículo aprenderás:

- ¿Qué es la financiación a largo plazo?

- Beneficios de la financiación a largo plazo

- Riesgos de la financiación a largo plazo

- Diferencias entre las fuentes de financiación a corto y largo plazo

- Fuentes de financiación a largo plazo

- Ejemplo de financiación a largo plazo

¿Qué es la financiación a largo plazo?

La financiación a largo plazo se refiere a cualquier forma de obtención de recursos económicos que tiene un período de vencimiento superior a un año. Esta modalidad es utilizada generalmente para financiar el activo no corriente de una compañía, como la adquisición de maquinaria, expansión de instalaciones, o inversiones en investigación y desarrollo, entre muchas otras.

La característica principal de esta financiación es su duración extendida, lo que permite a las empresas planificar y ejecutar proyectos a gran escala sin la presión de reembolsos inmediatos.

Beneficios de la financiación a largo plazo

La financiación a largo plazo ofrece una serie de ventajas que son cruciales para el crecimiento y estabilidad a largo plazo de una empresa:

- Estabilidad financiera: permite a las empresas mantener una fuente de fondos estable durante un periodo prolongado. Esto facilita la planificación financiera a largo plazo y ayuda a evitar la volatilidad asociada con las fuentes de financiamiento a corto plazo.

- Flexibilidad en el uso de capital: la financiación a largo plazo brinda a las empresas la flexibilidad de invertir en proyectos de crecimiento, como la expansión de instalaciones o desarrollo de nuevos productos, sin comprometer el capital de trabajo necesario para las operaciones cotidianas.

- Mejora de las condiciones de crédito: los préstamos a largo plazo suelen tener tipos de interés más beneficiosos y mejores condiciones en comparación con los préstamos a corto plazo, lo que puede resultar en un menor costo total del capital.

- Planificación fiscal eficiente: los intereses pagados en préstamos a largo plazo pueden ser deducibles de impuestos, lo que ofrece ventajas fiscales a la empresa.

- Fortalecimiento de la estructura de capital: al diversificar las fuentes de financiamiento y extender los plazos de reembolso, las empresas pueden mejorar su estructura de capital y aumentar su valor de mercado.

Riesgos de la financiación a largo plazo

A pesar de sus beneficios, la financiación a largo plazo también conlleva ciertos riesgos que las empresas deben considerar:

- Riesgo de endeudamiento excesivo: una deuda a largo plazo demasiado grande puede sobrecargar las finanzas de la empresa, especialmente si los ingresos proyectados no se materializan.

- Inflexibilidad financiera: los compromisos financieros a largo plazo pueden limitar la capacidad de la empresa para responder a cambios inesperados en el mercado o en su situación financiera.

- Riesgo de tipo de interés: en el caso de préstamos con tasas de interés variables, existe el riesgo de que un aumento en las tasas de interés pueda incrementar significativamente los costos de financiamiento a lo largo del tiempo.

- Riesgo de obsolescencia: en industrias con rápido cambio tecnológico, los activos financiados a largo plazo pueden volverse obsoletos antes de que se completen los pagos, lo que puede resultar en una pérdida financiera.

- Compromiso a largo plazo: la financiación a largo plazo suele requerir compromisos contractuales prolongados que pueden restringir la libertad operativa y estratégica de la empresa.

Diferencias entre las fuentes de financiación a corto y largo plazo

A diferencia de las soluciones a corto plazo, que generalmente se orientan a necesidades operativas inmediatas, la financiación a largo plazo está diseñada para objetivos estratégicos a más largo plazo, como inversiones en infraestructura, expansión de mercado, o desarrollo de nuevos productos.

Además, a corto plazo, las fuentes de financiación suelen ser más flexibles y accesibles, pero también pueden conllevar costes más elevados, debido al mayor riesgo asociado con el corto plazo. Su objetivo es financiar necesidades de liquidez.

En el caso de las fuentes a largo plazo, y aunque su coste inicial puede ser más bajo, suelen exigir un compromiso financiero más prolongado e incluir requisitos más estrictos, como garantías o cumplimiento de ciertos ratios financieros. La estructura de estas fuentes de financiación puede influir en la estructura de capital de la empresa y, por ende, en su estrategia financiera y perfil de riesgo a largo plazo.

Fuentes de financiación a largo plazo

A diferencia de las fuentes de financiación a corto plazo, en los que mayoritariamente se recurre a fuentes ajenas a la compañía, a largo plazo, los recursos pueden ser propios o ajenos. Algunos de los más comunes son los siguientes:

Préstamos bancarios a largo plazo

Es la fuente de financiación a largo plazo por excelencia. Son similares a los préstamos a corto plazo, pero con un plazo de amortización superior a los 12 meses.

Este tipo de préstamos suelen exigir garantías mayores, y se amortiza de manera mensual mediante el pago de intereses. Son comúnmente utilizados para adquirir activos fijos, como inmuebles o maquinaria.

Emisión de bonos corporativos

Es otra de las opciones más comunes para financiar a largo plazo, especialmente en el caso de las empresas grandes. Los bonos corporativos son un tipo de deuda privada que las empresas emiten al mercado para que los inversores, que actúan como acreedores, financien a su empresa.

Estos bonos pueden tener diferentes vencimientos, pero lo habitual es que los fondos se presten con horizontes temporales largos, superiores al año. La empresa abona de manera periódica los intereses a los inversores y, a vencimiento, se paga también el capital.

Acciones y participaciones

Emitir acciones como sociedad anónima, o participaciones en el caso de las sociedades limitadas, es otra forma de financiación a largo plazo que las empresas suelen utilizar.

La emisión de acciones se realiza generalmente a través de ampliaciones de capital. Es un procedimiento que sirve para aumentar el patrimonio de la sociedad, lo que mejora la solvencia. Al mismo tiempo, diluye la propiedad de cada accionista antiguo, pero no obliga a la empresa a reembolsar el capital o pagar intereses.

Leasing financiero

El leasing financiero es un acuerdo en el que una empresa alquila un activo por un período largo. Es una forma de financiación, donde en lugar de comprar un activo fijo que puede tener un coste elevado, la empresa lo arrienda, pagando cuotas regulares a una entidad.

Al final del período de leasing, la empresa puede tener la opción de comprar el activo a un precio reducido. Además, dentro del leasing, existen diferentes modalidades que ofrece una facilidad adicional, como el lease back.

Subvenciones y financiación pública

En ciertos casos, las empresas pueden presentar sus solicitudes para recibir subvenciones, avales públicos o financiación de proyectos específicos proporcionados por el gobierno y otras corporaciones locales y autonómicas.

Estos no suelen requerir reembolso, pero están a menudo condicionados al cumplimiento de ciertos requisitos o metas que deben justificarse de manera adecuada ante las administraciones públicas.

Financiación mezzanine

Este tipo de financiación combina elementos de deuda y de capital. Incluye préstamos subordinados (que se pagan después de las deudas prioritarias) y a menudo da al prestamista el derecho a convertir la deuda en una participación en el accionariado en caso de incumplimiento.

Es particularmente común en situaciones de adquisiciones apalancadas. No obstante, constituye una opción de financiación más arriesgada que la deuda senior o la deuda ordinaria para el inversor, ya que se considera menos segura en caso de quiebra de la empresa.

Dentro de esta deuda, el instrumento más conocido son los bonos convertibles, que convierten deuda corporativa en participaciones en el capital de la sociedad.

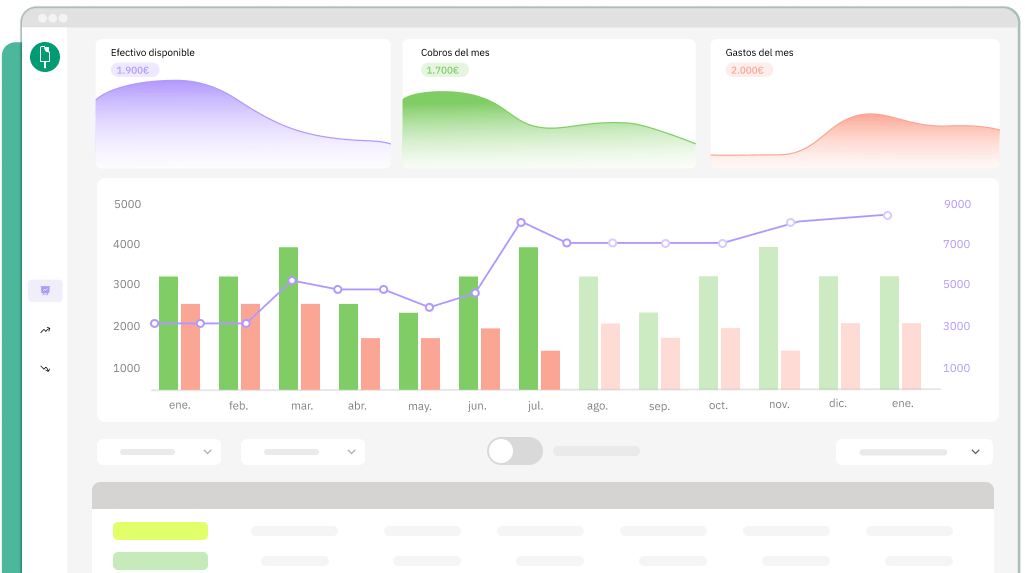

💡 Controla la tesorería de tu negocio de forma automática

Con la solución Quipu Cashflow conseguirás:

- Consolidar todas tus cuentas bancarias: Visualiza tu flujo de caja en tiempo real y entiende cuál es la salud financiera actual y futura de tu empresa.

- Anticiparte a problemas financieros: Haz previsiones a 3, 6 y 12 meses para ver tus obligaciones de pago a futuro y garantizar la estabilidad de tu negocio.

- Tomar las decisiones correctas para crecer: Simula diferentes escenarios y mide el impacto exacto de tus acciones para entender como afectarán a tu liquidez.

📹 Descubre Quipu Cashflow en 1 minuto

Prueba gratuita de 15 días. Sin permanencia. Sin introducir tu tarjeta.

Ejemplo de financiación a largo plazo

Supongamos una empresa llamada NexaTech Innovations, S.L., que busca financiar parte de su inmovilizado. Para ello, recurre tanto a financiación propia como a financiación ajena.

Financiación ajena

Para la financiación ajena, recurre a dos fuentes:

- Préstamo bancario a largo plazo:

- Capital prestado: 500.000 €

- Tipo de interés del préstamo: 5% anual

- Plazo: 10 años

- Pago mensual: Calculado en base a un sistema de amortización francés.

- Activo (Maquinaria): Valor de 200.000 €

- Plazo del leasing: 5 años

- Cuota mensual: 3.500 €

- Opción de compra al final del contrato de leasing: 30.000 €.

Financiación propia

En el caso de la financiación propia, la empresa obtiene recursos de la siguiente manera:

- Emisión de acciones preferentes:

- Número de acciones emitidas: 20.000

- Precio por acción: 25 €

- Recaudación total: 500.000 €

- Dividendo anual: 3% del valor de la acción.

En total, logra recaudar un total de 1.200.000 €, con los que consigue la financiación que necesita para adquirir el inmovilizado.