Si eres emprendedor o estás intentando hacer crecer tu negocio, habrás notado que conseguir que el banco te preste el dinero que necesitas se está convirtiendo en una misión casi imposible.

Y es que la crisis económica ha llevado a los bancos a cortar el grifo del crédito y dos de los principales perjudicados, como siempre, han sido los autónomos y las PYMES.

Sin embargo, no está todo perdido, ya que en los últimos años han proliferado empresas de capital privado especializadas en conceder financiación a PYMES y autónomos que te pueden prestar hasta 50.000€ de forma rápida y sin papeleos. Te explicamos cómo de la mano de HelpMyCash.com.

“Créditos rápidos”, también para nuestra empresa

Pues sí amigos, las empresas de financiación de capital privado están especializadas en conceder créditos no sólo a particulares, sino también a PYMES y autónomos a cambio de recibir un interés por el dinero prestado. Al conceder cantidades más pequeñas de las que da el banco y con plazos de devolución más cortos, el riesgo que corren es muy inferior y, por lo tanto, ponen menos requisitos para obtener el dinero.

Se trata de un sistema de financiación muy extendido entre los particulares, que ya llevan tiempo utilizando los créditos rápidos para hacer frente a distintos pagos e imprevistos, que ahora también ha llegado al mundo de la empresa, gracias a prestamistas como Spotcap o Iwoca.

Spotcap, por ejemplo, concede líneas de crédito de hasta 50.000 € con un plazo de devolución de hasta 6 meses y con un tipo de interés que oscila entre el 0’5% y el 2%. Se trata de una línea de crédito en la que el cliente puede disponer del dinero que necesite en el momento en el que quiera y sólo paga por el dinero que haya utilizado.

Iwoca, otra de las empresas especializadas en PYMES y autónomos, concede también hasta 50.000 € a 6 meses con un interés del 3’5% mensual.

Por qué contratar un crédito rápido para empresas

Entrando en materia.. ¿qué ventajas nos lleva hacerlo así?

Uno de los principales puntos fuertes de este tipo de créditos frente a los que nos conceden las entidades bancarias es que son muy fáciles de contratar. Se pueden solicitar online, sin necesidad de perder el tiempo pasando por una oficina, y con muy pocos papeleos. En general, sólo te solicitan la documentación básica para asegurarse de que tu empresa es solvente y de que vas a ser capaz de hacer frente a los pagos. Además, disponen de sistemas de asistencia online y telefónica, muchas veces las 24 horas.

Otra de las ventajas es la rapidez: una vez enviada tu solicitud, la mayoría de las empresas te envían una respuesta diciéndote si el crédito te ha sido concedido en un plazo inferior a 48 horas y te ingresan el dinero al instante. A partir de ese momento, ya puedes hacer uso del capital.

Sin embargo, hay que tener en cuenta que este tipo de créditos son caros, por lo que hay planificar bien los pagos antes de contratarlos.

Préstamos P2P: otra alternativa a la financiación bancaria

Los créditos P2P llevan años triunfando en países como Estados Unidos, pero en España son un sistema de financiación todavía incipiente. Este tipo de préstamos, más conocidos como “préstamos entre particulares”, conectan a prestamistas con personas que necesitan dinero. Se fijan unos tipos de interés en función del perfil de cada prestatario y de los ratings de riesgo, se establece una cantidad y un plazo de devolución, y los inversores financian el préstamo. Es una forma de conseguir dinero sin pasar por los bancos y también de rentabilizar los ahorros para los inversores.

3 consejos antes de pedir un préstamo a una empresa de capital privado

Lo más importante antes de nada es que para que no nos pillen sorpresas, siempre debemos informarnos antes. Así que aquí van tres píldoras muy importantes!

- Busca y compara entre las mejores ofertas para ver cuáles se ajustan más a tu perfil y tus necesidades

- Asegúrate de que vas a ser capaz de hacer frente al pago del préstamo. En general, este tipo de préstamos son caros, así que antes de solicitarlos es importante planificar el dinero del que vas a disponer mensualmente para pagarlo. Si te atrasas en los pagos, los intereses de demora encarecerán todavía más el préstamo.

- Solicita el préstamo en más de una financiera para multiplicar las posibilidades de que te lo concedan. La solicitud del préstamo no conlleva ninguna obligación hasta que firmes el contrato.

💡 3 Razones para utilizar Quipu en tu empresa

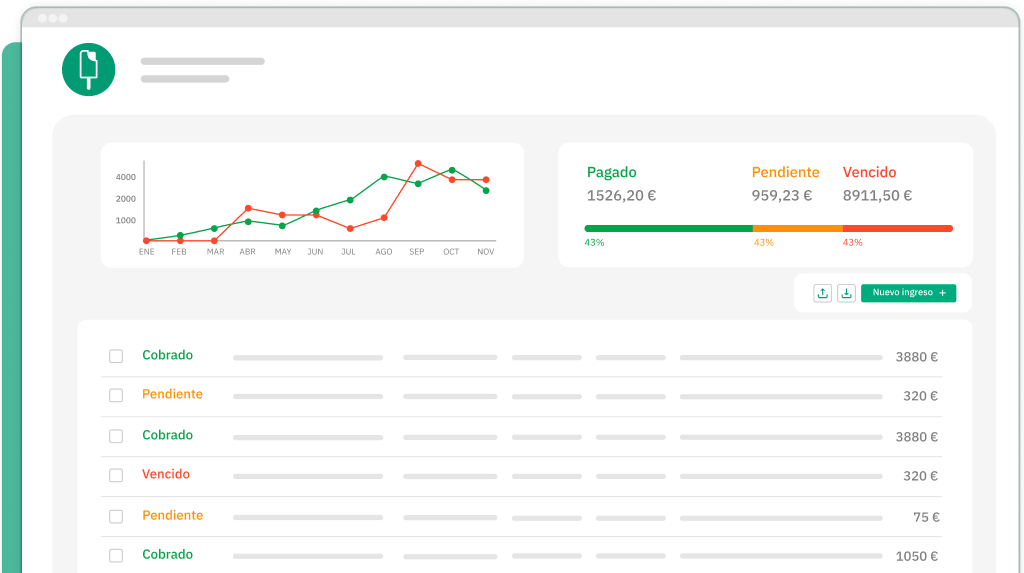

Con el programa de facturación de Quipu conseguirás:

✅ Deducir todos tus gastos: Podrás subir tus gastos desde cualquier lugar con el lector de tickets y facturas y los datos se procesarán automáticamente en menos de 24h.

✅ Evitar errores en tu facturación: Crea facturas con todos los requisitos legales que pide Hacienda y automatiza los cálculos del IVA e IRPF.

✅ Soluciona problemas de liquidez: Controla el estado de tus facturas y anticipa los cobros y pagos futuros para evitar problemas de caja e impagos.

📹 Descubre Quipu en 2 minutos

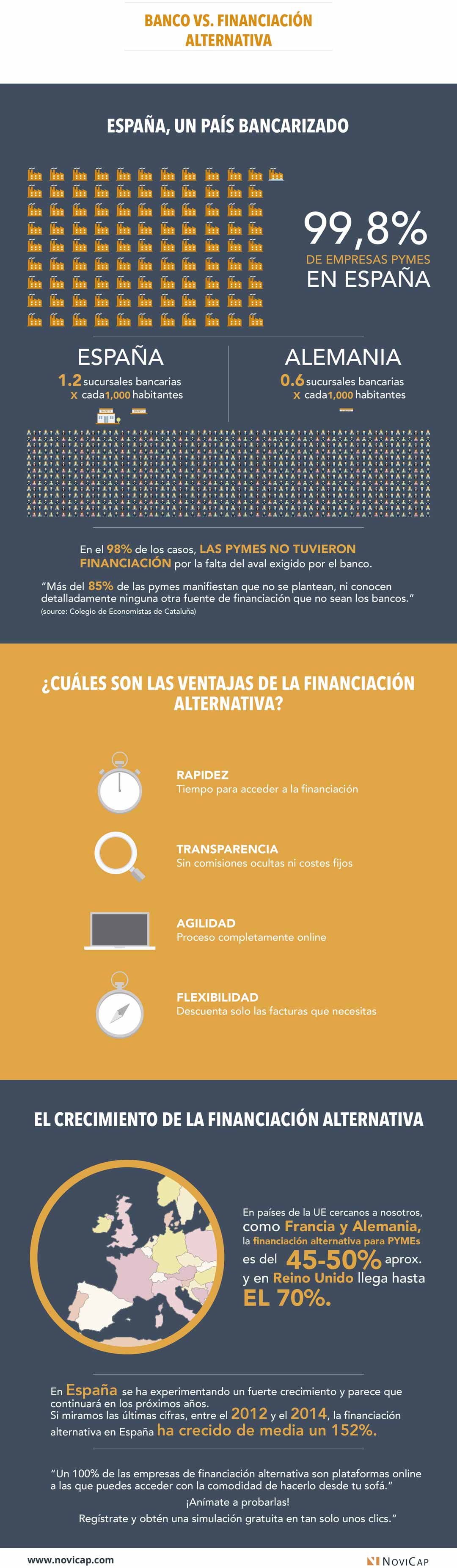

También os dejamos esta infografía que han preparado en Novicap, donde explican la situación actual de la financiación alternativa en nuestro país.