Un ritual. Una costumbre. Una obligación. La liquidación del IVA trimestral es uno de los muchos trámites a los que los autónomos y las empresas se tienen que enfrentar a lo largo del año. Y además es uno muy importante.

No presentar las liquidaciones del IVA puede derivar en sanciones de Hacienda. Así que sí, te interesa no solo saber qué es eso de liquidar el IVA, sino también cómo se hace y cuál es la letra pequeña en este procedimiento. Pero no te preocupes, porque estás en el lugar perfecto para enterarte de todo.

En este artículo aprenderás:

- ¿Qué es la liquidación del IVA trimestral?

- El IVA soportado y el repercutido

- ¿Cómo hacer la liquidación del IVA?

- ¿Qué modelos tributarios afectan en la liquidación del IVA?

- Formas de presentación de la liquidación del IVA

- Ejemplo de liquidación del IVA

- Consejos y ejemplos de liquidación de IVA trimestral

- Descarga la plantilla Excel de Liquidación de IVA autónomos

- La liquidación de IVA con un programa de facturación

¿Qué es la liquidación del IVA trimestral?

La liquidación del IVA trimestral es el proceso que todo autónomo o empresa que realice una actividad no exenta de IVA lleva a cabo para devolver a Hacienda el IVA que ha recaudado a través de su actividad.

Los autónomos actúan como agentes recaudadores cuando facturan a sus clientes, con un IVA repercutido que cobran para, después, devolver al Estado una vez cada trimestre a través de dichas liquidaciones.

Ahora bien, para poder dominar este procedimiento, es clave conocer qué son el IVA repercutido y el soportado. Y es que, como bien sabrás, los autónomos también pagan IVA cuando compran herramientas o bienes. ¿Qué pasa con eso entonces? Vamos a verlo.

El IVA soportado y el repercutido

Para entender mejor cómo funcionan las liquidaciones del IVA y este impuesto en general, hay que saber distinguir entre IVA soportado e IVA repercutido. Vamos a ahondar en esto.

IVA soportado

El IVA soportado es el Impuesto sobre el Valor Añadido que un autónomo paga cuando compra un producto o servicio necesario para desarrollar su actividad profesional. La mayoría de bienes y servicios que compres para poder hacer tu trabajo trae consigo un IVA que debes soportar.

Su valor es el que debes restar en la liquidación trimestral del IVA, aunque de esto ya hablaremos mejor más adelante.

IVA repercutido

Por su parte, el IVA repercutido es la otra cara de la moneda. Es aquel que se cobra a los clientes al venderles un producto o un servicio. En este caso, no es el autónomo el que lo paga, es quien lo recauda al cobrar a sus clientes.

Este es el responsable de que cada trimestre haya que “pagar” a la AEAT el IVA trimestral.

🔗 Ampliar información: Si quieres saber más sobre qué es y cómo funciona el IVA soportado y el IVA repercutido te recomendamos que leas nuestro artículo específico.

Tipos de IVA aplicables y Recargo de Equivalencia

Para realizar correctamente la liquidación, es fundamental aplicar los tipos de IVA vigentes a cada operación. En la actualidad conviven principalmente tres tramos: el tipo general (21%), el reducido (10%) y el superreducido (4%), que se aplican según la naturaleza del bien o servicio.

Existe además un régimen especial para el comercio minorista llamado Recargo de Equivalencia. En este escenario, el proveedor repercute al comerciante el IVA correspondiente más un recargo adicional (del 5,2%, 1,4% o 0,5% según el tipo). A cambio, el minorista no tiene la obligación de presentar la liquidación trimestral del IVA (Modelo 303) por las ventas de dicha actividad, simplificando así su gestión fiscal.

Identificación y preparación de datos

Antes de lanzarse a rellenar el modelo, es necesaria una fase previa de organización. Debes recopilar todas las facturas emitidas y recibidas del periodo, asegurándote de que estas últimas cumplen los requisitos formales para deducir el IVA.

Es vital identificar correctamente el ejercicio fiscal y el periodo trimestral (1T, 2T, 3T o 4T) al iniciar el trámite. Asimismo, conviene cotejar los importes de las facturas con los Libros Registro de la actividad para evitar descuadres que puedan generar requerimientos por parte de la Agencia Tributaria.

¿Cómo hacer la liquidación del IVA?

La liquidación del IVA se hace, por lo general, una vez cada tres meses y su cálculo es bastante sencillo, siempre y cuando el autónomo o empresa tenga sus cuentas al día y las facturas actualizadas.

Lo único que se debe hacer para la liquidación del IVA es agrupar todo el IVA repercutido en las facturas del último trimestre, diferenciando entre tipos de operación (intracomunitarias, exportaciones, etc.) y tipos de IVA (si procede) y restar a su valor total el IVA soportado en los gastos ligados a la actividad, siempre diferenciando entre tipos de IVA, para el caso de las operaciones interiores y diferenciando entre los distintos tipos de operaciones.

Este importe es el que se calcula en los modelos que se presentan a la AEAT, y el montante total es lo que habrá que pagar… o reclamar.

Liquidación de IVA = IVA repercutido – IVA soportado

Porque el resultado de la liquidación del IVA puede ser positivo (IVA repercutido mayor que IVA soportado), en cuyo caso hay que abonar la diferencia al Estado. Pero también puede ser negativo (soportado mayor que repercutido), en cuyo caso se compensa dicha diferencia en la siguiente trimestral.

¿Se puede solicitar la devolución del IVA si el soportado es mayor que el repercutido? En teoría, sí, pero solo si se acumulan varias trimestrales negativos. La devolución solo se puede reclamar al final del año.

¿Qué modelos tributarios afectan en la liquidación del IVA?

Hay 3 modelos tributarios que afectan a la liquidación del IVA. Solo uno de ellos se considera opcional, ya que depende de los países en los que desarrolle su actividad el autónomo. Lo explicamos todo a continuación:

- Modelo 303: en este modelo se recoge todo el IVA repercutido y el soportado durante el trimestre. Es el que determina la cuantía de la liquidación.

- Modelo 349: este modelo, de tipo trimestral, es el que recoge todo el IVA intercomunitario del autónomo. Esta declaración solo será obligatoria cuando se realicen operaciones intracomunitarias. Para poder realizar estas operaciones es necesario estar dado de alta en el ROI (Registro de Operadores Intracomunitarios). En los trimestres en los que no se produzcan este tipo de operaciones, no será obligatorio.

- Modelo 390: un modelo de carácter anual que sirve como resumen de las liquidaciones del IVA de todo el año. Su carácter es meramente informativo.

- Modelo 347: este modelo se presentará cuando se tengan operaciones con terceros cuando el importe total anual con al menos uno de sus proveedores o clientes sea superior a 3.005,06€. Como el modelo 390, es solo informativo.

Formas de presentación de la liquidación del IVA

Desde el 1 de enero de 2023, la AEAT solo acepta modelos de IVA (como el 303) presentados por vía telemática a través de su página web oficial.

- Telemática (servicio de ayuda):a través de la plataforma online de la AEAT, puedes rellenar el formulario siguiendo los pasos indicados para presentar la liquidación.

- Telemática (con fichero): esta opción automatiza el proceso. Puedes cargar un fichero generado por tu software de facturación en la web de la AEAT para que el formulario del Modelo 303 se rellene solo.

Ejemplo de liquidación del IVA

La mejor forma de entender este tipo de conceptos y procesos es con casos prácticos, así que vamos a ver un ejemplo de liquidación del IVA.

Imagina que, durante un trimestre, un autónomo dedicado a la venta de prendas de vestir, ha facturado 20.000€ en total. Aunque lo ideal en las facturas es que el importe correspondiente al IVA esté indicado, vamos a calcularlo.

Al tratarse de ropa, el IVA correspondiente es el general, del 21%. Esto significa que el IVA repercutido en esos tres meses ha sido de 4.200 €.

Ahora bien, durante esos 3 meses, el autónomo ha tenido que comprar nuevo mobiliario para guardar las prendas y contratar los servicios de una agencia de marketing para vender más online. En total, han sido unos gastos de 3.500€, de los cuales el 21% corresponde al IVA soportado. Es decir, 735€.

¿Qué significa todo esto? A la hora de presentar el Modelo 303, el IVA repercutido total es de 4.200 € y el IVA soportado es de 735 €. La liquidación final es el resultado de restar el soportado al repercutido, el total a pagar a la AEAT en este trimestre será de:

4.200€ – 735€ = 3.465€.

Consejos y ejemplos de liquidación de IVA trimestral

Si decides aventurarte por ti mismo a rellenar los modelos 303 y 390 no solo harás bien en buscar algún ejemplo de liquidación del IVA, sino que deberías prestar atención a estos consejos:

- Recuerda marcar la casilla 67 si la liquidación del IVA te sale a compensar

Si has pagado más IVA por tus materias primas del que has recaudado con tus ventas, la liquidación trimestral de IVA te saldrá a compensar. Marca la casilla 67 de tu modelo 303 de IVA para que la Administración lo tenga en cuenta y lo compense en el siguiente trimestre que salga a pagar.

Si lo olvidas, como ya te hemos dicho, no podrás corregirlo en el modelo 390, ya que este no es más que un resumen de los modelos 303 que has ido entregando a lo largo del año (sería como hacer que un futbolista marcase un gol en la repetición que ha fallado en la jugada original).

- Mucho ojo con la prorrata y la casilla 44 del modelo 303

La prorrata es el régimen al que debes acogerte cuando deduces el IVA soportado tanto de actividades sujetas como de actividades exentas. Por fortuna no cambia el resultado del modelo, pero no debes olvidar marcar la casilla 44 del mismo si vas por prorrata.

- Desglosa las operaciones intracomunitarias

Las operaciones intracomunitarias son especiales y, aunque deben quedar reflejadas en el modelo 303, también conllevan la presentación del modelo 349. Presentar todas estas operaciones juntas no es válido, pero siempre podrás solucionar la papeleta presentando un escrito informativo junto con todas las facturas.

Si cometes algún tipo de error en tu liquidación deberás presentar una declaración complementaria. Utiliza Quipu y te ahorrarás cualquier posible sobresalto en este sentido.

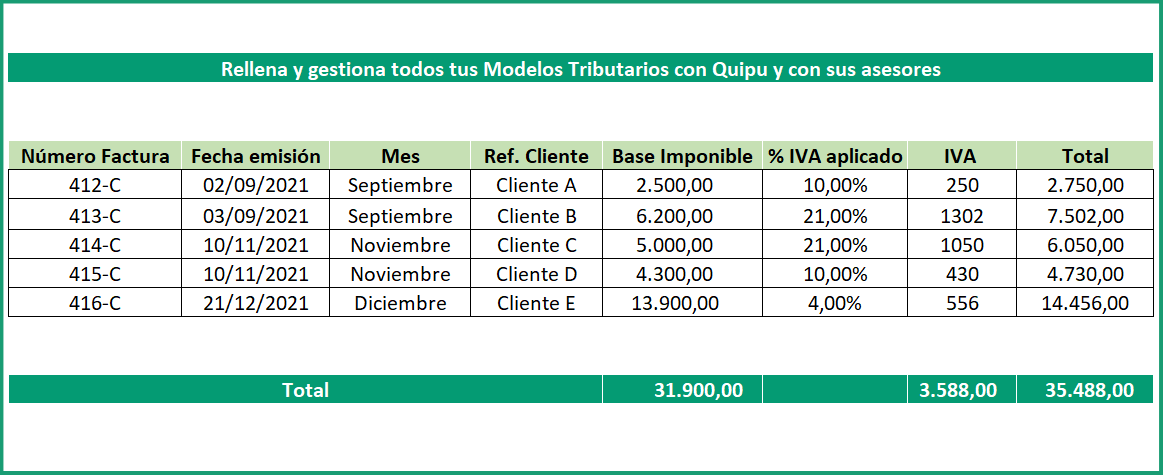

Descarga la plantilla Excel de Liquidación de IVA autónomos

Utilizar una plantilla Excel de liquidación de IVA trimestral resulta sencillo si esta está bien configurada, ya que el secreto está en tener bien distribuida y clasificada la información y en aplicar con corrección las fórmulas matemáticas necesarias para integrar los distintos automatismos.

- Una pestaña debe estar destinada a las compraventas con los clientes.

- Otra, a todos los pagos realizados por la empresa.

- En la última pestaña se mostrará con total claridad el total de IVA al que habrá que hacer frente al final de cada trimestre o, en su defecto, la cantidad a compensar.

El único problema con una plantilla de liquidación de IVA es que hay que ser muy constante con ella, ya que toda la configuración es manual. Hay que incluir datos de clientes, proveedores, cantidades… y cualquier olvido puede hacer que las cifras que aparecen no terminen correspondiéndose con la realidad.

Descarga la plantilla de Liquidación de IVA

Descargar Plantilla ⬇

La liquidación de IVA con un programa de facturación

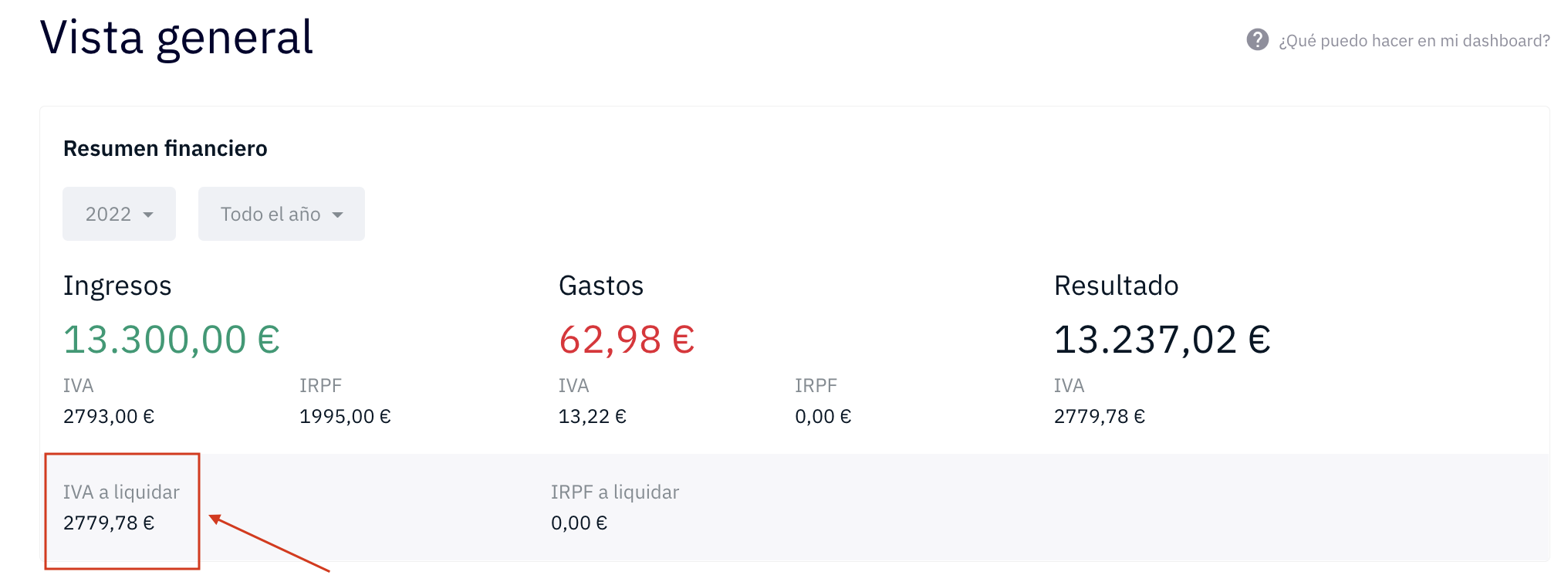

El sistema que utilizamos en Quipu no solo te ofrece la seguridad de que no habrá ningún tipo de fallo en la presentación de tus modelos de liquidación del IVA trimestral, anual o incluso mensual, sino que influye muy positivamente en el resto de aspectos de tu negocio.

Creando tus facturas con el programa, automáticamente se desglosará el IVA a liquidar tu próximo trimestre para que no te lleves sorpresas.

Olvídate de emplear más tiempo del necesario en complicados trámites. El software de Quipu rellena automáticamente todos los modelos y los prepara para su presentación a Hacienda en solo un par de clics. Además, puedes contratar a un asesor para que te facilite aún más el camino.

El hecho de tener acceso a todos los parámetros económicos de tu empresa en tiempo real y de forma automática no solo te ayudará a controlar mejor tus cuentas, sino que hará que tu proceso de toma de decisiones sea de mayor calidad. Basar las posibles inversiones en datos 100% reales tanto en el presente como según las previsiones de futuro ayudará a tu empresa a crecer sobre sólidos cimientos.