Las facturas atrasadas son un elemento de discordia dentro de las empresas actuales. Ya sea porque se traspapeló, porque se olvidó incluir en el software u otro motivo, no es de extrañar que, una vez cerrado el periodo contable, aparezca algún gasto o ingreso que no se llegó a contabilizar en su debido momento, y nos asalten dudas sobre cómo hacerlo.

Pues bien, a continuación, te resolvemos todas las dudas que puedes tener sobre las facturas atrasadas: cómo contabilizarlas, qué implicaciones tienen y qué hacer con los impuestos.

En este artículo aprenderás:

- ¿Qué entendemos por una factura atrasada?

- ¿Qué leyes afectan a la contabilización de las facturas atrasadas?

- ¿Qué pasa si no contabilizo una factura?

- Contabilizar facturas de años anteriores

- Contabilizar facturas atrasadas IVA

- Contabilizar facturas atrasadas IRPF

¿Cómo deducir gastos de años anteriores?

📹 Vídeo explicativo: En el siguiente vídeo explicamos todo lo que tienes que saber sobre la posibilidad de deducir gastos de años anteriores.

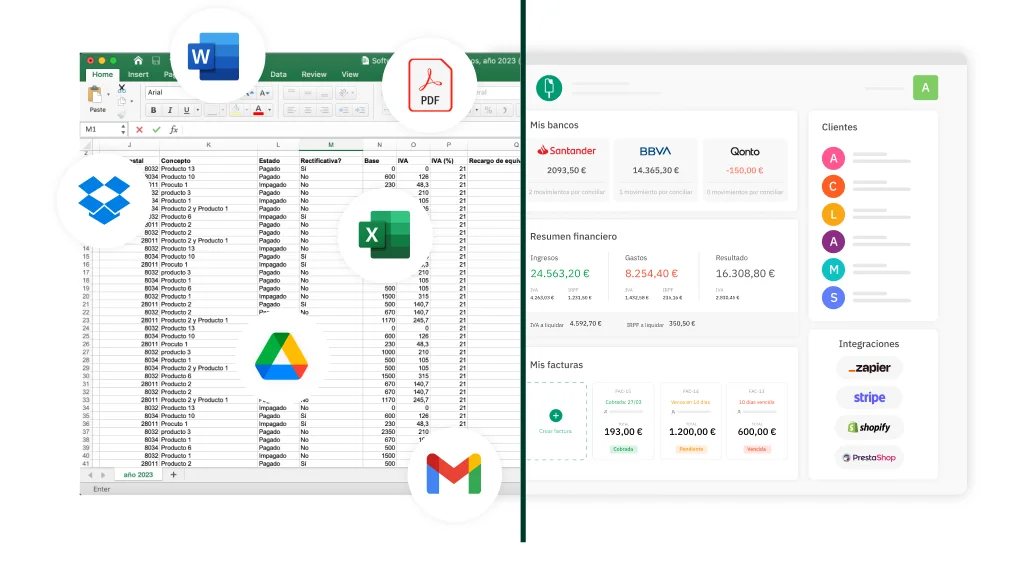

Prueba gratuita de 15 días. Sin permanencia. Sin introducir tu tarjeta.

¿Qué entendemos por una factura atrasada?

Una factura atrasada es aquella que no se han pagado en el periodo establecido. Desde el punto de vista de la regularización de la información de acreedores y clientes, las facturas atrasadas se caracterizan por estar impagadas después de la fecha de vencimiento.

Representan, por tanto, una deuda pendiente que una empresa o particular debe pagar a su proveedor de bienes o servicios, y dan lugar a morosidad de las empresas.

Tener una factura atrasada es algo normal y habitual en el mundo empresarial y, por lo general, no debería ser motivo de preocupación. Sin embargo, un volumen elevado de facturas atrasadas sí que puede tener consecuencias negativas, ya que en ocasiones dan lugar a intereses de demora y otras consecuencias no cuantificables, como el deterioro de la relación comercial, acciones legales por parte de los afectados o interrupción en servicios y suministros.

¿Qué leyes afectan a la contabilización de las facturas atrasadas?

En España, existen diferentes normativas que regulan la emisión de las facturas y la regularización de las facturas atrasadas.

A nivel contable, el artículo 25 del Código de Comercio establece que todas las empresas deben llevar una contabilidad ordenada, cronológica y fiel de todas sus operaciones. Esto implica que las facturas, como parte de esa contabilidad, deben registrarse en el periodo que corresponde. La falta de registro en tiempo y forma puede contravenir este artículo, afectando la transparencia y veracidad de la contabilidad.

En el ámbito fiscal, el Artículo 164 de la Ley del IVA establece la obligación de presentar las declaraciones del IVA en los plazos correspondientes, de modo que las facturas atrasadas deben incluirse mediante declaraciones complementarias o rectificativas.

Por último, de acuerdo al artículo 66 de la Ley General Tributaria, las empresas disponen de 4 años desde la emisión de la factura para contabilizarla y reclamar su pago.

¿Qué pasa si no contabilizo una factura?

Si no contabilizas una factura, puedes enfrentarte a algunos problemas tanto contables como fiscales, ya que Hacienda puede entender que estás intentando ocultar un ingreso para no tributar por él.

Pero es que, además, si no lo haces dentro de los 4 años que hemos apuntado, podrías perder el derecho a deducir impuestos como el IVA o ajustar correctamente tus declaraciones de IRPF, lo que puede derivar en sanciones o recargos por parte de Hacienda.

En el peor de los casos, si la factura afecta de manera significativa a tus cuentas o declaraciones, Hacienda podría realizar una inspección y, en función de la gravedad, aplicar una serie de multas previstas en la ley. La buena noticia es que siempre puedes rectificar con bastante tiempo y evitar problemas, manteniendo la contabilidad al día.

Contabilizar facturas de años anteriores

Contabilizar facturas atrasadas significa simplemente registrar en los libros contables las facturas que aún no se han pagado. Hay dos tipos de facturas: las de proveedores y las de clientes.

Cómo contabilizar facturas atrasadas de proveedores

Cuando recibes una factura de un proveedor, tienes que registrarla en tu libro de compras y gastos, indicando en qué has gastado y si el pago será al contado o a crédito. Contablemente:

| Cuenta contable | Debe | Haber |

| 400. Proveedores | XXX + YYY | |

| 472. Hacienda Pública. IVA Soportado | XXX | |

| 600. Compra de mercaderías | YYY |

Si la factura se queda atrasada, se puede contabilizar como una factura normal o bien se puede mover a una cuenta de «deudas a corto plazo». Si se generan intereses por el retraso, también tendrás que contabilizarlos. Contablemente:

| Cuenta contable | Debe | Haber |

| 600. Compra de mercaderías | XXX | |

| 472. Hacienda Pública. IVA Soportado | YYY | |

| 662. Intereses de demora | ZZZ | |

| 572. Bancos | XXX + YYY + ZZZ |

En caso de que la factura corresponda con gasto del ejercicio anterior, no podrás utilizar una cuenta del grupo 6, tal y como hemos visto. En cambio, se utilizará la cuenta 113 de reservas voluntarias, ya que se imputarán al patrimonio neto del negocio por el importe del gasto. Su contabilidad se realizará de la siguiente manera:

| Cuenta contable | Debe | Haber |

| 113. Reservas voluntarias | XXX | |

| 472. Hacienda Pública. IVA Soportado | YYY | |

| 662. Intereses de demora | ZZZ | |

| 400. Proveedores | | XXX + YYY + ZZZ |

Cómo contabilizar facturas atrasadas de clientes

En el caso de las facturas atrasadas por parte de clientes, también se contabilizarán en la cuenta de ventas. En este sentido, existen dos opciones: puedes mantenerla en la lista de «cuentas por cobrar» o pasarla a una cuenta de «provisiones para cobros dudosos», si crees que puede ser difícil cobrarla. Si hay intereses por mora, también deben registrarse.

Por la contabilización de la factura:

| Cuenta contable | Debe | Haber |

| 430. Clientes | XXX + YYY + ZZZ | |

| 472. Hacienda Pública. IVA Repercutido | XXX | |

| 762. Intereses de demora | YYY | |

| 700. Ventas de mercaderías | ZZZ |

En caso de que existan dudas sobre el cobro de la factura:

| Cuenta contable | Debe | Haber |

| 436. Clientes de dudoso cobro | XXX + YYY + ZZZ | |

| 430. Clientes | | XXX + YYY + ZZZ |

Por la provisión, en caso de que la haya:

| Cuenta contable | Debe | Haber |

| 694. Pérdidas por deterioro de créditos por operaciones comerciales | XXX + YYY + ZZZ | |

| 490. Deterioro de valor de créditos por operaciones comerciales | | XXX + YYY + ZZZ |

Contabilizar facturas atrasadas con IVA

Según el artículo 99.3 de la Ley 37/1992, del Impuesto del Valor Añadido, «el derecho a la deducción solo podrá ejercitarse en la declaración-liquidación relativa al periodo de liquidación en que su titular haya soportado las cuotas deducibles o en las de los sucesivos, siempre que no hubiera transcurrido el plazo de cuatro años, contados a partir del nacimiento del mencionado derecho.«

Es decir, tendrás cuatro años desde la emisión de la factura para recuperar el IVA deducible de la misma. No tendrás problemas en incluir como deducible este IVA en el modelo 303 del trimestre en el que se registre la factura, aunque no corresponda al devengo de la operación.

Pasado este plazo, Hacienda negará la citada deducción, ya que este plazo está establecido en la Ley.

Contabilizar facturas atrasadas con IRPF

El caso del IRPF es más restrictivo, ya que tan solo se podrá reclamar la deducción en este impuesto dentro del mismo ejercicio al que corresponde la factura. Dicho de otro modo, se podrá reclamar la deducción en el IRPF siempre que no se haya cerrado el ejercicio en curso al que corresponde la factura.

En la mayoría de casos, el último trimestre se utiliza para regularizar estas deducciones, y por eso se utiliza también como periodo de regularización.

Preguntas frecuentes sobre facturas atrasadas

A continuación te mostramos una selecciones de las preguntas más habituales relacionadas con la contabilización de facturas atrasadas:

¿Cuánto tiempo tengo para contabilizar una factura recibida?

La ley recoge que autónomos y pymes tienen hasta cuatro años desde la fecha de emisión de una factura para contabilizarla y solicitar determinadas deducciones. Es posible regularizar estas facturas, pero no siempre podremos disfrutar de las mismas ventajas de haberlo hecho en el momento indicado. De hecho, podríamos tener incluso que hacer frente a sanciones y recargos, aunque intentar esquivarlos resultaría aún peor.

¿Cuánto tiempo se puede contabilizar una factura?

Un profesional dispones de hasta cuatro años para incluir una factura atrasada en su contabilidad, contando a partir de la fecha de emisión de dicho documento.

¿Dónde se contabilizan los gastos de ejercicios anteriores?

Los gastos de ejercicios anteriores se contabilizan imputándolos sobre el patrimonio neto del negocio. Eso sí, a nivel fiscal, como ya hemos visto, existen ciertas diferencias en función de si hablamos de IVA o de IRPF.

¿Qué pasa si no contabilizo una factura?

Si no contabilizas y, por tanto, no declaras una factura emitida, Hacienda puede considerar que estás ocultando un ingreso para no tributar por él. Siendo así, y es la Agencia Tributaria la que lo descubre, el organismo podría imponer el pago de lo adeudado e incrementarlo con una sanción del 50% de la cantidad no satisfecha.

Por el contrario, si no contabilizas una factura recibida, no podrás beneficiarte de la deducción de sus impuestos y estará pagando más de lo debido. No te preocupes, tienes hasta cuatro años desde la fecha de emisión de la factura atrasada para contabilizarla y deducir el IVA repercutido. Eso sí, si hablamos de una factura de años anteriores, no podrás deducir su IRPF.