Ya sea como empresarios, profesionales o consumidores, la mayoría de los mortales tenemos que pagar el IVA cuando compramos y vendemos cosas. Sin embargo, no todos pagamos el IVA de la misma forma. Es el caso de aquellos que tributan bajo el régimen simplificado de IVA, un sistema donde el IVA a pagar se calcula con un método de estimación que resulta muy beneficioso en algunos casos.

En este artículo aprenderás:

- ¿Qué es el régimen simplificado del IVA?

- ¿Qué Ley regula el régimen simplificado del IVA?

- ¿Quién puede acogerse al régimen simplificado de IVA?

- ¿Qué obligaciones conlleva el acogerse al régimen simplificado del IVA?

- ¿Qué se entiende por módulos en el régimen simplificado del IVA?

- ¿Cuál es la diferencia entre el régimen general del IVA y el régimen simplificado?

- Ejemplos de régimen simplificado del IVA

- Preguntas frecuentes a nuestros asesores

¿Qué es el régimen simplificado del IVA?

El régimen simplificado del IVA es uno de los regímenes especiales del IVA orientados a facilitar la gestión del impuesto a las pequeñas empresas y profesionales autónomos.

Este régimen se basa en un sistema de liquidación del IVA más simple, donde no es necesario calcular el IVA a pagar a partir de las ventas, sino que el IVA se liquida a partir de una estimación por módulos, que se establecen según la actividad y epígrafe del IAE, es por eso que se conoce también como “tributación por módulos”.

De esta forma, la liquidación del IVA no se basa en las facturas de venta, sino en una estimación basada en módulos, unos parámetros que se fijan para cada actividad (según el epígrafe del IAE), y que quedan recogidos en una orden ministerial que se publica cada año. La estimación por módulos bajo esta normativa anual está directamente vinculada con la llamada estimación objetiva del IRPF, un sistema que también deberán adoptar todos los que quieran operar bajo este régimen.

Vamos a ver los módulos con un ejemplo. En el caso de una peluquería (epígrafe X ) gestionada por un profesional autónomo, se tendrá que calcular su cuota de IVA anual según una serie de módulos, como son el número de trabajadores, los metros del local, los gastos de energía y las horas de trabajo anuales del titular de la empresa.

¿Qué Ley regula el régimen simplificado del IVA?

Todas las normas que rigen el régimen simplificado de IVA se encuentran en la Ley 37/1992, de 28 de diciembre, del Impuesto sobre el Valor Añadido, conocida como la “Ley del IVA”, ya que se trata de la normativa que regula tanto el régimen general como todos los regímenes especiales de este impuesto en España.

El régimen simplificado del IVA queda regulado por el segundo capítulo de esta ley, que enumera los requisitos para operar bajo este régimen, qué actividades quedan excluidas, así como sus especiales y otras consideraciones.

Como entendemos que no es plan de leer ahora un texto legislativo complejo, a continuación te contamos nosotros lo que necesitas saber sobre este régimen

¿Quién puede acogerse al régimen simplificado de IVA?

Para poder operar bajo el régimen simplificado de IVA es necesario cumplir con unos requisitos a nivel de actividad así como de nivel de ingresos. Además, es necesario atender a una orden ministerial que sale cada año, ya que esta nos dice los epígrafes que se pueden acoger a este régimen así como la estimación por cada módulo.

Requisitos para acogerse al régimen simplificado de IVA:

- Empresas, profesionales autónomos y entidades en régimen de atribución de rentas de IRPF (aquellas donde todos los miembros son personas físicas).

- Realizar una actividad recogida en la Orden Ministerial correspondiente (Orden HFP/1172/2022, de 29 de noviembre, para el año 2023), aplicable tanto para el régimen simplificado del IVA como para la estimación objetiva del IRPF.

- No superar el máximo de 250.000 euros de facturación el año anterior.

- No superar el máximo de 250.000 en adquisiciones e importaciones de bienes y servicios el año anterior (excluidas las adquisiciones de inmovilizado).

- No haber renunciado a este régimen anteriormente. En el año 2021 se aplicó una excepción con el objetivo de reducir el impacto económico de la pandemia por COVID-19, donde la renuncia al régimen de estimación objetiva en IRPF para el ejercicio 2021 no ha impedido volver a aplicar el régimen simplificado en el 2022.

- No haber renunciado ni estar excluido del sistema de estimación objetiva del IRPF.

- Que ninguna actividad se encuentre en estimación directa en el IRPF o en alguno de los regímenes del IVA incompatibles con el simplificado. Solamente existe compatibilidad con los regímenes especiales de la agricultura, ganadería y pesca, con el recargo de equivalencia y con determinadas actividades.

¿Qué obligaciones conlleva el acogerse al régimen simplificado del IVA?

Beneficiarse del régimen simplificado del IVA conlleva una serie de obligaciones que hay que cumplir a rajatabla en todo momento, tanto a nivel registral como a nivel de facturación de IVA.

Obligaciones contables y registrales del régimen simplificado del IVA

- Llevar un Libro Registro de facturas recibidas, donde se anote separadamente las adquisiciones e importaciones de activos fijos, así como los datos necesarios para efectuar las regularizaciones si fuera necesario.Los módulos aplicados deben quedar perfectamente justificados y debemos conservar dicha documentación, entre la que se encuentran las facturas emitidas, las facturas y justificantes de otro tipo recibidos así como los justificantes de los signos, índices o módulos aplicados.

- Llevar un Libro Registro de facturas emitidas si realizas alguna de las actividades cuyos índices o módulos se determinan teniendo en cuenta el volumen de ingresos.

- Todas las facturas recibidas que hagan alusión a compras dentro de la Comunidad Europea, importaciones y operaciones con inversión de sujeto pasivo deben quedar catalogadas del mismo modo, por orden cronológico y por trimestres.

Obligaciones de facturación del régimen simplificado del IVA

Algo muy valorado por muchos empresarios que deciden acogerse al régimen simplificado del IVA es que no están obligados a emitir factura alguna a no ser que lleven a cabo actividades económicas que lo requieran específicamente.

Hay casos en los que sí es necesario hacerlo, y los siguientes son ineludibles:

- Venta de activos fijos.

- El cliente es un profesional u otro empresario.

- Que el destinatario de la factura la exige para poder ejercer sus derechos tributarios.

- El cliente es una Administración Pública.

- Para algunas operaciones de comercio exterior.

Estas obligaciones, tanto las contables como las de facturación, no son negociables, por lo que no cumplirlas puede conllevar serias sanciones por parte de Hacienda.

¿Qué se entiende por módulos en el régimen simplificado del IVA?

Al régimen simplificado del IVA también se le conoce como régimen de «módulos del IVA«. Esto es así porque el criterio para calcular la liquidación del IVA a pagar son los módulos de la orden ministerial, y no el IVA repercutido en las facturas de ventas, como ocurre normalmente en otros regímenes.

La estimación por módulos se calcula en base a lo recogido en la orden de módulos (la orden ministerial que comentábamos anteriormente). Esta orden establece una serie de módulos para cada actividad y epígrafe del IAE. Por ejemplo, en el caso de las peluquerías y salones de belleza, tendrán que liquidar el IVA siguiendo la estimación de cuatro módulos o parámetros, que son los siguientes:

- Personal asalariado.

- Personal no asalariado.

- Superficie del local.

- Consumo de energía eléctrica

Cálculo de las cuotas en el régimen simplificado de IVA

El cálculo de las cuotas en el régimen simplificado del IVA consta de dos partes muy bien diferenciadas:

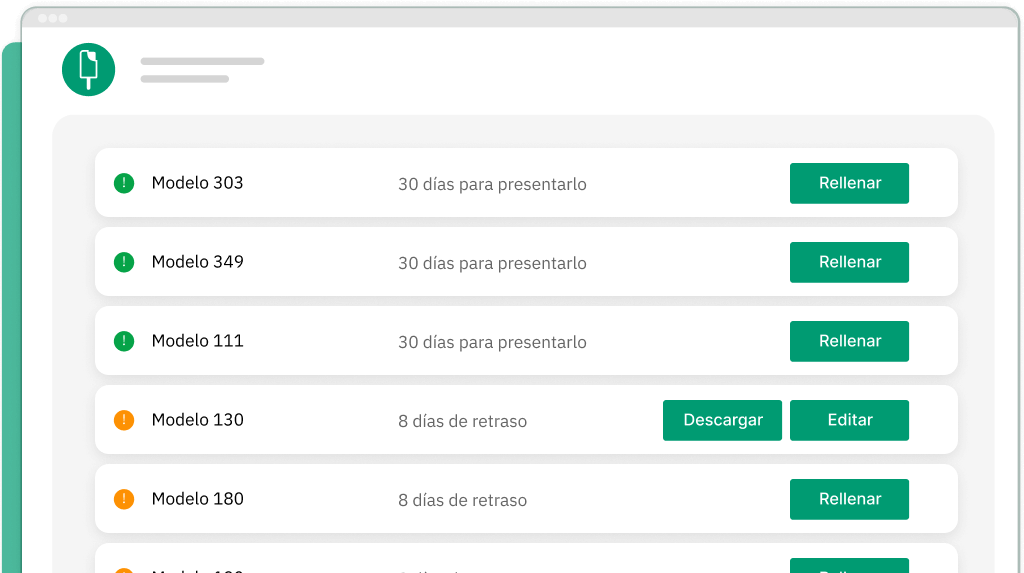

- La primera de ellas ocupa los tres primeros trimestres del ejercicio en curso, tiempo durante el que ingresamos cantidades a través del modelo 303, en concepto de adelanto. Estas cantidades se calculan con los datos a 1 de Enero de cada año.

- En cuanto a la segunda, las cuotas del cuarto trimestre, se calculan restando a la cuota devengada por operaciones corrientes la cuota soportada por operaciones corrientes.

Dicho de otro modo: al inicio del ejercicio se hace una estimación y, en función de ello, se van haciendo adelantos trimestrales. Entonces, al final del ejercicio, se determina la diferencia entre el IVA devengado y el IVA soportado, se le restan los pagos adelantados y se determina de qué cantidad será la última de las cuotas del régimen simplificado de IVA.

Ahora bien, en caso de ser mayor la cantidad resultante de aplicar un porcentaje mínimo a la cuota de IVA devengado por módulos, distinto en función de la actividad, la cuantía de la última cuota sería esta, y no la hallada anteriormente.

¿Cuál es la diferencia entre el régimen general del IVA y el régimen simplificado?

La principal diferencia existente entre el régimen general de IVA y el régimen simplificado de IVA es que el último permite ir adelantando cuotas a lo largo del año, y hacer el pago mediante los conocidos «módulos del IVA».

Otra diferencia es que, mientras que el régimen general del IVA es igual de justo para todos los empresarios, el régimen simplificado del IVA puede no resultar igual de rentable para todos aquellos que se acojan a él. El pago por módulos puede ser muy beneficioso para compañías con cierto nivel de actividad, pero es posible que a los inicios reporte menos ventajas que el régimen general.

🔗 Ampliar información: Si quieres saber más sobre la diferencia entre el régimen general del IVA y el régimen simplificado te recomendamos que leas nuestro artículo especifico.

Ejemplos de régimen simplificado del IVA

Imaginemos por un momento que tenemos una empresa de paquetería, y que los módulos que se tendrán en cuenta a la hora de calcular el IVA para ella serán el personal contratado y los vehículos de reparto.

Pongamos las siguientes cifras:

- IVA devengado: 4000 euros.

- IVA soportado: 3634.87 euros.

En este caso, la diferencia entre ambos tipos de IVA es de 365.13€, pero la cosa no queda ahí. A este tipo de actividad laboral se le prevé un porcentaje mínimo de un 10% del IVA devengado, lo que hace un total de 400 euros. En este caso, al ser esta cifra más grande, los 400 euros serán la cuota a ingresar en el último trimestre.

Distinto habría sido si las cifras hubiesen sido las siguientes:

- IVA devengado: 4000 euros.

- IVA soportado: 3476.29 euros.

En esta ocasión la diferencia sería de 523.71€, mayor que los 400 euros que obtendríamos aplicando el 10% al IVA devengado y, por tanto, la cantidad que habría que afrontar en la última cuota del régimen simplificado del IVA por módulos.

Preguntas frecuentes a nuestros asesores

En este apartado vamos a resolver las dudas más frecuentes sobre el régimen simplificado del IVA a la mano de nuestros expertos, los asesores fiscales.

En Quipu trabajamos con una red de +200 asesorías en toda España. Por lo que podemos asignarte la gestoría que mejor se adapte a ti y a tu negocio. Solicita ahora sin compromiso nuestro servicio de gestoría.

¿Con qué modelos tributarios se liquida el IVA por régimen simplificado?

Para liquidar el IVA por régimen simplificado se utilizan el modelo 303 del IVA y el modelo 131 del IRPF. Son estos los que permiten ir adelantando pequeñas cantidades económicas a lo largo de todo el ejercicio para que, en caso de salir a pagar, el golpe económico sea mucho más sencillo de gestionar para las arcas de toda compañía que tribute por módulos.