Muchos autónomos buscan oportunidades en otros territorios de la Unión Europea por diversas razones, desde extender el negocio internacionalmente, cobrar más por su trabajo o adquirir productos a un precio menor. Sin embargo, muchos deben aplazar sus ambiciones internacionales cuando descubren la existencia de un concepto desconocido: hablamos del VAT number.

Todos los freelancers que se lanzan a operar con empresas de otros países de la UE necesitarán saber varias cosas sobre esto del VAT: ¿Qué es el número VAT y para qué sirve?, ¿quién tiene que utilizarlo?, ¿cómo se obtiene?, ¿cómo podemos consultar nuestro VAT number o el de otra empresa?. Sigue leyendo y despejarás todas tus dudas.

En este artículo aprenderás:

- ¿Qué es el VAT?

- ¿Para qué sirve el VAT?

- ¿Quién tiene que utilizar el número VAT?

- ¿Es lo mismo el VAT number que el NIF-IVA?

- ¿Cómo obtener el número VAT?

- ¿Cómo puedo saber cuándo tengo operativo el número VAT?

- ¿Cómo consultar el número VAT?

- Ejemplo de número VAT en España

El IVA en las operaciones intracomunitarias

📹 Vídeo explicativo: En el siguiente vídeo aprenderás todo lo que necesitas saber sobre el IVA en las operaciones intracomunitarias.

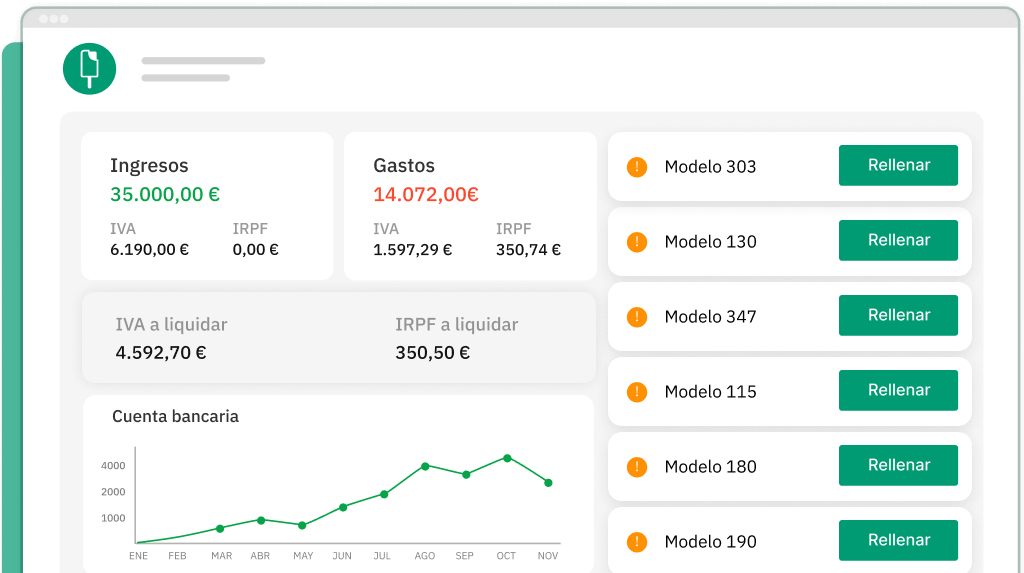

Prueba gratuita de 15 días. Sin permanencia. Sin introducir tu tarjeta.

¿Qué es el VAT?

VAT es un acrónimo del concepto inglés “Value-Added Tax”, lo que en español viene a ser “Impuesto sobre el Valor Añadido”, es decir, el IVA. De hecho, el VAT number es una forma internacional de llamar a lo que en España conocemos como el NIF-IVA o número de IVA.

El número VAT se compone de una serie de dígitos que identifican a una empresa o autónomo en sus operaciones intracomunitarias, esto es, operaciones comerciales con empresas o autónomos de otros países de la Unión Europea (UE).

¿Para qué sirve el VAT?

El VAT number servirá al autónomo o empresa para poder percibir y expedir bienes y servicios en el entorno económico de la UE libre del Impuesto sobre el Valor Añadido, en caso de que no constar en el ROI (Registro de Operadores Intracomunitarios), se sigue el criterio general de entenderlas como sujetas a cada uno de los impuestos sobre el valor añadido vigente en cada país del mercado común. Es precisamente por esto que se creó la figura del “operador intracomunitario”, para articular la aspiración secular del Mercado Único Europeo, cuyos atisbos se remontan a la fundación de la CECA (Comunidad Europea del Carbón y el Acero) allá por el año 1952.

Sin esta figura fiscal, el Mercado Común Europeo no podría secundarse. Imagínese pues lo asimétrica que sería la competencia entre Hungría y Luxemburgo, por poner dos ejemplos diametralmente opuestos, mientras que en Hungría el impuesto es del 27%, en Luxemburgo es del 16%. Es por eso que se opta por aislar el impuesto sobre el valor añadido de la ecuación para garantizar que todas las empresas del Mercado Único tienen la misma capacidad para competir entre ellas.

El VAT sirve para identificar a los sujetos de estas operaciones, ya sea como proveedor o como cliente, pues ambos tienen el requisito de incluirlo en sus facturas intracomunitarias. De esta forma, los distintos países de la UE cuentan con una base de datos común para facilitar la gestión común del Impuesto de Valor Añadido.

🔗 Ampliar información: Si quieres saber más sobre qué es y cómo solicitar el IVA intracomunitario te recomendamos que leas nuestro artículo específico.

¿Quién tiene que utilizar el número VAT?

El VAT number es un requisito obligatorio para todos aquellos profesionales que realicen operaciones intracomunitarias con productos y servicios sujetos a IVA, lo que también se conoce como operadores intracomunitarios. Esto es así tanto para compras como para ventas, de forma que ambas partes (proveedor y cliente) deben estar identificadas. El número VAT debe ser utilizado por:

- Empresas y autónomos que vendan bienes y servicios sujetos a IVA a otras empresas o profesionales autónomos de los países intracomunitarios.

- Empresas y autónomos que compren bienes o servicios sujetos a IVA cuyo proveedor sea otras empresas o autónomos de países intracomunitarios.

- Empresas y autónomos que presten servicios localizados dentro de la UE pero que se realizan desde fuera del territorio español.

- Personas jurídicas que, siendo o no empresarios o profesionales autónomos, compran bienes o servicios sujetos a IVA a proveedores de la Unión Europea.

¿Es lo mismo el VAT number que el NIF-IVA?

Aunque tienen distintos nombres, efectivamente son lo mismo. El VAT number hace referencia a la palabra en inglés del impuesto, pues es el idioma común en el ámbito del negocio internacional.

El NIF-IVA es la forma oficial de llamarlo en castellano, cuyos acrónimos NIF e IVA hacen referencia al “Número de Identificación Fiscal” del “Impuesto del Valor Añadido”, respectivamente.

¿Cómo obtener el número VAT?

Para conseguir el VAT number es imprescindible estar registrado como autónomo en Hacienda y, por tanto, debes tener un NIF (Número de Identificación Fiscal).

Si ya eres autónomo registrado en Hacienda, puedes solicitar el número VAT presentando una solicitud para ser dado de alta en el Registro de Operadores Intracomunitarios (ROI). Esta solicitud se hace presentando el modelo 036 de la Agencia Tributaria, un trámite que puedes hacer fácilmente utilizando su sede electrónica si cuentas con certificado digital de la FNMT, DNI electrónico o Cl@ve PIN. También puedes presentar este modelo acudiendo a la oficina más cercana a tu domicilio.

Estos son los pasos que tienes que seguir para poder solicitar tu número VAT:

- Dirígete al Modelo 036 que encontrarás dentro de la sección Censos de la sede electrónica de la AEAT y ábrelo para cumplimentarlo.

- Rellena tus datos fiscales para proceder a rellenar el resto de páginas.

- Marca la casilla 130: «Solicitud de alta/baja en el registro de operadores intracomunitarios» de la página 1, apartado B. Esto solo servirá para indicar la causa de tu presentación.

- Marca la casilla 582 de la página 5. Aquí estamos solicitando el alta en el Registro de Operadores Intracomunitarios (ROI).

- Cumplimenta la casilla 584. En esta tenemos que indicar cuál es la fecha prevista de la primera operación intracomunitaria.

- Firme la solicitud con su certificado electrónico, DNI electrónico o Cl@ve PIN. También lo puedes imprimir y entregarlo en ventanilla.

Como ves, solicitar el VAT number es un proceso muy sencillo que se hace de forma rápida.

¿Cómo puedo saber cuándo tengo operativo el número VAT?

Para saber si tienes operativo el número VAT, la forma más sencilla es esperar la resolución de la Agencia Tributaria. Sin embargo, lo sencillo no siempre es lo más rápido, y en este caso la respuesta a nuestra solicitud no tendrá esa rapidez, pues la Agencia Tributaria tiene un plazo de 3 meses para responder la solicitud. Si transcurrido el plazo de tres meses la Agencia Tributaria no se ha pronunciado al respecto, estaríamos ante el conocido como “silencio administrativo”, lo que quiere decir que la solicitud ha sido anulada.

Aunque en términos muy generales, la resolución de tu solicitud de número de IVA intracomunitario suele tener dos sinos: bien es aprobado a los pocos días de presentar la solicitud, o bien la Agencia Tributaria te requiere información que pruebe que efectivamente necesitas estar incluido en el ROI para el funcionamiento normal de tu negocio.

En este caso la Agencia Tributaria acepta como probatorio muchos tipos de documentos, como una factura, una proforma, un presupuesto o una conversación de mail con un posible proveedor/cliente del entorno europeo, aunque debe señalarse que no es común que te requiera se te requiera esta información.

El VAT number es un indicador de que una empresa o autónomo tiene la autorización correspondiente para ser operador intracomunitario, lo que significa que estar inscrito en el Registro de Operadores Intracomunitario (ROI) en España, así como en el Sistema de Intercambio de Información sobre el IVA (censo VIES). Ambos registros cuentan con un motor de búsqueda de operadores intracomunitarios de la Unión Europea. Si tu número VAT está en uno de estos registros, entonces ya sabes que lo tienes operativo.

¿Cómo consultar el número VAT?

Se puede consultar un número VAT propio o de otra empresa a través de dos sistemas:

- El sistema VIES de la UE. En el sitio web del VIES puedes comprobar si una empresa o autónomo pertenece a ese registro del VAT Europeo y, por tanto, si tiene VAT number.

- El Registro de Operadores Intracomunitarios de la AEAT. Puedes consultarlo desde la sección destinada a tal efecto en la sede electrónica de la Agencia Tributaria. Solo tienes que ir a la sección VIES y posteriormente hacer click en «Autoconsulta de operador intracomunitario español: detalle de nombre y dirección» o bien «Consultar operadores intracomunitarios No españoles».

Esta consulta no solo sirve para tu caso sino que también es útil para comprobar si otros clientes o proveedores con los que trabajas cumplen ese requisito, algo completamente imperativo a la hora de operar con nuestros clientes o proveedores europeos, a efectos de comprobar que no incurrimos en irregularidades fiscales y evitar faltas administrativas que supondrán una multa. Desafortunadamente no todas las administraciones fiscales tienen la posibilidad de realizar la consulta del VIES de forma online. En la actualidad solo está disponible en Chequia, Dinamarca, Estonia, Alemania, Lituania, Rumanía, Eslovaquia y España.

Ejemplo de número VAT en España

En el caso de los autónomos y empresas en España, el VAT number o NIF-IVA se compone con el prefijo ES (de España) seguido del NIF (Número de Identificación Fiscal) de cada uno.

Pongamos un ejemplo: Lara es community manager freelance, está registrada como autónoma y su NIF es 12345678X (igual que su DNI). Cuando se registre para obtener su número VAT para sus operaciones con clientes de la UE, se le asignará algo así:

| NIF | 12345678X |

| Código de España | ES |

| VAT number | ES12345678X |