Si has decidido sumarte al apasionante mundo del empresario, autónomo o freelance, empezarán a sonarte términos como el IVA deducible.

Aunque al principio no sepas cómo puede afectarte y cómo va a repercutir en tu actividad, te aseguramos que leyendo este artículo te quedará todo mucho más claro.

En este artículo aprenderás:

- ¿Qué significa IVA deducible?

- ¿El IVA deducible es lo mismo que el IVA soportado?

- Requisitos para que el IVA sea deducible

- ¿Qué IVA deducible o soportado no es deducible?

- La relación del IVA deducible y el modelo 303

- ¿Cómo calcular el IVA deducible?

- Gastos comunes en el IVA que son deducibles

- Ejemplos de IVA deducible

¿Qué significa IVA deducible?

El IVA deducible es aquel que el autónomo o empresario ha pagado por productos o servicios que son necesarios para el desarrollo de su actividad. Este IVA deducible también se denomina IVA soportado.

A la hora de realizar la declaración trimestral de IVA y rellenar el modelo 303, hay que tener calculado nuestro IVA deducible, ya que lo necesitamos para restarlo del IVA que hemos repercutido en la emisión de nuestras facturas. Si hemos pagado más IVA deducible del que hemos cobrado a nuestros clientes la Agencia Tributaria nos devolverá ese dinero.

¿El IVA deducible es lo mismo que el IVA soportado?

Sí, todo el IVA deducible es IVA soportado, es decir, es el IVA que hemos pagado cuando compramos ciertos bienes o contratamos servicios para poder desarrollar nuestra actividad empresarial.

Este IVA soportado será deducible en tu declaración trimestral de IVA si los productos o servicios que adquirimos son necesarios para desarrollar nuestro trabajo.

Requisitos para que el IVA sea deducible

Como hemos comentado, el IVA soportado será deducible si se cumplen una serie de condiciones, ya que los bienes o servicios que adquirimos y de los cuales pagamos impuestos, tienen que estar relacionados con nuestra actividad profesional para podernos deducir su IVA.

Estos son los requisitos para podernos deducir el IVA:

- Tienes que estar dado de alta como autónomo o empresario para poder optar a deducciones.

- Realizar actividades que dan derecho a deducir el IVA como, por ejemplo, la entrega de bienes o servicios que se encuentren sujetas al IVA.

- Los impuestos soportados tienen que ser de bienes o servicios que afectan a la actividad profesional que se esté desempeñando.

- Hay que tener la factura o un documento válido que justifique esa deducción del IVA y presentarlo como gasto a la hora de realizar tu declaración.

- Ejercer el derecho a deducción en tu declaración siempre que no se superen los 4 años desde que adquiriste el producto o servicio.

¿Qué IVA deducible o soportado no es deducible?

El IVA soportado no deducible es aquel que no está justificado con la actividad profesional que realiza el empresario o autónomo, y por lo tanto no derivará en ningún tipo de devolución por parte de Hacienda. Es decir, los gastos que se presentan no están relacionados con el trabajo que desempeña esa persona.

Por ejemplo, si tienes una agencia de marketing digital, no puedes deducirte el IVA de un abrigo ya que no tiene una relación directa con tu actividad laboral.

Ten en cuenta que cuando presentes tus impuestos trimestrales, solamente podrás deducirte el IVA soportado que sea deducible, el no deducible no podrás incluirlo.

La relación del IVA deducible y el modelo 303

Al finalizar cada trimestre, los autónomos tienen que rellenar diferentes modelos tributarios para presentarlos a Hacienda y cumplir así con sus obligaciones tributarias. Uno de estos modelos tributarios es el modelo 303.

Este modelo es un formulario trimestral para ingresar en la Agencia Tributaria la diferencia entre el IVA repercutido (el IVA de las facturas que hemos emitido) y el IVA soportado o IVA deducible (IVA de las facturas de gasto). Si el resultado de esta diferencia es positivo, significa que tendremos que ingresar esa diferencia a Hacienda (los ingresos han sido mayores que los gastos) y, si por el contrario, la resta ha sido negativa significa que Hacienda nos debe esa diferencia (los gastos han sido mayores a los ingresos).

Por tanto, el IVA deducible es sumamente importante a la hora de confeccionar el modelo 303 ya que necesitamos saber el IVA soportado que es deducible para calcular el resultado final del modelo 303.

🔗 Ampliar información: Si quieres saber más sobre qué es el IVA soportado y el IVA repercutido te recomendamos que leas nuestro artículo específico.

¿Cómo calcular el IVA deducible?

Cuando tenemos que calcular el IVA deducible de un trimestre (necesario para presentar el modelo 303) es importante, en primer lugar, reunir todas las facturas de los gastos realizados en ese trimestre. Aquí es importante asegurar que no nos dejamos ningún gasto de ese periodo en el tintero.

Si tenemos facturas con distintos tipos de IVA, es recomendable agrupar las facturas en función del tipo del IVA aplicado (21%, 10%, 4%).

Así, podremos calcular el IVA soportado por cada grupo de facturas según su tipo de IVA,. De esta forma ya lo tendremos todo preparado para presentar el modelo 303 más adelante.

En el Modelo 303, el IVA deducible se indica en las casillas que van de la 28 a la 40 y las casillas de la 40 a la 46 se usan para calcular el IVA de cada base imponible.

Una vez que tenemos a mano todos los gastos (agrupados por tipo de IVA), el paso definitivo para calcular el IVA soportado de un trimestre es sumar todos los importes de IVA de nuestras facturas de gasto.

Sin embargo, si tenemos distintos tipos de IVA en nuestras facturas de gasto, entonces lo recomendable para realizar el cálculo del IVA soportado es aplicar por cada grupo de facturas la siguiente fórmula:

Importe total de los gastos x Tipo de IVA (21%, 10% ó 4%)

De esta forma, primero obtenemos el importe de IVA soportado de las facturas con IVA general del 21%, después con las del 10% y finalmente las del 4% y así nos será más fácil indicarlo en el modelo 303.

Ahora que ya hemos visto como se calcula el IVA deducible, vamos a ver un ejemplo que lo clarifique aún más.

María tiene un centro de belleza y al rellenar su modelo 303 con los gastos que ha soportado este trimestre presenta:

Un pack de productos cosméticos = 200€

Toallas para su centro = 50€

Y esmaltes para las uñas= 150€

En total, María ha gastado 400€ en los cuales ha soportado un IVA que ahora va a poder deducirse. Todas las facturas que María ha soportado tienen el 21% de IVA. Por lo tanto:

400€ x 21% = 84€

El 21% del IVA sobre 400€ es 84€, que han sido los impuestos soportados por María durante este trimestre y es lo que tiene que añadir al modelo 303.

Si tuviese gastos con otro tipo de IVA, IVA reducido o IVA superreducido, tendría que calcular cada uno de ellos por separado, sumarlos y añadirlos al apartado correspondiente del modelo 303.

Gastos comunes en el IVA que son deducibles

Como norma general, te puedes deducir el IVA de todos los gastos que tengan que ver con tu trabajo

¿Pero, qué tipo de gastos suelen ser estos? A continuación, te damos algunas ideas:

- Los pagos del alquiler, siempre y cuando estos lleven IVA. No hay que confundir esto, claro está, con la deducción del alquiler para jóvenes menores de 35 años en la declaración de la Renta.

- Cuando contrates los servicios de profesionales como abogados, por ejemplo, o también notarios.

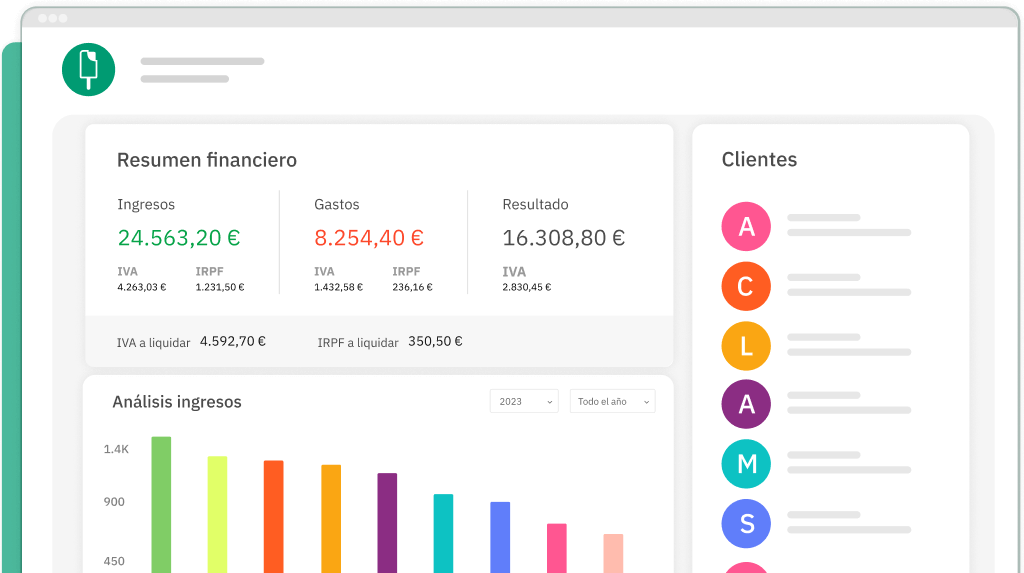

- Todos los programas que utilices de gestión, edición, marketing, etc. que estén relacionados con tu actividad serán considerados como gasto deducible. Por ejemplo, el software de facturación Quipu.

- El IVA soportado en los bienes de inversión como el que hay que pagar al comprar un ordenador o una impresora, que es algo necesario prácticamente en todo tipo de empresas y autónomos.

- Al comprar un vehículo también te puedes deducir el IVA aunque no el total del mismo sino solo el 50%. Además, también se pueden incluir los gastos de mantenimiento.

- El IVA de los consumos y suministros también se puede desgravar; ahora bien, es imprescindible que justifiques que tiene que ver con tu actividad (es decir, el empresario por ejemplo no podría deducirse el IVA del teléfono de su oficina o de su casa particular).

🔗 Ampliar información: Si quieres saber más te recomendamos el artículo sobre los principales gastos que son deducibles en el IVA.

Ejemplos de IVA deducible

A continuación, vamos a ver un par ejemplos de IVA deducible. Son dos casos diferentes y que nos pueden servir para identificar aquellas situaciones en las que podemos deducirnos los impuestos de bienes o servicios.

Ejemplo 1

Ana tiene una agencia de marketing. Para un proyecto de publicidad con un nuevo cliente, Ana subcontrata los servicios de un fotógrafo que realiza una sesión a los nuevos productos de la marca por un valor de 500€.

Cuando tiene que presentar los impuestos trimestrales, Ana presenta la factura que el fotógrafo le ha hecho en el apartado de IVA soportado.

El IVA de dicha factura era del 21%, por lo tanto:

500€ x 21% = 105€

Ana ha pagado 105€ de IVA que puede ser deducible ya que ha sido un servicio necesario para poder desempeñar su actividad profesional.

Ejemplo 2

Pedro es zapatero. Durante el último trimestre ha hecho un pedido de suelas de zapato por un valor de 100€ y otro pedido de cordones que le han costado 80€.

Cuando tiene que presentar su declaración trimestral, Pedro añade las facturas de las suelas y los cordones en su apartado de IVA soportado para que éste sea deducible.

Las dos facturas suman 180€ y en ambos casos soportan un IVA del 21%, por lo tanto:

180€ x 21% = 37,8€

Pedro ha pagado 37,8€ de IVA que podrá deducirse en su declaración, ya que ambos productos son necesarios para desempeñar su actividad profesional.

¿Sabes todo lo que puedes desgravarte?

📹 Vídeo explicativo: En el siguiente vídeo te explicamos en detalle los gastos más habituales que la mayoría de autónomos y negocios deberían poder deducirse fácilmente. ¡No te lo pierdas!

Prueba gratuita de 15 días. Sin permanencia. Sin introducir tu tarjeta.