¿Estás trabajando como asalariado para una empresa y te ha surgido la posibilidad de trabajar con clientes propios? Si te está pasando y empiezas a ver la oportunidad de montar algo propio, pero te da miedo el riesgo que eso supone, puedes respirar con calma. Tienes la posibilidad de trabajar como autónomo y asalariado a la vez.

Esta figura se llama autónomo en pluriactividad y se trata de una situación bastante peculiar, ya que afecta a cómo se cotiza, a las prestaciones que se tiene acceso e incluso a la jubilación. Cambia muchas cosas, por eso hay que entender muy bien qué implica dar este paso y qué se puede o no se puede hacer. Por supuesto, aquí te vamos a explicar todo eso y más.

En este artículo aprenderás:

- ¿Puedo ser autónomo y asalariado a la vez?

- ¿Beneficios de ser autónomo y asalariado?

- ¿Qué dice la Ley sobre la pluriactividad?

- Ventajas y Desventajas: La Cara B de la Pluriactividad

- ¿Cómo se cotiza a la Seguridad Social por pluriactividad?

- ¿Cómo pago el IRPF de Pluriactividad?

- ¿Cómo empezar de autónomo en pluriactividad?

¿Autónomo y empleado al mismo tiempo?

En este vídeo te damos las claves para entender la pluriactividad de forma clara, práctica y sin rodeos, para que sepas cómo afecta a tus impuestos y a tu facturación si te encuentras en esta situación.

Prueba gratuita de 15 días. Sin permanencia. Sin introducir tu tarjeta.

¿Puedo ser autónomo y asalariado a la vez?

Aunque sean dos mundos muy diferentes, en España es perfectamente posible ser autónomo y asalariado a la vez. Esta situación está contemplada por la Ley, de hecho es lo que se conoce como pluriactividad de los autónomos.

Puedes mantener un negocio propio y, al mismo tiempo, trabajar estando contratado por una empresa ajena estando en nómina. Además, son dos opciones que se complementan a la perfección. No vas a perder tu condición de asalariado por ser trabajador por cuenta propia, ni al revés (a menos que tu contrato te lo impida).

Beneficios de ser autónomo y asalariado

Ser autónomo y asalariado no solo diversifica tus ingresos, sino que te da acceso a beneficios directos en tus cotizaciones. Estas son las ventajas clave:

1. Ahorro en la Cuota: Elige tu Bonificación

Esta es la ventaja económica más directa. Si es tu primera alta como autónomo y ya trabajas por cuenta ajena, puedes elegir entre dos ayudas (son incompatibles entre sí):

- Opción A: La Tarifa Plana (80 €/mes)

Igual que cualquier nuevo autónomo, puedes acogerte a la tarifa plana de 80 € durante los primeros 12 meses. Se puede ampliar otros 12 meses si tus rendimientos netos no superan el SMI. - Opción B: La Bonificación Específica por Pluriactividad. Al cotizar ya por cuenta ajena, la Seguridad Social te permite reducir tu base de cotización de autónomo (y por tanto tu cuota).

Estos son los descuentos exactos para 2026:

| Si tu contrato asalariado es… | Primeros 18 Meses | Del mes 18 al 36 |

| Jornada Completa | 50% de descuento (Pagas la mitad de cuota) | 75% de descuento |

| Tiempo Parcial (>50% jornada) | 75% de descuento | 85% de descuento |

¿Qué elijo: Tarifa Plana o Pluriactividad?

- Tarifa Plana (80€): Suele ser más barata durante el primer año (12 meses).

- Pluriactividad: El descuento es menor al principio, pero dura 3 años (36 meses). Si planeas ser autónomo a largo plazo, echa cuentas, porque a partir del mes 12 la Pluriactividad suele ganar a la Tarifa Plana.

2. Devolución por Exceso de Cotización

Al cotizar en dos regímenes (General y RETA), es posible que tu cotización total supere el tope máximo legal. Si esto ocurre, la Seguridad Social te devuelve el exceso sin que tengas que pedirlo.

En 2026, si tus cotizaciones por contingencias comunes (sumando nómina y autónomo) superan el tope máximo establecido para el ejercicio vigente, la Tesorería General de la Seguridad Social te reintegrará automáticamente el 50% del exceso. Para ampliar el proceso, consulta cómo funciona la devolución de cuotas por parte de la Seguridad Social.

3. Doble Cotización = Mejor Jubilación

Estás cotizando en dos regímenes a la vez. A la hora de jubilarte, la Seguridad Social sumará ambas bases de cotización para calcular tu pensión (con el límite de la base máxima). En la práctica, esto casi siempre resulta en una pensión pública más alta.

4. Diversificación de Ingresos

Es la ventaja más obvia, pero la más importante para tu tranquilidad. Tienes la estabilidad de una nómina fija mientras construyes tu propio proyecto. Si uno falla, tienes el otro.

5. Acceso a Más Prestaciones

Al cotizar doble, también generas derecho a prestaciones por duplicado. Por ejemplo, podrías llegar a cobrar dos prestaciones de incapacidad temporal (una por cada régimen) si la enfermedad te impide realizar ambas actividades.

¿Qué dice la Ley sobre la pluriactividad

Para profundizar en la pluriactividad y dejar unas líneas claras, en 2013 se puso en marcha la Ley 14/2013, de 27 de Septiembre, de apoyo a los emprendedores y su internacionalización. Más conocida como Ley de Emprendedores.

En ella se indican expresamente cuáles son los beneficios y obligaciones que tienen los trabajadores asalariados que se den de alta en el RETA (Régimen Especial de Trabajadores Autónomos) como autónomos a la hora de cotizar: reducción de bases de cotización (con los porcentajes actualizados vigentes que hemos explicado antes) e incompatibilidad con otras bonificaciones como la tarifa plana de la cuota.

Además, se indica que, para poder estar en situación de pluriactividad, es fundamental estar dado de alta en el RETA y en el RGSS (Régimen General de la Seguridad Social) y no tener firmada una cláusula de exclusividad.

Para entender mejor qué es esa cláusula, hay que acudir a otro texto legal, el Estatuto de los Trabajadores, más concretamente al artículo 21. En este, se indica que las empresas tienen derecho a exigir una exclusividad a sus trabajadores a cambio de una compensación (pacto de no concurrencia). En caso de firmar esta cláusula e incumplirla, se puede proceder con el despido.

Ventajas y Desventajas: La Cara B de la Pluriactividad

Ser «pluriactivo» ofrece seguridad, pero también exige un esfuerzo extra. Antes de lanzarte, valora la imagen completa:

| Ventajas Claras | Desventajas y Carga Extra |

| Estabilidad Financiera: Tienes un ingreso fijo (nómina) que cubre tus gastos básicos. | Mayor Carga Administrativa: Ahora no solo trabajas, gestionas. Debes facturar, presentar modelos trimestrales (IVA, IRPF) y llevar tu contabilidad. |

| Bonificaciones de Cuota: Pagas una cuota de autónomo reducida durante los primeros años. | Doble Carga de Trabajo: Es la realidad. Tu jornada laboral no termina a las 18:00. Tendrás que dedicar tardes o fines de semana a tu actividad propia. |

| Mejor Jubilación: Cotizas doble y aumentas tu base reguladora futura. | Presión Fiscal (IRPF): Es muy probable que tu Declaración de la Renta te salga a pagar. Lo explicamos en detalle más abajo. |

Diferencia entre pluriactividad y pluriempleo

La diferencia entre pluriactividad y pluriempleo radica en que pluriactividad es trabajar como asalariado y como autónomo al mismo tiempo. Pluriempleo significa trabajar para dos o más empresas al mismo tiempo, pero siempre como asalariado, o en el Régimen General de la Seguridad Social.

Son dos situaciones distintas que, además, obligan a cotizar de formas diferentes.

¿Cómo se cotiza a la Seguridad Social por pluriactividad?

La situación de pluriactividad conlleva a cotizar por dos regímenes distintos a la Seguridad Social: el régimen general, para trabajadores por cuenta ajena, y el RETA, para trabajadores por cuenta propia.

Para empezar, esto significa que, a la hora de declarar tus impuestos, tendrás que declarar por rendimientos del trabajo derivados del salario y rendimientos de actividades económicas derivados de los ingresos y gastos por tu actividad como autónomo. Para la declaración de los beneficios de la actividad económica habrá que cotizar según el nuevo sistema de cotización por ingresos reales.

En 2026, la cuota de los autónomos en pluriactividad se rige por el sistema de cotización por ingresos reales, ajustándose a los tramos y bases mínimas definidos para el año en curso.

En cualquier caso, al iniciar la actividad, habrá opción de acogerse a bonificaciones en la cuota de autónomos. Todo asalariado que se dé de alta como autónomo y entre en pluriactividad puede optar por las bonificaciones en cotizaciones o, por otra parte, la tarifa plana en la cuota. No puede solicitar ambas.

Asimismo, la Ley establece un tope de cotización por contingencias comunes que, si se supera al estar en pluriactividad, se puede reclamar, aunque la Seguridad Social ya lo hace de forma automática. Así, obtienes una devolución del 50% del excedente por contingencias comunes sobre el tope máximo anual vigente.

Por último, cotizar por ambos regímenes da acceso a mejores prestaciones en caso de incapacidad, paro u otras situaciones que vayan ligadas a ayudas económicas.

La Duda Clave: ¿Cómo pago el IRPF en Pluriactividad?

Aquí es donde la gestión se complica y donde debes tener más cuidado. Al tener dos pagadores (tu empresa y tus clientes), tus obligaciones fiscales cambian radicalmente.

1. Tienes dos fuentes de Renta En tu Declaración de la Renta anual, deberás declarar ingresos por:

- Rendimientos del Trabajo: Tu nómina.

- Rendimientos de Actividades Económicas: Tus beneficios como autónomo.

2. Estás Obligado a Hacer la Declaración de la Renta El límite para no presentar la Renta si tienes dos pagadores es muy bajo. En la práctica, si eres autónomo y asalariado, asume que estás obligado a presentar la Declaración de la Renta sí o sí.

3. El peligro de tener dos pagadores: El «susto» de la Renta

Al ser pluriactivo, tienes dos pagadores: tu empresa y tú mismo. Esto suele provocar que la Declaración de la Renta salga «a pagar» si no tienes cuidado.

Ejemplo práctico de por qué pasa esto:

- Tu empresa te retiene un 12% en la nómina (calculado solo para tu sueldo de asalariado, por ejemplo, 20.000€).

- Como autónomo ganas otros 15.000€ extra.

4. Tus Obligaciones Trimestrales como Autónomo Recuerda que, además de la Renta anual, sigues obligado a presentar tus impuestos trimestrales como autónomo:

- Modelo 303: Declaración trimestral de IVA.

- Modelo 130: Pago fraccionado del IRPF (un adelanto del 20% de tus beneficios a cuenta de la Renta).

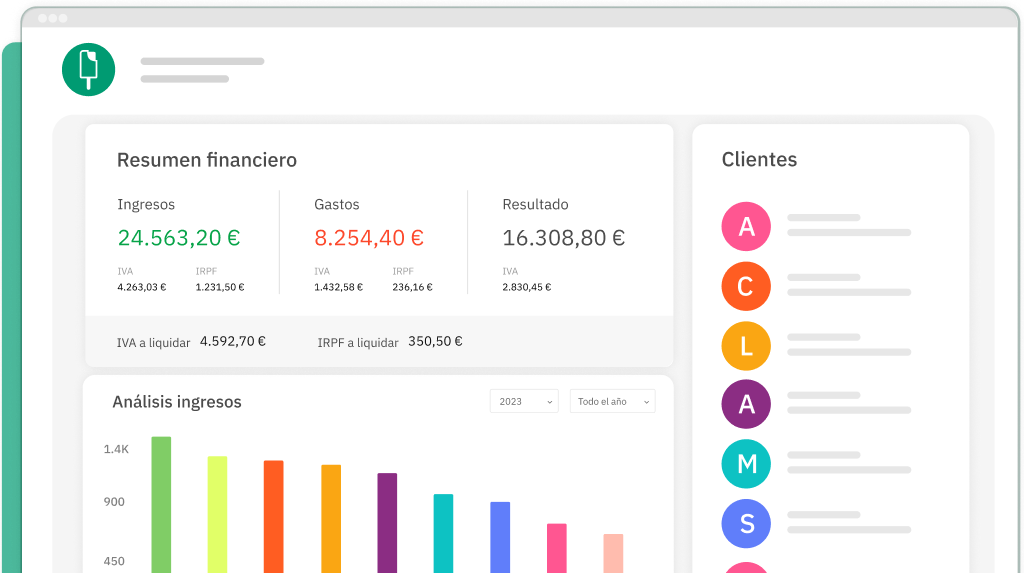

Quipu te lo pone fácil: Nuestro software te ayuda a calcular tus impuestos trimestrales (Modelos 303 y 130) automáticamente a partir de tus facturas. Así, cuando llegue la Renta, tendrás el control total de lo que has ganado y pagado, evitando sustos con Hacienda.

¿Cómo empezar de autónomo en pluriactividad?

Para empezar de autónomo en pluriactividad hay que seguir un proceso que implica formalizar tu situación tanto con Hacienda como con la Seguridad Social. El hecho de ser asalariado no te exime de estas obligaciones censales.

Trámites de Alta: Hacienda y Seguridad Social

El registro consta de dos pasos obligatorios que deben realizarse coordinadamente:

- Alta en Hacienda (Agencia Tributaria): Debes presentar el modelo 036 o el modelo 037 para darte de alta en el Censo de Empresarios, Profesionales y Retenedores. Aquí indicarás el epígrafe del IAE (Impuesto de Actividades Económicas) que corresponde a tu actividad.

- Alta en la Seguridad Social (RETA): Tienes un plazo de 60 días antes del inicio de la actividad para presentar el modelo TA.0521. Es en este momento donde informarás de tu situación de pluriactividad para optar a las bonificaciones correspondientes.

Opcional: solicitar las bonificaciones por pluriactividad a la hora de darse de alta en el RETA.

🔗 Ampliar información: Si quieres saber más sobre cómo darse de alta como autónomo te recomendamos que leas nuestro artículo específico.

Truco para pagar menos cuota (Exclusivo Pluriactividad)

En el momento de rellenar tu alta en la Seguridad Social (TA.0521), verás una casilla sobre las Contingencias por Incapacidad Temporal (IT).

Como tu empresa (asalariado) ya cotiza por ti para cubrir tu baja por enfermedad, la ley te permite renunciar a esta cobertura en tu cuota de autónomo.

¿Qué consigues? Ahorrarte un 3,30% extra en tu cuota mensual de autónomo.

¿Qué pierdes? Cobrar la baja por partida doble (solo la cobrarías por tu trabajo de asalariado).

¿Puedo facturar sin ser autónomo?

📹 En este vídeo explicamos cómo hacer una factura sin estar dado de alta como autónomo, en qué casos es legal y cuándo puedes tener problemas con Hacienda o la Seguridad Social. Analizamos qué se considera facturación esporádica, por qué no existe una regla clara basada en el SMI y cuándo una actividad pasa a ser habitual.

Prueba gratuita de 15 días. Sin permanencia. Sin introducir tu tarjeta.