En los últimos años se han puesto en marcha una serie de medidas para simplificar el cumplimiento fiscal de las pequeñas empresas. Una de estas medidas es el régimen especial del criterio de caja, que permite a determinados contribuyentes calcular sus impuestos con el “método de caja”, que permite una gestión del IVA más fácil y ajustada a los plazos de cobro.

El objetivo de esta entrada del blog es despejar todas las dudas sobre el régimen especial del criterio de caja, que no son pocas.

En este artículo aprenderás:

- ¿Qué es el régimen especial del criterio de caja?

- ¿Qué Ley regula el régimen especial de criterio de caja?

- ¿A quién se le aplica el criterio de caja?

- ¿Quién NO puede acogerse al criterio de caja?

- ¿Cuándo se debe de solicitar el criterio de caja?

- ¿Cómo funciona el criterio de caja?

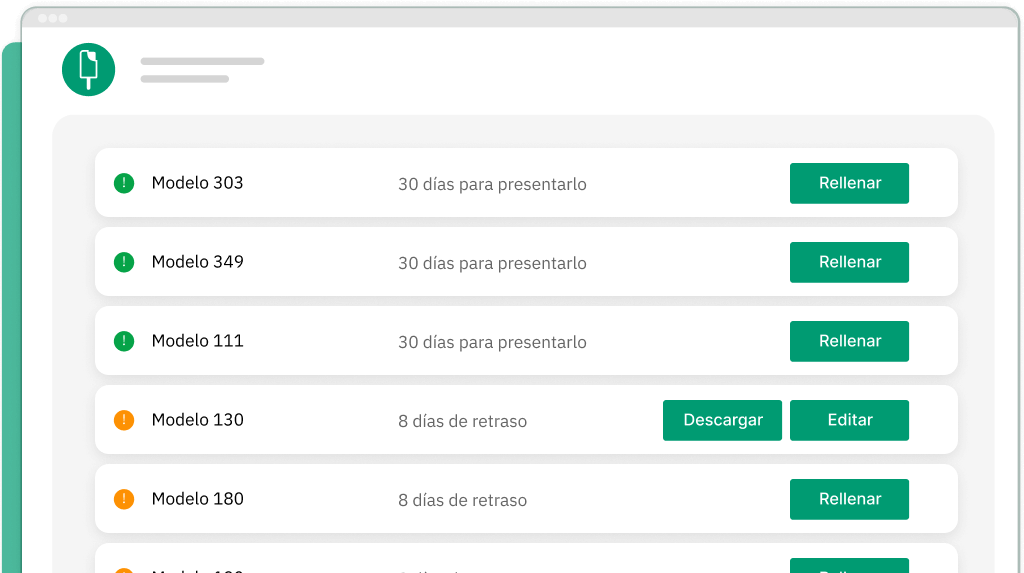

- El modelo 303 en el régimen especial de criterio de caja

- ¿Cómo afecta el criterio de caja al Modelo 347?

- Preguntas frecuentes sobre el criterio de caja

¿Qué es el régimen especial del criterio de caja?

El régimen especial del criterio de caja es uno de los regímenes especiales del IVA y se basa en un sistema contable simplificado. Es un conjunto de normas de tributación del IVA, de carácter voluntario, al que pueden aplicar aquellas empresas y autónomos que lo soliciten y cumplan unos requisitos.

Con este sistema, los profesionales pueden calcular sus impuestos utilizando el llamado “método de caja”, una forma de liquidar el impuesto IVA que permite pagar impuestos por los ingresos solo si se han cobrado a los clientes (total o parcialmente), lo que viene a ser la gran característica de este régimen que lo diferencia del resto, así como su gran ventaja.

Esta ventaja en los plazos de liquidación del IVA tiene su lado opuesto a la hora de deducir el IVA soportado por los gastos, ya que solo se puede deducir el IVA soportado si se ha pagado en su totalidad a los proveedores.

¿Qué Ley regula el régimen especial de criterio de caja?

El documento legal que regula este ámbito es la conocida como “Ley del IVA”, es decir, la Ley 37/1992, de 28 de diciembre, del Impuesto sobre el Valor Añadido, normativa en la que se explican los requisitos y características de todos los regímenes de IVA así como del régimen especial del criterio de caja en su capítulo décimo.

Este régimen se aplica desde el año 2014, a partir de la entrada en vigor de otra legislación cuyo objetivo es el apoyo al emprendimiento en España, la Ley 14/2013, de 27 de septiembre, de apoyo a los emprendedores y su internacionalización

¿A quién se le aplica el criterio de caja?

El criterio de caja pueden usarlo aquellas empresas y profesionales autónomos que cumplan unos requisitos relativos a sus ingresos. En este sentido, solo podrán acogerse al régimen del criterio de caja los que cumplan estos requisitos.

- Empresarios y profesionales autónomos (emprendedores) con un volumen de negocio anual que no supere los 2 millones de euros.

- Empresarios y profesionales autónomos que no cobra más de 100.000 euros anuales al mismo cliente.

¿Quién NO puede acogerse al criterio de caja?

Es importante conocer también las actividades que no pueden acogerse a este criterio. En primer lugar, según lo comentado anteriormente, no podrán operar en el régimen de criterio de caja las sociedades y aquellos contribuyentes que superen los 2 millones de euros anuales o que reciban más de 100.000 euros del mismo cliente.

Tampoco podrán hacerlo quien haya renunciado al criterio de caja en los últimos 3 años.

Además, a las siguientes operaciones no se les puede aplicar el criterio de caja:

- Actividades de otros regímenes especiales de IVA (simplificado, de la agricultura, ganadería y pesca, del recargo de equivalencia, del oro de inversión) aplicable a los servicios prestados por vía electrónica y grupos de entidades.

- Las exportaciones y ventas de productos intracomunitarias (Unión Europea)

- Compras de productos intracomunitarios

- Las importaciones y las operaciones asimiladas a importaciones.

- Ventas en las que el pago del IVA es responsabilidad del cliente: llamada como inversión del sujeto pasivo.

- Cuando empresario o trabajador disfruta productos o servicios de la empresa a título gratuito, lo que se llama “Actividades de autoconsumos de bienes y servicios”.

¿Cuándo se debe de solicitar el criterio de caja?

Entrar en el régimen especial del criterio de caja puede solicitarse de forma voluntaria, de forma que no existe un plazo, si no que es una decisión que debe tomar cada negocio en función de las ventajas y desventajas que ofrece este régimen en cada caso particular.

La solicitud debe hacerse con el modelo 036 de Hacienda para el alta de autónomos y modificaciones (o, en su defecto, modelo 037). Tienes hasta el mes de diciembre, justo un mes antes de comienzo del año fiscal en el que deseas tributar con criterio de caja. Por ejemplo, si quieres entrar en este régimen en el año 2024, la fecha límite para presentar este modelo sería diciembre de 2023.

¿Cómo funciona el criterio de caja?

Supongamos que cumples los requisitos para acogerte a este régimen de IVA. En primer lugar, debes solicitar tu inclusión mediante el modelo 036 o el modelo 037 de alta de autónomo. Puedes hacerlo hasta diciembre de cada año para que te incluyan en el año fiscal siguiente.

Es decir, si quieres estar en el régimen de criterio de caja en 2024, tienes hasta Diciembre de este año (2023) para solicitarlo, y así sucesivamente.

Después, tendrás que rellenar el modelo 303 de IVA como cualquier autónomo o empresa, pero solo declararás el Impuesto sobre el Valor Añadido de las facturas cobradas, así como solo podrás deducir el IVA de las facturas que ya hayas abonado.

Lo que sí debes tener muy presente es que si solicitas la baja del criterio de baja no podrás volver a darte de alta cuando tú quieras. Tendrás que esperar un total de tres años para volver a darte de alta en el régimen de criterio de caja, así que antes de dar el paso definitivo procura organizar tus cuentas para intentar sacar adelante tu economía con él o no podrás volver atrás hasta pasado un tiempo. Eso, y que el plazo para declarar el IVA de las facturas pagadas es de cuatro años.

¿Y si tu cliente no te ha pagado la factura antes del 31 de diciembre del año siguiente?

En ese caso no te quedará otra que declarar igualmente el IVA de la factura, quedando invalidada en este caso la principal virtud del régimen del criterio de caja. De ahí que resulte interesante incluir entre los elementos de una factura uno que, a pesar de no ser obligatorio, puede facilitarnos tremendamente la vida: una fecha de vencimiento que deje claro a los clientes hasta qué fecha tienen para abonar las deudas que mantienen con nosotros.

El modelo 303 en el régimen especial de criterio de caja

Aunque operes bajo este criterio no te libras de presentar el modelo 303 de declaración trimestral del IVA. La declaración anual simplificada (modelo 303) debe incluir información para identificar a la empresa (número de CIF/NIF y el domicilio social), así como el período cubierto por la declaración y el importe total de los ingresos y gastos del año.

El régimen especial de criterio de caja afecta directamente a la presentación de este modelo porque es aquí donde hacemos la declaración y deducción del IVA.

- Liquidación y pago del IVA: en el modelo 303 solo se declaran las facturas cobradas (total o parcialmente).

- Deducción del IVA: de la misma forma, a la hora de hacer la deducción de los gastos, sólo se puede deducir el IVA de gastos que ya hayan sido pagados de forma total o parcial.

El modelo 303 se presenta trimestralmente dentro unos plazos que varían según las fechas del calendario fiscal.

| Trimestre | Presentación | Facturación |

| Primer trimestre | 1 al 20 de Abril | Facturas de Enero a Mazo |

| Segundo trimestre | 1 al 20 Julio | Facturas de Abril a Junio |

| Tercer trimestre | 1 al 20 Octubre | Facturas de Julio a Septiembre |

| Cuarto trimestre | 1 al 30 Enero | Facturas de Octubre a Diciembre |

Estos plazos deben ser días hábiles, de manera que si coincide con un día festivo (Sábado, Domingo o festivo) se amplía al siguiente día hábil. Si quieres domiciliar el pago, el plazo terminará 5 días antes de las fechas anteriores.

¿Cómo afecta el criterio de caja al Modelo 347?

El modelo 347 es un modelo informativo anual que tendrás que presentar cuando hayas tenido operaciones superiores a 3.005,06 € con algún cliente o proveedor.

Este modelo de Declaración de Operaciones con Terceros se ve afectado por el régimen de criterio de caja, cuando la empresa está acogida a él, así como si ha recibido alguna factura de proveedores bajo dicho régimen.

En este caso, las operaciones en Criterio de Caja en el modelo deben:

- Incluir la información de las cantidades cobradas o pagadas.

- Incluir los importes que se devenguen a 31 de diciembre como consecuencia de haberse alcanzado el límite temporal de devengo, para las facturas no cobradas o pagadas.

- Consignar por su cómputo anual, a diferencia del resto, que se consignan por trimestres.

Así, tal y como hemos mencionado con anterioridad, este régimen de IVA afecta tanto a los emprendedores que deciden acogerse a él como a quienes hacen negocio con ellos.

¿Qué debe de contener una factura con criterio de caja?

Una factura de una operación sujeta al régimen especial del criterio de caja, debe contener los mismos datos que cualquier otra factura en cualquier otro régimen, así como una mención expresa al criterio de caja en la misma en cada una de las facturas con un epígrafe que diga “Régimen especial del criterio de caja”, de forma individual. Algunas operaciones de un mismo proveedor pueden estar acogidas y otras no.

De esta forma:

- El autónomo o empresario acogido al régimen sólo tendrá que notificarlo a su cliente en la factura conforme está sujeto al régimen especial del criterio de caja en el IVA.

- Por su parte, el cliente deberá anotarlo a efectos de su contabilidad.

¿Qué obligaciones conlleva el acogerse al régimen especial de criterio de caja?

Tal y como hemos visto en puntos anteriores, tributar bajo el régimen especial de criterio de caja conlleva unas obligaciones en materia de contabilidad. Así, los autónomos y empresarios bajo este régimen deberán:

- Incluir una mención al «régimen especial del criterio de caja» en todas las facturas emitidas de estas operaciones.

- Gestionar un libro registro de facturas expedidas (ingresos) con toda la información pertinente (fechas, importe recibido y método de cobro)

- Gestionar un libro registro de facturas recibidas (gastos), indicando las fechas, importes y medios de pago.

- Añadir todos los datos de las operaciones en el modelo 303 del IVA conforme al criterio de caja y, además, a título informativo, los datos de las operaciones como si hubieran seguido el criterio general.

Ejemplo de factura con criterio de caja

Manuel es empresario de una tienda de deportes y está acogido al régimen especial de criterio de caja tras haber rellenado el modelo 036 y cumplir con los requisitos de facturación. A finales del año 2021 Manuel, ha vendido un pack de productos para una empresa con valor de 6.000 euros. Al hacerlo, Manuel ha añadido a la factura una mención expresa a que se opera bajo el régimen de criterio de caja.

Sin embargo, todavía no ha cobrado todo el importe de sus ventas, porque su cliente tarda en pagar. En su lugar, ha recibido la mitad (3.000 euros) y el resto lo recibirá en agosto de 2023.

Para gestionar su contabilidad correctamente, Manuel tendrá que añadir la factura emitida por la venta en el libro registro de facturas expedidas correspondiente al tercer trimestre de 2021. Como ha recibido la mitad, tendrá que pagar el IVA. Posteriormente, cuando cobre el resto en 2023, esta anotación deberá completarse haciendo constar los pagos efectuados.

Preguntas frecuentes sobre el criterio de caja

En este apartado vamos a contestar las preguntas relacionadas con el régimen del criterio de caja que nos suelen llegar habitualmente:

¿Qué hacer si recibo una factura de IVA de caja y estoy en régimen general?

El hecho de tributar el IVA en régimen general no nos exime de no vernos afectados por compañías con las que hagamos negocios que hayan decidido tributar siguiendo el régimen de criterio de caja.

Para empezar, la empresa que trabaje con el criterio de caja deberá avisarnos de ello para tenerlo en cuenta en nuestra contabilidad. El motivo es sencillo: no podremos deducir el IVA de las operaciones recogidas en dichas facturas hasta que no se hayan abonado, ya sea de forma parcial o total.

En lo que respecta al libro de facturas recibidas de nuestra empresa, deberá recoger en una zona separada tanto el importe del documento como la forma de pago utilizada, así como registrar las fechas en las que se hayan efectuado los pagos.