Los gastos deducibles de autónomos que trabajan en casa han sido motivo de enfrentamiento entre los profesionales y Hacienda en los últimos años. A pesar de que la ley cambió hace ya algún tiempo, el criterio de la Agencia Tributaria continúa siendo demasiado estricto a la hora de permitir ciertas deducciones.

Situación que pone a los autónomos que han optado por el teletrabajo en un agravio comparativo con respecto a sus compañeros que trabajan en otra modalidad.

En este artículo aprenderás:

- ¿Qué dice la Ley sobre la deducción de estos gastos?

- Requisitos para que un gasto sea deducible

- Principales gastos deducibles por los autónomos que trabajan en casa

Gastos deducibles en alquiler de vivienda u oficina

📹 Vídeo explicativo: En el siguiente vídeo te explicamos en detalle los gastos deducibles al alquilar tu vivienda u oficina tanto en IVA como en IRPF.

Prueba gratuita de 15 días. Sin permanencia. Sin introducir tu tarjeta.

¿Qué dice la Ley sobre la deducción de estos gastos?

El avance de las tecnologías permite desde hace unos años que muchos trabajos puedan realizarse de manera totalmente remota. De hecho, los autónomos han sido pioneros en la implantación del teletrabajo, y cada vez son más los que deciden ejercer su actividad económica desde su domicilio.

En un principio, esto supuso un problema fiscal, porque diferenciar los gastos personales de los profesionales, cuando ambos se realizan en un mismo lugar, puede ser complicado. Precisamente por ello, Hacienda optó el criterio más beneficioso para ella: no aceptar que los autónomos que trabajaban en casa pudieran desgravarse gastos asociados a su actividad tales como la conexión WiFi o la luz.

En 2015, el Tribunal Superior de Justicia de Madrid reconoció el derecho de una autónoma que trabajaba desde su domicilio a deducirse los gastos de suministro de su casa que estaban relacionados con su actividad. Tras esta sentencia llegaron otras, pero el criterio de Hacienda seguía yendo por otro lado.

A finales de ese mismo año, el Tribunal Económico Administrativo Central (TEAC) se manifestó en contra del criterio que venía siguiendo Hacienda, determinando que sí existían gastos deducibles para autónomos que trabajan en casa.

La Ley de Reformas Urgentes del Trabajo Autónomo se encargó de recoger expresamente la deducción de gastos de suministros para los autónomos en modalidad de teletrabajo, pero su regulación no es clara.

Legalmente, los autónomos que trabajan desde casa pueden deducirse un 30% de las gastos de suministros básicos como la telefonía y la luz. Pero ese 30% no se aplica sobre el importe total de la factura, sino sobre la parte de la misma que corresponde a la parte de la vivienda afectada a la actividad económica.

Es decir, si un autónomo destina una habitación como lugar de trabajo, y esa estancia supone un 10% de la superficie total de su casa, lo que puede deducirse de la factura de luz es el 30% de ese 10% de la vivienda en el que se está haciendo el gasto profesional. A efectos prácticos, esto significa que la deducción a la que se tiene derecho es casi irrisoria.

Por tanto, la deducción es posible, pero es tan mínima, que en muchos casos los autónomos prefieren no aplicarla y no complicarse la vida, renunciando así a un ahorro fiscal al que tienen todo el derecho.

Esto por lo que respecta al IRPF. En el caso del Impuesto sobre el Valor Añadido, la deducción de las cuotas de IVA soportadas a consecuencia de los suministros que son esenciales, no se reconoce para los autónomos que trabajan desde su domicilio. Aunque una reciente sentencia del Tribunal Superior de Justicia de Andalucía sí reconoce este derecho a dos profesionales por cuenta propia, no se trata de jurisprudencia y, por tanto, no tiene poder para modificar el criterio de Hacienda. De forma que, para la Agencia Tributaria, esta deducción no es posible.

Requisitos para que un gasto sea deducible

Para que los gastos que asumen los autónomos que trabajan desde casa sean deducibles, Hacienda exige que cumplan una serie de requisitos:

- La vivienda (en propiedad o alquiler) tiene que estar afecta a la actividad económica, indicando que proporción de la misma es la que se dedica a trabajar. Esta afectación se comunica a través de los modelos 036 o 037, rellenando el apartado de “Lugar de realización de la actividad”, en el que se deja constancia de los metros cuadrados dedicados a la actividad y el grado de afectación con respecto a la superficie total de la vivienda.

- Por imposición de la Ley del IRPF y su reglamento de desarrollo, la parte de la vivienda dedicada a la actividad económica tiene que ser claramente divisible, y su uso para necesidades personales no profesionales pasará a ser accesorio y meramente irrelevante.

- Para poder ser deducible, el gasto tiene que estar vinculado a la actividad económica realizada. Ser imprescindible para obtener ingresos.

- El gasto tiene que estar debidamente justificado con la correspondiente factura, emitida a nombre del autónomo que pretende la deducción.

- El gasto debe quedar registrado en la contabilidad.

- No se puede exceder el límite del 30% del importe de la factura que corresponda al porcentaje de la vivienda dedicado a la actividad económica.

Principales gastos deducibles por los autónomos que trabajan en casa

Defender los gastos deducibles de los autónomos que trabajan desde casa frente a Hacienda resulta una tarea casi imposible para los mismos. No obstante, si se cumplen los requisitos que hemos visto y los límites señalados por la Ley para la deducción, es posible deducirse gastos como los siguientes:

Gastos de vivienda

Si la casa es en propiedad, se puede deducir la amortización de la vivienda, los intereses de la hipoteca, y los gastos de la comunidad. Siempre en proporción a la parte afecta a la actividad económica.

En caso de vivienda en alquiler, deben celebrarse dos contratos sobre el mismo inmueble. Uno como vivienda y otro como centro de trabajo, para lo que es necesario que el arrendador esté dado de alta en el Censo de Empresarios, Profesionales y Retenedores y liquide el IVA de manera trimestral.

Gastos de suministros

De las facturas de agua, luz y gas del domicilio, que además estén a su nombre, el autónomo puede desgravarse una parte.

En un principio se habló de que estos gastos deberían estar diferenciados de los del resto de la vivienda, por ejemplo, teniendo un contador propio para la zona de la casa que se dedica a trabajar, pero finalmente Hacienda ha relajado su criterio y esto no es necesario.

Gastos de telefonía e internet

Dado que una línea fija y la conexión WiFi también tienen un uso privativo en el domicilio, Hacienda ha optado por el mismo criterio que con los suministros y permite la deducción únicamente de una parte muy poco significativa de la factura.

Impuestos y tasas municipales

Es posible deducirse la parte proporcional de los impuestos que recaen sobre la vivienda afecta a la actividad (en propiedad o en alquiler con contrato que reconozca que el inmueble es también un lugar de trabajo).

Los impuestos que se pueden deducir en estos casos son el Impuesto sobre Bienes Inmuebles (IBI) y otras tasas municipales como la de recogida de basuras.

Seguro de la vivienda

Si el autónomo tiene un seguro contratado para su vivienda, se puede deducir la parte proporcional del mismo que corresponde a la parte de la casa en la que ejerce su actividad.

Gastos de reparaciones

Si la estancia dedicada al trabajo necesita una reparación, por ejemplo el arreglo del radiador, este gasto también será deducible.

Si la reparación afecta al conjunto de la vivienda, se puede deducir la parte correspondiente a la zona afecta a la actividad.

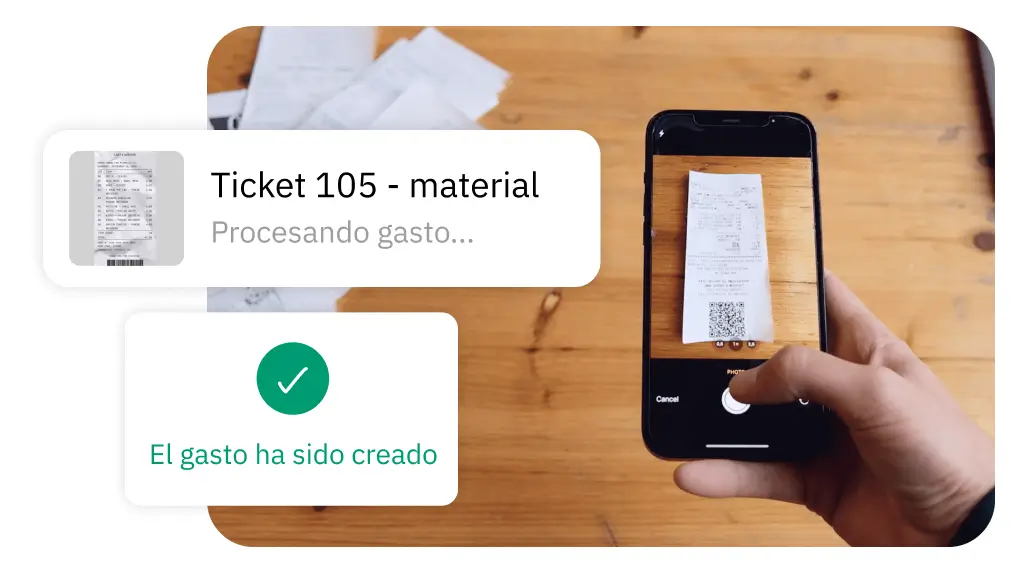

Gastos relacionados con la actividad ejercida

Son los mismos que se puede deducir cualquier otro autónomo con independencia de su lugar de trabajo. Por ejemplo, la compra de material de oficina, de un nuevo ordenador o de un software para gestionar la contabilidad.

En estos casos es posible aplicar la deducción tanto en el IRPF como en el IVA.

Los gastos deducibles para los autónomos que trabajan en casa no son muchos, y obtener el visto bueno de Hacienda para su aplicación no siempre resulta sencillo. Por eso, lo mejor es limitarse a deducir aquello que se sabe que la Agencia Tributaria acepta sin problemas.