La Ley antifraude lleva en vigor más de tres años y ha introducido medidas que afectan a los programas de facturación de los autónomos y empresas. También puso en marcha nuevas sanciones por la simple tenencia de un software que permita llevar una doble contabilidad en el negocio.

Además, en octubre de 2024 se aprobó el reglamento para los programas de facturación y ha empezado la cuenta atrás para que los autónomos y empresas adapten sus software a los nuevos certificados y requisitos de esta normativa.

Si eres autónomo o empresario y facturas a través de un software, o empezarás hacerlo pronto pero todavía no sabes qué es la ley antifraude, cómo identificar un software de doble uso y qué requisitos debe cumplir tu programa de facturación para ser legal, sigue leyendo.

En este artículo aprenderás:

- ¿Qué es la ley antifraude?

- Objetivos y principales medidas de La Ley de antifraude

- ¿Qué se entiende por un software de doble uso?

- ¿Cómo afecta la Ley antifraude a los software de facturación de autónomos y pymes?

- Nuevos plazos para que los software de facturación se adapten

- Requisitos que deberá cumplir un programa de facturación para adaptarse a la Ley antifraude

- Sanciones para los autónomos por incumplir la Ley antifraude

- La relación de la Ley antifraude con la Ley Crea y crece

¿Qué es el sistema VERIFACTU?

📹 Vídeo explicativo: En el siguiente vídeo aprenderás todo lo que necesitas saber el nuevo sistema de facturación electrónica denominado VERIFACTU:

Prueba gratuita de 15 días. Sin permanencia. Sin introducir tu tarjeta.

¿Qué es la ley antifraude?

La Ley antifraude, también conocida como Ley 11/2021, de 9 de Julio, de medidas de prevención y lucha contra el fraude fiscal es una de las mayores normativas que se han aprobado en España para aumentar el control tributario sobre las empresas e incentivar el cumplimiento voluntario de sus obligaciones fiscales.

Esta Ley, que lleva casi cuatro años publicada en el Boletín Oficial del Estado (BOE), traspuso la Directiva (UE) 2016/1164, que es la responsable de buena parte de las medidas de control fiscal que ha puesto en marcha la Agencia Tributaria hasta la fecha.

Con esta normativa, por ejemplo, entraron en vigor medidas tan conocidas como el nuevo límite de 1.000 euros para operaciones entre empresas y entre negocios y particulares. La Ley antifraude también introdujo otras medidas muy importantes para los autónomos y empresas, como el desarrollo de los requisitos que debe cumplir un software de facturación electrónica para ser legal.

Con este nuevo reglamento, todos los programas de facturación se van a tener que adaptar a las condiciones de la Ley antifraude a partir de julio de 2025. Por ejemplo, incluyendo la funcionalidad Verifactu en sus sistemas. Las empresas y autónomos, tendrán hasta enero o julio de 2026 -dependiendo de su forma jurídica- para cambiar o actualizar sus programas a este reglamento.

La Ley antifraude también introdujo otras medidas que han pasado más desapercibidas, como la puesta en marcha de un nuevo tipo sancionador -que ya está vigente- por la mera tenencia de un programa de doble uso. Hasta ese momento, el simple hecho de tener uno de estos software capaces de llevar dobles contabilidades no era, como tal, algo sancionable.

Objetivos y principales medidas de La Ley de antifraude

La Ley 11/2021, de medidas de prevención y lucha contra el fraude fiscal contiene modificaciones en diversas normas, principalmente en materia tributaria. Según su exposición de motivos, nace con una “finalidad doble”.

Por una parte, incorporar el Derecho de la Unión Europea al ordenamiento interno en el ámbito de las prácticas de elusión fiscal. Por otra, introducir cambios en la regulación para poner en marcha distintas medidas de “justicia tributaria” y para facilitar las “actuaciones tendentes a prevenir y luchar contra el fraude reforzando el control tributario”.

Estas dos líneas generales, se articulan en distintos objetivos que cumple la Ley y que afectan a los autónomos:

- Aumento del control sobre las operaciones y las ventas de los negocios:

Una de las bases fundamentales de la Ley 11/2021 es el incremento del control de Hacienda sobre las operaciones que realizan los negocios. Este objetivo se lleva a cabo a través de distintas medidas, pero fundamentalmente de dos: la limitación de los pagos permitidos en efectivo a 1.000 euros -con sanciones de un 25% de la operación para quienes lo incumplan- y el endurecimiento de la lucha contra los programas que permiten generar dobles contabilidades.

- Aumento de las competencias de la Inspección de Hacienda para investigar a los contribuyentes:

La ley 11/2021 se puso en marcha poco tiempo después de que el Tribunal Supremo considerara ilegales las entradas por sorpresa de la Inspección al domicilio o negocio de algunos contribuyentes.

Uno de los cambios que introdujo esta ley antifraude fue precisamente cambiar la normativa para que los inspectores pudieran seguir teniendo competencias para entrar en el domicilio de los autónomos o particulares y registrar por sorpresa todas sus pertenencias para encontrar indicios de fraude fiscal.

- Incentivo del cumplimiento voluntario de las obligaciones tributarias:

Uno de los aspectos más favorables para los autónomos que introdujo la Ley antifraude fue la reducción de los recargos por presentar impuestos fuera de plazo. Estas penalizaciones se redujeron y ahora son sólo de un 1% por cada mes de retraso hasta los 12 meses.

Aunque más coercitiva, otra de las medidas para incentivar el cumplimiento de las obligaciones tributarias fue la reducción a 600.000 euros del límite para que un contribuyente, empresario o particular, pueda aparecer en la lista de deudores de Hacienda.

🔗 Ampliar información: Si quieres saber más sobre la diferencia entre la Ley Antifraude y la Ley Crea y Crece te recomendamos que leas nuestro artículo.

¿Qué se entiende por un software de doble uso?

Un software de doble uso, o también conocido como software de doble facturación, es como se denomina a los programas ilegales que permiten a las empresas llevar una doble contabilidad, es decir, ocultar parte de sus ingresos.

El fraude más habitual entre los autónomos y pymes, especialmente los que trabajan con una cantidad importante de dinero en efectivo, consiste en no declarar una parte de las ventas para eludir impuestos como el IVA o el IRPF. Si esas ventas no existen a ojos de Hacienda, tampoco puede la Agencia Tributaria exigir que se declaren y que se tribute por ellas.

Las empresas que ocultan ingresos en efectivo suelen tener dos mecanismos para hacerlo. Cuando se trata de importes bajos y pocas operaciones, lo más sencillo es no introducir en el programa de facturación la venta.

De ese modo, el ingreso nunca ha existido y el autónomo no tiene que tributar por él. El problema de este método de ocultación es que no es posible emitir un ticket o factura al cliente y, por lo tanto, es más complicado que los negocios utilicen esta práctica de forma habitual con una gran cantidad de operaciones.

Por ello, algunos negocios toman la mala decisión de utilizar un software de doble uso, que es un programa que permite tener una contabilidad a ojos de Hacienda, y otra contabilidad oculta o en ‘B’. Así, el autónomo puede esconder ingresos a la Agencia Tributaria y no pagar impuestos mientras sigue emitiendo tickets y facturas a sus clientes por estas ventas.

Estos programas no sólo son ilegales sino que desde la entrada en vigor de la ley antifraude están especialmente perseguidos y su mera tenencia ya es motivo suficiente para que se impongan sanciones muy elevadas a los negocios.

¿Cómo afecta la Ley antifraude a los software de facturación de autónomos y pymes?

VeriFactu para autónomos

¿Eres autónomo y no sabes qué es Verifactu ni cómo afectará a tu facturación en 2025 y 2026? En este vídeo te lo explicamos paso a paso: qué significa Verifactu, en qué consiste el nuevo sistema de facturación verificable de Hacienda, cuándo entra en vigor y cómo prepararte para cumplir con la normativa sin complicaciones.:

Prueba gratuita de 15 días. Sin permanencia. Sin introducir tu tarjeta.

Como se ha dicho, uno de los aspectos más importantes de la Ley antifraude son las novedades que afectan a los software de doble uso y las nuevas sanciones por la mera tenencia de uno de estos programas.

La mayoría de las medidas de la ley antifraude -por ejemplo, la limitación de los pagos en efectivo- entraron en vigor al día siguiente de la publicación de la normativa en el BOE, es decir el 11 de julio.

Sin embargo, la Disposición Final Séptima de la Ley 11/2021 fijó una entrada en vigor distinta para los apartados 4 y 21 del artículo 13, es decir, las novedades que afectan a la prohibición de los programas de doble uso y el nuevo régimen sancionador dirigido a los autónomos que tengan uno de estos software.

Desde el 11 de Octubre de 2021, la Ley antifraude estableció las siguientes medidas relativas a los software de doble uso:

- Queda prohibido por primera vez en la Ley General Tributaria fabricar, tener o utilizar un programa que permita dobles contabilidades.

Así, se modifica la Ley General Tributaria para establecer la obligación hacia los fabricadores y los empresarios de que los programas que vendan o que utilicen se “ajusten a ciertos requisitos que garanticen la integridad, conservación, accesibilidad, legibilidad, trazabilidad e inalterabilidad de los registros”

Para reforzar esta prohibición, la Ley prevé el desarrollo de un reglamento que se sacó a consulta pública el 21 de febrero de 2022 y que se aprobó en octubre de 2024. Ahora que ya está aprobado, todos los programas de facturación deberán cumplir pronto una serie de requisitos para ser legales, que se detallan más adelante.

Además, la Agencia Tributaria expedirá una homologación concreta que deberán tener todos los programas para garantizar que se pueden vender y utilizar por parte de autónomos y empresas.

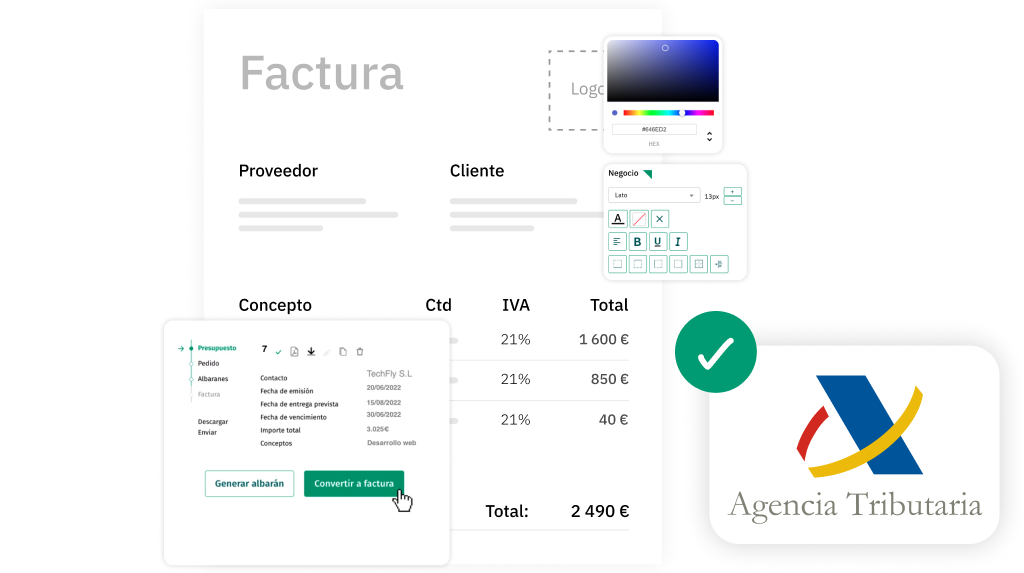

Por ello, lo más conveniente para adelantarse a estas obligaciones es adquirir un software de facturación reconocido y que se ha actualizado a todas las normativas que están entrando en vigor, como el de Quipu.

- Se crean nuevas sanciones para quien fabrique, tenga o utilice un programa que permita una doble contabilidad.

El apartado 21 del artículo 13 de la Ley antifraude introduce por primera vez una sanción de 50.000 euros por la mera tenencia de un programa que permita ocultar una segunda contabilidad o que no cuente con la certificación adecuada..

Hasta octubre de 2021, la Agencia Tributaria sólo podía sancionar a los autónomos cuando habían utilizado este tipo de programas por la infracción consistente en “ocultación de ingresos” que apenas alcanza los 6.000 euros en la mayoría de los casos.

🔗 Ampliar información: Si quieres saber más sobre los mejores programas de facturación para autónomos te recomendamos que leas nuestro artículo.

Nuevos plazos para que los software de facturación se adapten

La Ley antifraude lleva aprobada desde 2021 y la mayoría de medidas, por ejemplo las sanciones de hasta 50.000 euros a los negocios por tener programas de doble contabilidad entraron en vigor poco tiempo después. Sin embargo, la obligación para las empresas de cambiar su software de facturación por uno certificado estaban a expensas de la aprobación del reglamento de los programas de facturación.

Finalmente, el reglamento de programas de facturación de la Ley antifraude se publicó en el BOE a través de la Orden HAC/1177/2024, del pasado 17 de octubre. Con la aprobación de esta norma, empiezan a correr los plazos para adaptarse a los nuevos certificados para los programas de facturación, que en principio serán los siguientes:

- A partir de julio de 2025: Las empresas que se dedican a producir o distribuir programas de facturación sólo podrán vender softwares homologados según los nuevos requisitos de la Ley antifraude.

- A partir de enero de 2026: Todas las empresas (sociedades) deberán haber cambiado sus softwares y contar con programas de facturación que cumplan los requisitos de la Ley antifraude.

- A partir de julio de 2026: El resto, es decir los autónomos persona física, deberán haber cambiado sus softwares y contar con programas de facturación que cumplan los requisitos de la Ley antifraude

Requisitos que deberá cumplir un programa de facturación para adaptarse a la Ley antifraude

La Ley 11/2021, de medidas contra el fraude fiscal, entró en vigor en julio de 2021. Sin embargo, varias de las medidas que puso en marcha relativas a los software de doble uso no entraron en vigor hasta octubre del mismo año.

Y hasta 2024 no se aprobó el reglamento que establece los requisitos que debe cumplir un software para ser legal y contar con la homologación de la Agencia Tributaria.

A poco más de un año de que se apliquen todas las condiciones del reglamento, los autónomos ya pueden identificar los principales requisitos que tendrán que cumplir.

Las principales condiciones que aparecen en el documento son las siguientes:

- Por cada entrega de bienes o prestación de servicios el software deberá generar, de forma simultánea o inmediatamente anterior a la expedición de la factura, un registro de facturación de alta.

- El sistema informático deberá tener capacidad de remitir información a la Administración Tributaria de forma continuada, segura, correcta, íntegra, automática, consecutiva, instantánea y fehaciente todos los registros de facturación generados por medios electrónicos

- El sistema informático deberá garantizar la integridad e inalterabilidad de los registros de facturación de forma que, una vez registrados los datos de facturación, éstos queden protegidos contra cualquier acción que comprometa la exactitud, autenticidad y completitud de los datos almacenados, de manera que ninguno de los datos registrados pueda ser alterado

- El sistema informático no dispondrá de ninguna funcionalidad que permita, de forma presencial o remota, alterar u ocultar los datos originales previamente registrados.

- Los registros de facturación deberán estar encadenados de manera que pueda verificarse su rastro siguiendo su secuencia de creación desde el primero al último. Para ello se exigirá, por ejemplo, que el sistema informático contenga, al menos, una función de cierre de cada periodo impositivo y del año.

- El sistema informático deberá contar con un registro de eventos que recoja automáticamente todas las interacciones con dicho sistema informático, las operaciones realizadas con él y los sucesos producidos durante su uso, como el arranque y parada del sistema informático, la entrada y salida de usuarios, los errores producidos, la instalación inicial y las actualizaciones realizadas.

- En los sistemas informáticos que soporten los procesos de facturación, deberá encontrarse debidamente disociada la información con trascendencia tributaria de la posible información confidencial de carácter no patrimonial, de forma que la Administración tributaria pueda acceder directamente a la información con transcendencia tributaria.

Sanciones para los autónomos por incumplir la Ley antifraude

El nuevo reglamento desglosa las características que ha de tener un software para ser legal y adaptarse a la Ley antifraude, y ya dice qué programas son ilegales y a día de hoy están prohibidos.

Es más, la ley antifraude añade un artículo 201 bis a la Ley General Tributaria denominado “Infracción tributaria por fabricación, producción, comercialización y tenencia de sistemas informáticos que no cumplan las especificaciones exigidas por la normativa aplicable”.

Desde el pasado 11 de Julio, los autónomos se pueden enfrentar a una sanción de 50.000 euros -que se añadirían a otra multa por ocultación de ingresos- por el mero hecho de tener programas que:

- permitan llevar contabilidades distintas

- permitan no reflejar, total o parcialmente, la anotación de transacciones realizadas

- permitan registrar transacciones distintas a las anotaciones realizadas

- permitan alterar transacciones ya registradas incumpliendo la normativa aplicable

- no se certifiquen, estando obligado a ello por disposición reglamentaria, los sistemas fabricados, producidos o comercializados.

La relación de la Ley antifraude con la Ley Crea y crece

La Ley antifraude (ley 11/2021) y la Ley Crea y Crece (18/2022) son las dos normativas que van a cambiar el modo de relacionarse entre las empresas y entre las empresas y la Administración a la hora de emitir una factura.

Sin embargo, y aunque a veces se confundan, son dos leyes distintas que establecen medidas diferentes. Por un lado, la ley antifraude puso en marcha en 2021 nuevas restricciones y sanciones por el uso de programas ilegales que permitan llevar dobles contabilidades.

En octubre de 2024 se aprobó el reglamento para programas de facturación, y las empresas tendrán que cambiar su software por uno que cuente con un certificado antes de enero de 2026. En el caso de los autónomos, este plazo será hasta julio de 2026.

Por otro lado, la Ley Crea y Crece estableció las bases para la futura obligación de emitir facturas electrónicas en operaciones entre autónomo y empresas. Esta medida entrará seguramente en vigor en 2026 para pymes con más de ocho millones de euros de facturación y a partir de 2027 para el resto.

Aunque son dos normativas distintas, ambas se complementan. Por un lado, con la Ley Crea y Crece los autónomos van a tener que adquirir tarde o temprano un software de facturación para emitir facturas electrónicas a sus clientes empresarios.

🔗 Ampliar información: Si quieres saber más sobre la Ley Crea y Crece y la facturación electrónica te recomendamos que leas nuestro artículo específico.