El sistema de cotización por ingresos reales cambió desde 2023 la forma de pagar las cuotas para todos los autónomos. Ahora, todos los trabajadores por cuenta propia tienen asignada una base de cotización mínima y máxima, según sus rendimientos netos declarados.

Este nuevo sistema va ajustando cada año las bases que deben pagar los autónomos. Y en 2026, el Gobierno ha prorrogado los tramos del año anterior, aunque con una ligera subida en las cuotas debido al Mecanismo de Equidad Intergeneracional (MEI).

Si eres autónomo y todavía no sabes qué es este nuevo sistema por ingresos reales, cómo se calcula tu cotización y cuánto debes pagar de cuota en 2026, sigue leyendo.

En este artículo aprenderás:

- ¿Qué es la cuota de autónomos?

- ¿Por qué se paga una cuota de autónomos?

- Cotización por ingresos reales

- Tabla de la cuota de autónomos para 2026

- ¿Cómo se calculan los ingresos reales de los autónomos?

- ¿Cuánto se paga de cuota de autónomos en 2026?

- Ejemplo de cálculo de la cuota de autónomos 2026

- ¿Es posible cambiar la cuota de autónomos en 2026?

- ¿Cómo controlará la SS la cuota de autónomos en 2026?

- Casos especiales de la cuota de autónomos 2026

¿Qué cambios llegan en 2026 para los autónomos en España?

📹 Vídeo explicativo: En este vídeo nos centramos en la nueva cuota de autónomos de 2026, los tramos de cotización que se verán afectados y las verdaderas implicaciones que trae el aumento del control digital de Hacienda.

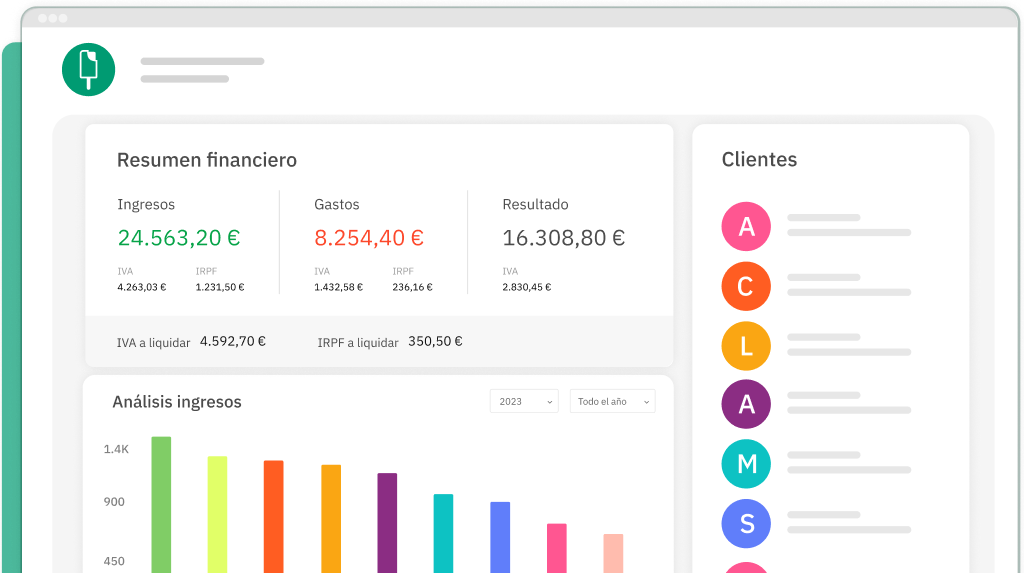

Prueba gratuita de 15 días. Sin permanencia. Sin introducir tu tarjeta.

Tabla de tramos de la cuota de autónomos para 2025

A partir de enero de 2026, las cuotas de autónomos se han actualizado manteniendo las bases de 2025 pero aplicando el aumento del MEI. De este modo, en los tramos más bajos -por ejemplo de beneficios inferiores a 670 euros- las cuotas mínimas han subido ligeramente, situándose en torno a los 205,88 euros.

En los tramos intermedios, entre 1.300 y 1.500 y entre 1.500 y 1.700 euros de beneficios, la base mínima se mantiene respecto al año anterior. A pesar de ello, la cuota sube levemente, puesto que los tipos aplicables incluyen ahora un 0,9% por el MEI, lo que provocará un incremento en el pago mensual.

En los tramos más elevados, de 1.700 euros en adelante, las bases de cotización se mantienen pero las cuotas mínimas han subido por el efecto del MEI. De hecho, en los rendimientos más altos -por encima de 6.000 euros- la cuota mínima ha ascendido hasta unos 607,35 euros al mes.

En la siguiente tabla puedes ver las cuotas estimadas para el año 2026, así como las bases de cotización mínimas y máximas.

AVISO: las cuotas mínimas y máximas están calculadas en base a un tipo aplicable previsto para 2026 del 31,5% (incluyendo el 0,9% de MEI).

| Rendimiento neto | Base mínima cotización | Cuota mínima | Base máxima de cotización | Cuota máxima |

|---|---|---|---|---|

| ≤ 670€ | 653,59€ | 205,88€ | 718,94€ | 226,47€ |

| 671€ – 900€ | 718,95€ | 226,47€ | 900€ | 283,50€ |

| 901€ – 1.166,70€ | 849,67€ | 267,65€ | 1.166,70€ | 367,51€ |

| 1.166,70€ – 1.300€ | 950,98€ | 299,56€ | 1.300€ | 409,50€ |

| 1.301€ – 1.500€ | 960,78€ | 302,65€ | 1.500€ | 472,50€ |

| 1.501€ – 1.700€ | 960,78€ | 302,65€ | 1.700€ | 535,50€ |

| 1.701€ – 1.850€ | 1.143,79€ | 360,29€ | 1.850€ | 582,75€ |

| 1.851€ – 2.030€ | 1.209,15€ | 380,88€ | 2.030€ | 639,45€ |

| 2.031€ – 2.330€ | 1.274,51€ | 401,47€ | 2.330€ | 733,95€ |

| 2.331€ – 2.760€ | 1.356,21€ | 427,21€ | 2.760€ | 869,40€ |

| 2.761€ – 3.190€ | 1.437,91€ | 452,94€ | 3.190€ | 1.004,85€ |

| 3.191€ – 3.620€ | 1.519,61€ | 478,68€ | 3.620€ | 1.140,30€ |

| 3.621€ – 4.050€ | 1.601,31€ | 504,41€ | 4.050€ | 1.275,75€ |

| 4.051€ – 6.000€ | 1.732,03€ | 545,59€ | 4.909,50€ | 1.546,49€ |

| > 6.000€ | 1.928,10€ | 607,35€ | 4.909,50€ | 1.546,49€ |

Ejemplo de cálculo de la cuota de autónomos 2026

Supongamos que eres un autónomo que ya lleva un par de años ejerciendo. Las cosas no te van mal y facturas en torno a unos 3.500 € al mes. Además, durante 2025 pagaste una cuota de unos 300 euros al mes, porque todavía no habías adaptado tu cotización y seguías con una base antigua cercana a los 960 euros.

Por otro lado, tienes unos gastos de 600 € de media entre herramientas y servicios que necesitas. Y como eres persona física, podrás aplicar luego un 5% por los gastos deducibles de difícil justificación.

Así, la operación sería la siguiente:

Ingresos reales = Ingresos- Gastos +cuota – Gastos de difícil justificación (5%)

Tus ingresos son de 3.500 euros al mes menos tus gastos (600 euros al mes), lo que da como resultado 2.900 euros. A eso debes sumar 300 euros de tu cuota de 2025, lo que dará 3.200. Por último, debes restar un 5% por gastos de difícil justificación. El resultado final serían 3.040 euros de ingresos reales.

Ojo, ten en cuenta que esto sólo es un ejemplo, pero los rendimientos netos para tener la fórmula exacta no deben calcularse mensualmente, sino anualmente. Lo correcto sería cogerlos de la casilla correspondiente de tu declaración de la RENTA y a esa cifra sumar todas las cuotas abonadas durante el año y restar ese 5%.

En cualquier caso, supongamos que el rendimiento neto o ingresos reales de este autónomo es de 3.040 € al mes. Si miramos la tabla de las cuotas de autónomo para el año 2026, vemos que esos rendimientos netos entran en la franja de [2.761€ – 3.190€], por lo que el autónomo tendrá que hacer frente a una cuota de, como mínimo, 452,94€ (una base de 1.437,91 euros). Podrá elegir una cuota máxima de hasta 1.004,85 euros.

¿Es posible cambiar la cuota de autónomos en 2026?

Sí, es posible cambiar la cuota de autónomos en 2026. De hecho, es algo totalmente necesario, ya que la facturación y los ingresos pueden cambiar mucho a lo largo del año.

Hasta 2022, solo había 4 posibles modificaciones cada 12 meses. En cambio, a partir de 2023, ya se pudo modificar la cuota hasta 6 veces a lo largo del año. Eso sí, no se puede hacer el cambio en cualquier momento, hay que llevar a cabo la solicitud siguiendo cualquiera de los plazos que indicamos a continuación:

- Del 1 de Enero al 28 de Febrero: la cuota cambia a partir del 1 de Marzo.

- Del 1 de Marzo al 30 de Abril: la cuota cambia a partir del 1 de Mayo.

- Del 1 de Mayo al 30 de Junio: la cuota cambia a partir del 1 de Julio.

- Del 1 de Julio al 31 de Agosto: la cuota cambia a partir del 1 de Septiembre.

- Del 1 de Septiembre al 31 de Octubre: la cuota cambia a partir del 1 de Noviembre.

- Del 1 de Noviembre al 31 de Diciembre: la cuota cambia a partir del 1 de Enero.

¿Qué es la cuota de autónomos?

La cuota es un pago obligatorio que deben hacer mensualmente todos los autónomos desde el momento que se dan de alta en el Régimen Especial de Trabajadores Autónomos (RETA).

Esta cuota se calcula en función de la base de cotización, y sirve para sufragar numerosas prestaciones como la jubilación, la Incapacidad Temporal, las bajas por paternidad o maternidad o incluso el cese de actividad, entre otras.

La cuota es el resultado de aplicar un determinado porcentaje -este 2026 es de aproximadamente 31,5% (incluyendo el 0,9% del MEI)– a la base de cotización. Pero además, esta base de cotización viene determinada desde hace unos años por los beneficios que tenga cada autónomo.

Desde el pasado 2023, se modificó el régimen de cotización de los autónomos, y ahora todos cotizan por sus «ingresos reales«. Es decir, dependiendo de cuántos beneficios tengan, van a tener una u otra cuota.

¿Por qué se paga una cuota de autónomos?

La cuota de autónomos se paga para que los trabajadores por cuenta propia puedan disfrutar de prestaciones que también tienen los trabajadores por cuenta ajena.

De hecho, prácticamente todas las prestaciones a las que pueden acceder los autónomos -las contributivas– dependen directamente de su cuota. Desde la jubilación, hasta la prestación por maternidad o paternidad o incluso el cese de actividad. Es más, las prestaciones que puedan necesitar un día los familiares del autónomo -como la viudedad o la orfandad- también dependen de esta cuota.

La cuota es el resultado de aplicar un porcentaje -el tipo aplicable- a la base de cotización. Y esta base de cotización va a ser la que determine cuánta pensión cobrarás si te jubilas, o cuánto percibirás por tu baja si tienes un hijo, caes enfermo o tienes un accidente.

Desde el pasado 2023, y también este 2026, la base de cotización y la cuota ya no se pueden elegir libremente. Ambas dependen de una cuantía mínima y máxima que se fija en una tabla en función de los rendimientos netos -beneficios- que hayas declarado el año anterior.

Cotización por ingresos reales: la novedad que entró en vigor en 2023

Antes del 2023, los autónomos podían elegir con total libertad la base de cotización a partir de la cual se determinaba la cuota de autónomos a pagar.

Cada año se establecían unas bases de cotización mínima y máxima generales para todos los trabajadores por cuenta propia. Y todos ellos podían elegir cualquier cuota dentro de este amplio abanico de posibilidades.

De hecho, hasta 2022, los autónomos podían elegir entre cotizar por una base de 960,6 euros y una de 4.139 euros. Ahora, la libertad de elección es mucho menor.

Desde el pasado enero de 2023 las cotizaciones vienen determinadas por los ingresos reales. ¿Qué significa esto? Que el autónomo tiene que pagar una cuota que dependerá de los beneficios que haya declarado mes a mes.

Sigue habiendo una base mínima y máxima para cada tramo. Pero ahora hay un total de 15 tramos de ingresos. En resumen, se podría decir que en 2026 existen 15 bases mínimas y 15 bases máximas. Y cada autónomo podrá elegir entre ellas, dependiendo de sus beneficios declarados.

🔗 Ampliar información: Si quieres saber más sobre las principales novedades de los autónomos para el año 2026 te recomendamos que leas nuestro artículo específico.

Este sistema de 15 tramos se estableció por primera vez en 2023 y va desde el tramo más bajo -para autónomos con beneficios mensuales inferiores a 670 euros– hasta el más elevado -para los que superan los 6.000 euros al mes-.

El sistema fue evolucionando en 2024, en 2025 y se ha prorrogado en 2026, manteniendo los mismos tramos de base pero ajustando las cuotas finales por el MEI. El objetivo, en un principio, es que quienes ganen menos paguen menos y quienes ganen más paguen más.

Además, la implementación de la cotización por ingresos reales nos ha traído algunas novedades:

- Cotizarás según los rendimientos netos de tu actividad económica.

- El sistema de cotización se irá incrementando de manera progresiva desde 2023 (año en el que entró en vigor) hasta 2031.

- A través de la plataforma Import@s, deberás comunicar tu previsión de rendimientos netos al empezar el año a la Seguridad Social para que esta te informe sobre tu base de cotización y la cuota mensual que deberás abonar.

- Podrás cambiar tu base de cotización cada dos meses si así lo deseas.

- La cuota de trabajador por cuenta propia incluirá el cese de actividad (ya no será voluntario).

- La tarifa plana para los nuevos autónomos que cumplan las condiciones seguirá existiendo, pero será diferente (más adelante te contamos más sobre este tema).

- Si un año cotizas por encima de tus ingresos reales, la Seguridad Social te devolverá la diferencia y, si es al contrario, tendrás que pagar lo que falte (más una sanción, claro).

- Desaparece el tope para los autónomos mayores de 47 años. Es decir, ahora ya no importa la edad para elegir la cuota, sino los beneficios que hayas tenido el año anterior.

- Los autónomos que en diciembre de 2022 estuvieran cotizando por una base superior podrán seguir haciéndolo aunque sus ingresos sean inferiores.

¿Cómo se calculan los ingresos reales de los autónomos?

He aquí la gran pregunta que se está haciendo todo autónomo con este nuevo sistema. A estas alturas, seguramente tú también te lo estarás preguntando: ¿cómo calculo mis ingresos reales?

Pues bien, los ingresos reales, como su propio nombre indica, son los beneficios que realmente tienen los autónomos cada año, tras descontar de su facturación todos los gastos que asumen por su negocio.

Es decir, las cuotas de los autónomos dependen de lo que realmente ingresan, descontando los gastos deducibles. ¿Y cómo se puede saber cuáles son estos ingresos reales?

Pues cada año, la Seguridad Social va a cruzar datos con Hacienda para saber cuáles han sido los rendimientos netos que ha declarado cada autónomo en su declaración anual de la RENTA. Por eso, independientemente de cuánto pagues de cuota cada ejercicio, la Tesorería te regularizará al año siguiente con los datos que tenga sobre tus ingresos reales.

Estos ingresos reales se sacan básicamente del apartado de «rendimientos netos» de la RENTA. Pero además, para que el resultado se ajuste completamente a las ganancias reales del trabajador por cuenta propia, la Seguridad Social aplica una operación especial.

Por un lado, si estás en estimación directa, tendrás que sumar todas tus cuotas abonadas durante el año al rendimiento neto declarado. Esto es porque en ese rendimiento neto las habrás deducido -restado- antes. Al sumarlas, lo que hace la Seguridad Social es sacarlas de la ecuación, puesto que estos beneficios sirven para calcular tus beneficios de cara a la cotización

Y como ya sabemos que Hacienda no admite todos los gastos deducibles de los autónomos -por ejemplo, el vehículo- la Seguridad Social va a aplicar al rendimiento neto -o los beneficios- un porcentaje por «gastos de difícil justificación». Concretamente, se reducirá un 5% el rendimiento neto de los autónomos persona física y un 3% el de los autónomos societarios.

Hechos esos cálculos, se obtiene un valor que hay que ubicar en la tabla de cotizaciones por ingresos para ver cuáles son las cuotas correspondientes. Aunque a priori puede parecer un proceso complejo, con un buen seguimiento de la contabilidad de la actividad, el resultado es bastante fácil de obtener.

¿Cuánto se paga de cuota de autónomos en 2026?

Con todos estos cambios te preguntarás, también, cuánto se paga de cuota de autónomos en 2026 al final. Lo cierto es que todo dependerá, principalmente, de si has tenido actividad previa como autónomo o no, como también del rendimiento que tengas mes a mes.

Vamos a verlo todo con más detalle a continuación:

Autónomos con actividad anterior

Si ya eras autónomo antes del cambio en el sistema de cuotas, tendrás que ver en qué tramo de las tablas de cuotas de 2026 entras según tu rendimiento económico. Eso determinará el importe a pagar cada mes durante este año.

En cualquier caso, hay que tener en cuenta que entre finales de año y principios del siguiente la Seguridad Social está llevando a cabo una regularización de las cotizaciones de ejercicios previos. Esto significa que vas a recibir pronto -si todavía no te ha llegado- una notificación en la que se te informará si pagabas unas cuotas adecuadas conforme a tus ingresos reales. Y además te van a comunicar cuál es la base mínima que deberías tener.

Esto te va a servir como referencia para saber qué base debes elegir este 2026 y evitar futuras regularizaciones. Sin embargo, ya sabemos que los ingresos de un autónomo fluctúan, por lo que si esperas más rendimientos que en años anteriores, siempre vas a poder cambiar tu base una vez cada dos meses.

Nuevos autónomos

Si eres nuevo autónomo en 2026, no te preocupes en caso de ver demasiado complicado este sistema. Solo pagarás 80 € al mes de cuota durante tu primer año de actividad, ya que podrás beneficiarte de la tarifa plana de autónomos.

Puedes disfrutar de esta tarifa reducida también durante el segundo año, siempre y cuando no superes el SMI. Aunque también hay otra cosa que puede interesarte, y es que hay partes de España en las que los nuevos autónomos pueden pagar una cuota de 0 €.

Esta cuota cero de autónomos se aplica ya en hasta doce comunidades como Madrid, Murcia, Andalucía o Baleares, entre otras. Aunque en esta última región solo es válida para nuevos autónomos menores de 35 años y/o mujeres emprendedoras. ¿Lo mejor? Que no pagarías nada de cuota durante todo 2026.

🔗 Ampliar información: Si quieres saber más sobre cuánto se paga de autónomo en el primer año te recomendamos que leas nuestro artículo.

¿Cómo controlará la SS la cuota de autónomos en 2026?

Teniendo en cuenta que el nuevo sistema de cuotas implica cotizar según los ingresos reales, la Seguridad Social no va a confiar al 100% en lo que comuniquen los autónomos. Establecerá un sistema para controlar que las cotizaciones son las correctas y asegurarse de que todo trabajador por cuenta propia está en la franja que le corresponde según sus ingresos.

A este sistema de control se la llama «regularización«. Y esto es porque, independientemente de cuánto pagues cada año, al siguiente la Seguridad Social va a regularizar tus cuotas: puede ser que tengas que pagar, si cotizaste por debajo de tus ingresos reales, o que la Tesorería sea quien te pague a ti, si cotizaste por encima.

Para ello, a mediados de cada año, cruzará los datos con la Agencia Tributaria para verificar la RENTA presentada e indicará tres posibles resultados para el autónomo: cotización correcta, cotización por debajo de lo que corresponde y cotización por encima de lo que corresponde. Todo esto, según la tabla registrada más arriba.

¿Qué ocurre si no se ha cotizado correctamente? Pues como te hemos comentado, en caso de haber elegido una franja inferior a la que corresponde, la Administración enviará un comunicado al autónomo exigiendo el pago del importe total de restar las cuotas correspondientes a las abonadas.

¿Y si he elegido una cuota más alta de la que me correspondía? En ese caso, es la administración la que pagará la diferencia al autónomo, tras avisarle previamente de ello. La devolución del exceso resultante de restar la cuota pagada menos la real se espera antes del 31 de mayo del ejercicio siguiente a la notificación.

Por cierto, en algunos casos -si tu cuota en 2022 ya era superior a lo que te correspondía- vas a tener la opción de conservar esa base superior y no recibir la devolución. Esto sirve sobre todo si estás cerca de la jubilación y quieres cotizar lo máximo posible para mejorar tu pensión.

Casos especiales de la cuota de autónomos 2026

No todos los autónomos son iguales, y eso plantea varios casos especiales para la cuota de autónomos en 2025 y en los años posteriores al nuevo sistema de cotizaciones. Vamos a ver los más importantes en los siguientes apartados:

Autónomos societarios

Los cambios más importantes para las cuotas de los autónomos societarios desde 2023 es que su base mínima de cotización -a falta de posibles cambios- es de 1.000 euros al mes. Es favorable para ellos, ya que supone pagar una cuota mínima de unos 315 euros mensuales, por debajo de los casi 380 que pagaban de mínimo hasta hace unos años. Eso sí, en caso de ganar más, tendrán que pagar una cuota mayor a la actual.

🔗 Ampliar información: Si quieres saber más sobre la tarifa plana de autónomos societarios para 2026 te recomendamos que leas nuestro artículo específico.

Autónomos mayores de 47 años

El principal cambio del nuevo sistema de cuotas para autónomos mayores de 47 años es que ya no tienen una base de cotización máxima de 2.055 euros mensuales. De hecho, a partir de 2023 no hay límite para ellos.

Todo trabajador por cuenta propia que sea mayor de 47 años podrá subir su base de cotización, siempre y cuando sus ingresos se lo permitan, para poder disfrutar de una mejor pensión al jubilarse.

Autónomos colaboradores

Los autónomos colaboradores tienen desde 2023 una base mínima de 1.000 € al mes, que también se va a conservar en 2026 a falta de posibles cambios.

Al igual que ocurre con los autónomos societarios, la cuota mínima que van a tener que pagar será de 315 euros al mes.