Todos los autónomos, en su condición de empresarios o propietarios de un negocio, deben llevar la contabilidad de forma completa, tal y como lo hacen el resto de empresas, aunque por lo general de forma mucho más simplificada. Y uno de los principales gastos obligatorios es la cuota de autónomos.

A continuación, te explicaremos qué es, cuánto se paga y cómo se contabiliza la cuota de autónomos en tu negocio.

En este artículo aprenderás:

- ¿Qué es la cuota de autónomos?

- Aspectos previos a tener en cuenta

- Cuentas contables relacionadas con la contabilización de la cuota de autónomos

- Asientos contables de una cuota de autónomos

- Ejemplo de contabilización de una cuota de autónomos

¿Qué es la cuota de autónomos?

La cuota de autónomos es una contribución mensual que los trabajadores por cuenta propia en España deben pagar a la Seguridad Social. Este pago les permite acceder a varios beneficios y coberturas del sistema de seguridad social, que incluyen la asistencia sanitaria, prestaciones por enfermedad, maternidad o paternidad, y, sobre todo, la pensión de jubilación.

La cantidad a pagar depende de la base de cotización elegida por el autónomo, que puede variar dentro de unos límites establecidos por el gobierno y de sus rendimientos netos de actividades económicas. Los trabajadores autónomos pueden elegir su base de cotización dentro de estos límites, lo que significa que pueden optar por pagar más para tener derecho a prestaciones más altas en el futuro o pagar menos para reducir sus gastos mensuales.

Aspectos previos a tener en cuenta

Aunque la contabilización de una cuota de autónomos es, en la mayoría de ocasiones, un proceso sencillo, existen algunos aspectos previos a tener en cuenta. Algunos de ellos son los siguientes:

- Periodicidad del pago: las cuotas de autónomos se pagan de forma mensual, por lo tanto, es importante llevar un control periódico de estos pagos para evitar omisiones o duplicidades en la contabilidad.

- Actualización de bases y cuotas: las bases de cotización y tipos de cotización a la Seguridad Social pueden variar, por lo que es crucial actualizar estos importes en la contabilidad en función de los cambios legislativos o personales en la situación del autónomo.

- Registro correcto: debes asegurarte de que la cuota de autónomos se registra en la contabilidad en la cuenta adecuada. Normalmente, estas cuotas se registran como un gasto en la cuenta de Seguridad Social a cargo de la empresa.

- Tratamiento fiscal: comprender el tratamiento fiscal de las cuotas de autónomos es fundamental. Estas cuotas son deducibles en el IRPF, por lo que deben ser gestionadas de forma adecuada en la declaración de la renta.

Cuentas contables relacionadas con la contabilización de la cuota de autónomos

Las cuentas relacionadas con la cuota de autónomos, de acuerdo al Plan General Contable, son las siguientes:

- 642 – Seguridad Social a cargo de la empresa: refleja las obligaciones que la empresa tiene que pagar a la Seguridad Social por las cotizaciones sociales correspondientes a la parte que le corresponde como empleador. Incluye las contribuciones sociales por conceptos como las cotizaciones por contingencias comunes y profesionales, desempleo, formación profesional, y FOGASA (Fondo de Garantía Salarial), entre otros. Y aquí también se incluye la cuota de autónomos. Se trata de un gasto para la empresa, que se registra en el debe de la cuenta de resultados.

- 471 – Organismos de la Seguridad Social, deudores: se utiliza para reflejar las cantidades que los organismos de la Seguridad Social deben a la empresa. Puede tratarse de situaciones donde la empresa ha realizado un pago en exceso o anticipos a la Seguridad Social, o bien situaciones en las que la Seguridad Social debe reintegrar cantidades a la empresa por cualquier concepto legalmente establecido. Es una cuenta de activo, ya que representa un derecho de cobro sobre la Seguridad Social.

- 476 – Organismos de la Seguridad Social, acreedores: registra las cantidades que la empresa debe a los organismos de la Seguridad Social. Se utiliza para contabilizar las obligaciones pendientes de pago por concepto de cotizaciones sociales, tanto de la parte que corresponde a la empresa como de las retenciones practicadas a los trabajadores. Es una cuenta de pasivo, indicando que la empresa tiene una deuda con la Seguridad Social.

- 572 – Bancos: se utiliza para registrar todos los movimientos de dinero en las cuentas bancarias de la empresa. Incluye ingresos, pagos, transferencias, y cualquier otra operación financiera realizada a través de bancos. Es una cuenta de activo circulante, ya que refleja los recursos líquidos o de fácil conversión en efectivo que posee la empresa en sus cuentas bancarias.

Asientos contables de una cuota de autónomos

La contabilización de la cuota de autónomos implica dos asientos diferentes. Por el devengo de la cuota de autónomos, se registra el siguiente asiento:

| Cuenta contable | Debe | Haber |

| 642. Seguridad Social a cargo de la empresa | XXX | |

| 476. Organismos de la Seguridad Social, acreedores | XXX |

Por la liquidación de la cuota de autónomos, cuando la Seguridad Social nos cobra la cuota de nuestra cuenta corriente:

| Cuenta contable | Debe | Haber |

| 476. Organismos de la Seguridad Social, acreedores | XXX | |

| 572. Bancos | | XXX |

💡 Una herramienta fundamental para tu empresa

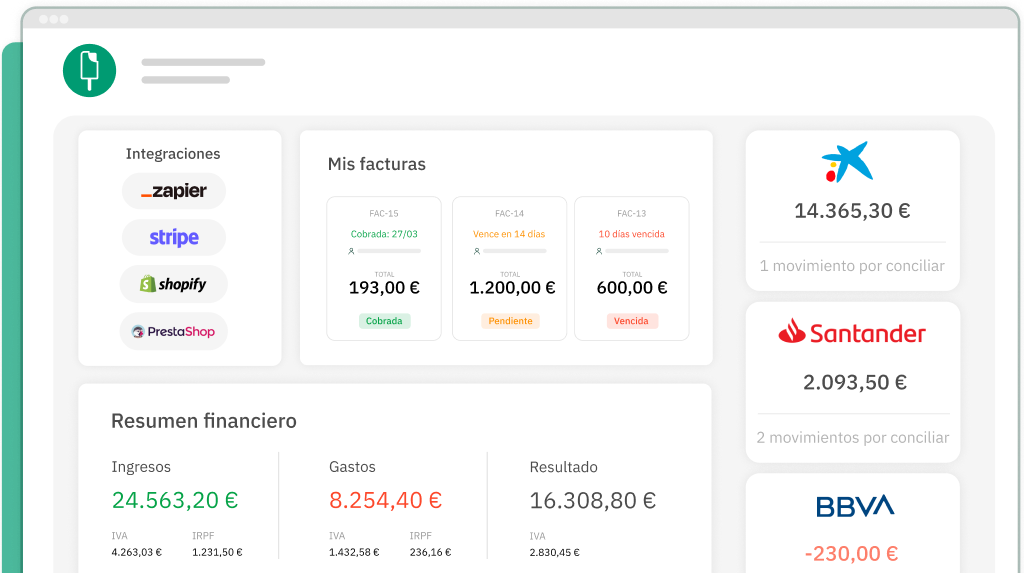

Con el programa de facturación de Quipu conseguirás:

✅ Tener tus ingresos y gastos al día: Tus facturas emitidas y recibidas estarán siempre actualizadas con la información de los cobros y pagos que hayas realizado.

✅ Deducir todos tus gastos: Escanea tus tickets y facturas con solo una foto y Quipu los digitalizará y procesará para que puedas ahorrar en tus impuestos.

✅ Solucionar problemas de liquidez: Controla el estado de tus facturas y anticipa los cobros y pagos futuros para evitar problemas de caja e impagos.

📹 Descúbrelo en solo 3 minutos

Ejemplo de contabilización de una cuota de autónomos

Imagina un autónomo dedicado al diseño y construcción de páginas web. Este autónomo ha obtenido unos rendimientos netos de 24.000 € (2.000 € mensuales) durante el ejercicio 2023, por lo que su cuota de autónomos mensual será de 332,43 €.

Para la contabilización de la cuota, el autónomo debe contabilizar el siguiente asiento:

| Cuenta contable | Debe | Haber |

| 642. Seguridad Social a cargo de la empresa | 332,43 € | |

| 476. Organismos de la Seguridad Social, acreedores | | 332,43 € |

Cuando la Seguridad Social gira el cobro de la cuota de autónomos, se carga en la cuenta corriente bancaria, contabilizándose el siguiente asiento:

| Cuenta contable | Debe | Haber |

| 572. Bancos | 332,43 € | |

| 642. Seguridad Social a cargo de la empresa | | 332,43 € |