El alquiler de espacio para realizar una actividad profesional es una acción frecuente entre muchos autónomos. Una oficina, un local comercial o un almacén, entre otro tipo de inmuebles, resultan, en algunos trabajos, indispensables.

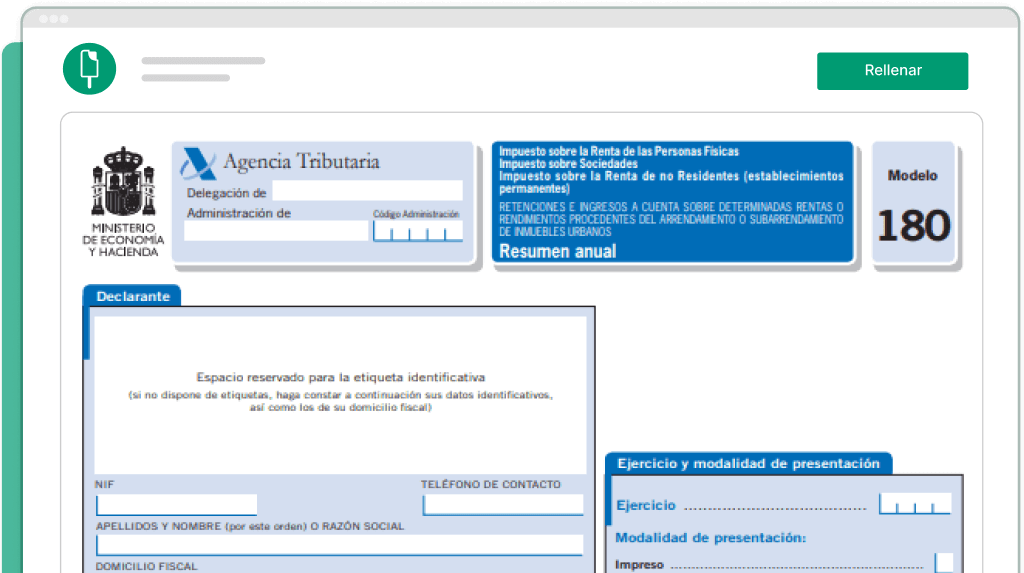

El arrendamiento genera una relación contractual entre las dos partes que está sujeta a obligaciones fiscales, como la que corresponde al modelo 180 que vamos a explicar en este artículo.

En este artículo aprenderás:

- ¿Qué es el modelo 180?

- ¿Para qué sirve el modelo 180?

- ¿Quién está obligado a presentar el modelo 180?

- ¿Cuándo presentar el modelo 180?

- Formas de presentación del modelo 180

- Preguntas frecuentes sobre el modelo 180

¿Qué es el modelo 180?

El modelo 180 es un resumen anual en el que se agrupan todas las retenciones practicadas a cuenta del IRPF con motivo de los rendimientos obtenidos por el alquiler de un inmueble cuya dedicación es una actividad económica. El autónomo presenta este documento en calidad de arrendatario o inquilino. No hay que confundir con el modelo 115, que es la declaración trimestral de este tipo de retenciones. El modelo 180 agrupa toda la información presentada en cada trimestre.

Es un modelo que sirve únicamente para informar a Hacienda por lo que no implicará ningún pago ya que lo habremos hecho en su debido momento al presentar los modelos 115 cada trimestre.

🔗 Ampliar información: Si quieres saber más sobre cómo rellenar el modelo 180 casilla por casilla te recomendamos que leas nuestro artículo específico.

¿Para qué sirve el modelo 180?

El modelo 180 sirve para informar a la Agencia Tributaria de las retenciones realizadas con motivo del alquiler de un inmueble en el que se desarrolla una actividad económica. De esta manera, Hacienda recibe la información adecuada sobre los rendimientos obtenidos del contrato de arrendamiento y la aplica sobre el IRPF del arrendador, que es la persona propietaria del espacio y que lo alquila. El resultado de la declaración del modelo 180 debe coincidir con las diferentes declaraciones del modelo 115 presentadas a lo largo del año.

La retención que se realiza en una operación de estas características es del 19%. El arrendatario paga al arrendador la cantidad estipulada en el contrato de alquiler más la diferencia entre el IVA (21%) y la retención (19%). El dinero restante se abona en concepto de retenciones y se informa de ello, trimestralmente mediante el modelo 115, y de forma anual mediante el modelo 180.

¿Quién está obligado a presentar el modelo 180?

La obligación de presentar el modelo 180 recae sobre todos los autónomos y las empresas que han contratado un servicio de arrendamiento de un inmueble para el ejercicio de una actividad económica. Por lo tanto, tienen que realizar retenciones a cuenta del impuesto correspondiente (IRPF). Los casos de obligado cumplimento son los siguientes: :

- Todas las personas que deben presentar el modelo 115 también tienen que rellenar el modelo 180.

- Los rendimientos obtenidos del capital inmobiliario y de actividades económicas que procedan del arrendamiento de un inmueble urbano para fines comerciales y cuyo arrendador sea un contribuyente del IPRF.

- Los rendimientos obtenidos del capital inmobiliario y de actividades económicas que procedan del arrendamiento de un inmueble urbano para fines comerciales y cuyo arrendador sea un sujeto del Impuesto sobre Sociedades o un contribuyente de la Renta de no residentes.

Existen algunas situaciones que eximen de la presentación del modelo 180 y son las siguientes:

- Las empresas que alquilan viviendas para el disfrute de sus trabajadores.

- Cuando la cantidad correspondiente al pago del alquiler no supera los 900 euros al año.

- Los autónomos que tributan por un epígrafe del grupo 861.

- Los autónomos que han seleccionado, en los modelos 036 o 037, la casilla que exige la presentación de este formulario.

- Si hay una relación de leasing financiero o renting, es decir, el pago periódico de las cuotas.

- Hay entidades exentas de esta obligación, que está reflejada en el artículo 9.1 de la Ley del Impuesto sobre Sociedades.

¿Cuándo presentar el modelo 180?

El modelo 180 es una declaración anual y estas son las fechas de su presentación:

- Entre el 1 y el 20 de Enero del año posterior al ejercicio indicado, cuando se realiza de forma impresa.

- Entre el 1 y el 31 de Enero del año posterior al ejercicio declarado, cuando se realiza mediante certificado digital o DNI electrónico.

- De forma impresa, entre el 1 y el 31 de Enero, si el impreso se genera a través del programa de ayuda o el modelo de impresión que han sido desarrollado por la Agencia Tributaria.

Además, si hay un error técnico, el sistema amplía el plazo durante cuatro días más para realizar la corrección correspondiente.

Formas de presentación del modelo 180

La Agencia Tributaria permite varias opciones para la presentación del modelo 180 y contempla una serie de condiciones:

- De forma telemática en el programa de ayuda de la AEAT, con un sistema de Cl@ve PIN para los autónomos y con una firma digital avanzada para las personas jurídicas. En la presentación telemática, el declarante necesita un NIF y tener un sistema de firma o autenticación adecuado.

- De forma impresa, en una sede física de la Agencia Tributaria. La impresión del documento se realiza en la página web de la AEAT y se presenta en cualquier oficina.

Preguntas frecuentes sobre el modelo 180

Es habitual tener dudas a la hora de presentar una autodeclaración en Hacienda y el modelo 180 no se escapa de esta condición. Aquí vamos a resolver las preguntas más comunes en torno a este modelo.

¿Cuál es el modelo 180?

El modelo 180 consolida, mediante un resumen anual, la información obtenida en los modelos 115, que se presentan de forma trimestral.

¿Hay que presentar el modelo 180 si no se ha tenido actividad?

Es obligado presentar el modelo 180 si no se ha tenido actividad cuando, en la declaración del modelo 036, hemos indicado la obligación de presentar el modelo 115.

¿Cuál es la sanción por presentar el modelo 180 fuera de plazo?

La sanción por presentar el modelo 180 fuera de plazo está entre un mínimo de 300€ y un máximo de 20.000€. Cada dato o conjunto de datos omitidos suma 20€ de sanción.