La Unión Europea (UE) cuenta con distintos mecanismos para coordinar y armonizar las operaciones económicas entre los países miembros. Uno de estos mecanismos es el IVA intracomunitario, que facilita la gestión del impuesto entre los Estados miembros de la Comunidad Europea así como las operaciones de sus empresas y autónomos.

Conocer cómo funciona este sistema y obtener el número de IVA intracomunitario es esencial para cualquier negocio que quiera realizar operaciones comerciales con otros países de la UE, pero todavía hoy existen muchas dudas sobre cómo funciona. En este artículo respondemos todas las preguntas frecuentes sobre tema.

En este artículo aprenderás:

- ¿Qué es el IVA intracomunitario?

- ¿Para qué sirve el IVA intracomunitario?

- ¿Cuál es la normativa del IVA intracomunitario?

- La relación entre el IVA intracomunitario y el ROI

- ¿Cuándo se aplica el IVA intracomunitario?

- ¿Cómo darse de alta en el IVA intracomunitario?

- ¿Cuánto se tarda en obtener el IVA intracomunitario?

- ¿Cómo saber mi número de IVA intracomunitario?

- ¿Cómo declarar el IVA intracomunitario?

- Ejemplo de IVA intracomunitario

El IVA en las operaciones intracomunitarias

📹 Vídeo explicativo: En el siguiente vídeo aprenderás todo lo que necesitas saber sobre el IVA en las operaciones intracomunitarias.

Prueba gratuita de 15 días. Sin permanencia. Sin introducir tu tarjeta.

¿Qué es el IVA intracomunitario?

El IVA intracomunitario es el sistema especial de la Unión Europea para la tributación del IVA (Impuesto sobre el Valor Añadido), un impuesto indirecto que se aplica a las operaciones de compra y venta de muchos productos y servicios de consumo.

Las operaciones de compraventa de bienes y servicios entre miembros de la Unión Europea, conocidas como operaciones comerciales intracomunitarias, deben regirse por estas normativas que marcan la gestión del IVA intracomunitario. Para beneficiarse de este sistema especial de tributación, que permite hacer operaciones exentas de IVA, las empresas y autónomos que quieran operar comercialmente en este ámbito tendrán que disponer de un número de IVA intracomunitario, también conocido como NIF-IVA o número VAT.

El IVA intracomunitario no es solo un impuesto, se trata también de una serie de mecanismos y normas que configuran la gestión de este impuesto para ajustarse a la tributación de la Comunidad Europea. De esta forma todo queda en una misma gestión común a todos los países miembros.

¿Para qué sirve el IVA intracomunitario?

La función del IVA intracomunitario es armonizar la gestión del IVA entre los países de la UE. De esta forma, el resultado es que se facilita a las empresas y autónomos la tributación con este impuesto en sus operaciones intracomunitarias, es decir, el intercambio de productos y servicios con otros profesionales (empresas y autónomos) de la Unión Europea.

Por su parte, el número de IVA intracomunitario es un identificador fiscal clave para que las empresas españolas puedan hacer operaciones intracomunitarias en el sistema común de gestión del IVA sin tener que pagar este impuesto. Es decir, el número de IVA es necesario para hacer operaciones intracomunitarias con países de la UE exentas de IVA.

🔗 Ampliar información: Si quieres saber más sobre qué es y cómo conseguir el número de IVA intracomunitario te recomendamos que leas nuestro artículo específico.

¿Cuál es la normativa del IVA intracomunitario?

Existen dos normativas esenciales para conocer cómo es la legislación vigente sobre el IVA intracomunitario.

- En primer lugar, a nivel europeo tenemos la Directiva 2006/112/CE del Consejo, de 28 de noviembre de 2006, relativa al sistema común del impuesto sobre el valor añadido, que marca las pautas generales del IVA intracomunitario.

- En segundo lugar, en el ámbito de aplicación del IVA intracomunitario en España, tenemos la Ley 37/1992, de 28 de diciembre, del Impuesto sobre el Valor Añadido, que regula todas las cuestiones sobre el IVA en España y con ello también sobre su aplicación a nivel europeo.

La relación entre el IVA intracomunitario y el ROI

Las empresas y autónomos que quieran operar correctamente en el marco del IVA intracomunitario en España deben cumplir un requiso esencial: ser reconocidos como operadores intracomunitarios. Para ser reconocidos como tal, deben inscribirse en el Registro de Operadores Intracomunitarios (ROI), un proceso que tiene como resultado la obtención del número de IVA intracomunitario o VAT number, necesario para hacer estas operaciones intracomunitarias exentas de IVA con empresas y profesionales de la UE correctamente.

Para inscribirse en el ROI y obtener el número VAT hay que hacerlo a través de la Agencia Tributaria, responsable de los temas de tributación así como del IVA intracomunitario en España. Te contamos cómo hacerlo más adelante en este artículo.

¿Cuándo se aplica el IVA intracomunitario?

El IVA intracomunitario se aplica en aquellas operaciones que tengan como objetivo la compraventa de productos y servicios entre sujetos (empresas o autónomos) que pertenezcan a países de distintos miembros de la Unión Europea. Esto puede llevar a distintos tipos de situaciones, dependiendo de la naturaleza del trabajo a entregar (producto o servicio), la naturaleza de la operación (compra o venta), así como el tipo de comprador (empresa, profesional o particular).

Así, existen varias situaciones en las que se debe saber cómo aplicar el IVA intracomunitario.

Caso 1: venta de productos a empresas o profesionales

La venta de productos entre profesionales de la UE se realiza sin trabas siempre que proveedor y cliente estén inscritos en el Registro de Operadores Intracomunitarios (ROI).

- Si el destinatario del producto está inscrito en el ROI, no se debe añadir el IVA a la factura.

- Si el destinatario de este producto no está dado de alta en el ROI y, por tanto, no puede operar con su VAT number, entonces se debe aplicar el IVA correspondiente al país de emisión.

Caso 2: venta de productos a usuarios particulares

En el caso de la venta de productos a usuarios particulares o consumidores finales de otro país de la UE, caso propio de muchos e-commerce y tiendas online el proveedor debe, como norma general, añadir a la factura el IVA que corresponde en el país del destinatario. Para esto, el vendedor debe estar registrado como operador en el país de residencia del cliente. Sin embargo, esto puede cambiar en función de su facturación anual y de si el tipo de venta se hace por comercio electrónico. Cuando las ventas se realicen por empresarios establecidos en un único Estado miembro, las ventas a distancia tributarán:

- En el Estado miembro de destino, si en el año anterior el importe de las ventas intracomunitarias a distancia y de las prestaciones de servicios de telecomunicaciones, televisión, radiodifusión y vía electrónica a consumidores finales establecidos en otros Estados miembros hubiese excedido de 10.000 euros.

- Si en el año anterior el importe de las ventas intracomunitarias a distancia y de las prestaciones de servicios de telecomunicaciones, televisión, radiodifusión y vía electrónica a consumidores finales establecidos en otros Estados miembros no hubiese excedido de 10.000 euros y NO se ejerció la opción por la tributación en destino, tributarán en origen hasta 10.000 euros y en destino una vez superados.

- Si en el año anterior el importe de las ventas intracomunitarias a distancia y de las prestaciones de servicios de telecomunicaciones, televisión, radiodifusión y vía electrónica a consumidores finales establecidos en otros Estados miembros no hubiese excedido de 10.000 euros, pero el empresario hubiese ejercido la opción prevista en el artículo 73 de la LIVA tributarán en destino.

Caso 3: compra de bienes comerciales

Los empresarios o profesionales que estén establecidos en el territorio de aplicación del Impuesto podrán solicitar la devolución de las cuotas soportadas por adquisiciones o importaciones de bienes o servicios efectuadas en la Comunidad a través de la utilización del modelo 360 de la Agencia Tributaria.

Caso 4: venta de servicios a empresas y profesionales

Cuando el objeto de la venta es un servicio y el destinatario de éste es una empresa o profesional autónomo de otro país de la UE, el procedimiento se simplifica para el proveedor del servicio. En estos casos, la factura se debe entregar a su destinatario sin IVA añadido, siempre que tanto proveedor como cliente estén inscritos en el ROI. Después el cliente es el que tiene que liquidar el IVA con la autoridad tributaria que le corresponda.

Si estás en uno de estos casos (como proveedor o cliente), entonces te interesará leer nuestro artículo sobre qué es la Inversión del Sujeto Pasivo, también conocida como ISP en el IVA.

Caso 5: venta de servicios a usuarios particulares

Las condiciones de esta situación son las mismas que las comentadas en el apartado de “Venta de productos a usuarios particulares”, pues en este caso no hay distinción entre si el objeto de venta es un producto o servicio.

A partir del 1 de julio de 2021, la miniventanilla única se ampliará a todos los servicios prestados por un empresario o profesional a particulares consumidores finales que tengan lugar en Estados miembros donde no esté establecido el empresario o profesional, así como a las ventas a distancia de bienes y a determinadas entregas nacionales de bienes. Por tanto, pasará a tener la denominación de “ventanilla única” (One Stop Shop, OSS).

La ventanilla única (OSS) está constituida por tres regímenes opcionales que simplifican las obligaciones formales en materia de IVA para los empresarios o profesionales que entregan bienes y/o prestan servicios a consumidores finales por toda la UE, ya que permite que los mismos no tengan que identificarse y darse de alta en cada Estado miembro de consumo, sino que podrán:

- Registrarse a efectos de IVA electrónicamente en un solo Estado miembro para todas las ventas de bienes y servicios, que reúna los requisitos, realizadas a clientes ubicados en cualquiera de los otros Estados miembros.

- Presentar una única declaración del IVA electrónica en el Estado miembro de identificación y liquidar en un único pago el IVA devengado por todas estas ventas de bienes y servicios.

Caso 6: compra de servicios

En este caso debemos usar la misma norma que con la compra de productos. Cuando el comprador es una empresa o profesional que adquiere servicios de otro profesional de la UE, entonces deberá liquidar el IVA como si el servicio hubiera sido vendido en su país, recurriendo de nuevo a la inversión del sujeto pasivo.

De la misma forma que con los productos, el comprador puede hacer la deducción correspondiente del IVA intracomunitario en España a partir de las indicaciones la Agencia Tributaria.

🔗 Ampliar información: Si quieres saber más sobre cómo hacer una factura intracomunitaria te recomendamos que leas nuestro artículo específico.

¿Cómo darse de alta en el IVA intracomunitario?

En España, la Agencia Tributaria (AEAT) es la encargada de llevar a cabo el registro en el Registro de Operadores Intracomunitarios (ROI) así como de asignar y adjudicar el número de IVA a las empresas y autónomos que lo solicitan y cumplen los requisitos.

Las empresas que quieran tener su propio número de identificación fiscal intracomunitario deben solicitarlo a través de un proceso de solicitud con la presentación del modelo 036, que deberá cumplimentarse de forma online (sede electrónica) o presencial, siguiendo los siguientes pasos:

- Marca la casilla 130 para indicar que la causa de presentar el modelo 036 es el alta en el ROI (página 1, apartado B).

- Después, marca la casilla 582 para hacer efectiva la solicitud de “alta” en el registro (página 5)

- A continuación, solo queda rellenar la casilla 584 para añadir fecha prevista de nuestra primera operación intracomunitaria (página 5)

Con estos pasos, ya podemos firmar y presentar el modelo y nuestra solicitud estará completa.

¿Cuánto se tarda en obtener el IVA intracomunitario?

Conseguir el número de IVA intracomunitario es un proceso sencillo, pero lleva tiempo. Esto es así porque la Agencia Tributaria tiene que analizar nuestro caso a fondo para determinar si nuestra operación intracomunitaria está acreditada o justificada.

Para ello, podrían hacer una visita de inspección de Hacienda o requerir la presentación de otros documentos. En total, la AEAT dispone de tres meses de plazo para dar una respuesta a la solicitud. Si la AEAT no se ha pronunciado en esos tres meses, entonces la solicitud estará denegada.

¿Cómo saber mi número de IVA intracomunitario?

El número de IVA intracomunitario, NIF-IVA o VAT number es un identificador que debe ser solicitado a la Agencia Tributaria y que se consigue una vez que estamos completamente inscritos como operadores intracomunitarios en el ROI.

Existen dos sistemas para comprobar tu número de IVA intracomunitario, así como el de otras empresas (algo recomendable antes de hacer negocios). Por un lado está el censo VIES de la UE. En el sitio web del VIES cualquiera puede comprobar el número de IVA intracomunitario de una empresa o autónomo de la UE. El ya mencionado Registro de Operadores Intracomunitarios (ROI), al que puedes acceder a través de la sede electrónica de la AEAT, también permite hacer esta consulta.

Si eres autónomo en España y ya se ha aprobado tu número de IVA intracomunitario, entonces es muy fácil dar con los dígitos, pues este identificador se compone por el prefijo ES (de España) seguido del número NIF (número de identificación fiscal) correspondiente, que para autónomos en España viene a ser el mismo DNI. Por ejemplo, para el autónomo con NIF 12341234X, su número de IVA intracomunitario en España sería ES1231234X.

¿Cómo declarar el IVA intracomunitario?

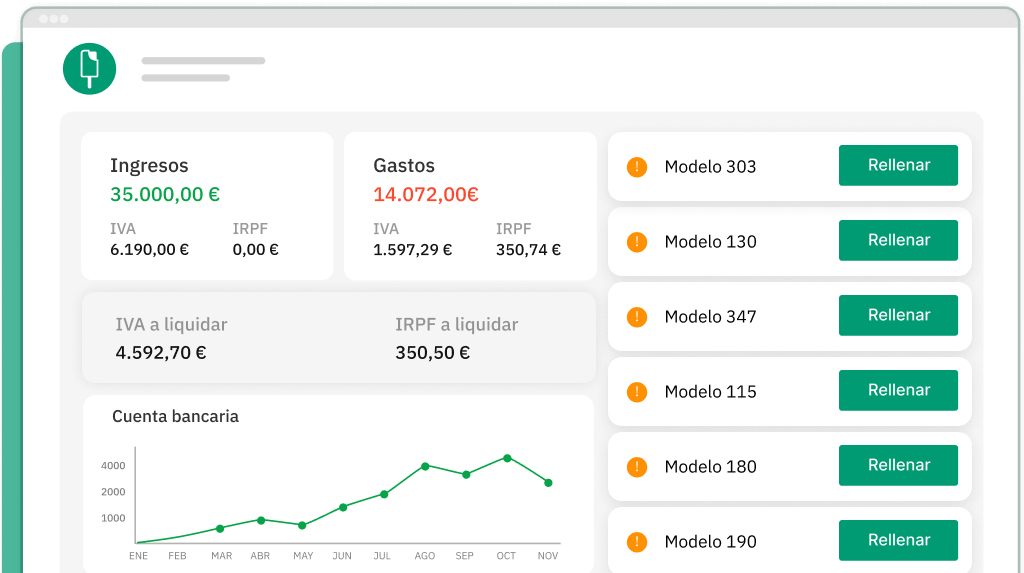

Existen diferentes escenarios en los que hacer esta declaración en función de las características de la operación comercial y del proveedor y el cliente (si tienen o no NIF-IVA). Para declarar este tipo de operaciones la Agencia Tributaria cuenta con apartados específicos en los modelos 303 y 349.

🔗 Ampliar información: Si quieres saber más sobre cómo liquidar el IVA intracomunitario te recomendamos que leas nuestro artículo específico.

Ejemplo de IVA intracomunitario

Ahora que ya hemos visto qué es el IVA intracomunitario y algunas de sus casuísticas, vamos a materializar todo con un ejemplo sencillo:

Anita trabaja como freelance Social Media Manager, gestionando redes sociales y contenidos de varios clientes en España y de la UE. Cuando Anita vende sus servicios de redes sociales a clientes de otros países europeos, lo que hace es entregar una factura sin IVA, pues será su cliente el que declare el IVA intracomunitario con la autoridad tributaria que le corresponda. No obstante, hace una aclaración con un texto en la parte inferior de la factura indicando el tema de la inversión del sujeto pasivo.

Este proceso a la inversa es el que ocurre cuando Anita compra un servicio del freelance alemán que le ofrece servicios de diseño gráfico. Cuando Anita adquiere los servicios de un proveedor fuera de la UE, este proveedor no indica ningún IVA en la factura, y será Anita la que tendrá que liquidar el IVA intracomunitario en España a través de los modelos de la Agencia Tributaria como si el servicio hubiera sido vendido en su país, recurriendo de nuevo a la inversión del sujeto pasivo.