A la hora de determinar el rendimiento de su actividad económica para tributar por el Impuesto sobre la Renta de las Personas Físicas (IRPF), los autónomos pueden elegir entre diferentes régimenes, siendo uno de los más habituales el de estimación directa simplificada. Precisamente por ser uno de los más comunes, resulta interesante conocer los gastos deducibles en estimación directa simplificada.

Siempre que se trata de aplicar deducciones en impuestos, es primordial ajustarse a la normativa y al criterio de Hacienda, porque cualquier error puede dar lugar a la imposición de una sanción. A fin de evitarte problemas con la Agencia Tributaria, vamos a resolver todas tus dudas en torno a este tema.

En este artículo aprenderás:

- ¿Qué entendemos por gastos fiscalmente deducibles?

- ¿Qué requisitos debe cumplir un gasto para ser deducible en estimación directa simplificada?

- Principales gastos deducibles en estimación directa simplificada

¿Qué entendemos por gastos fiscalmente deducibles?

Existe una importante diferencia entre la cantidad que ingresa un autónomo por el ejercicio de su actividad y el rendimiento real que obtiene con ella. Esto se debe a que, para poder trabajar, también tiene que asumir una serie de gastos, como pagar la cotización a la Seguridad Social o el alquiler del local en el que atiende a sus clientes.

Por tanto, resultaría injusto que la tributación del IRPF se basara en el volumen total de facturación, sin tener en cuenta los gastos asociados a la actividad. Y es por eso que se regulan en nuestra normativa los gastos fiscalmente deducibles.

Son aquellos que por expresa disposición legal, o en virtud del criterio establecido por la Agencia Tributaria, los autónomos pueden descontar de la cantidad total que han facturado para calcular el beneficio neto de su actividad. Porque es este beneficio neto el que se va a someter a tributación.

¿Qué requisitos debe cumplir un gasto para ser deducible en estimación directa simplificada?

Para poder aplicar los gastos deducibles en estimación directa simplificada que veremos a continuación, tienen que cumplirse todos estos requisitos:

1. Que el autónomo esté sujeto al régimen de estimación directa simplificada

Si no ha renunciado a esta modalidad y no ha obtenido un importe neto de cifra de negocios superior a los 600.000 euros en el año inmediatamente anterior, el autónomo quedará sujeto de manera automática a este régimen de estimación del IRPF.

2. Que sea un gasto propio de la actividad

Hacienda aplica un principio de correlación con los ingresos para permitir las deducciones. Es decir, que un gasto solo se puede deducir si se acredita que es absolutamente necesario para poder llevar a cabo la actividad económica.

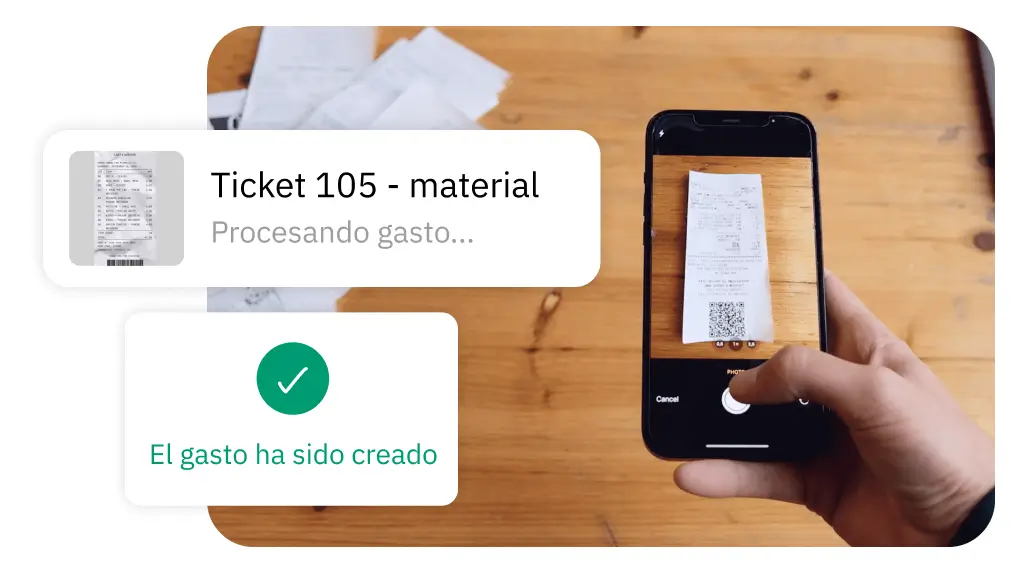

3. Que esté debidamente justificado

A efectos de posibles comprobaciones e inspecciones, el autónomo debe contar con documentos que acrediten que ese gasto que se ha deducido se ha llevado efectivamente a cabo.

La factura es un medio de prueba prioritario cuando se trata de gastos profesionales, pero también se pueden admitir otros documentos como recibos o certificados de transferencias o de cargos bancarios.

4. Que se registre en la contabilidad

El gasto realizado tiene que estar detallado en tiempo y en forma en la contabilidad o en los libros-registro que debe llevar el contribuyente que ejerce una actividad por cuenta propia.

Principales gastos deducibles en estimación directa simplificada

Los que vamos a exponer son los gastos deducibles que Hacienda admite sin mayor problema. Siempre y cuando respecto a los mismos se cumplan los requisitos que se acaban de señalar.

Consumos de explotación

Esta categoría incluye todas las compras de mercaderías, materias primas y otras adquisiciones corrientes de bienes que se hayan efectuado a terceros. Siempre y cuando fueran bienes necesarios para la actividad.

Por ejemplo, si se ha comprado material de oficina, o se ha adquirido de proveedores artículos que se van a poner a la venta.

Sueldos y salarios

Si el autónomo tiene empleados a su cargo, es importante que tenga claro que los pagos realizados a estos son gastos deducibles en estimación directa simplificada.

Se puede deducir todo lo que abone a sus trabajadores en concepto de sueldo, pagas extras, asignaciones para gastos de viaje, dietas, e incluso retribuciones en especie.

Seguridad Social

Las cotizaciones a la Seguridad Social también se computan como gastos deducibles a efectos del IRPF. En este caso, tanto las que se pagan por la pertenencia del profesional al Régimen Especial de Trabajadores Autónomos (RETA) como las que abona el autónomo a cuenta de sus trabajadores cuando actúa como empleador.

Impuestos y tasas

Algunos tributos son fiscalmente deducibles con respecto al IRPF. Siempre que incidan sobre los rendimientos obtenidos o los bienes necesarios para la producción. Por ejemplo, el Impuesto sobre Actividades Económicas (IAE) o el Impuesto sobre Bienes Inmuebles (IBI) que recae sobre el local en el que se lleva a cabo la actividad profesional.

Lo que no son deducibles en ningún caso son las sanciones que se puedan imponer al autónomo por parte de la Agencia Tributaria.

Gastos financieros

Para poder desarrollar su actividad, el autónomo necesita, como mínimo, con una cuenta corriente. Y, además, puede contar con servicios financieros como una tarjeta de crédito para su negocio, o un datáfono.

Todos los gastos y comisiones ocasionados por los servicios financieros asociados al negocio, son deducibles. Esto se extiende a las comisiones que cobran a los profesionales plataformas de pago como PayPal.

Seguro de salud

Las primas satisfechas por el profesional en concepto de seguro de salud para su propia cobertura y y también para la de su cónyuge e hijos menores de 25 años que convivan con él, son deducibles. Aquí el límite es de 500 euros al año por cada una de las personas cubiertas por la póliza, o 1.500 euros en caso de que alguno de los beneficiarios del seguro tenga reconocida una discapacidad.

Servicios de profesionales independientes

Si para llevar a cabo su trabajo el autónomo necesita contar con el servicio de profesionales externos como un economista, un abogado, un notario o un diseñador gráfico, entre otros, se pude deducir lo que haya pagado a estos por su trabajo.

Identificar los gastos deducibles en estimación directa simplificada no es complicado si conoces los requisitos que estos deben cumplir para ser aceptados por Hacienda. En todo caso, aplica las deducciones siempre estando bien informado sobre su procedencia, y así te ahorrarás problemas con la Agencia Tributaria.