Estar al tanto de cuáles son los gastos fiscalmente deducibles en el modelo 130, es especialmente importante para los autónomos. Porque al aplicarlos vas a conseguir un importante ahorro a la hora de pagar el Impuesto sobre la Renta de las Personas Físicas (IRPF).

Por otro lado, ya sabes que Hacienda no es nada tolerante con los errores. Si no te deduces un gasto al que tienes derecho, no pasa nada, porque ella sale ganando. Ahora bien, si te deduces un concepto que en tu caso no era desgravable, te vas a ver metido en un problema que te va a salir caro, en el sentido más estricto de la expresión.

En este artículo aprenderás:

- ¿Qué entendemos por gastos fiscalmente deducibles?

- ¿Qué requisitos debe de cumplir un gasto para ser deducible en el modelo 130?

- Principales gastos deducibles en el modelo 130

¿Sabes todo lo que puedes desgravarte?

📹 Vídeo explicativo: En el siguiente vídeo te explicamos en detalle los gastos más habituales que la mayoría de autónomos y negocios deberían poder deducirse fácilmente. ¡No te lo pierdas!

Prueba gratuita de 15 días. Sin permanencia. Sin introducir tu tarjeta.

¿Qué entendemos por gastos fiscalmente deducibles?

Partimos de la premisa esencial de que todo aquel que se da de alta en el Régimen Especial de Trabajadores Autónomos (RETA) lo hace para desarrollar una actividad económica que le genere ingresos suficientes para poder vivir.

Lo que ocurre es qué, cuando se está al frente de un negocio propio, no todo son ganancias. También hay una serie de gastos que son imprescindibles realizar para poder trabajar. Por ejemplo, el abono del recibo de la luz del establecimiento, local o domicilio, desde el que se trabaja.

Un gasto deducible es, por tanto, una cantidad que tenemos que gastar necesariamente para poder desarrollar nuestra actividad económica, y que está directamente relacionado con la misma. La legislación entiende que el autónomo tiene que afrontar el coste de ciertos productos o servicios para mantener su actividad y, precisamente por ello, le permite desgravarse su coste en su declaración trimestral de IRPF.

A través de la deducción, los ingresos íntegros de la actividad pasan a ser ingresos netos, y son estos los que se van a tener en cuenta para calcular la base imponible del IRPF.

¿Qué requisitos debe cumplir un gasto para ser deducible en el modelo 130?

La Ley del Impuesto sobre la Renta de las Personas Físicas y el Reglamento del Impuesto sobre la Renta de las Personas Físicas son las dos normas que regulan esta cuestión.

Según el artículo 109 del Reglamento, quienes ejercen actividades económicas deben autoliquidar e ingresar trimestralmente en el tesoro la cuantía correspondiente al pago a cuenta de su IRPF, obligación que cumplen con la presentación del modelo 130.

Los requisitos y los gastos concretos que se pueden deducir, se encuentran un tanto dispersos en la legislación. Incluso podemos encontrar referencias a ellos en la Ley del Impuesto de Sociedades (por ejemplo, la deducción por inversiones en I+D).

Para entenderlo mejor, vamos a sintetizarlo. Estos son los requisitos que deben cumplir los gastos fiscalmente deducibles del modelo 130:

- Estar vinculados a la actividad económica: debe existir una relación directa entre el gasto realizado y la actividad llevada a cabo. A fin de determinar si existe esa vinculación, Hacienda examinará caso por caso. Por ejemplo, para un autónomo puede ser viable deducirse la compra de un ordenador, pero para otro no.

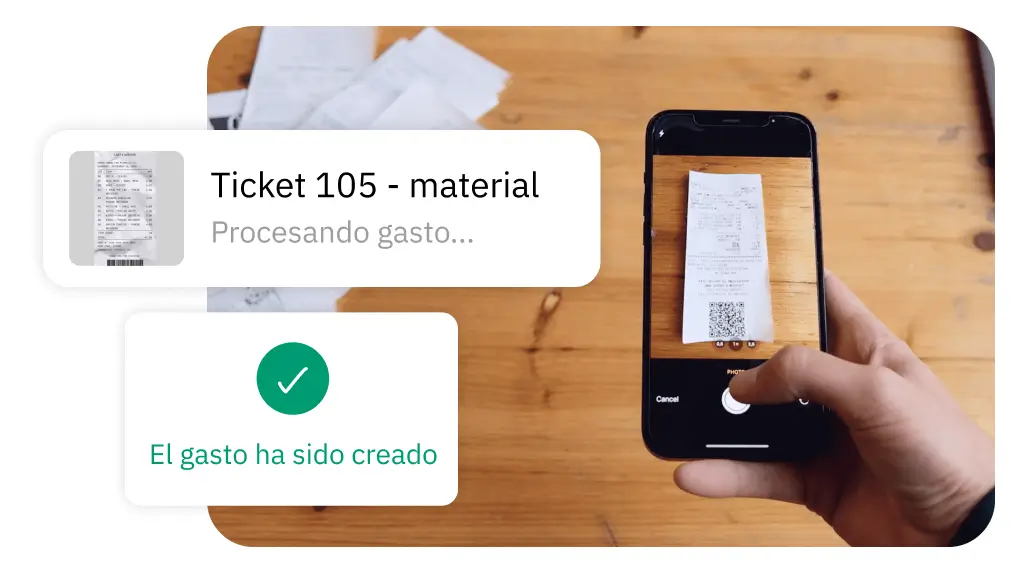

- Tienen que tener justificación documental: aunque en algunos casos basta con una factura simplificada o recibo de compra, lo ideal es conservar una copia de la factura completa durante cuatro años.

- Se deben registrar en la contabilidad: los gastos realizados en el negocio tienen que tener su correspondiente asiento en la contabilidad y en los libros que sean de llevanza obligatoria.

Principales gastos deducibles en el modelo 130

Cabría pensar que todo los gastos que cumplan los requisitos anteriores van a ser fiscalmente deducibles, pero esto no es totalmente cierto. Porque en esta cuestión influye mucho el criterio de Hacienda. El cual, por cierto, puede llegar a ser cambiante.

De hecho, a día de hoy, todavía no se ha terminado de resolver del todo qué suministros pueden deducirse los profesionales por cuenta propia que trabajan desde casa, y cómo tienen que hacerlo. Ante una inspección, situaciones similares están siendo tratadas de forma diferente.

Para evitar problemas, lo recomendable es no aplicar deducciones que Hacienda no haya estimado previamente a través de sus criterios de aplicación de los tributos. Veamos cuáles son las más aceptadas.

Consumos de explotación

Este concepto es bastante amplio y hace referencia al gasto realizado en aprovisionamiento. Por ejemplo, la compra de materias primas, de piezas de repuesto, de embalajes, etc.

Para calcular el consumo que se ha hecho a lo largo del ejercicio, se aplica la fórmula: existencias iniciales + compras – existencias finales.

Gastos de personal

Esta categoría de gastos fiscalmente deducibles en el modelo 130 recoge todos aquellos gastos realizados por el autónomo y que tengan que ver con sus empleados: sueldos y salarios, indemnizaciones por despido, dietas, aportaciones a sistemas de previsión social, cotizaciones, etc.

Este tipo de gastos pueden llegar a ser muy elevados, por lo que conviene tener claro que son deducibles y reducir su importe de los beneficios obtenidos con la actividad.

Cuota de autónomos

Los autónomos tienen que pagar todos los meses a la Seguridad Social una cuota de cotización que viene determinada ahora en función de sus ingresos reales.

Este es un gasto ligado directamente al ejercicio de la actividad, por lo que se puede deducir totalmente. Para acreditarlo, bastará con presentar el extracto del banco donde se aprecie el cargo de la domiciliación.

Suministros

Los autónomos pueden deducirse el coste de suministros como luz, agua o gas que tengan en el establecimiento en el que llevan a cabo su actividad.

Tratándose de profesionales por cuenta propia que trabajan desde casa, la regla general es que pueden deducirse un 30% del coste de los suministros de la parte proporcional de la vivienda que destinan a ejercer su actividad.

Servicios de profesionales independientes

Es normal que el autónomo tenga que contratar ciertos servicios con otros profesionales para poder llevar a cabo su actividad. De ser así, estos gastos se pueden deducir en el modelo 130.

Los más comunes son los honorarios de abogados, auditores o notarios. Incluso se puede desgravar la comisión pagada a un agente inmobiliario que haya intervenido en la búsqueda de un local para el autónomo.

Arrendamientos

Si cumplen con los requisitos generales que hemos expuesto antes, los gastos de arrendamiento de cualquier tipo se pueden deducir.

Es posible aplicar una deducción por lo que se paga por el alquiler del establecimiento en el que se lleva a cabo la actividad, pero también si se ha accedido a un vehículo o a algunas herramientas o maquinaria a través de figuras como el renting o el leasing.

Gastos de manutención

Las dietas y los gastos de pernoctación pueden deducirse dentro de un límite diario que es algo más elevando cuando el gasto se realiza en el extranjero.

Lo que es fundamental es que el gasto se haya realizado a consecuencia del desarrollo de la actividad económica, y que el pago se haya hecho a través de medios electrónicos.

Tributos fiscalmente deducibles

Existen ciertos tributos, tasas, contribuciones y recargos que se pueden deducir del IRPF. Algunos ejemplos son el Impuesto de Bienes Inmuebles (IBI) o el Impuesto de Actividades Económicas (IAE).

Lo que no es deducible en ningún caso es el importe de las sanciones impuestas por Hacienda ni de los recargos de apremio o por presentar declaraciones fuera de plazo.

Gastos financieros

Gatos financieros como los intereses de un préstamo, las comisiones de un banco, o los recargos por aplazar el pago de deudas, son algo habitual en el ejercicio de una actividad económica.

Precisamente por ello, son gastos fiscalmente deducibles del modelo 130. Pero en ningún caso se van a incluir los que deriven del uso del capital propio.

Otros gastos deducibles

Además de los anteriores, hay otros gastos que también se pueden deducir. Algunos ejemplos son las suscripciones a revistas profesionales o las cuotas pagadas a asociaciones empresariales.

Controlar los gastos fiscalmente deducibles en el modelo 130 te ayudará a presentar tus declaraciones sin ningún error y a ahorrar en el pago de impuestos. ¡Aplícalos bien!