Para los autónomos es esencial estar al tanto sobre qué son los gastos deducibles. Porque gracias a ellos es posible ahorrar de una manera totalmente legítima cuando llega el momento de presentar las declaraciones y autoliquidaciones por tributos como el Impuesto sobre la Renta de las Personas Físicas (IRPF) y el Impuesto sobre el Valor Añadido (IVA).

Si quieres resolver todas tus dudas sobre qué son estos gastos, cómo funcionan y cuáles son los más habituales. Presta atención, porque en este artículo te vamos a hablar de:

- ¿Qué son los gastos deducibles?

- ¿Los gastos deducibles es lo que devuelve Hacienda?

- ¿En qué impuestos son deducibles los gastos?

- Requisitos para que un gasto sea deducible

- Los gastos deducibles más habituales

- ¿Cómo se contabilizan los gastos deducibles?

¿Sabes todo lo que puedes desgravarte?

📹 Vídeo explicativo: En el siguiente vídeo te explicamos en detalle los gastos más habituales que la mayoría de autónomos y negocios deberían poder deducirse fácilmente. ¡No te lo pierdas!

Prueba gratuita de 15 días. Sin permanencia. Sin introducir tu tarjeta.

¿Qué son los gastos deducibles?

Ejercer una actividad por cuenta propia conlleva una serie de gastos que son absolutamente necesarios para poder trabajar. Esto implica desde el abono de la cuota de autónomos a la Seguridad Social al pago de los recibos de luz y agua del establecimiento en el que se lleva a cabo la actividad.

Nuestra normativa tributaria es consciente de que los autónomos tienen que hacer frente a estos gastos y, por tanto, no todo lo que ingresan con su actividad son realmente ganancias. Por tanto, sería injusto que el profesional por cuenta propia pagara impuestos en base a sus ingresos totales. Y de ahí que se apostara en su momento por una tributación basada en los ingresos netos.

Los ingresos netos son el resultado que nos queda cuando a los ingresos procedentes de una actividad por cuenta propia les restamos los gastos que ha habido que hacer para poder trabajar. Esa cifra sí representa el beneficio que el autónomo está obteniendo, y es sobre ella sobre la que se tributa.

Pues bien, cuando se trata de qué son los gastos deducibles, la forma más sencilla de definirlos es que son aquellos gastos qué, por disposición legal expresa, pueden restarse de los ingresos totales de un autónomo para hallar el beneficio o ingreso neto. A fin de calcular sobre este último la cuantía que corresponde pagar por el IRPF o el IVA.

¿Los gastos deducibles es lo que devuelve Hacienda?

No siempre que tributamos el resultado es que tenemos que pagarle a Hacienda. A veces, el resultado de la operación nos dice que hemos sido nosotros como contribuyentes los que hemos pagado de más a la Agencia Tributaria y, en consecuencia, esta nos tiene que devolver dinero. Estamos entonces ante una devolución de tributos, que es diferente de una deducción.

La devolución es lo que acabamos de exponer, un ingreso que nos hace Hacienda porque hemos pagado más impuestos de los que nos correspondían.

La deducción tiene lugar antes de presentar la declaración o autoliquidación de impuestos. Como decíamos antes, es esa cantidad que le restamos a los ingresos totales obtenidos, para hallar la cifra que será la base imponible sobre la que se calcule el resultado del impuesto. Resultado que puede ser una cantidad que nosotros debemos abonarle a Hacienda, o una cuantía que esta nos tiene que devolver.

¿En qué impuestos son deducibles los gastos?

Los gastos se deducen tanto en el IRPF como en el IVA, y generalmente se pueden descontar por el 100% de su importe. Eso sí, la desgravación del IVA se limita a la cuota soportada por el autónomo por este impuesto.

Lo vemos más claro con un ejemplo:

Laura es una autónoma que ha comprado material de oficina para su negocio por valor de 340 euros, a los cuales se les suman otros 71,4 en concepto de IVA. Es decir, que su factura total asciende a 411,4 euros.

Dado que el material de oficina es desgravable a efectos del IRPF, se puede deducir totalmente la base imponible del gasto realizado, que son los 340 euros. Y también se puede deducir en el IVA el importe que su proveedor le ha repercutido por este impuesto, que en este caso son 71,4 euros.

Ambas desgravaciones se llevan a cabo a través de los correspondientes modelos para autoliquidación. En el caso del IRPF se trata del modelo 130 para autoliquidación trimestral del impuesto, mientras que en el caso del IVA utilizamos el modelo 303 para la autoliquidación trimestral.

Requisitos para que un gasto sea deducible

No todos los gastos que asume un autónomo para llevar a cabo su actividad se pueden deducir, solo aquellos que cumplen los siguientes requisitos:

- Que guarden una relación directa con la actividad económica realizada. Esto se entiende en el sentido de que deben ser absolutamente necesarios para poder trabajar.

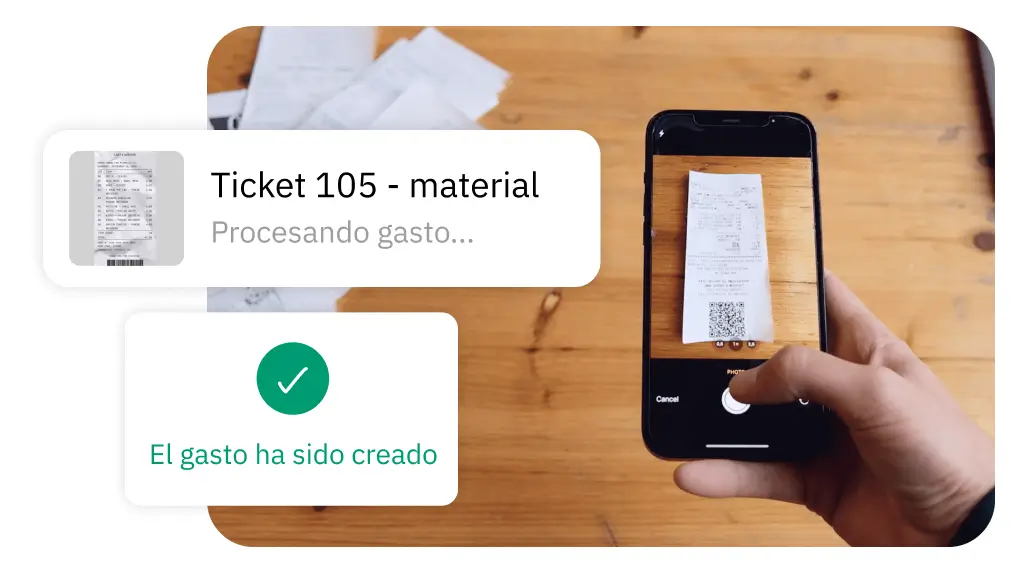

- Que estén debidamente justificados. El medio prioritario de prueba de los gastos es la factura, pero se admiten otros justificantes, salvo en el caso del IVA. Si el autónomo se quiere deducir un gasto en su autoliquidación de IVA, ha de tener una factura completa que lo justifique.

- Que estén registrados en la contabilidad del negocio.

Además es estos tres requisitos, cuando hablamos de qué son los gastos deducibles, es importante destacar que las deducciones solo pueden ser aplicadas por autónomos que están acogidos al sistema de estimación directa (normal o simplificada). En el sistema de módulos no se admiten los gastos deducibles.

Ticket o factura: ¿qué necesitas para desgravar en 2026?

📹 En este vídeo aclaramos una de las dudas más comunes: la diferencia entre ticket y factura, cuándo un ticket sirve para deducir gastos y cuándo necesitas factura completa para desgravar IVA e IRPF sin riesgos con Hacienda.

Explicamos qué es una factura simplificada, qué datos debe tener una factura válida para autónomos, y por qué pagar con la tarjeta del negocio no es suficiente si el documento no está bien emitido. También vemos cómo guardar tickets y facturas en 2026 para no perder gastos ni tener problemas en una revisión.

Prueba gratuita de 15 días. Sin permanencia. Sin introducir tu tarjeta.

Los gastos deducibles más habituales

En la práctica hay muchos gastos que un autónomo puede llegar a deducirse, pero hemos recopilado el top 7 de los más habituales.

Consumos de explotación

Tienen esta consideración todas las mercaderías, materias primas y demás bienes y productos que son necesarios para poder trabajar. Esto incluye material de oficina, compra de stock, herramientas, programas informáticos, etc.

Sueldos y gastos de personal

Si el autónomo tiene personal a su cargo, esto le supone una serie de gastos en: sueldos, salarios, pago de seguros sociales, dietas, indemnizaciones, seguros, formación…

En líneas generales, todos los gastos asociados con los empleados son desgravables para el autónomo.

Cuota de autónomos

Para poder ejercer su actividad legalmente, el profesional por cuenta propia debe estar dado de alta en el Régimen Especial de Trabajadores Autónomos (RETA) y pagar mensualmente una cuota de cotización.

Lo que paga por este concepto es desgravable al 100% en su declaración de IRPF.

Suministros

Servicios como la luz, el agua, o la conexión WiFi son esenciales para poder trabajar. Por ello, se admite su deducción.

Sin embargo, al analizar qué son los gastos deducibles, hay que tener presente que para los autónomos en modalidad teletrabajo existen algunas limitaciones. Estos solo pueden deducirse un 30% de la parte de su factura de suministros que corresponde al espacio de la vivienda que están dedicando a trabajar.

Servicios de profesionales independientes

Gestores, abogados, especialistas en marketing… si un autónomo cuenta con los servicios de un profesional externo en una materia que guarda relación con el desarrollo de su actividad, se puede desgravar el coste de los mismos.

Gastos financieros

Para un profesional por cuenta propia sería imposible trabajar sin tener una cuenta abierta en un banco, o sin contar con un TPV o un datáfono. Todos estos son servicios financieros que tienen un coste. Gasto que, al estar afecto a la actividad, es totalmente desgravable. Por ejemplo, la comisión de los datáfonos o la comisión por hacer transferencias bancarias.

Alquiler

La mayoría de los autónomos trabajan desde un local u oficina alquilados. Y lo que pagan por estos espacios también es un gasto desgravable.

¿Cómo se contabilizan los gastos deducibles?

Los autónomos tienen que llevar una contabilidad clara y ordenada. Igual que se deja constancia de los ingresos, debe hacerse con los gastos. Estos últimos se registran en los correspondientes libros de facturas recibidas, de registro de bienes de inversión y en el libro de registro y de compras y gastos, según corresponda.

Se debe dejar constancia de:

- Fecha de la factura o fecha en que se produce el gasto (si no hubiera factura).

- Número de factura o de recibo.

- Identidad del proveedor. Incluyendo nombre y apellidos, razón o denominación social, NIF y domicilio fiscal.

- Identidad del destinatario del bien o el servicio (el autónomo). Esto no consta en los recibos, solo en las facturas.

- Concepto. Descripción del bien comprado o el servicio contratado.

- Base imponible. Importe antes de impuestos.

- Tipo de gravamen. Si el gasto lleva IVA.

- Cuota de IVA soportada. Solo si es un gasto que lleve IVA.

Seguro que ahora tienes mucho más claro qué son los gastos deducibles y cómo aprovechar los mismos para obtener un ahorro fiscal, así que no los dejes pasar y aplícalos cuando tengas derecho a ellos.