En el mundo de las finanzas corporativas, hay una métrica que brilla con una relevancia particular, tanto para la empresa como para sus inversores: el flujo de caja operativo. Este indicador, más que una simple cifra, es una métrica fundamental para la salud financiera de cualquier organización, ya que revela su capacidad para generar y gestionar el flujo de efectivo generado por sus operaciones diarias.

En este artículo, exploraremos en profundidad en qué consiste el flujo de caja operativo. cómo calcularlo y por qué es una métrica tan importante que puede ser, incluso, la transmisora de las malas noticias.

En este artículo aprenderás:

- ¿Qué es el flujo de caja operativo?

- ¿Para qué sirve el flujo de caja operativo?

- ¿Cómo calcular el flujo de caja operativo de una empresa?

- El flujo de caja operativo negativo: ¿es posible?

- Ejemplo de un flujo de caja operativo

📹 ¿Qué es el flujo de caja?

📹 Vídeo explicativo: En el siguiente vídeo te explicamos todo lo que necesitas saber sobre el flujo de caja:

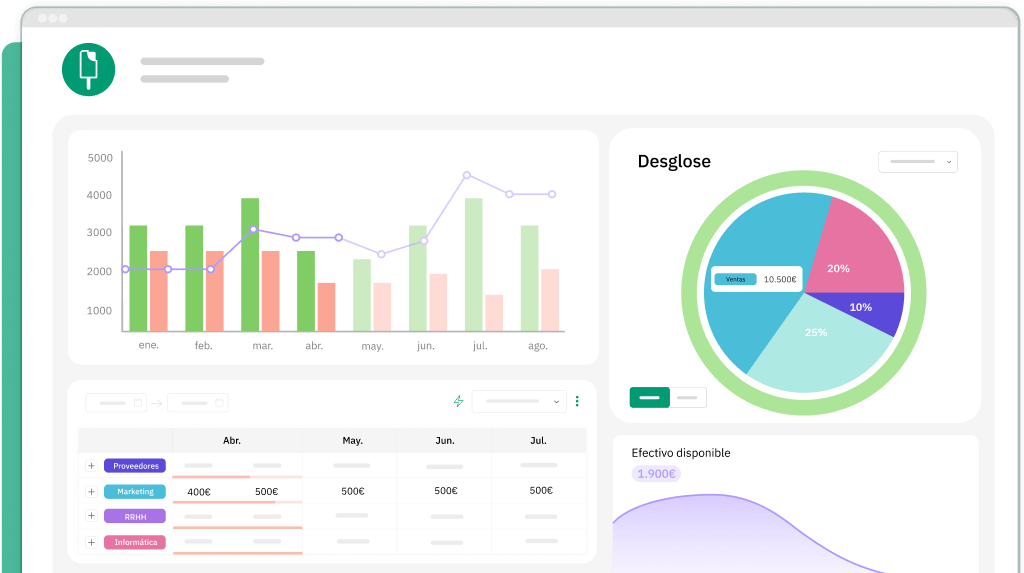

Prueba gratuita de 15 días. Sin permanencia. Sin introducir tu tarjeta.

¿Qué es el flujo de caja operativo?

El flujo de caja operativo, también conocido como flujo de efectivo operacional o cash flow operativo, es uno de los tres tipos de flujo de caja que existen dentro de la tesorería de una empresa.

Se trata de una herramienta financiera clave para evaluar la salud financiera y la eficiencia operativa de una empresa. En esencia, esta métrica mide la cantidad de efectivo generado o consumido por las actividades operativas y principales de una empresa en un período determinado.

🔗 Ampliar información: Si quieres saber más sobre el flujo de caja te recomendamos que leas nuestro artículo específico.

En este indicador se incluyen conceptos tan importantes como los ingresos operativos, es decir, aquellos que proceden de la venta de productos o servicios, y los gastos operativos, que incluyen todo aquello necesario para llevar a cabo la actividad principal de una empresa, como el pago de salarios, la compra de mercancías o el pago de impuestos, entre muchos otros.

¿Para qué sirve el flujo de caja operativo?

El flujo de caja operativo es una métrica fundamental para evaluar la capacidad de una empresa para generar efectivo únicamente a través de sus operaciones diarias. Además, sirve también para analizar la capacidad de una empresa para cubrir sus gastos operativos, como salarios, suministros, alquiler, pagos de proveedores y otras obligaciones financieras relacionadas con su actividad principal en un periodo de tiempo determinado.

Además, el flujo de caja operativo es una métrica relevante para los inversores, ya que indica la viabilidad a largo plazo de la compañía y su capacidad para generar ganancias, pero teniendo únicamente en cuenta sus actividades cotidianas.

¿Cómo calcular el flujo de caja operativo de una empresa?

El cálculo del flujo de caja operativo tiene en cuenta varios elementos:

Flujo de caja operativo = EBIT (Beneficio antes de impuestos e intereses) + amortizaciones + provisiones + cuentas por pagar – cuentas por cobrar

Donde:

- EBIT: también conocido como «Earnings Before Interest and Taxes» o «Beneficio Antes de Intereses e Impuestos», se calcula la diferencia entre ingresos y gastos operativos.

- Amortizaciones: es la depreciación en el inmovilizado para el ejercicio en curso.

- Provisiones: reservas o fondos que una empresa establece para hacer frente a posibles pérdidas o contingencias futuras.

- Cuentas por cobrar: son los derechos de cobro por parte de los clientes de una empresa o de terceros como resultado de ventas de bienes o servicios a crédito.

- Cuentas por pagar: son pasivos que representan las cantidades que una empresa adeuda a sus proveedores o a terceros por bienes o servicios que ha adquirido a crédito.

No obstante, hay que tener en cuenta que el cálculo del flujo de caja operativo puede variar de una empresa a otra en función de la metodología utilizada, de sus necesidades y de sus intereses económicos.

El flujo de caja operativo negativo: ¿es posible?

Sí, es posible que una empresa presente un flujo de caja operativo negativo. Esto indica que los gastos operativos exceden los ingresos operativos, lo que implica que la empresa no está generando suficiente efectivo a través de su actividad principal para cubrir los costes de su actividad principal. Un flujo de caja operativo negativo puede deberse a una variedad de factores, como una disminución en las ventas, una gestión ineficiente de la caja o una estructura de costes desfavorable.

A pesar de que un flujo de caja operativo negativo puede ser transmisor de malas noticias financieras, no es necesariamente una señal de problemas a largo plazo, ya que puede ser debido a un evento temporal. Es más, en algunas empresas, como los supermercados, que tienen un flujo de entradas y salidas de efectivo constante, un flujo de caja operativo negativo probablemente se corrija de forma inmediata.

Sin embargo, es importante que la empresa tome medidas para revertir esta situación y buscar formas de mejorar su rentabilidad y eficiencia operativa.

Ejemplo de un flujo de caja operativo

Supongamos una empresa dedicada a la fabricación que muebles que, en el ejercicio 2022, presenta los siguientes resultados:

- EBIT: 200.000€

- Amortizaciones: 30.000€

- Provisiones: 15.000€

- Cuentas por cobrar: 32.500€

- Cuentas por pagar: 50.000€

El flujo de caja operativo será el siguiente:

Flujo de caja operativo: 200.000€ + 30.000€ +15.000€ + 50.000€ – 32.500€ = 262.500€

El flujo de caja de esta empresa es positivo, y asciende a 32.500 €. La interpretación de este resultado es que tiene una buena salud financiera, y que su tesorería es solvente, al menos durante ese ejercicio financiero.