A la hora de presentar declaraciones o autoliquidaciones, los contribuyentes debemos ser muy escrupulosos para asegurarnos de que incluimos toda la información necesaria y que los datos son correctos, libres de errores. Porque cualquier fallo por nuestra parte puede salirnos caro, ya sea en forma de sanción o de recargos e intereses de demora.

Por suerte, nuestro ordenamiento recoge la figura de la declaración complementaria para aquellos casos en los que nos hemos dado cuenta de un error y queremos subsanarlo.

¿Qué es una declaración complementaria?

Es un procedimiento que permite modificar o añadir datos a una declaración fiscal que ya has presentado anteriormente. Su finalidad es subsanar errores u omisiones (como olvidar incluir un ingreso) para ajustar la liquidación a la realidad.

¿Para qué sirve una declaración complementaria?

Sirve para regularizar tu situación fiscal ingresando la diferencia si pagaste de menos o te devolvieron de más.

El beneficio clave: Si la presentas voluntariamente antes de que Hacienda te envíe un requerimiento, evitas recibir una sanción por el error cometido.

¿Cuándo NO se debe presentar una declaración complementaria? (Declaración Rectificativa)

A través de la complementaria incluimos nuevos datos que no hemos añadido a la autoliquidación o declaración que ya hemos presentado, o modificamos parcialmente el contenido de dicha declaración o autoliquidación.

Esto solo es posible cuando de la labor de completado o modificación resulta un importe a pagar por parte del contribuyente que es superior al calculado en la liquidación hecha en primer lugar. O cuando, tras el ajuste, la cantidad que debe devolver o compensar Hacienda al contribuyente sea inferior a la reflejada en la declaración o autoliquidación ya presentada.

También se presenta en aquellos casos en que, por alguna circunstancia sobrevenida, se pierde el derecho a aplicar una reducción o exención aplicada en una declaración anterior.

Esto se entiende mucho más fácil con un ejemplo:

David es un autónomo que ya ha presentado su autoliquidación trimestral del IVA del primer trimestre. Una vez presentado el modelo 303 a través de la Sede Electrónica de la Agencia Tributaria, se ha dado cuenta de que se le había olvidado incluir una de las facturas expedida a un cliente.

Si no hace nada y Hacienda se da cuenta del error, esta practicará una nueva liquidación, le exigirá el pago correspondiente al IVA de esa factura olvidada, y le impondrá una sanción. Por el contrario, si David se da cuenta antes de que la Agencia Tributaria lo haga, y presenta su declaración complementaria, no será sancionado.

¿Cuándo NO se debe presentar una declaración complementaria?

No se presenta en aquellos casos en los que la corrección del error o la omisión del contribuyente implica que Hacienda le tiene que devolver o compensar una cantidad mayor a la que se había calculado en un primer momento.

En un supuesto de este tipo hay que solicitar directamente la rectificación a la Agencia Tributaria. Si la normativa lo permite, el contribuyente puede presentar una autoliquidación rectificativa.

Tipos de declaración complementaria

La declaración complementaria puede presentarse con respecto a cualquier tributo cuya liquidación lleve a cabo el obligado tributario mediante declaración o autoliquidación.

Por ejemplo, podemos presentar una complementaria del IRPF, del IVA o del Impuesto de Sociedades. Pero no podemos presentar una declaración de este tipo con respecto al Impuesto sobre Bienes Inmuebles (IBI), porque en ese caso la liquidación la hace directamente la Administración.

Plazos y Recargos: ¿Cuánto se paga por presentarla tarde?

La complementaria se puede presentar dentro del plazo establecido para la presentación de la declaración o autoliquidación que se desea corregir. Por ejemplo, si queremos corregir la declaración de la Renta, podemos hacerlo dentro del período al que se extiende la campaña de la Renta.

No obstante, si el error u omisión se detecta después, es posible presentar la complementaria en ese momento. En tal caso va a tener la consideración de declaración extemporánea y, si de ella se deriva una cantidad a ingresar, se aplicará el recargo del artículo 27 de la Ley General Tributaria.

¿Hay sanciones a la hora de presentar complementarias?

No. Precisamente el objetivo de presentar una complementaria es evitar ser sancionado por Hacienda.

En este caso, como el contribuyente ha sido consciente del error y lo ha subsanado de forma voluntaria, no se inicia nunca un procedimiento sancionador.

Lo que sí es posible es que se apliquen intereses de demora o recargos sobre la cantidad extra que hay que ingresar, pero depende del caso concreto de que se trate.

| Retraso en la presentación | Recargo a pagar |

| Hasta 1 mes | 1% |

| Por cada mes adicional | +1% extra (ej: 6 meses = 6%) |

| A los 12 meses | 12% |

| Más de 12 meses | 15% + Intereses de demora |

Pasos para presentar una declaración complementaria

El procedimiento varía dependiendo de si necesitas corregir tu Declaración de la Renta (IRPF) o una autoliquidación trimestral como el Modelo 303 (IVA). A continuación te explicamos cómo hacerlo en cada caso a través de la Sede Electrónica.

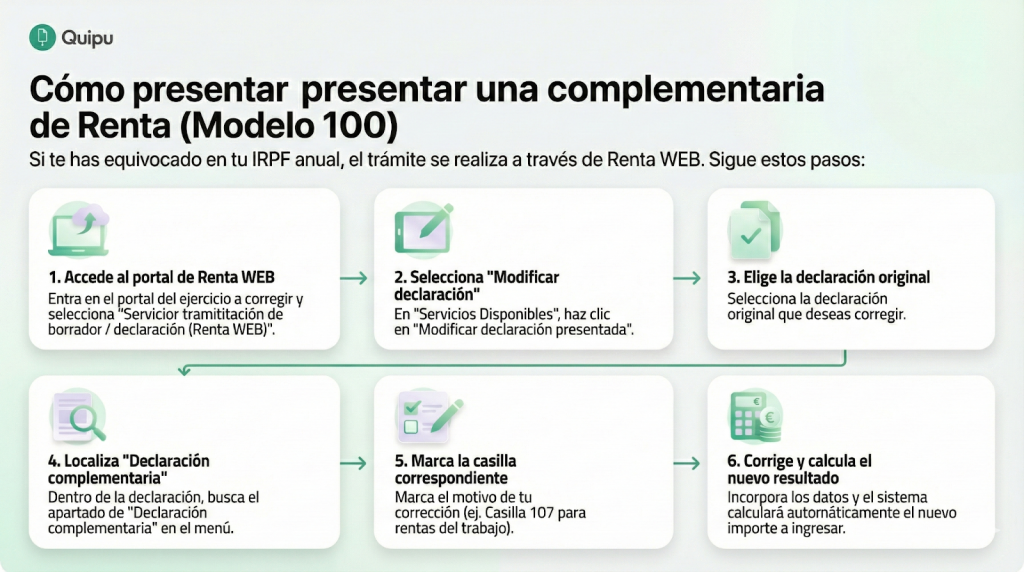

Cómo presentar una complementaria de Renta (Modelo 100)

Si te has equivocado en tu IRPF anual, el trámite se realiza a través de Renta WEB:

- Accede al portal de Renta del ejercicio que quieres corregir y entra en «Servicio tramitación de borrador / declaración (Renta WEB)».

- En el apartado «Servicios Disponibles», haz clic en «Modificar declaración presentada».

- Selecciona la declaración original que deseas corregir.

- Dentro de la declaración, localiza el apartado de «Declaración complementaria» (o busca la página específica en el menú de apartados).

- Marca la casilla correspondiente al motivo de tu corrección (habitualmente es la Casilla 107 por perceptores de rentas del trabajo).

- Incorpora los datos que faltaban o corrige los erróneos. El sistema calculará automáticamente el nuevo resultado a ingresar.

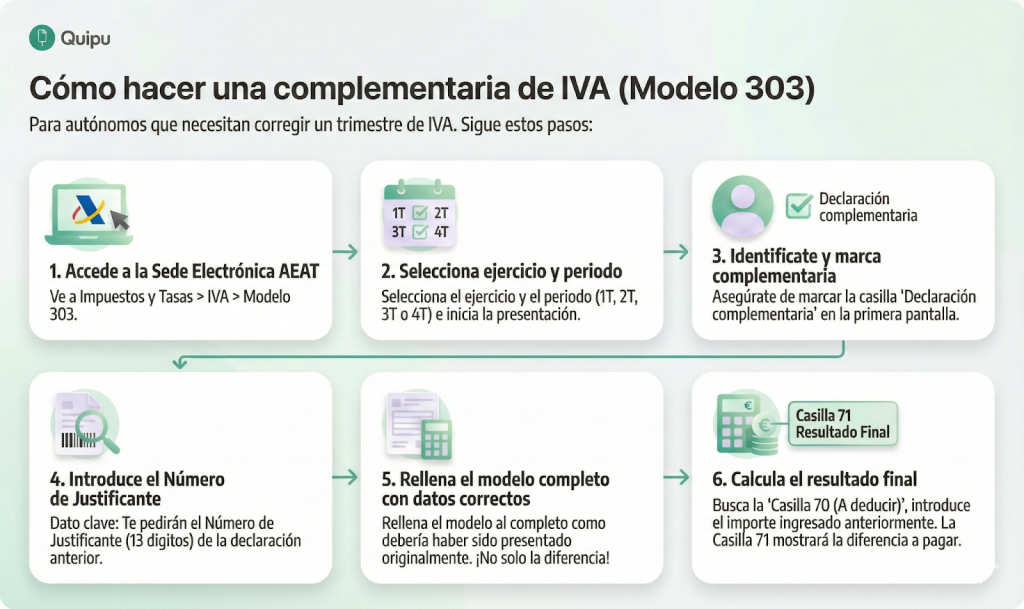

Hacer una complementaria de IVA (Modelo 303)

Para autónomos que necesitan corregir un trimestre de IVA:

- Entra en la Sede Electrónica de la AEAT, ve a Impuestos y Tasas > IVA > Modelo 303.

- Selecciona el ejercicio y el periodo (1T, 2T, 3T o 4T) e inicia la presentación.

- Identifícate y asegúrate de marcar la casilla «Declaración complementaria» en la primera pantalla de identificación.

- Dato clave: Te pedirán el Número de Justificante de la declaración anterior (el código de 13 dígitos de la declaración errónea).

- Rellena el modelo al completo con los datos correctos (como debería haber sido presentada originalmente). No pongas solo la diferencia.

- En la parte final del formulario, busca la casilla «A deducir» (Casilla 70 en la mayoría de ejercicios). Introduce ahí el importe que ya ingresaste en la declaración anterior.

- El resultado final (Casilla 71) mostrará automáticamente la diferencia que te queda por pagar.