Cuando en el domicilio fiscal de un autónomo o de una pyme se recibe una notificación de Hacienda, se dispara la tensión. Porque, aunque se haya intentado hacer todo bien para cumplir con las obligaciones tributarias, siempre existe el riesgo de que un pequeño error acabe dando lugar a una nueva deuda. Precisamente por ello, los profesionales se preguntan «¿cuántos años atrás me puede revisar Hacienda?»

Sabemos que la Administración Tributaria tiene potestad para revisar las liquidaciones y autoliquidaciones, pero este derecho no es infinito, está limitado en el tiempo, y eso es de lo que te vamos a hablar en este artículo.

En este artículo aprenderás:

- La función de gestión integral del sistema tributario estatal

- El procedimiento de comprobación limitada

- La inspección de Hacienda

- ¿Cuántos años atrás me puede revisar Hacienda?

La función de gestión integral del sistema tributario estatal

La Agencia Estatal de Administración Tributaria (AEAT) es una entidad de Derecho Público que tiene encomendada como misión principal la aplicación efectiva del sistema tributario estatal y aduanero.

Esto quiere decir que es la principal responsable de que se cumpla la obligación constitucional de que todos los ciudadanos contribuyan al sostenimiento de los gastos públicos de conformidad con su capacidad económica.

Dentro de esta función de gestión integral del sistema tributario estatal se incluyen varias tareas:

- Gestión, inspección y recaudación de los impuestos de titularidad estatal.

- Funciones en relación con los ingresos de las comunidades y ciudades autónomas.

- Recaudación de ingresos propios de la Unión Europea.

- Gestión de aduanas y represión del contrabando.

- Recaudación en período voluntario de las tasas del Sector Público Estatal.

- Recaudación en vía ejecutiva de los ingresos de la Administración General del Estado y sus organismos públicos vinculados o dependientes.

- Colaboración en la persecución de delitos contra la Hacienda Pública y el contrabando.

A estos efectos, lo que nos interesa es su función de gestión e inspección de los impuestos, porque es en el seno de la misma en la que puede revisar los impuestos ya presentados por los contribuyentes.

El procedimiento de comprobación limitada

Hacienda puede revisar los datos y liquidaciones o autoliquidaciones presentadas a través de varios mecanismos. Si solo necesita comprobar datos o valores, recurrirá a los procedimientos de verificación de datos o de comprobación de valores, respectivamente.

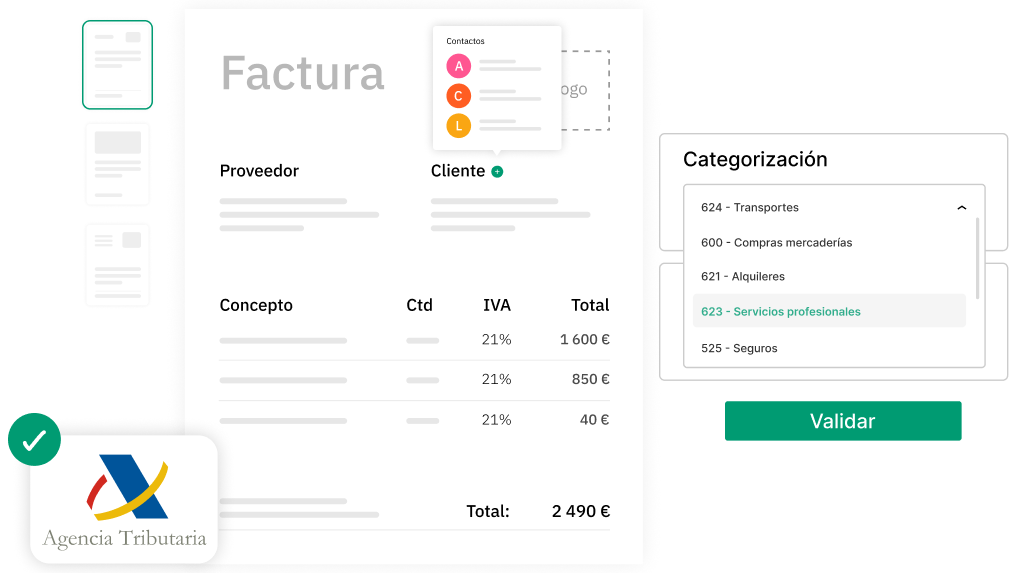

Pero si necesita entrar un poco más a fondo para revisar la información aportada, entonces tiene a su disposición el procedimiento de comprobación limitada. Cuyo objetivo es verificar o comprobar que la información que se ha presentado a través de un modelo tributario (el de IRPF, de IVA, o cualquier otro) es verdadera y correcta.

Se recurre a este proceso en tres casos:

- Si hay errores en las declaraciones tributarias realizadas por el contribuyente.

- Si hay divergencias entre los datos presentados por el obligado tributario y los que le constan a la AEAT.

- Si el contribuyente no ha presentado una autoliquidación o declaración.

Una comprobación limitada no es una inspección de Hacienda, es un proceso de revisión más liviano, en el que solo se pueden llevar a cabo estas actuaciones:

- Examinar los datos consignados por el obligado en sus declaraciones y en los justificantes presentados.

- Examinar los datos y antecedentes que obran en poder de la Administración Tributaria.

- Examinar los registros y documentos de llevanza obligatoria según la normativa tributaria.

La inspección de Hacienda

Dentro de la labor de gestión e inspección llevada a cabo por la AEAT, la inspección es la más conocida y la más temida por todos los contribuyentes, pero especialmente por los autónomos y las pymes, que están más expuestos a este tipo de revisiones.

La inspección es un procedimiento administrativo orientado a comprobar e investigar el cumplimiento de las obligaciones tributarias y, por tanto, la labor de análisis de datos e informaciones que lleva a cabo la Administración es mucho más profunda que en el caso de la comprobación limitada.

Puede incluir revisión de documentación aportada por el contribuyente, pero también la solicitud de datos y documentos a terceros con los que haya tenido una relación comercial. Así como otras medidas como la entrada y reconocimiento de fincas.

En ningún caso el inicio de un procedimiento de comprobación limitada o de inspección quiere decir que el contribuyente haya cometido una irregularidad. Pero, si Hacienda descubre cualquier error u omisión, procederá a practicar una nueva liquidación y el obligado tributario tendrá que abonar la deuda en tiempo y forma.

¿Cuántos años atrás me puede revisar Hacienda?

Para resolver esta duda debemos prestar atención al plazo de prescripción que establece la Ley General Tributaria.

Esta norma determina que la Administración Tributaria tiene un plazo de cuatro años para:

- Determinar la deuda tributaria a través de la oportuna liquidación.

- Exigir el pago de las deudas tributarias liquidadas.

- Imponer sanciones tributarias.

No obstante, hay que tener en cuenta que el plazo de prescripción se puede ver interrumpido y comenzar a contar de nuevo desde cero si la AEAT lleva a cabo un acto (conocido formalmente por el contribuyente) en relación con una obligación tributaria.

Precisamente por la existencia de ese plazo de prescripción de cuatro años, se aconseja a autónomos y pymes que guarden durante ese tiempo toda la documentación relacionada con su actividad: facturas emitidas, facturas recibidas, justificantes de gastos, etc.

Vamos a imaginar el caso de un autónomo que ha presentado su autoliquidación de IVA del primer trimestre de 2024 y la ha pagado en tiempo y forma. Si, pasado un tiempo, la AEAT advierte que puede haber algún error u omisión de datos, podría iniciar una comprobación limitada o incluso una inspección, siempre y cuando no hayan transcurrido más de cuatro años desde la presentación y pago del impuesto. Tampoco podrá iniciar un proceso sancionador en relación con esta cuestión.

Si te preguntabas «¿cuántos años atrás me puede revisar Hacienda?», ya sabes que son cuatro años. Agotado ese plazo, el derecho de la AEAT a investigar e inspeccionar se extingue. No obstante, lo mejor es que te asegures de presentas tus autoliquidaciones a tiempo y de forma correcta, y así no tendrás que estar pendiente de la prescripción del derecho de la Agencia Tributaria.