Todo autónomo y empresa sabe qué es el IVA. Es ese impuesto añadido que se suma a cada producto vendido o servicio prestado, como también a todo servicio contratado y producto comprado. Pero, ¿qué es exactamente el IVA intracomunitario?

Aunque no es algo a lo que se enfrenten todos los profesionales, conviene conocerlo. Nunca sabes cuándo vas a tener que prestar servicios o suministrar productos a empresas en el extranjero. Y, sí llega ese momento, vas a tener que vértelas con este tipo de IVA.

No te preocupes, porque es un concepto fácil de entender y todavía más fácil de integrar en tu rutina de trabajo. Vamos a ver qué es y cómo declarar el IVA intracomunitario, con pasos a seguir, modelos implicados, etcétera.

En este artículo aprenderás:

- ¿Qué es el IVA intracomunitario?

- ¿Para qué sirve el IVA intracomunitario?

- ¿Cómo comprobar si una empresa o autónomo es intracomunitaria?

- ¿En qué modelos tributarios se declara el IVA intracomunitario?

- 4 pasos para declarar el IVA intracomunitario

¿Qué es el IVA intracomunitario?

📹 Vídeo explicativo: En el siguiente vídeo aprenderás todo lo que necesitas saber sobre el IVA en las operaciones intracomunitarias.

Prueba gratuita de 15 días. Sin permanencia. Sin introducir tu tarjeta.

El IVA intracomunitario es el impuesto de valor añadido que va ligado a toda operación de prestación de servicios o de compra o venta de mercancías que se lleve a cabo entre empresas o profesionales de diferentes países dentro de la Unión Europea.

Suena fácil, ¿verdad? Pues hay matices. Toda venta de bienes y prestación de servicios que se haga desde España a clientes de otros países de la UE está exenta de IVA. Ahora bien, toda compra que se haga a profesionales o empresas de otros países sí está sujeta a IVA de una u otra forma, bien por impuesto liquidado en Aduana, para el caso de los bienes, bien por inversión del sujeto pasivo, en el caso de los servicios.

Para poder recurrir a este tipo de IVA, es importante que ambas partes, tanto emisor como destinatario, figuren en el Registro de Operadores Intracomunitarios (ROI).

¿Para qué sirve el IVA intracomunitario?

Aunque la Unión Europea abarca varias naciones que están ligadas por ciertas normativas comunes, el IVA no es algo presente en todo su territorio.

Tener eso claro es importante, porque es lo que da sentido al IVA intracomunitario. Este se utiliza para evitar la aplicación del IVA sobre cualquier bien o servicio entre diferentes países de la UE, dado que sus impuestos pueden ser totalmente diferentes, facilitando así la integración económica intracomunitaria.

🔗 Ampliar información: Si quieres saber más sobre el IVA intracomunitario te recomendamos que leas nuestro artículo específico.

¿Cómo comprobar si una empresa o autónomo es intracomunitaria?

Existen varias formas de comprobar si una empresa o autónomo es intracomunitaria. Lo primero es observar los datos fiscales que te haya podido facilitar. En lugar de tener un NIF normal, debe tener lo que se conoce como NIF-IVA o VAT.

¿Y qué es el NIF-IVA? Es un número de identificación para las operaciones intracomunitarias. A efectos prácticos, es casi igual que el NIF tradicional, con la diferencia de que los dígitos que lo componen están precedidos del prefijo del país en el que el autónomo o la empresa está afincada. Por ejemplo: ES12345678Z.

Para verificar la veracidad del VAT basta con ojear el censo VIES y comprobarlo. Puedes hacerlo a través de la web de Hacienda o a través del portal de la Unión Europea, introduciendo el VAT en el campo correspondiente.

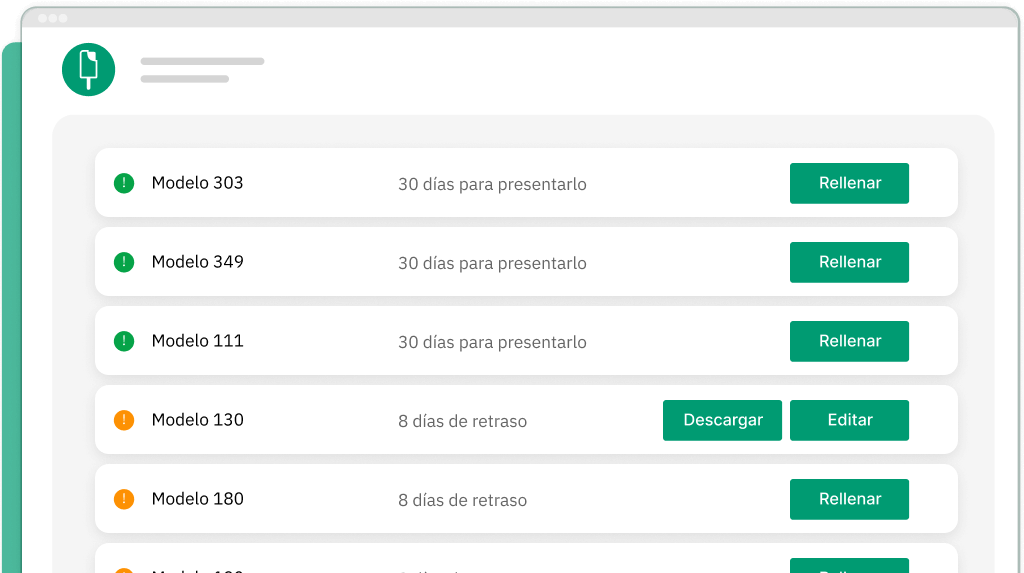

¿En qué modelos tributarios se declara el IVA intracomunitario?

Todo autónomo y/o empresa está obligado a declarar el IVA según diferentes modelos. Es parte de su actividad anual, y sí, también es obligatorio declarar el IVA Intracomunitario. Vamos a ver en qué modelos tributarios debe hacerse.

Modelo 303

El modelo 303 es de sobra conocido por los autónomos y empresas, ya que se trata de la declaración trimestral del IVA. Aquí también deben figurar todas las operaciones intracomunitarias efectuadas durante el último trimestre.

Más concretamente, hay que rellenar las siguientes casillas en relación con el IVA intracomunitario:

- Casilla 10, 11, 36 y 37: rellenar con el IVA intracomunitario soportado y repercutido.

- Casilla 38 y 39: rellenar con toda operación de inversión, dicho de otra manera, compras de activos, como construcciones o mobiliario.

- Casilla 59: rellenar con los bienes o servicios intracomunitarios prestados.

Modelo 349

En el modelo 349 se deben detallar las operaciones intracomunitarias pertinentes. Es algo que deben presentar todos los autónomos o empresas que hayan llevado a cabo operaciones intracomunitarias y que figuren en el ROI.

En cuanto a los plazos de presentación, dependen:

- Anual: se presenta en Enero, siempre y cuando el total de prestaciones de servicios y de entregas de bienes anual no supere los 35.000 € y los intracomunitarios no lleguen a los 15.000 €.

- Trimestral: en el caso de que, ni en el trimestre en vigor ni en los 4 trimestres naturales anteriores, el total de prestación de servicios y entregas de bienes no supere los 50.000 €. En este caso, se presenta el modelo en los 20 días naturales siguientes al periodo trimestral correspondiente.

- Mensual: en el caso de superar esos 50.000 € antes indicados. El modelo se presenta durante los 20 primeros días naturales del mes siguiente.

Modelo 390

El modelo 390 es el resumen anual del IVA y, en él, deben aparecer todas las operaciones intracomunitarias que se hayan efectuado a lo largo de todo el ejercicio anual. Más concretamente deberemos consignar información en las casillas 103 y en la página 2 del documento, donde se diferencian entre tipos de IVA y si se tratan de servicios o bienes. En la página 6 se consignan los servicios o bienes prestados.

4 pasos para declarar el IVA intracomunitario

Ahora que conoces los modelos y las obligaciones que tienes, vamos a ver cómo declarar el IVA intracomunitario. Lo cierto es que es un procedimiento sencillo, incluso cabe la posibilidad de que otros se encarguen por ti.

Vamos a ver todos los pasos necesarios para declararlo a continuación:

1 – Hacer balance de tus operaciones intracomunitarias cada trimestre

Cuando llega el final de un trimestre toca presentar el modelo 303. En este, hay que rellenar varias casillas relacionadas con tus operaciones intracomunitarias para hacer un recuento del IVA intracomunitario correspondiente. Aun así, hay casos en los que se debe presentar un modelo mensual, siempre y cuando factures una gran cantidad de dinero al año.

Por eso, intenta cada mes agrupar el importe total del IVA intracomunitario para que, cuando llegue la fecha, no tengas que perder tiempo haciendo cuentas.

2 – Presenta el Modelo 303

Para presentar el modelo 303 con el IVA intracomunitario tienes que acceder a la web de la Agencia Tributaria haciendo clic aquí. Una vez ahí, elige la opción que prefieras, que puedes ser con el servicio de ayuda o con fichero.

La opción con fichero es la más recomendable. Si usas un buen programa de facturación como el de Quipu, tendrás el fichero a mano y solo tendrás que facilitarlo a la Agencia Tributaria.

3 – Presentar el Modelo 349

Este modelo solo tiene que presentarse en Enero de cada año, siempre y cuando no factures más de 35.000 euros anuales. Si se supera dicho importe, la presentación debe ser trimestral. Y, si se alcanzan los 50.000 euros al año, la presentación ha de ser mensual.

Teniendo tu IVA intracomunitario contabilizado, para presentar el modelo 349 tienes que acudir a su sección en la web de la Agencia Tributaria (clic aquí). Una vez dentro, puedes escoger la presentación mediante fichero. Tendrás que iniciar sesión con tu clave PIN, DNI-e o Certificado Electrónico.

Después, solo tendrás que escoger el fichero desde el que facilitar los datos para que el modelo se rellene automáticamente.

4 – Presentar el Modelo 390

Este resumen anual se presenta siempre a año vencido. Así, el modelo 390 del IVA de 2022 se presenta en Enero de 2023. Para hacerlo, solo entra en la sección de este modelo en la web de la AEAT pulsando aquí.

Dentro, tendrás que elegir la opción que prefieras. Si utilizas un software de facturación, como el de Quipu, podrás optar por la presentación con fichero, ya que tendrás el archivo a facilitar preparado. Pulsa en dicha opción, inicia sesión con tu clave PIN, Certificado Electrónico o DNI-e y, cuando se te pida, aporta el archivo .txt que hace falta. Es así de sencillo.