El hecho de que la agricultura tenga un régimen especial de tributación no significa que un agricultor esté libre de hacer facturas. Es por eso que, si has llegado hasta aquí buscando cómo hacer una factura de agricultor, lo que venimos a contarte hoy te va a venir de maravilla.

En este artículo aprenderás:

- Aspectos previos en la facturación de los agricultores

- ¿Es posible facturar en el régimen general en vez de en el régimen especial de agricultura?

- ¿Qué datos debe de llevar una factura de un agricultor?

- ¿Cuál es el IVA en una factura de un agricultor?

- ¿Cuál es la retención de IRPF en una factura de un agricultor?

- Ejemplo de una factura de un agricultor

Aspectos previos en la facturación de los agricultores

Antes de pensar siquiera en hacer una factura de agricultor, hay que decidir en qué tipo de régimen tributar. Y es que, aunque un agricultor puede tributar con base en el régimen general, la gran mayoría de este tipo de emprendedores decide ceñirse al régimen especial de agricultores.

Tal y como ya hemos contado anteriormente, existen ciertas actividades exentas de IVA y con tratamientos especiales debido a su naturaleza. Esto puede suponer una ventaja competitiva muy atractiva para aquellos que pueden acogerse a ella, aunque para ello hay que dejar claro, antes de empezar a funcionar, a qué tipo de régimen tributario queremos adherirnos.

La gran mayoría de los agricultores deciden funcionar bajo este régimen tributario especial, y lo hacen así para poder disfrutar de las siguientes ventajas:

- La retención de IRPF para un agricultor en el régimen general de agricultura, ganadería y pesca es del 2%.

- Los agricultores que tributan en este régimen no tienen la necesidad de emitir facturas. Les basta con presentar tickets, aunque estos deben estar debidamente firmados por cada comprador.

- Estos profesionales, si están adheridos a este régimen especial, no tienen por qué repercutir el IVA.

Por otro lado, los agricultores que funcionan bajo el régimen especial de la agricultura se rigen por una compensación en términos de IVA. Es decir, no pueden deducir el IVA soportado por su actividad, sino que deben aplicar un 12% de compensación que será parte de los ingresos al fin del ejercicio.

Ahora bien, ¿es obligatorio para un agricultor tributar en el régimen especial de los agricultores? Lo vemos justo en el siguiente apartado.

🔗 Ampliar información: Si quieres saber más sobre el régimen especial de agricultura, ganadería y pesca te recomendamos que leas nuestro artículo específico.

¿Es posible facturar en el régimen general en vez de en el régimen especial de agricultura?

Como ya hemos mencionado, antes incluso de preguntarnos cómo hacer una factura de agricultor, debemos elegir bajo qué tipo de régimen tributario: régimen general o régimen especial de la agricultura. Esto quiere decir que sí, es posible tributar como una empresa más, aunque no es lo habitual.

Hay que tener en cuenta que el régimen general, por ejemplo, nos exige la emisión de facturas, o que la retención del IRPF oscila entre el 7% y el 15%, por el 2% del citado régimen especial. En definitiva, aunque es posible optar por el régimen general a la hora de tributar y facturar como agricultor, en la amplia mayoría de los casos nos será mucho más rentable optar por el régimen especial contemplado por Hacienda para nuestra actividad concreta.

Sin embargo, la Agencia Tributaria recoge la posibilidad de renunciar a los posibles beneficios del régimen especial de la agricultura para tributar en función del régimen general, aunque para ello hay que comunicarlo de una de las maneras aceptadas por el organismo:

- Indicándolo en el primer modelo 303 del IVA, ya sea del ejercicio o del inicio de la actividad.

- Dejándolo patente en la presentación de los modelos 036 o 037, bien al comienzo de la actividad o bien en el mes de diciembre anterior al cambio de régimen.

Eso sí, en caso de optar por renunciar al régimen especial de la agricultura, es importante que la decisión no podrá revertirse durante al menos tres ejercicios completos. Además, transcurrido dicho plazo de tiempo, Hacienda entiende que la situación seguirá igual a no ser que vuelva a expresarse la intención de cambiar al régimen general.

¿Qué datos debe de llevar una factura de un agricultor?

A la hora de entrar en cómo factura un agricultor, lo cierto es que el proceso no difiere en demasía de las facturas de cualquier otro negocio. La única diferencia está en que, como ya hemos comentado, no existe la posibilidad de deducir el IVA soportado, sino que existe una compensación del IVA que se cifra en un 12% para las actividades agrícolas.

Esto significa que, en vez de IVA, el documento debe recoger la compensación del Régimen Especial de la Agricultura, la Ganadería y la Pesca (REAGP).

Por lo demás, para emitir una factura de agricultor se necesitan los mismos datos obligatorios de cualquier otro tipo de factura:

- La palabra ‘factura’ debe aparecer bien visible en el documento.

- En un lugar destacado debe estar también la fecha de emisión de la factura de agricultor.

- Es obligatorio que aparezcan los datos fiscales (nombre y apellidos, NIF o CIF y dirección) tanto del agricultor como del cliente.

- Cada artículo o servicio debe quedar perfectamente identificado en cada concepto.

- La base imponible, o dicho de otra manera, el precio de cada concepto antes de aplicar, impuestos, retenciones y/o descuentos.

- Tributos a aplicar (en este caso, la ya mencionada compensación).

- El importe total de la factura, que será la suma de la base imponible más impuestos, retenciones y descuentos.

¿Cuál es el IVA en una factura de un agricultor?

Todo aquel agricultor que haya decidido someterse al REAGP tiene derecho a recibir una compensación especial del IVA que varía en función de la actividad. En el caso de los agricultores se fija en un 12%, y se percibe en los siguientes casos:

- Venta de productos que hayan sido obtenidos en sus explotaciones, siempre que sea a otros profesionales y no a particulares.

- Intercambios internacionales en países de la CEE si son con personas jurídicas que no actúan como empresas.

- La prestación de servicios incluidos en el REAGP a otros profesionales que no estén adheridos a este régimen especial de la agricultura.

Así pues, el porcentaje de IVA que habitualmente aparece en las facturas se sustituye por la compensación del REAGP en lo que constituye el único cambio notable entre una factura de agricultor y cualquier otra factura de empresario que esté adherido al régimen general.

¿Cuál es la retención de IRPF en una factura de un agricultor?

Mientras que las retenciones de IRPF de los autónomos que tributan en función del régimen general oscilan entre el 7% (los tres primeros años de actividad) y el 15% (el resto de profesionales), los agricultores dentro del REAGP únicamente retienen el 2% de IRPF en sus facturas.

Esto se debe a que está específicamente recogido así en la legislación, y es esto precisamente lo que hace que la gran mayoría de los agricultores decidan elegir este modelo por encima del régimen general.

🔗 Ampliar información: Si quieres saber más sobre cómo hacer una factura con retención te recomendamos que leas nuestro artículo.

Ejemplo de una factura de un agricultor

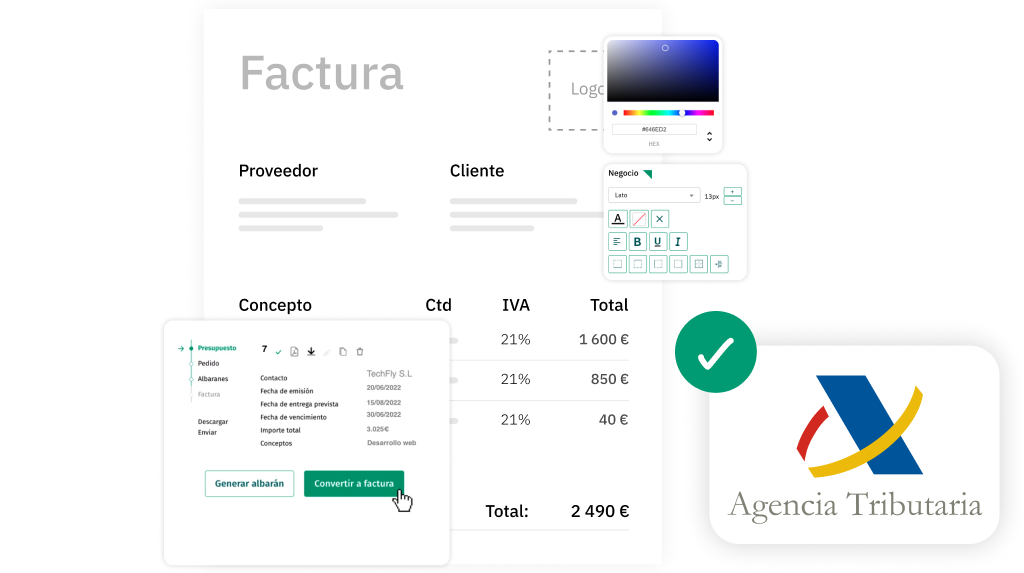

Siempre se ha dicho que la mejor forma de aprender es practicando, así que aquí va un ejemplo práctico de una factura de agricultor para que sepas exactamente qué debe contener este tipo de documento para tener total validez legal y, por tanto, para que no haya ningún tipo de inconveniente con ella.

Para empezar, vemos cómo aparece la palabra FACTURA de forma inequívoca y cómo se visualizan también el número de factura y, en este caso, también un número de serie.

Bien visible también encontramos la fecha de emisión de la factura y, aunque no es obligatoria, también encontramos una fecha de vencimiento de la factura de agricultor, un detalle que sirve para poder exigir su pago una vez cumplido el citado plazo.

Asimismo, podemos observar los datos fiscales tanto del emisor de la factura como del receptor de la misma. Una factura no deja de ser una carta de presentación, por lo que es buena idea incluir medios de comunicación como un número de teléfono, un mail o incluso una página web.

Por supuesto, deben aparecer el concepto, la base imponible y, en este caso, también la compensación del REAGP. De ser el cliente un profesional adherido al REAGP, deberá figurar también una retención de IRPF del 2%.

| Base imponible | 100 |

| REAGP (12%) | 12 |

| – IRPF (2%) | 2 |

| TOTAL | 110 € |

Visto esto, tan solo falta no olvidar el importe total de la factura, la cantidad final que deberá abonar el cliente por la compra de productos o servicios.

Con esto ya tendremos lista nuestra factura de agricultor perfecta, válida a nivel legal y con todo lo necesario para ser además realmente útil a todas las partes.