El fondo de maniobra es una de las métricas de cualquier empresa, especialmente en todo lo que tiene que ver con la gestión de la liquidez. Representa la capacidad de una compañía y organización para satisfacer sus obligaciones a más corto plazo, y es fundamental para conocer su salud financiera a corto plazo y así asegurar su viabilidad.

En este artículo aprenderás:

- ¿Qué es el fondo de maniobra?

- ¿Para qué sirve el fondo de maniobra?

- Fórmula del fondo de maniobra

- ¿Cómo se calcula el fondo de maniobra?

- ¿Cómo interpretar el fondo de maniobra?

- 5 consejos para optimizar el fondo de maniobra

- Ejemplo de fondo de maniobra

¿Qué es el fondo de maniobra?

El fondo de maniobra, también conocido como working capital, es un indicador financiero que mide la capacidad de una empresa para hacer frente a sus obligaciones a corto plazo con sus activos más líquidos, es decir, con un periodo inferior a los 12 meses.

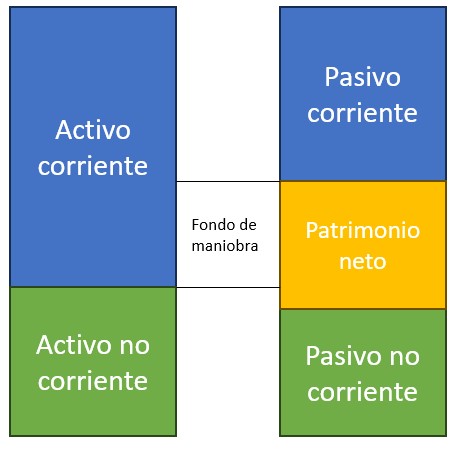

Desde el punto de vista puramente contable, se calcula como la diferencia entre el activo corriente (o circulante) y el pasivo corriente (o circulante) de la empresa. Esencialmente, representa los recursos financieros de los que dispone una empresa para continuar sus operaciones diarias sin problemas financieros.

¿Para qué sirve el fondo de maniobra?

El fondo de maniobra no solo refleja la capacidad de una empresa para cubrir sus obligaciones a corto plazo, sino que también ofrece una visión más amplia de la salud financiera y la estabilidad operativa de la empresa. A continuación, se detallan sus diversas utilidades:

- Evaluación de liquidez: es un indicador clave de la liquidez de una empresa. Un saldo positivo indica que la empresa tiene suficientes activos líquidos para cubrir sus deudas y gastos a corto plazo, lo que es crucial para la continuidad operativa.

- Medida de seguridad financiera: constituye un colchón financiero contra imprevistos o fluctuaciones en el mercado. Permite a la empresa manejar situaciones inesperadas, como un descenso en las ventas o un aumento en los costos, sin comprometer su estabilidad.

- Planificación y estrategia a corto plazo: el análisis de esta métrica ayuda en la planificación estratégica, especialmente en lo que respecta a la gestión del working capital. Permite a los gerentes tomar decisiones informadas sobre inversiones, financiación y otras operaciones diarias.

- Herramienta para negociación para inversores: un fondo de maniobra saludable es a menudo un requisito para los inversores y las instituciones de crédito. Demuestra que la empresa es capaz de manejar sus deudas y es más segura a la hora de solicitar nueva financiación.

- Optimización de la gestión de activos y pasivos: al analizar esta métrica, las empresas pueden identificar áreas de mejora en la gestión de sus activos y pasivos. Esto puede incluir ajustar los ciclos de cobro y pago, gestionar mejor el inventario y optimizar la estructura de financiamiento.

- Indicador de crecimiento saludable: si el fondo de maniobra se mantiene positivo y estable a lo largo del tiempo, lo más probable es que la empresa se encuentre en una posición sólida para invertir en crecimiento y expansión, sin comprometer su salud financiera.

- Reflejo de buenas prácticas: es un reflejo de una gestión eficiente y prudente. Indica que la empresa no solo está gestionando bien sus operaciones actuales, sino que también está preparada para el futuro.

Fórmula del fondo de maniobra

La forma de calcular el fondo de maniobra es muy sencilla. Basta con deducir del activo corriente el valor total del pasivo corriente. Matemáticamente:

Fondo de maniobra = Activo corriente – Pasivo corriente

En este caso, el resultado puede ser positivo, negativo o cero.

También puede calcularse como un ratio, calculando el cociente entre los dos elementos:

Fondo de maniobra = Activo corriente / Pasivo corriente

Conforme a este ratio, el resultado puede estar comprendido entre 0 y 1, ser igual a 1 o superior a 1.

¿Cómo se calcula el fondo de maniobra?

Para calcular el fondo de maniobra, sigue estos pasos:

- Determina el activo corriente: suma todos los activos de la empresa que se espera convertir en efectivo dentro de un año. Esta información está disponible en el balance de situación de la empresa.

- Determina el pasivo corriente: suma todas las deudas y obligaciones que deben liquidarse en el plazo de un año. El pasivo corriente también se puede encontrar en el balance de situación de la empresa.

- Resta el pasivo corriente del activo corriente: la diferencia es el fondo de maniobra.

¿Cómo interpretar el fondo de maniobra?

La interpretación del fondo de maniobra depende del valor de la fórmula:

- Positivo (o superior a 1 si se utiliza la fórmula como ratio): indica que la empresa tiene más activos a corto plazo que pasivos, lo que sugiere una buena salud financiera.

- Negativo (o inferior a 1 si se utiliza la fórmula como ratio): significa que la empresa podría tener dificultades para cubrir sus deudas a corto plazo, lo que podría indicar problemas de liquidez.

El fondo de maniobra también se puede interpretar desde el punto de vista gráfico, utilizando todos los elementos patrimoniales de la empresa: la totalidad del activo, del pasivo y la parte del patrimonio neto. Por ejemplo, una empresa correctamente saneada tendría la siguiente configuración de sus estados patrimoniales:

5 consejos para optimizar el fondo de maniobra

Algunos de los consejos básicos para optimizar el fondo de maniobra son los siguientes:

Mejorar la gestión de los cobros

Para mejorar la gestión de las cuentas por cobrar, es importante agilizar el proceso de facturación. Para ello, puedes empezar por emitir facturas de manera inmediata una vez se realice la entrega de bienes o la prestación de servicios. Es importante también implementar políticas claras de cobro, incluyendo recordatorios y seguimientos regulares a los clientes.

Además, puedes ofrecer descuentos por pago anticipados para fomentar un cobro rápido con el fin de motivar a los clientes a pagar con antelación a la fecha de vencimiento y tomando medidas contra los deudores morosos.

Negociar condiciones de pago más favorables con los proveedores

A diferencia de las cuentas por cobrar, las cuentas a pagar deben dilatarse lo máximo posible en el tiempo. Para ello, puedes empezar negociando con proveedores para extender los plazos de pago, lo que puede ayudar a mejorar la liquidez a corto plazo.

En cualquier caso, debes construir relaciones de confianza con los proveedores para obtener mejores términos y condiciones, y evalúa de manera constante a tus acreedores con el fin de negociar los mejores términos posibles basándote en el volumen de compra y la fidelidad.

Gestionar el inventario de manera eficaz

El inventario es una parte fundamental del activo corriente, por lo que su gestión es fundamental para mantener un fondo de maniobra saneado. Mantén un registro de la rotación de inventario y elimina o reduce el stock de productos de lento movimiento.

Además, es importante utiliza sistemas automatizados para un seguimiento eficiente y preciso del inventario, como software específico para la gestión del stock.

Controlar los gastos

Realiza un análisis regular de los gastos operativos y busca áreas donde puedas reducir los costes empresariales sin afectar la calidad del producto o servicio. Establece presupuestos claros y realiza pronósticos financieros para anticipar y gestionar los flujos de efectivo.

Identifica y elimina gastos innecesarios o que no contribuyen directamente a la generación de ingresos.

Uso efectivo de la financiación a corto plazo

Uno de los principales instrumentos para mejorar el fondo de maniobra es recurriendo a financiación a corto plazo. Los más comunes son las líneas de crédito y los préstamos bancarios a corto plazo, que permiten manejar déficits temporales de efectivo.

Pero, además, debes intentar obtener condiciones de financiación más favorables que se alineen con la capacidad de pago de la empresa. En cualquier caso, es importante mantener un equilibrio saludable entre el acceso a la deuda y la preservación de la liquidez.

Ejemplo del fondo de maniobra

Imaginemos una empresa que tiene los siguientes datos en el activo corriente y en el pasivo corriente:

Activo Corriente:

- Efectivo en caja y bancos: 20.000 €

- Cuentas por cobrar: 15.000 €

- Inventario: 30.000 €

Pasivo Corriente:

- Cuentas por pagar: 10.000 €

- Préstamos a corto plazo: 20.000 €

Primero, sumaremos todos los activos corrientes y luego los pasivos corrientes:

Activo corriente = 20.000 + 15.000 + 30.000 = 65.000 €.

Pasivo corriente = 10.000 + 20.000 = 30.000 €.

Fondo de maniobra = 65.000 – 30.000 = 35.000 €

En este ejemplo, el fondo de maniobra es de 35.000 €, lo que indica un saldo positivo. Esto significa que la empresa tiene suficientes activos líquidos para cubrir sus deudas y obligaciones a corto plazo, reflejando una posición financiera saludable y una buena capacidad para manejar sus obligaciones a corto plazo sin enfrentar problemas de liquidez.