La hora de pagar impuestos es siempre un momento crítico, especialmente en el caso de autónomos y empresas. Porque puede ocurrir que justo entonces no haya liquidez suficiente para cubrir la deuda. ¿Qué hacemos entonces, la dejamos sin pagar? Nada de eso, podemos recurrir al aplazamiento de Hacienda.

Una medida que nos permite retrasar el abono de la deuda, y que va evitar que se nos apliquen penalizaciones asociadas a la falta de pago en tiempo como los recargos. Para que entiendas mejor cómo funciona este sistema, en este artículo vamos a profundizar en ello.

En este artículo aprenderás:

- ¿Qué entendemos por aplazamiento de deudas con Hacienda?

- ¿Cómo funciona el aplazamiento de deuda con Hacienda?

- ¿Qué deudas con Hacienda se pueden aplazar?

- ¿Cuál es el plazo máximo para el aplazamiento de deudas con Hacienda?

- ¿Cómo solicitar el aplazamiento de deuda con Hacienda?

- ¿Cuáles son los intereses por el aplazamiento de deuda con Hacienda?

- ¿Qué pasa si no puedo pagar el aplazamiento?

Aplazar deudas con Hacienda

📹 Vídeo explicativo: En el siguiente vídeo explicamos en qué consiste y cuáles son los pasos para aplazar tus impuestos con Hacienda.

Prueba gratuita de 15 días. Sin permanencia. Sin introducir tu tarjeta.

¿Qué entendemos por aplazamiento de deudas con Hacienda?

Aplazar significa dejar algo para más tarde, y eso es precisamente de lo que estamos hablando en este caso.

Cuando obtenemos un aplazamiento por parte de Hacienda, lo que sucede es que esta nos deja pagar nuestra deuda más adelante en el tiempo. Llegada la nueva fecha de vencimiento establecida, tendremos que abonar la totalidad de la deuda y los intereses correspondientes para liberarnos de la obligación.

Esto no solo nos permite afrontar el pago con más tranquilidad, sino que evita que el Fisco nos considere deudores.

¿Cómo funciona el aplazamiento de deuda con Hacienda?

La tramitación se ha simplificado en los últimos años, a fin de que el aplazamiento sea más accesible para los contribuyentes.

El funcionamiento no puede ser más sencillo:

- El obligado tributario solicita el aplazamiento de la deuda. Para lo que debe acreditar que está en una situación económica que le impide realizar el pago en ese momento.

- La Administración responde. Si su respuesta es positiva, indicará la fecha en la que debe pagarse la deuda y los intereses generados. Si la respuesta es negativa, se le da al deudor un nuevo plazo para que haga el abono de lo debido.

- En caso de que la deuda supere los 50.000 euros, es necesario presentar una garantía. Un bien o un derecho que Hacienda podrá ejecutar en caso de que el obligado no pague cuando llegue la fecha señalada.

¿Qué deudas con Hacienda se pueden aplazar?

Se pueden aplazar las deudas que están en período voluntario de pago y también las que están en período ejecutivo. Respecto a estas últimas, la solicitud se puede cursar siempre y cuando el deudor no haya recibido ya la notificación de enajenación de sus bienes.

En el caso de un autónomo, se puede solicitar el aplazamiento del pago del IRPF trimestral. El IRPF anual, el que resulta al hacer la declaración de la Renta, no se puede aplazar, pero se puede fraccionar sin que esto suponga la aplicación por parte de Hacienda de intereses de demora.

Respecto al IVA, solo es posible pedir el aplazamiento si se puede acreditar que el impuesto ha sido debidamente repercutido al cliente, pero este no lo ha abonado.

Las empresas pueden aplazar el pago anual del Impuesto de Sociedades. Sin embargo, por disposición legal expresa, no se puede aplazar el pago fraccionado del IS.

¿Cuál es el plazo máximo para el aplazamiento de deudas con Hacienda?

La cuantía de la deuda influye tanto en las condiciones del aplazamiento de Hacienda (si es necesario o no presentar garantía) como en el plazo que se le concede al deudor para el pago. En todo caso, el plazo empezará a contar desde la fecha de presentación de la solicitud del aplazamiento.

Los plazos máximos son estos:

- 24 meses para las personas físicas y 12 meses para las personas jurídicas. Si el importe de la deuda oscila entre 3.000 y 50.000 euros.

- El plazo propuesto por el interesado. Si la deuda es igual o inferior a 3.000 euros.

- 60 meses. Para deudas superiores a 50.000 euros que se garanticen con aval bancario o certificado de seguro de caución.

- 36 meses. Para deudas de más de 50.000 euros garantizadas con un bien inmueble de naturaleza urbana sobre el que no haya cargas pendientes.

- 24 meses. Si la deuda es superior a 50.000 euros y se aportan garantías diferentes a las anteriores.

- 12 meses. Si la deuda supera los 50.000 euros y se obtiene por parte de Hacienda una dispensa total o parcial de la garantía.

¿Cómo solicitar el aplazamiento de deuda con Hacienda?

La gestión se puede hacer en las oficinas de la Agencia Estatal de la Administración Tributaria (AEAT), pero la forma más sencilla de hacer el trámite es a través de la Sede Electrónica de Hacienda.

Lo que hay que hacer es lo siguiente:

- Acceder a la Sede Electrónica de la AEAT.

- Ir a la sección «Pagar, aplazar y consultar», y desde ahí a «Solicitar aplazamiento o fraccionamiento de deudas».

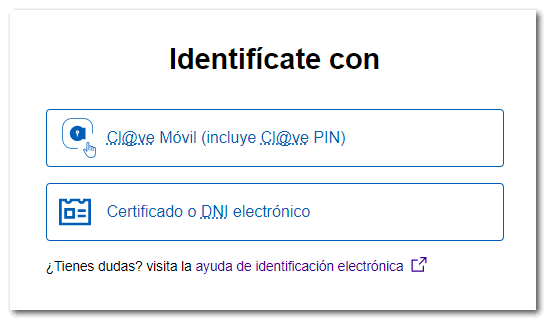

- Identificarse con DNI electrónico, certificado electrónico o Cl@ve.

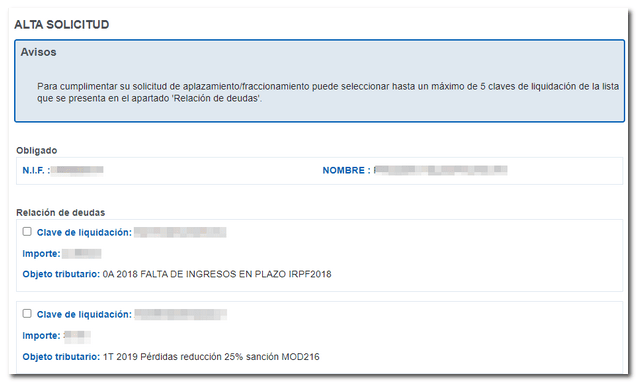

- Introducir la clave de liquidación para especificar cuál es la deuda que se quiere aplazar. Es un código de 16 dígitos precedidos por una «A» que consta en el documento que contiene la deuda.

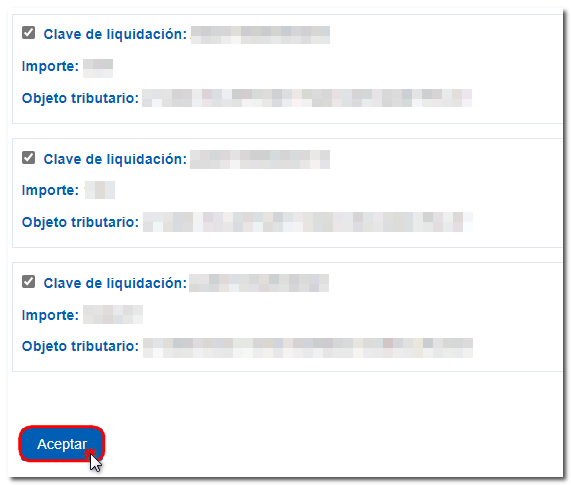

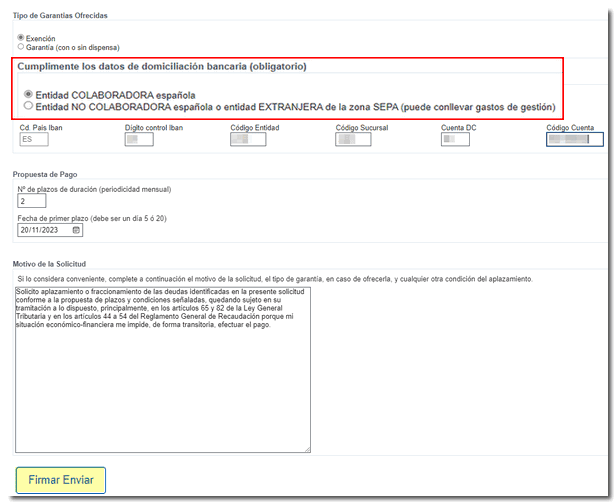

- Aportar información sobre la liquidación, las garantías (si son necesarias), la cuenta bancaria en la que se va a domiciliar el pago (no se puede abonar de otra forma), la fecha de pago propuesta y el motivo de la solicitud. De ser necesario, habrá que enviar también a través de la Sede Electrónica la información relativa a las garantías y los documentos que acreditan que hay una situación económica que impide hacer el pago en el momento actual. También es posible que Hacienda reclame estos datos más adelante a través de un requerimiento.

- Cumplimentada la solicitud, hay que pulsar sobre «Aceptar» > «Firmar y enviar».

- Al final de la tramitación se obtiene un justificante que acredita que se ha presentado la solicitud de aplazamiento a Hacienda. En el caso de deudas de gestión automatizada, que son aquellas cuyo importe no excede de 3.000 euros, se concede el aplazamiento de forma automática. En el resto de casos habrá que esperar a la respuesta de la Administración.

- Para consultar el estado de la solicitud hay que acceder a «Gestión de aplazamientos como obligado tributario», dentro del apartado de «Recaudación».

¿Cuáles son los intereses por el aplazamiento de deuda con Hacienda?

Cuando se obtiene un aplazamiento, al importe de la deuda se le suman los intereses de demora. Estos están conformados por el interés legal del dinero más el 0,25%. Para este año 2024, el interés de demora aplicado por Hacienda es de un 4,06%.

Si se ha ofrecido como garantía un aval bancario o certificado de seguro de caución, entonces en interés aplicable es el interés legal del dinero, que asciende a 3,75%.

En ambos casos, el interés se calcula desde el día siguiente a aquel en que finalizó el plazo de pago voluntario de la deuda.

Ejemplo de cálculo de intereses por aplazamiento de deuda con Hacienda

Ramón es un autónomo que tiene una peluquería. Tiene hasta el 20 de abril para abonar el importe trimestral de su IRPF por valor de 1.500 euros, pero su situación económica no le permite hacer frente a esta deuda, así que decide solicitar un aplazamiento.

A Ramón se le concede su petición y se establece como nueva fecha de pago de la deuda el 20 de junio.

En este caso, como no es necesario presentar garantía para acceder al aplazamiento, el interés aplicable es el interés de demora, del 4,06%, que se calcula desde el día 21 de abril hasta el 20 de junio.

El aplazamiento se extiende durante un total de 61 días, por lo que el importe de los intereses de demora es de 13,54 euros. Esto implica que, para quedar liberado, Ramón tendrá que pagar el 20 de junio un total de 2.013,54 euros.

¿Qué pasa si no puedo pagar el aplazamiento?

Si la deuda aplazada no se paga en la fecha prevista, al día siguiente entra en período ejecutivo. Esto quiere decir que se va a aplicar sobre la misma alguno de los recargos ejecutivos, que pueden ser del 5%, el 10% o el 20%, dependiendo de cuándo se pague la deuda.

También habrá que pagar los intereses de demora generados por el aplazamiento y, si se aplica el recargo ejecutivo ordinario (del 20%), se calcularán nuevos intereses de demora desde la fecha de comienzo del período ejecutivo hasta la fecha de pago.

Si el aplazamiento contaba con garantía, la falta de pago en tiempo implica que la Administración Tributaria ejecutará dicha garantía para satisfacer su crédito. Si fue un aplazamiento sin garantía y el deudor no paga todo lo debido, Hacienda puede iniciar un procedimiento de embargo y ejecución de sus bienes.

Un aplazamiento con Hacienda puede ser de gran ayuda cuando no hay liquidez, pero ten en cuenta que implica pagar intereses. Haz bien los cálculos para ver si de verdad te compensa dejar el pago de la deuda para más adelante.