Desde hace unos años, el confirming se ha erigido como una de las alternativas de financiación más conocidas y utilizadas por las empresas de todo el mundo. Este mecanismo no solo facilita la gestión de pagos a proveedores, sino que también optimiza la tesorería empresarial, proporcionando una solución efectiva para mejorar la liquidez y la eficiencia financiera.

Su contabilización exige un conocimiento contable de la contabilización de los asientos de efectos comerciales a pagar. Y aunque pudiese parecer revestir cierta complejidad, en realidad es más sencillo de lo que parece.

En este artículo aprenderás:

- ¿Qué es el confirming?

- Tipos de confirming

- Aspectos previos a tener en cuenta

- Cuentas contables relacionadas con el confirming

- Asientos contables de un confirming

- Ejemplo de contabilización de un confirming

¿Qué es el confirming?

El confirming, también conocido como factoring inverso, es un servicio financiero ofrecido por las entidades bancarias a empresas, que facilita la gestión de pagos a proveedores. En este acuerdo, el banco se encarga de realizar los pagos a los proveedores de la empresa cliente en las fechas acordadas, independientemente de que la empresa haya realizado o no el pago al banco.

Este servicio ofrece varias ventajas tanto para la empresa cliente como para sus proveedores. Para la empresa cliente, el confirming supone una herramienta de gestión de tesorería que le permite optimizar sus pagos, gestionar mejor sus flujos de caja y obtener potencialmente mejores condiciones de pago con sus proveedores, al ofrecerles la posibilidad de anticipar el cobro de sus facturas. Esto puede ayudar a la empresa a negociar descuentos o mejores condiciones comerciales.

Para los proveedores, el confirming representa una fuente de financiación, ya que tienen la opción de anticipar el cobro de sus facturas antes de la fecha de vencimiento, mejorando así su liquidez. El proveedor recibe el pago de forma garantizada por el banco, lo que reduce el riesgo de impago.

Tipos de confirming

Existen dos tipos principales de confirming: con recurso y sin recurso.

Confirming sin recurso

En el confirming sin recurso, la entidad financiera (generalmente un banco) se compromete a pagar las facturas a los proveedores de la empresa cliente, sin que esta última tenga la obligación de reembolsar al banco en caso de no poder hacer frente a los pagos. Esto significa que el riesgo de crédito lo asume completamente el banco.

Si la empresa no puede pagar, el banco no puede reclamar el importe pagado a los proveedores. Este tipo de confirming es especialmente atractivo para los proveedores, ya que les garantiza el cobro de sus facturas independientemente de la situación financiera de la empresa cliente. Sin embargo, supone un coste adicional para la empresa obligada al pago debido a que la asunción del riesgo es asumida por el banco.

Confirming con recurso

En el confirming con recurso, el banco también adelanta los pagos a los proveedores, pero a diferencia del confirming sin recurso, la empresa cliente mantiene la obligación de reembolsar al banco dichos pagos.

Si la empresa no cumple con el pago al banco en las fechas acordadas, el banco tiene derecho a reclamarle el importe adeudado. Este tipo de confirming implica un menor riesgo para el banco, ya que tiene la facultad de exigir el pago a la empresa cliente.

Aspectos previos a tener en cuenta

En realidad, aunque parezca contradictorio, el tratamiento contable del confirming es sencillo, tanto como su propia operativa.

En concreto, cuando se entreguen los pagos a los proveedores, es necesario reasignar estos débitos a la cuenta de proveedores, asumiendo que los plazos de pago son menores a un año. Pero en el momento en el que el proveedor acepta los derechos de crédito con la entidad financiera, se produce un cambio de acreedor para la sociedad que tiene la obligación del pago. En el momento en que la empresa tiene constancia del cambio de titularidad de la deuda, se deberá efectuar una nueva reclasificación contable.

Por último, cuando la entidad acepta ser el nuevo acreedor, el tipo de deuda deja de ser comercial y pasa a ser financiera, ya que la empresa obligada al pago tiene que abonársela ahora a la entidad financiera en lugar de al proveedor.

Además, y evidentemente, si la entidad financiera se limitase a la mera gestión del pago, en principio, percibiría algún tipo de remuneración por dichos servicios administrativos y de gestión, los cuales deberían integrarse dentro de la cuenta 626. “Servicios bancarios y similares”.

Cuentas contables relacionadas con el confirming

El confirming abarca varias cuentas contables específicas que detallamos a continuación:

- 4001 – Proveedores por confirming: esta cuenta se utiliza para registrar el importe adeudado a los proveedores por las operaciones de confirming, es decir, el monto que el banco ha pagado a los proveedores en nombre de la empresa, pero que la empresa aún no ha reembolsado al banco. Representa una obligación de la empresa hacia sus proveedores que ha sido financiada a través de un servicio de confirming.

- 5207 – Deudas por operaciones de confirming: esta cuenta refleja el pasivo financiero contraído por la empresa debido a la utilización de servicios de confirming. Registra el importe que la empresa debe al banco por haber adelantado los pagos a los proveedores. Específicamente, esta cuenta muestra las obligaciones de la empresa derivadas de la financiación proporcionada por el banco para liquidar las facturas de los proveedores antes de su vencimiento.

- 626 – Servicios bancarios y similares: en esta cuenta se contabilizarán todas aquellas comisiones y otros gastos abonados a la entidad que ofrece el confirming.

Asientos contables de un confirming

El confirming abarca varios pasos, que detallamos a continuación:

Por la firma del confirming, se reclasifica la deuda, quedando un asiento de la siguiente manera:

| Cuenta contable | Debe | Haber |

| 400. Proveedores | XXX | |

| 401. Proveedores, efectos comerciales a pagar (Confirming) | XXX |

| Cuenta contable | Debe | Haber |

| 401. Proveedores, efectos comerciales a pagar (Confirming) | XXX | |

| 5207. Deudas por operaciones de confirming | | XXX |

| Cuenta contable | Debe | Haber |

| 5207. Deudas por operaciones de confirming | XXX | |

| 626. Servicios bancarios o similares | YYY | |

| 572. Bancos | XXX + YYY |

💡 Una herramienta fundamental para tu negocio

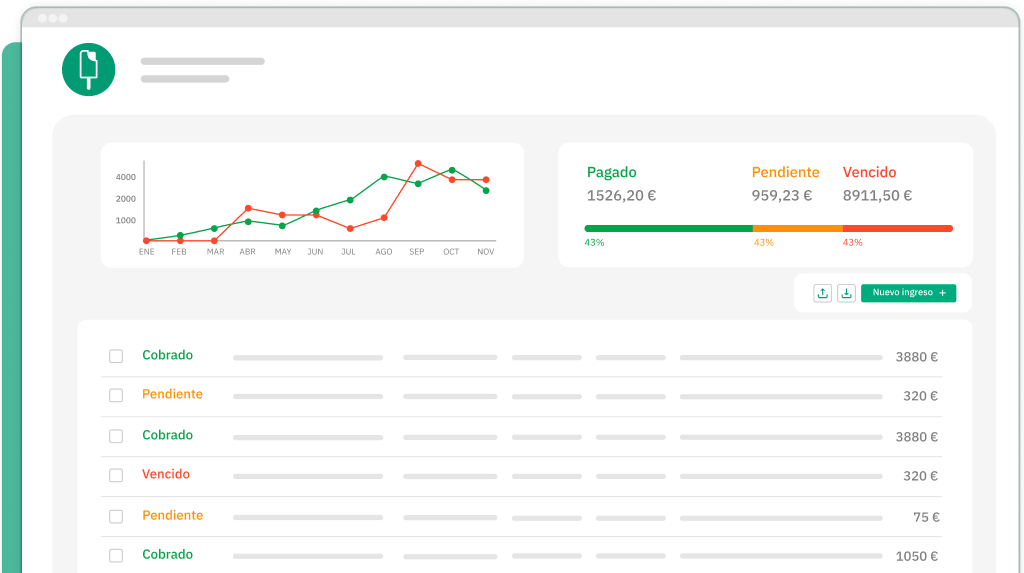

Con el programa de facturación de Quipu conseguirás:

✅ Tener tus ingresos y gastos al día: Tus facturas emitidas y recibidas estarán siempre actualizadas con la información de los cobros y pagos que hayas realizado.

✅ Deducir todos tus gastos: Escanea tus tickets y facturas con solo una foto y Quipu los digitalizará y procesará para que puedas ahorrar en tus impuestos.

✅ Solucionar problemas de liquidez: Controla el estado de tus facturas y anticipa los cobros y pagos futuros para evitar problemas de caja e impagos.

📹 Descúbrelo en solo 3 minutos

Ejemplo de contabilización de un confirming

Imagina que una empresa utiliza el servicio de confirming para pagar a un proveedor una factura de 10.000 €, con un acuerdo de confirming sin recurso. Al asumir la entidad el riesgo de impago de los proveedores, cobra una comisión de 500 € por este servicio a la empresa cliente.

Los pagos a seguir para contabilizar este ejemplo de confirming son los siguientes:

- En el momento de la firma del confirming, la factura deja de ser una factura comercial y pasa a ser una cuenta de proveedores por confirming.

| Cuenta contable | Debe | Haber |

| 400. Proveedores | 10.000 € | |

| 401. Proveedores, efectos comerciales a pagar (Confirming) | | 10.000 € |

2. Una vez que el banco confirma que el banco acepta el confirming como medio de pago, se contabiliza en la cuenta de deuda correspondiente por la deuda del caso anterior. En este caso, la deuda se genera con el banco, y no con el proveedor, por lo que es necesario volver a reclasificar esa deuda:

| Cuenta contable | Debe | Haber |

| 401. Proveedores, efectos comerciales a pagar (Confirming) | 10.000 € | |

| 5207. Deudas por operaciones de confirming | | 10.000 € |

3. Cuando llega la fecha de vencimiento de confirming, la empresa paga la deuda al banco, incluyendo el servicio de confirming y posibles intereses o comisiones, se contabiliza el siguiente asiento:

| Cuenta contable | Debe | Haber |

| 5207. Deudas por operaciones de confirming | 10.000 € | |

| 626. Servicios bancarios o similares | 500 € | |

| 572. Bancos | 10.500 € |