La transformación digital actual está provocando que el tiempo real y la instantaneidad sean las tónicas dominantes, las organizaciones buscan constantemente herramientas que les permitan no solo sobrevivir, sino prosperar. Y aquí es donde el rolling forecast adquiere una importancia capital.

A continuación, explicamos en qué consiste esta herramienta tan importante, para qué sirve, en qué se diferencia con el forecast tradicional y realizaremos un ejemplo gráfico para entenderlo completamente.

En este artículo aprenderás:

- ¿Qué es el rolling forecast?

- ¿Para qué sirve el rolling forecast?

- Diferencia entre el forecast y el rolling forecast

- Inconvenientes de trabajar con los rolling forecast

- ¿Cómo se hace un rolling forecast?

- Herramientas para realizar un rolling forecast

- Ejemplo de rolling forecast

¿Qué es el rolling forecast?

El rolling forecast es un método de planificación financiera que, en lugar de realizar pronósticos financieros para un período estático, como puede ser un año fiscal, se actualiza de forma continua para incluir nuevos datos y proyecciones para el futuro, y en periodos más cortos y constantes, por ejemplo de forma mensual o bimensual.

Esta técnica implica extender o «rodar» el período de pronóstico más allá del ciclo actual, incorporando constantemente nuevos datos a medida que se disponen de ellos, lo que permite una visión más actualizada y relevante de la salud financiera de la empresa.

¿Para qué sirve el rolling forecast?

El rolling forecast sirve como un faro en la niebla de la incertidumbre financiera. Permite a los gestores y a los equipos financieros:

- Adaptabilidad a los cambios de mercado: permite a las empresas ajustar sus estrategias y recursos rápidamente en respuesta a cambios inesperados en el mercado o en el entorno operativo. De esta manera, esta herramienta facilita la toma de decisiones proactiva en lugar de reactiva.

- Mejora de la precisión de las proyecciones: al incorporar los últimos datos financieros y operativos, los rolling forecast reducen la incertidumbre y mejoran la precisión de las proyecciones futuras. La actualización continua permite refinar los supuestos y ajustar las proyecciones para reflejar mejor la realidad actual de la empresa.

- Alineación estratégica: asegura que los recursos financieros se asignen de manera eficiente en línea con las prioridades estratégicas cambiantes de la empresa. Permite una revisión y ajuste constantes de las metas y objetivos a corto y largo plazo, manteniendo la alineación con la visión y misión de la organización.

- Gestión de riesgos: ayuda a identificar y gestionar riesgos financieros sobre la marcha, al proporcionar una visión más actualizada y detallada de las finanzas de la empresa. Permite a las empresas realizar simulaciones de escenarios y análisis de sensibilidad para prepararse mejor para posibles eventos futuros.

- Comunicación y colaboración mejoradas: fomenta la comunicación y colaboración entre diferentes departamentos al requerir la participación de múltiples áreas de la empresa en el proceso de pronóstico. Mejora la transparencia financiera dentro de la organización, ya que los stakeholders pueden ver cómo se están ajustando los pronósticos y por qué.

Diferencia entre el forecast y el rolling forecast

Mientras que el forecast tradicional se realiza generalmente una vez al año, basándose en un conjunto estático de supuestos y de forma estática, el rolling forecast es un proceso dinámico que se actualiza regularmente, generalmente todos los meses.

En consecuencia, la principal diferencia entre ambos informes de previsión radica en la capacidad del rolling forecast de incorporar nuevos datos y tendencias actualizados, lo que lo hace más adaptable, preciso y dinámico. En realidad, sus diferencias se extienden en diferentes ámbitos, entre los cuales se encuentran:

- Periodicidad: el forecast tradicional es anual, mientras que el rolling forecast se actualiza con más frecuencia, normalmente después de pasar un mes.

- Flexibilidad: el rolling forecast permite ajustes en tiempo real con los datos obtenidos en periodos anteriroes, a diferencia del forecast tradicional, que es más rígido y estático.

- Enfoque: el forecast tradicional se centra en el cumplimiento de metas a corto plazo, mientras que el rolling forecast tiene una perspectiva más amplia y a largo plazo.

Inconvenientes de trabajar con los rolling forecast

A pesar de su indudable utilidad a la hora de generar previsiones financieras útiles y dinámicas, los rolling forecast también presentan ciertos inconvenientes que las organizaciones deben considerar. Entre ellos, destacan los siguientes:

- La implementación y el mantenimiento continuo de un rolling forecast pueden requerir una inversión significativa de tiempo y recursos. Esto incluye la recopilación y análisis de datos, así como la actualización regular de las proyecciones.

- La necesidad de procesar y analizar grandes cantidades de datos puede ser abrumadora y compleja, especialmente para organizaciones más pequeñas o aquellas con limitaciones en su capacidad analítica.

- La efectividad del rolling forecast depende en gran medida de la precisión de los pronósticos. Los errores en las proyecciones pueden llevar a decisiones estratégicas equivocadas.

- Puede haber resistencia al cambio por parte de los empleados, especialmente si están acostumbrados a procesos de presupuesto tradicionales. La transición a un sistema de rolling forecast puede ser vista como una amenaza o una carga adicional.

- Mientras que el rolling forecast es excelente para la planificación a corto y mediano plazo, puede limitar la visión a largo plazo de la empresa, ya que el enfoque está constantemente en el próximo ciclo de pronóstico.

¿Cómo se hace un rolling forecast?

Crear un rolling forecast implica actualizar de manera periódica tus proyecciones financieras para incluir nuevos datos y extender el período de pronóstico por un nuevo mes o trimestre, en lugar de adherirse a un ciclo presupuestario fijo.

Para hacerlo, hay que seguir una serie de pasos:

- Definir los objetivos y el alcance del rolling forecast: define qué quieres lograr con el Rolling Forecast. Esto podría incluir mejorar la precisión de las proyecciones, aumentar la agilidad empresarial, o mejorar la toma de decisiones estratégicas. Decide qué aspectos de la empresa cubrirá el Rolling Forecast (ventas, gastos, flujo de caja, etc.) y el horizonte temporal (trimestral, semestral, etc.).

- Seleccionar los KPIs: elige los indicadores clave que mejor reflejen el rendimiento y la salud financiera de tu empresa. Estos pueden incluir ingresos, márgenes de beneficio, costos operativos, entre otros. Los KPIs seleccionados deben estar alineados con los objetivos estratégicos de la empresa.

- Implementar un sistema de recopilación de datos: utiliza software de planificación financiera o herramientas de BI para automatizar la recopilación y consolidación de datos.

- Desarrolla modelos de pronóstico que puedan integrar datos históricos y variables del mercado para generar proyecciones. Asegúrate de que los departamentos relevantes participen en el proceso de revisión y actualización.

- Mejora y control continuos: revisa de manera regular qué tan precisas fueron las proyecciones y dónde hubo desviaciones. Utiliza el feedback para hacer ajustes en los modelos, los KPIs y el proceso en general.

- Formación a trabajadores: es, quizá, la etapa más importante de todas. Asegúrate de que todos los involucrados entiendan cómo funciona el Rolling Forecast y su importancia. Promueve la importancia de la planificación y revisión continua en toda la organización.

Herramientas para realizar un rolling forecast

Las nuevas tecnologías han permitido que el rolling forecast, lejos de ser una herramienta complicada, sea factible y en un tiempo razonable. Algunas de las herramientas que ayudan en este proceso son las siguientes:

- Herramientas de software de planificación financiera: los modernos ERPs integran algunas aplicaciones para planificar el forecast de manera adecuada, basado en registros históricos o presentes, según las necesidades de cada empresa.

- Hojas de cálculo: aunque son más básicas y manuales que el software especializado, estas herramientas son ampliamente utilizadas para Rolling Forecasts debido a su flexibilidad y accesibilidad. El uso de funciones avanzadas, macros y complementos puede mejorar significativamente la capacidad de las hojas de cálculo para manejar pronósticos complejos.

- Software de gestión de tesorería: este tipo de programas de tesorería son fundamentales dentro del proceso de rolling forecast, especialmente para empresas que necesitan una visión detallada y actualizada de su flujo de caja y posiciones financieras. Estos sistemas ayudan a prever y gestionar los recursos financieros de la empresa de manera más efectiva.

- Herramientas de colaboración y comunicación: estas herramientas ayudan a coordinar las tareas, seguir el progreso y mantener a todos los stakeholders informados y comprometidos en el proceso.

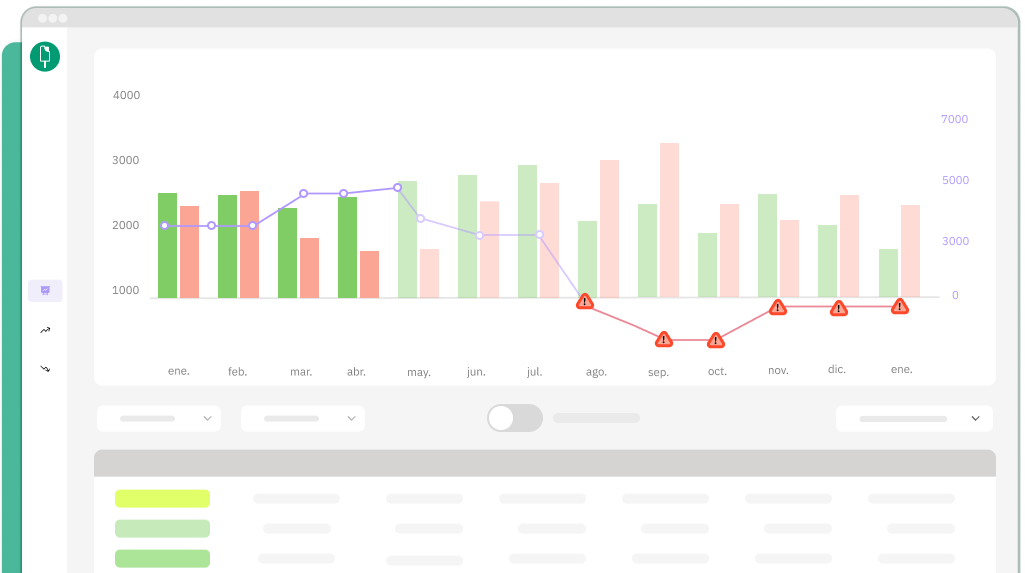

Ejemplo de rolling forecast

Para ilustrar el proceso del rolling forecast, nada mejor que poner un ejemplo práctico. Imagina una empresa se enfoca en las ventas de un producto concreto que actualiza su pronóstico cada trimestre para los próximos cuatro trimestres.

Datos Históricos y Supuestos:

- Ventas del último trimestre reportado: 120.000€.

- Crecimiento esperado por trimestre: 5%.

- Coste de los bienes vendidos (COGS): 60% de las ventas.

- Gastos operativos fijos por trimestre: 20.000€.

Pronóstico Inicial (antes de Q1):

- Q1: Ventas esperadas = 120.000€ * 1.05 = 126.000€.

- Q2: Ventas esperadas = 126.000€ * 1.05 = 132.300€.

- Q3: Ventas esperadas = 132.300€ * 1.05 = 138.915€.

- Q4: Ventas esperadas = 138.915€ * 1.05 = 145.860,75€.

En cada trimestre, se prevé un crecimiento del 5% con respecto al trimestre anterior, llegando a un importe de ventas al final del cuarto trimestre de 145.860,75 €.

Rolling Forecast después de Q1:

- Q1 (realizado): Ventas reales = 130.000€.

- Q2 (actualizado): Ventas esperadas = 130.000€ * 1.05 = 136.500€.

- Q3 (actualizado): Ventas esperadas = 136.500€ * 1.05 = 143.325€.

- Q4 (actualizado): Ventas esperadas = 143.325€ * 1.05 = 150.491,25€.

- Q1 del próximo año (nuevo): Ventas esperadas = 150.491,25 € * 1.05 = 157.515,81€.

El resultado del Q1 influye en el resto de trimestres, que se actualiza de manera análoga.

Cálculo de COGS y Gastos Operativos:

- Q1 (realizado): COGS = 130.000 € * 0.60 = 78.000€, Gastos Operativos = 20.000€.

- Q2 (actualizado): COGS = 136.500 € * 0.60 = 81.900€, Gastos Operativos = 20.000€.

- Q3 (actualizado): COGS = 143.325 € * 0.60 = 85.995€, Gastos Operativos = 20.000€.

- Q4 (actualizado): COGS = 150.491,25 € * 0.60 = 90.294,75€, Gastos Operativos = 20.000€.

- Q1 del próximo año (nuevo): COGS = 157.515,81 € * 0.60 = 94.509,49€, Gastos Operativos = 20.000€.

Se hace el mismo ejercicio con los costes para todos los trimestres.

Beneficio Bruto y Neto Proyectado:

- Q1 (realizado): Beneficio Bruto = 130.000€ – 78.000€ = 52.000€, Beneficio Neto = 52.000€ – 20.000€ = 32.000€.

- Q2 (actualizado): Beneficio Bruto = 136.500€ – 81.900€ = 54.600€, Beneficio Neto = 54.600€ – 20.000€ = 34.600€.

- Q3 (actualizado): Beneficio Bruto = 143.325€ – 85.995€ = 57.330€, Beneficio Neto = 57.330€ – 20.000€ = 37.330€.

- Q4 (actualizado): Beneficio Bruto = 150.491,25€ – 90.294,75€ = 60.196,50€, Beneficio Neto = 60.196,50€ – 20.000€ = 40.196,50€.

- Q1 del próximo año (nuevo): Beneficio Bruto = 157.515,81€ – 94.509,49€ = 63.006,32€, Beneficio Neto = 63.006,32€ – 20.000€ = 43.006,32€.

Este ejemplo muestra cómo se actualiza el pronóstico cada trimestre con los nuevos datos reales y cómo se añade un nuevo trimestre al final del horizonte de pronóstico. En cualquier caso, hay que tener en cuenta que los cálculos son simplificados y no incluyen todos los posibles factores que una empresa podría considerar, como cambios en los precios, variaciones estacionales o eventos no recurrentes.