En cualquier empresa, el control del efectivo se ha convertido en una tarea fundamental, y que aporta un enorme valor añadido a las organizaciones. Los departamentos de tesorería se enfrentan a continuos desafíos que exigen una respuesta rápida y eficiente.

En este sentido, existen numerosos modelos de gestión de tesorería que ayudan en esta tarea. Uno de ellos es el modelo de Miller-Orr, que ha demostrado ser una herramienta valiosa para el manejo de la liquidez.

A continuación, explicamos qué es y para qué sirve.

- ¿Qué es el modelo Miller-Orr?

- ¿Para qué sirve el modelo Miller-Orr?

- Objetivos del modelo Miller-Orr

- Fórmula del modelo Miller-Orr

- Ejemplo del modelo Miller-Orr

¿Qué es el modelo Miller-Orr?

El modelo Miller-Orr fue desarrollado en 1966 por Merton Miller y Daniel Orr como una respuesta a la necesidad de gestionar eficientemente los saldos de efectivo en las empresas. Es un modelo estocástico que busca determinar los niveles óptimos de efectivo que una empresa debe mantener en función de ciertos parámetros.

Este modelo es una mejora del modelo de Baumol y Tobin, y se basa en tres niveles de saldos de efectivo: el nivel de saldo mínimo, el nivel de devolución y el nivel máximo. El objetivo principal es mantener el saldo de efectivo dentro de estos límites, garantizando así que la empresa tenga liquidez suficiente para enfrentar sus obligaciones y, al mismo tiempo, minimizar los costes asociados al mantenimiento de excesos de efectivo.

¿Para qué sirve el modelo Miller-Orr?

Este modelo de gestión de tesorería no solo ofrece una perspectiva cuantitativa sobre cómo gestionar los saldos de efectivo, sino que también proporciona un marco estratégico para abordar la gestión del efectivo en un entorno empresarial. Algunas de sus principales aplicaciones son las siguientes:

- Optimización de saldos de efectivo: el mantenimiento inadecuado de saldos en efectivo puede suponer un coste importante para las empresas. Si una organización tiene exceso de efectivo, está perdiendo oportunidades de inversión potencialmente rentables. Si tiene insuficiente efectivo, puede enfrentar a diferentes costes, especialmente a la hora de obtener financiación con tipos de interés favorables. El modelo Miller-Orr ayuda a las empresas a encontrar un equilibrio, asegurando que mantengan el nivel óptimo de efectivo.

- Control de fluctuaciones: en cualquier empresa, los flujos de efectivo no son constantes. Hay días con altas entradas de efectivo y otros con altas salidas. Estas fluctuaciones pueden ser el resultado de ciclos de negocio, patrones estacionales o eventos inesperados, entre otros muchos factores. El modelo de Miller-Orr permite a las empresas anticipar y adaptarse a estas fluctuaciones, garantizando la disponibilidad de efectivo cuando se necesita.

- Reducción de costes: cada vez que una empresa quiere convertir inversiones en efectivo o financiarse para mantener su liquidez, incurre en costes de transacción. Estos costes pueden acumularse y afectar la rentabilidad de la empresa. A través del modelo Miller-Orr, las empresas pueden minimizar estos costes, identificando cuándo y cómo deben realizarse estas transacciones.

- Estrategia financiera: al tener un mejor control sobre los saldos de efectivo, las empresas pueden tomar decisiones financieras más informadas. Tanto si están considerando nuevas inversiones, expansión, o la administración de deudas, una gestión eficiente del efectivo les proporciona una base sólida desde la cual operar.

Objetivos del modelo Miller-Orr

La implementación del modelo Miller-Orr tiene objetivos claros que buscan mejorar la salud financiera y operativa de una empresa. Estos objetivos se detallan a continuación:

- Minimizar costes: el mantenimiento de efectivo no es gratuito. Los costes directos, como las tarifas bancarias y los costes de transacción, junto con los costes de oportunidad derivados de no invertir el efectivo en lugares más rentables, pueden suponer sumas significativas de dinero. El modelo busca reducir estos costes al identificar el punto óptimo de saldos de efectivo.

- Asegurar liquidez: la liquidez es fundamental para cualquier empresa. Sin suficiente efectivo disponible, una empresa podría enfrentar desafíos operativos, como no poder pagar a los proveedores o no cumplir con las obligaciones de deuda a corto plazo. El modelo Miller-Orr garantiza que se mantenga un nivel de efectivo adecuado para satisfacer estas necesidades.

- Adaptabilidad: las condiciones del mercado, las operaciones comerciales, y otros factores externos cambian constantemente. Un modelo efectivo de gestión de efectivo debe ser adaptable a estos cambios. El modelo Miller-Orr ofrece esta flexibilidad al permitir ajustes en los niveles de efectivo basados en parámetros preestablecidos.

- Eficiencia operativa: tener una visión clara de los saldos de efectivo y de cómo estos fluctúan permite a las empresas planificar mejor sus operaciones diarias. Ya sea para la planificación de compras, inversiones a corto plazo, o simplemente para gestionar el flujo de caja diario, una gestión eficiente del efectivo basada en el modelo Miller-Orr puede mejorar la eficiencia operativa.

Al final del día, el modelo Miller-Orr busca proporcionar a las empresas una herramienta que les permita operar de manera más eficiente y rentable, asegurando que tengan el efectivo necesario para operar mientras minimizan los costes asociados.

Fórmula del modelo Miller-Orr

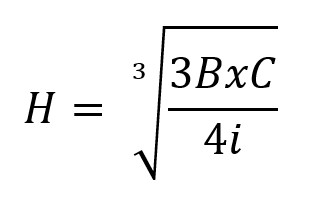

La fórmula que rige el modelo Miller-Orr se deriva de la comparación entre los costes de transacción y los costes de oportunidad. Se expresa de la siguiente manera:

Donde:

- H es la diferencia entre el nivel máximo y el nivel mínimo de saldo de efectivo.

- B es la variabilidad de los flujos de efectivo (desviación estándar de los cambios netos diarios en el saldo de efectivo).

- C es el coste fijo de una transacción de valores o de un préstamo.

- i es el tipo de interés de oportunidad de mantener efectivo, expresada en términos diarios.

Ejemplo del modelo Miller-Orr

Supongamos que una empresa tiene los siguientes datos:

- Desviación estándar de los cambios netos diarios en el saldo de efectivo: 2.000 €

- Coste fijo de una transacción de valores o de un préstamo: 50 €

- Tipo de interés de oportunidad de mantener efectivo: 0,01% diario

H= ∛((3x 2000 x 50)/(4 x 0,01).

El resultado aproximado de H es de 196,16 €. Es decir, la diferencia entre el nivel máximo y el nivel mínimo de saldo de efectivo que la empresa debe mantener es de 196,16 €.