En el universo de las finanzas y la banca, existen mecanismos y estructuras diseñados para optimizar la gestión de recursos y riesgos, facilitando así la operatividad y solidez de las entidades y empresas involucradas. Uno de estos mecanismos, a menudo menos conocido pero de gran relevancia en el ámbito empresarial, es el conocido como «pool bancario».

Esta herramienta, que se centra en la coordinación y consolidación de las relaciones crediticias de una empresa con diversas entidades bancarias, juega un papel fundamental en la gestión financiera y la obtención de crédito. A lo largo de este artículo, se desvelará la esencia, funcionamiento y beneficios del pool bancario, proporcionando una comprensión profunda de su importancia en el moderno paisaje financiero.

En este artículo aprenderás:

- ¿Qué es el pool bancario?

- ¿Para qué sirve el pool bancario?

- ¿Qué debe de incluir un pool bancario?

- ¿Qué información suelen pedir las entidades bancarias?

- ¿Cómo hacer un pool bancario?

- Ejemplo de pool bancario

¿Qué es un pool bancario?

Un pool bancario es un informe detallado que contiene el conjunto de deudas, créditos y otros productos y servicios financieros que una empresa tiene con diferentes entidades bancarias. Es, en otras palabras, un resumen detallado de todas las obligaciones financieras que una compañía tiene con los bancos.

Este concepto es esencial para las entidades bancarias y las empresas, ya que permite tener una visión clara de la salud financiera de una compañía en relación con sus deudas. Además, es una herramienta que facilita la toma de decisiones tanto para la empresa como para los bancos, especialmente a la hora de conceder nueva financiación.

¿Para qué sirve el pool bancario?

El pool bancario tiene múltiples utilidades:

- Visión clara de las deudas: permite a las empresas tener un panorama detallado de sus obligaciones financieras, facilitando la gestión y planificación de pagos.

- Negociación con bancos: al tener un resumen de todas las deudas, las empresas pueden negociar mejores condiciones con las entidades bancarias, ya sea para refinanciar una deuda o para obtener nuevos créditos.

- Toma de decisiones: para los bancos, conocer el pool bancario de una empresa es esencial antes de otorgar un nuevo crédito o refinanciar uno existente. Les permite evaluar el riesgo y determinar si es seguro prestar dinero a dicha empresa.

- Transparencia: promueve la transparencia financiera, ya que tanto la empresa como los bancos tienen acceso a la misma información.

¿Qué debe de incluir un pool bancario?

Un pool bancario es un informe detallado y debe incluir, al menos, los siguientes conceptos:

- Entidades bancarias: listado de todos los bancos con los que la empresa tiene deudas.

- Tipo de deuda: ya sea a corto o largo plazo, préstamos, líneas de crédito, entre otros.

- Cantidades adeudadas: cuánto se debe a cada entidad y el total de la deuda.

- Tipos de interés: es fundamental conocer las tasas aplicadas a cada deuda para calcular los intereses.

- Fechas de vencimiento de las deudas: saber cuándo vence cada deuda permite planificar los pagos y evitar moras.

- Garantías y avales: si existen garantías asociadas a las deudas, deben ser especificadas.

CIRBE y pool bancario, ¿qué diferencias hay?

La CIRBE, acrónimo de Central de Información de Riesgos del Banco de España, es un servicio gestionado por el Banco de España que recopila y almacena información sobre los riesgos que tienen las entidades de crédito y otras instituciones financieras con sus clientes.

Es una base de datos pública pero de carácter confidencial en la que se recogen los riesgos que tienen las entidades de crédito con sus clientes, como saldos vivos de los préstamos y créditos, avales, etc.

En general, la CIRBE y el pool bancario son informes complementarios y, en la mayoría de ocasiones, suelen coincidir. Eso sí, hay que tener en cuenta que las entidades no están obligadas a declarar los créditos por importe inferior a los 6.000 €, de manera que puede que no consten los riesgos por debajo de este importe.

¿Qué información suelen pedir las entidades bancarias?

Aunque, en principio, las empresas tienen libertad para realizar el pool bancario de acuerdo a sus necesidades e intereses estratégicos, algunos de los conceptos más comunes son los siguientes:

- Información financiera: como balances, cuentas de resultados, flujos de efectivo e historial crediticio. Asimismo, las entidades revisarán el historial de pagos de la empresa, tanto con esa entidad en particular como con otras, para evaluar su comportamiento como pagador.

- Proyecciones financieras: las entidades pueden solicitar proyecciones o previsiones de ingresos, gastos y flujos de efectivo para los próximos años.

- Detalles del pool bancario: información sobre otras deudas y compromisos financieros que la empresa tenga con otras entidades.

- Garantías: detalles sobre las garantías que la empresa puede ofrecer, ya sean activos tangibles, avales, garantías personales, entre otros.

- Información sobre el sector: un análisis del sector en el que opera la empresa, riesgos asociados, competencia, perspectivas de crecimiento, etc.

- Estructura corporativa: información sobre la estructura de propiedad de la empresa, participaciones en otras empresas, filiales, etc.

- Información fiscal: donde conste el último impuesto sobre sociedades o el último IRPF en caso de los autónomos, el Modelo 347 de la declaración de operaciones con terceras personas, las últimas liquidaciones del IVA (modelo 303), el modelo 390, etc.

- Información operativa: detalles sobre la actividad principal de la empresa, clientes principales, proveedores, contratos importantes, etc.

- Situación legal: información sobre posibles litigios, demandas o contingencias legales que puedan afectar la situación financiera de la empresa.

- Planes estratégicos: las entidades pueden querer conocer los planes a medio y largo plazo de la empresa, inversiones previstas, expansiones, etc.

¿Cómo hacer un pool bancario?

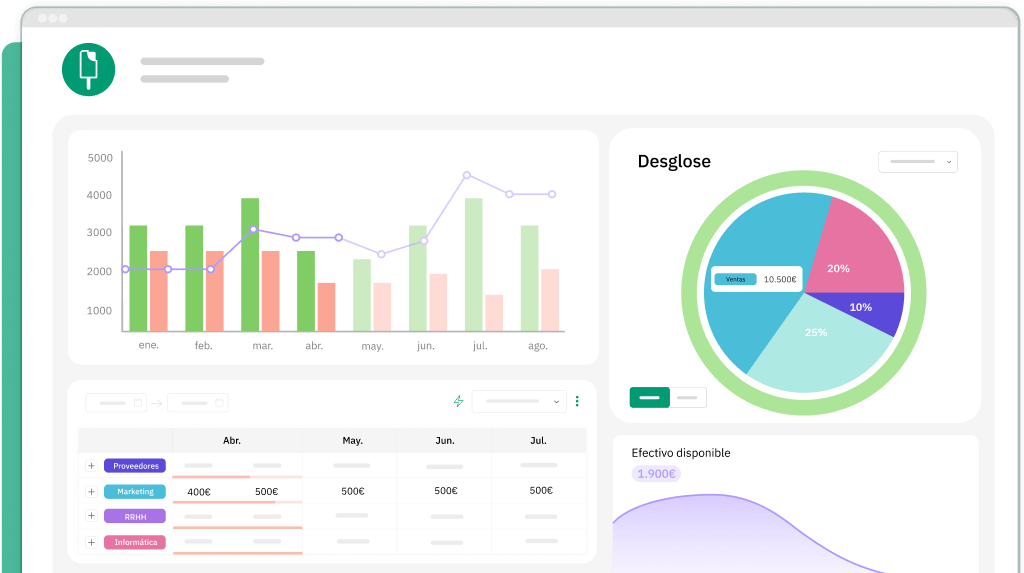

Realizar un pool bancario para tu empresa implica consolidar y gestionar de manera eficiente las relaciones crediticias con diversas entidades financieras. El objetivo es optimizar las condiciones de financiamiento, diversificar las fuentes de financiación y mejorar la capacidad de negociación con los bancos. A continuación, se detallan los pasos a seguir para establecer y gestionar un pool bancario:

- Asegúrate de que tu contabilidad está actualizada: una contabilidad al día te permitirá tener una visión clara de los pasivos bancarios, mostrando los compromisos actuales con cada banco. Esto simplificará la tarea de mantener al día tu pool bancario.

- Utiliza una hoja de cálculo predefinida: esta hoja debe contener la información inicial de tus deudas financieras, así como las fechas de vencimiento correspondientes. Con esta estructura, solo necesitarás actualizar el saldo actual de tus deudas.

- Detalla las cuentas de pasivos bancarios: al desglosar estas cuentas, podrás identificar fácilmente cada fuente de financiamiento, lo que agilizará la creación del pool bancario y la contabilización de préstamos y créditos.

- Transfiere un resumen de tus deudas a Excel: al exportar un balance detallado de tus pasivos bancarios, tanto a corto como a largo plazo, podrás incorporar rápidamente la información al pool bancario, siempre y cuando mantengas una contabilidad actualizada.

- Verifica la Información con la banca electrónica: es recomendable cotejar tus registros contables con la información disponible en las plataformas electrónicas de los bancos con los que operas. Esto te ayudará a identificar y corregir posibles discrepancias.

- Compara tu pool bancario con la CIRBE: es posible que encuentres ligeras diferencias al hacer esta comparación. A continuación, te explicamos las posibles razones de estas discrepancias.

Ejemplo de pool bancario

A continuación te explicamos un pool bancario:

| Entidad financiera | Tipo de deuda | Importe inicial | Saldo vivo | Fecha de vencimiento | Tipo de interés |

| Entidad A | Préstamo | 50.000€ | 40.000€ | 01/01/2025 | 3% |

| Entidad B | Línea de Crédito | 30.000€ | 20.000€ | 15/06/2026 | 4% |

| Entidad C | Hipoteca | 200.000€ | 180.000€ | 01/01/2040 | 2,50% |

| Entidad D | Leasing | 20.000€ | 15.000€ | 01/01/2026 | 3,50% |

En este ejemplo:

- Entidad financiera: es el banco o institución financiera con la que la empresa tiene una deuda.

- Tipo de deuda: es la naturaleza del compromiso financiero (puede ser un préstamo, línea de crédito, hipoteca, leasing, entre otros).

- Importe inicial: es el monto original del compromiso financiero cuando se estableció.

- Saldo vivo: es el monto actual que queda por pagar de ese compromiso financiero.

- Fecha de vencimiento: es la fecha en la que se espera que la deuda esté completamente saldada.

- Tipo de interés: es el porcentaje de interés que se aplica sobre el saldo vivo de la deuda.

Este es un ejemplo simplificado y, en la práctica, un pool bancario puede contener más detalles y ser más complejo, dependiendo de las necesidades y la situación financiera de la empresa.