Si estás considerando dar el salto y convertirte en tu propio jefe, o si ya eres un autónomo experimentado, comprender los aspectos contables es esencial para el éxito de tu actividad. La contabilidad puede parecer un tema complejo y abrumador, pero no te preocupes, estamos aquí para guiarte y brindarte la información clave que necesitas.

En este artículo, exploraremos las particularidades y los aspectos fundamentales de la contabilidad para trabajadores autónomos en España. Desde la gestión de los ingresos y gastos hasta las obligaciones fiscales y los beneficios que conlleva llevar una contabilidad adecuada, desglosaremos los conceptos clave de una manera clara y accesible.

En este artículo aprenderás:

- ¿Es obligatorio que los autónomos lleven la contabilidad?

- Obligaciones contables por tipo de autónomo

- Otros tipos de libros contables

- Sanciones a autónomos por no llevar la contabilidad

- ¿Cómo llevar la contabilidad de un autónomo?

¿Es obligatorio que los autónomos lleven la contabilidad?

La respuesta es que sí, de lo contrario poco sentido tendría este artículo, así que si quieres saber más sigue leyendo.

Existen distintos tipos de contabilidad y textos normativos como el Código de Comercio o el Plan General de Contabilidad para regularlas. Además, Hacienda exige a los trabajadores por cuenta propia que presenten los libros de registro, es decir los ingresos, gastos e inversiones de su actividad, de cara a mantener al día el pago de impuestos.

No obstante, la AEAT diferencia el tipo de contabilidad que debe llevar cada autónomo en función de la actividad que se realice y del régimen tributario en el que se esté enmarcado para calcular los rendimientos de la actividad.

Obligaciones contables por tipo de autónomo

Al hilo de lo anterior, los autónomos deben elegir muy bien el régimen tributario al que se acogen, pues de ello depende el cálculo de sus rendimientos económicos.

Elegir una u otra, así como sus diferentes subtipos, va de la mano con el tipo de actividad que se desarrolle y, a su vez, la actividad determinará también el tipo de contabilidad que se deba llevar.

Autónomos en estimación directa simplificada

Los autónomos que tributen por estimación directa simplificada deberán de llevar los siguientes libros contables:

- Libro de registro de ventas y ingresos: se incluyen todas las facturas que se emitan de forma cronológica.

- Libro de registro de compras y gastos: se incluyen todas las facturas recibidas y que son gastos relacionados con la actividad que se lleve a cabo.

- Libro de registro de bienes de inversión: se incluyen las adquisiciones para tu negocio que tengan una vida útil de más de un año.

Autónomos en estimación directa normal

Aquí tenemos que diferencia entre actividades mercantiles y actividades profesionales o no mercantiles.

Para los autónomos que realicen actividades mercantiles deberán de llevar los siguientes libros contables:

- Libro diario: se registran todas las operaciones diarias de una empresa de manera cronológica y en forma de asientos contables.

- Libro de inventarios y cuentas anuales: libro contable que reúne diferente información de la situación de una empresa para un ejercicio económico concreto.

Par los autónomos que realicen actividades profesionales o no mercantiles deberán de llevar los mismo libros contables que si se tributa por estimación directa simplificada.

Autónomos en estimación objetiva o módulos

En estos casos no es necesario llevar libros contables. De todos modos sí que se debe de guardar todas las facturas emitidas y recibidas por si en algún momento Hacienda las requiere.

🔗 Ampliar información: Si quieres saber más sobre los libros contables obligatorios para autónomos te recomendamos que leas nuestro artículo específico.

Otros tipos de libros contables

Así mismo, dependiendo del tipo de actividad es posible que sea necesario llevar también actualizados otros libros contables. Tal es el caso de los profesionales que realizan operaciones como intermediarios de sus clientes, por ejemplo las tasas judiciales que abona un abogado. En cuyo caso están obligados a tener un libro de registro para provisiones de fondos y suplidos, donde deberán anotar detalladamente los adelantos que le paguen los clientes.

Otro tipo de libro contable sería el Registro de Operaciones Intracomunitarias (ROI), donde se vuelca la información sobre las operaciones transnacionales realizadas con otras empresas de la Unión Europea. Es obligatorio para los autónomos que realicen operaciones de compraventa en el territorio de la UE, identificando los bienes comprados o vendidos, la fecha y las empresas involucradas en la venta o adquisición.

Sanciones a autónomos por no llevar la contabilidad

Explicado todo lo anterior, como suele ocurrir Hacienda se suele mostrar implacable ante los errores o las alteraciones deliberadas en la contabilidad. En el primer caso, si se trata de un simple fallo involuntario al trasladar una cifra a los libros contables, se considerará falta leve y solamente tendrías que pagar una penalización de como máximo el 50% de lo que dejaste de pagar debido a tu equivocación.

Pero si el inspector detecta que has realizado una alteración deliberada de tus cuentas con el objetivo de pagar menos impuestos, entonces se considerará una falta grave y te sancionarán con el 50%, el 100% o hasta el 150% sobre la cantidad impagada si se considera muy grave.

¿Cómo llevar la contabilidad de un autónomo?

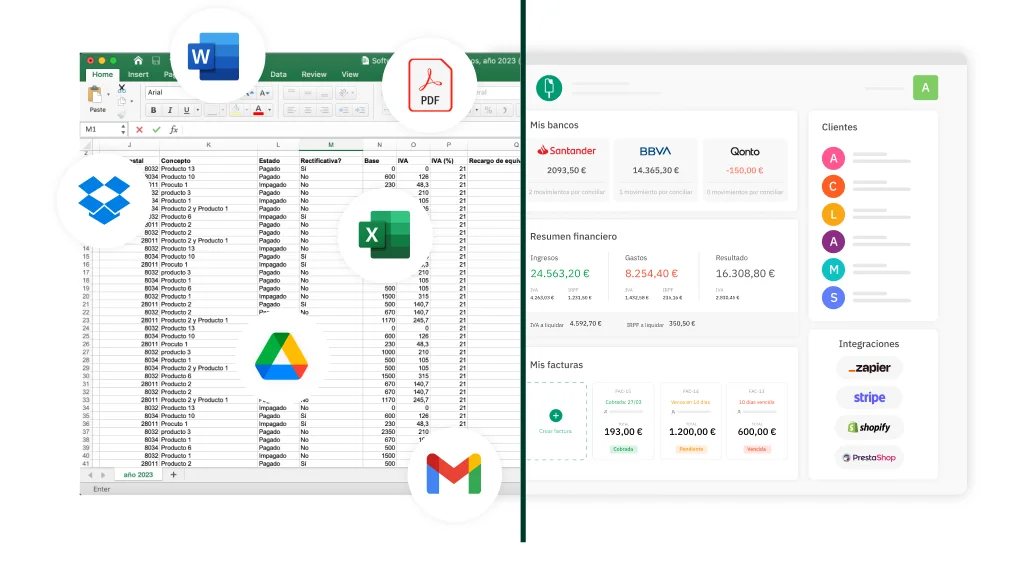

Existen muchas maneras de llevar la contabilidad para un autónomo. La tradicional es en papel, algo no muy aconsejable ya que Hacienda no tolerará borrones o entradas ilegibles. La mejor opción es utilizar software de contabilidad y facturación.

Actualmente existen diferentes programas de facturación como el que ofrecemos en Quipu, donde de forma sencilla se van introduciendo los datos de facturación y con apenas unos clicks generar los diferentes libros contables necesarios para cada actividad.

De ese modo, si Hacienda te hace algún requerimiento para que presentes tus cuentas, desde cualquier lugar y en cualquier momento puedes extraer tus libros contables completamente actualizados.