Debido a su situación y ubicación, en Canarias no existe el IVA. En efecto, ese impuesto al que se enfrentan la mayoría de autónomos españoles no está presente en este archipiélago. Sin embargo, en su lugar, está el IGIC, otro impuesto único de la región que se divide en varios tramos.

Existen diferentes tipos de IGIC aplicables. En concreto hay 6 tipos de IGIC distintos, y cada uno de ellos afecta a diferentes bienes y servicios, a la vez que se diferencia enormemente del IVA. Pero no vamos a adelantar más, sigue leyendo para saberlo todo sobre estos tipos y cómo se aplican.

- ¿Qué es el IGIC?

- ¿Qué Ley dictamina los tipos de IGIC?

- Tipos de IGIC en Canarias

- IGIC Canario vs IVA en España

¿Qué es el IGIC?

El IGIC (Impuesto General Indirecto Canario) es un impuesto aplicado al consumo de determinados productos o servicios que se limita al territorio de las Islas Canarias. Funciona exactamente igual que el IVA peninsular, al que sustituye en las islas donde se aplica.

Abarca también el espacio aéreo Canario y hasta un radio de 12 millas náuticas alrededor de todo el archipiélago. Además, se caracteriza por suponer un gravamen muy inferior al que se aplica con el IVA.

Como decíamos antes, también existen diferentes tipos de IGIC en Canarias, como sucede con el Impuesto sobre el Valor Añadido, que dependen de la naturaleza de los bienes y servicios. Aunque en esto ahondaremos más adelante.

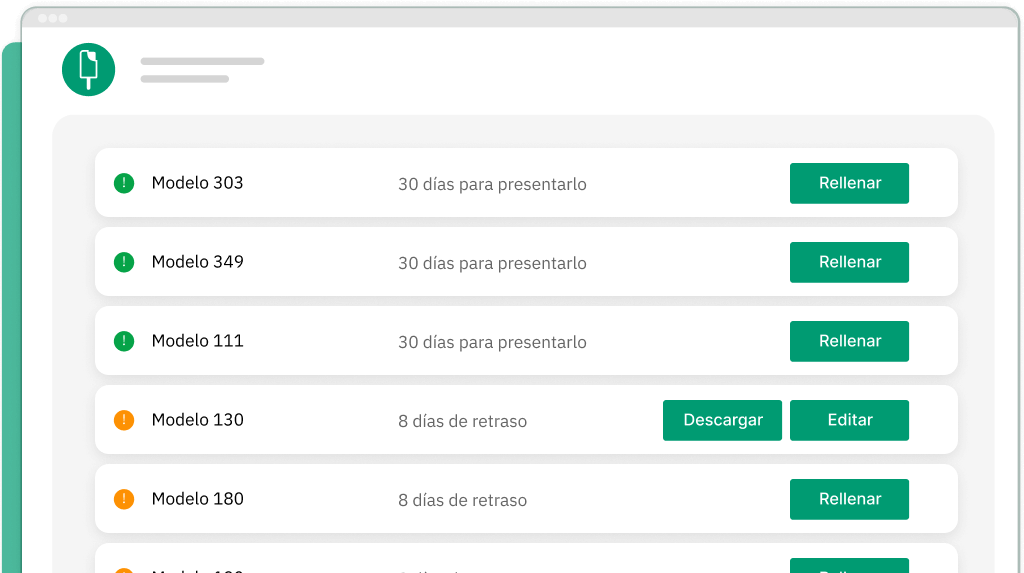

Y sí, los autónomos canarios también están obligados a declararlo y liquidarlo.

🔗 Ampliar información: Si quieres saber más sobre el IGIC soportado y el IGIC repercutido te recomendamos que leas nuestro artículo.

¿Qué Ley dictamina los tipos de IGIC?

Los tipos del Impuesto General Indirecto Canario, o IGIC, están regulado y registrados por la Ley 20/1991 del 7 de Junio . Los artículos concretos que los definen y que indican los diferentes tipos de IGIC que hay en Canarias son el artículo 51 y posteriores de dicha Ley.

Para ser exactos, son estos artículos los que concretan cada tipo de IGIC. Así, el Artículo 52 define dónde se aplica el de tipo cero, el Artículo 54 el del 3%, etc. También cabe mencionar que lo que establece esta ley ha sufrido modificaciones a lo largo del tiempo.

Por ejemplo, no fue hasta el 1 de enero de 2016 cuando se suprimió un tipo de IGIC reducido especial para la compra de una primera vivienda por valor de menos de 150.000 euros, que era del 2,75%.

También se ha modificado el tipo general, que durante un tiempo fue del 6,5%. Desde el 1 de enero de 2020, ha vuelto a ser del 7%. El IGIC incrementado, por otra parte, pasó de ser del 13,5% al 15% también en esa misma fecha. Desde entonces, no se han aplicado más cambios.

Tipos de IGIC en Canarias

Como ya habrás podido ver y comprobar, existen diferentes tipos impositivos del IGIC en Canarias. Vamos a ver a continuación todos los que hay y dónde se aplican:

- Tipo Cero de IGIC – 0%

- Tipo Reducido de IGIC – 3%

- Tipo General de IGIC – 7%

- Tipo Incrementado de IGIC – 9,5%

- Tipo Incrementado de IGIC – 13,5%

- Tipo Especial de IGIC – 20%

| Tipo de IGIC | Tanto por ciento (%) | Bienes y servicios gravados |

| IGIC de tipo cero | 0% | Bienes y servicios de primera necesidad |

| IGIC de tipo reducido | 3% | Productos derivados de industrias textiles o químicas, suministros… |

| IGIC de tipo general | 7% | Mayoría de productos y servicios |

| IGIC de tipo incrementado | 9.5% | Vehículos y medios de transporte |

| IGIC de tipo incrementado | 13,5% | Bebidas alcohólicas, perfumería, joyería y determinadas marcas de tabaco |

| IGIC de tipo especial | 20% | Tabaco negro |

| IGIC de tipo especial | 35% | Tabaco rubio |

IGIC Canario vs IVA en España

La mejor manera de ver las diferencias del IGIC Canario vs el IVA en España es a través de ejemplos. Para esta comparativa vamos a coger tres casos diferentes que vamos seleccionar en base a los tres tipos de IVA que hay en la península. Así, podrás ver fácilmente la diferencia con respecto al territorio canario.

En primer lugar, supongamos que vamos a comprar un libro que necesitamos como referencia para un proyecto profesional. En la Península Ibérica, se le aplica el IVA superreducido del 4%. Así, en caso de que el precio base del libro fuera de 10 €, el total a pagar sería de 10,40 €.

¿Y en Canarias? El IGIC de los libros es de tipo cero. No hay porcentaje que añadir. Por tanto, costaría esos 10 €. Si se hubieran comprado 100 libros para venderlos, el IVA habría sido de 40 € y el IGIC de 0.

Ahora, imaginemos que compramos agua para la oficina. Se ha comprado una tirada de muchos litros para tener abastecimiento de sobra. El agua ya entra dentro del IVA reducido del 10%. Así, si se compra una tirada con una base imponible de 100 €, el total final a pagar sería de 110 €. Esos 10 € son el IVA.

En el caso de las Islas Canarias, el agua tiene también un IGIC de tipo cero. De nuevo, no habría que pagar nada de impuesto por comprarla. Una diferencia más que considerable, ya que es un 10% frente a un 0%.

El último ejemplo lo vamos a aplicar a la ropa. Vamos a suponer que compramos 5 camisas de 20 € de base imponible cada una. El total a pagar son 100 €. En este caso, el IVA que se aplica es el de tipo general, lo que supone pagar 21 € más. El total ascendería a 121 €.

Toca mirar a las Islas Canarias. En esta región, el IGIC de ropa y calzado es de Tipo Reducido, es decir, del 3%. En lugar de pagar los 21 € de la península, se pagarían solo 3 € por el Impuesto General Indirecto Canario. La diferencia es abismal: 21% vs 3%.