¿Quieres hacer dropshipping, pero no tienes ni idea de qué obligaciones fiscales comporta? No te preocupes, porque en esta entrada de nuestro blog te contamos todo lo que necesitas saber antes de lanzarte a ello: qué características tiene el dropshipping, si es necesario que te des de alta como autónomo, cómo funciona el IAE en estos casos, cuáles son los impuestos que tendrás que pagar…

En resumen, en este artículo aprenderás sobre:

- ¿Qué es el dropshipping?

- Características del dropshipping

- IAE del dropshipping

- ¿Puedo hacer dropshipping sin ser autónomo?

- ¿Autónomo o Sociedad Limitada (S.L.) para dropshipping?

- ¿Cómo funciona la fiscalidad del dropshipping?

- Dropshipping e IVA

- ¿Cómo se recauda el IVA? La ventanilla única de importación (IOSS)

- Trámites de aduana en dropshipping: IVA importación

- Impuestos dropshipping al importar

- El recargo de equivalencia en dropshipping

- Preguntas frecuentes

¿Qué es el dropshipping?

Antes de meternos en aspectos fiscales, lo primero que vamos a hacer es definir el concepto de dropshipping. Se trata de un modelo de negocio online minorista en el que la tienda no tiene un stock de productos propios. La clave para que este negocio funcione es adquirirlos directamente del proveedor cada vez que se cierra una venta. No obstante, el comerciante nunca recibe los artículos, puesto que el proveedor se los envía directamente al cliente. Así pues, el comerciante se limita a ser un mero intermediario que nunca llega a manipular el producto.

Aproximadamente un tercio del sector del comercio online utiliza el dropshipping, ya que este modelo permite abrir y gestionar una tienda online de manera sencilla y sin necesidad de invertir grandes cantidades de dinero.

Características del dropshipping

En el mundo tecnológico y globalizado en el que vivimos hoy en día, parece evidente que el futuro de los comercios es online. Como acabamos de ver, el dropshipping es una manera muy atractiva de vender por internet, porque no es demasiado compleja y no requiere apenas inversión económica. Además, cuenta con otras ventajas como las siguientes:

- Al no requerir almacenaje de productos, este tipo de negocio permite ofrecer una gran variedad de productos.

- Es muy escalable, puesto que son los proveedores (y no el comerciante) quienes se encargan de procesar la mayor parte del trabajo.

Sin embargo, también tienes que tener en cuenta los inconvenientes que comporta este modelo de negocio. En nuestra opinión, los dos más importantes son:

- Puede surgir algún problema de stock, pues a veces es complicado sincronizar tu inventario comercial con el de tus proveedores.

- Tendrás que asumir cualquier error que cometan tus proveedores.

💡 QUIPU TIP: Si tienes claro que vas a hacer dropshipping, elige bien quiénes van a ser tus proveedores, ya que el éxito o el fracaso de tu negocio va a depender en buena parte de ello.

IAE del dropshipping

El Impuesto sobre Actividades Económicas (IAE) es un código numérico que identifica una actividad. Así, cada actividad tiene su propio epígrafe del IAE.

Antes de seleccionar cuál es el IAE que más se ajusta a tu modelo de negocio, debes asegurarte bien de que realmente estás haciendo (o quieres hacer) dropshipping, ya que se trata de un tipo de comercio con tipologías y características concretas.

Para que Hacienda considere que un comercio está utilizando el dropshipping tienes que cumplir los siguientes requisitos:

- Tener tienda propia.

- No almacenar los artículos que vendes, de eso se encarga el proveedor.

- Recibir el dinero de los clientes.

- No tener que enviar el producto al cliente final, de nuevo, eso es tarea del proveedor que hayas elegido.

- Estar asignado en el IAE de comerciante.

Si tienes una página web en la que comercializas productos mediante dropshipping, podrías darte de alta en el epígrafe 618.1. No obstante, es necesario que te informes bien, puesto que, como el epígrafe no solo depende de dónde se comercialice el producto sino también de qué tipo de producto se trata, es probable que no sea el único que necesites.

¿Puedo hacer dropshipping sin ser autónomo?

Esta es una de las preguntas más frecuentes. Por norma general, cuando comenzamos un negocio, es obligatorio que nos demos de alta como autónomo, ya que esta es la manera de declarar el dinero que ganemos. No obstante, es evidente que esto es algo que comporta unos gastos mensuales fijos y, si estás comenzando, es probable que los primeros meses pierdas dinero.

Por suerte, existen algunas alternativas que te permiten crear una tienda de dropshipping sin necesidad de pagar la cuota de autónomo. A priori, no tienes la obligación de darte de alta en el Régimen Especial de Trabajadores Autónomos (RETA) si la actividad que ejerces no es tu medio de vida principal. En otras palabras, si con tu tienda online no consigues generar más ingresos que el salario mínimo interprofesional, no estás obligado a darte de alta como autónomo. Ahora bien, ten en cuenta que deberás declarar tus ingresos y el IVA que hayas facturado cada tres meses (como todos los trabajadores autónomos). Para ello, deberás darte de alta en Hacienda (no en la Seguridad Social). De esta manera podrás emitir facturas, pero sin pagar la cuota de autónomo ni el IRPF.

No obstante, aunque sea posible no darse de alta como autónomo para abrir un negocio de dropshipping, te recomendamos que lo hagas desde el principio para que Hacienda no te dé ningún susto.

🔗 Ampliar información: Si quieres saber más sobre cómo facturar sin ser autónomo.

¿Autónomo o Sociedad Limitada (SL) para dropshipping?

Ambas opciones son válidas. Ahora bien, tienes que tener en cuenta que elijas la opción que elijas, tendrás que darte de alta en la Seguridad Social.

Para tomar esta decisión, lo mejor es que analices bien tu negocio: los gastos y los ingresos previstos, si las ventas van a ser por mayor o al por menor, si tus proveedores van a ser españoles o del extranjero…

Al principio, si vas a empezar poco a poco, lo mejor es que te des de alta como autónomo. ¿Por qué? Bueno, pues porque los costes de constitución de una empresa son más elevados y la contabilidad es más compleja.

Si creas una Sociedad Limitada, durante el primer año tributarás el impuesto de sociedades con un tipo fijo anual del 15% sobre los beneficios que obtengas. A partir del segundo año este porcentaje pasa a ser el 25%. En cambio, si decides darte de alta como autónomo, tributarás el IRPF con un tipo impositivo variable que puede llegar hasta el 45% o más según la base imponible que tengas.

¿Cómo funciona la fiscalidad del dropshipping?

Si tienes un negocio de dropshipping, independientemente de que seas autónomo o de que hayas constituido una sociedad limitada, deberás llevar la contabilidad y guardar tus facturas durante, al menos, 5 años.

Ahora bien, la mayor diferencia en lo que respecta a fiscalidad entre un autónomo y una sociedad limitada es que el primero únicamente tendrá que tener actualizados los libros de ventas e ingresos, compras y gastos y bienes de inversión, mientras que la sociedad limitada también tendrá que hacerlo, pero, además deberá llevar los libros oficiales del Código de Comercio y publicarlos en el Registro Mercantil.

Dropshipping e IVA

El IVA en el dropshipping depende de las diferentes etapas en las que se encuentre el producto. A continuación, te explicamos lo que pasa con este impuesto en cada una de ellas:

- Compra al proveedor. En este punto influye mucho dónde se encuentra la empresa o persona que almacena y entrega el producto al cliente final, ya que, si no se encuentra en España, las operaciones de compra no llevarán IVA.

- Venta al cliente. Si el transporte de la mercancía no comienza en España, tampoco llevará IVA. Eso sí, esta operación estará sujeta a la legislación del país en el que se inicie el transporte del artículo.

❗️DATO CLAVE: Si esta operación no se produce en España y no se le aplica el IVA, no estará sujeta al Régimen del Recargo de Equivalencia (del que hablaremos más adelante).

- Adquisición intracomunitaria de mercancía por parte del cliente final. El cliente final correrá con los impuestos que se aplican a la importación. Por ejemplo, si recibe la mercancía en España tendrá que hacer frente al IVA (salvo que el producto cueste menos de 22 euros).

Si tanto el proveedor como el destinatario están localizados dentro de la Unión Europea, tendrás que saber si el cliente final es un particular o una empresa, ya que solo así podrás determinar si hay que facturar con el IVA aplicable en el país del que proviene el producto o si la operación está sujeta a la norma española y, por lo tanto, se tiene que aplicar la regla de la inversión del sujeto pasivo.

¿Cómo se recauda el IVA? La ventanilla única de importación (IOSS)

Desde julio de 2021, para regular las importaciones de negocios como el dropshipping, es obligatorio que el importador liquide el IVA independientemente de lo que cueste el producto. Así pues, únicamente los negocios que estén inscritos en la ventanilla única de importación (IOSS) podrán sustituir al cliente final como importador en aduanas y estarán exentos de pagar el IVA, eso sí, únicamente si el valor de sus productos no supera los 150 euros. La ventanilla única de importación no solo facilita el pago del IVA, sino que también evita otros trámites que se derivan de la importación como, por ejemplo, los trámites de las aduanas y la presentación de algunos modelos adicionales como el 031.

💡 QUIPU TIP: Regulariza tu actividad, para que el comprador no tenga que hacer frente al IVA, ya que este sobrecoste podría ocasionarte una pérdida de ventas.

Trámites de aduana en dropshipping: IVA importación

Si el cliente final es español y va a recibir un producto que proviene de fuera de los límites de la Unión Europea que tiene que pasar por la aduana española (península o Baleares) tendrás que llevar a cabo algunos trámites aduaneros. Además, ten en cuenta que, si el artículo proviene de Ceuta, Melilla o Canarias, no llevará IVA. Asimismo, tendrás que aportarle a Hacienda informaciones diferentes dependiendo de si estás dado de alta en el IOSS o no.

Como decíamos, si los productos que va a recibir el cliente final tienen un coste superior a 150 euros cuando los importas, tendrás que liquidar el IVA en aduanas. Este trámite lo tendrás que llevar a cabo mediante la carta de pago que acompaña al modelo 031 que te expedirá la Administración aduanera. Al rellenar el 301 tendrás que tener en cuenta los datos recogidos en el DUA y también el hecho de que, en todos los documentos de la importación, el cliente es el que debe aparecer como responsable.

Impuestos dropshipping al importar

Recapitulando, si el producto se vende en España, será el cliente final quien tendrá que hacer frente al IVA que corresponda, puesto que la fiscalidad que se aplica al consumidor final depende del país en el que reciba la compra.

Además, te recordamos que, si tanto el proveedor como el receptor final del producto se encuentran en países que formen parte de la Unión Europea, deberás saber si el destinatario es un particular o una empresa, ya que de esto dependerá si la factura se emitirá con el IVA del país de origen o si se aplicará la inversión de sujeto pasivo.

El recargo de equivalencia en dropshipping

Si el 80% de los futuros clientes de tu negocio van a ser particulares no vas a modificar los productos que vendes y no vas por módulos, tendrás que darte de alta en el régimen de recargo de equivalencia del IVA.

Esto implica lo siguiente:

- Cada vez que realices una compra tendrás que pagar un recargo. El importe variará en función del tipo de IVA de los artículos que vendas.

- No tendrás la obligación de presentar el modelo 303 de las liquidaciones trimestrales del IVA.

- No tendrás que hacer facturas de venta ni tampoco será obligatorio que tengas un registro de libro de ingresos.

Preguntas frecuentes a nuestros asesores:

En este apartado vamos a resolver las dudas más frecuentes sobre la fiscalidad del dropshipping a la mano de nuestros expertos, los asesores fiscales.

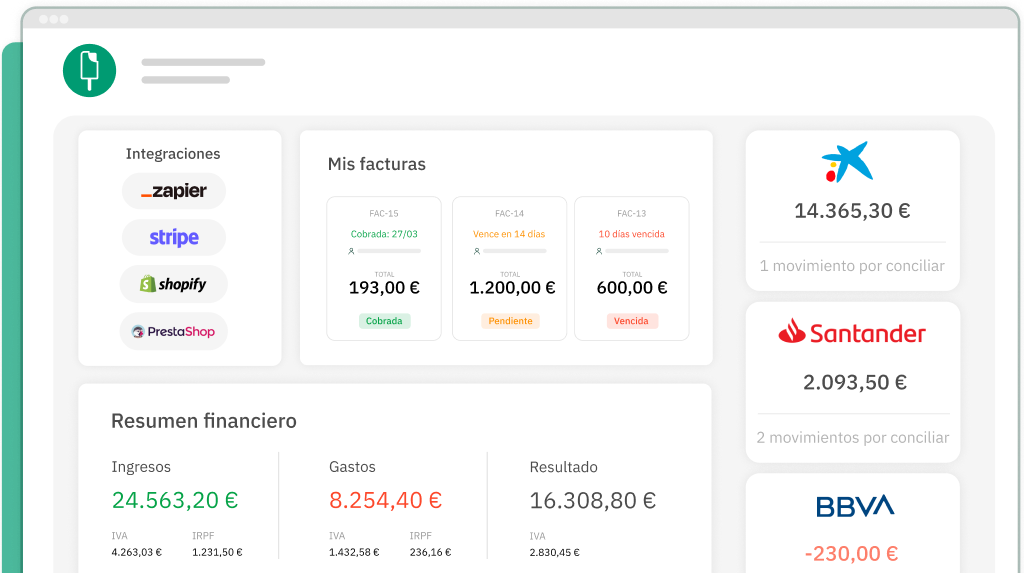

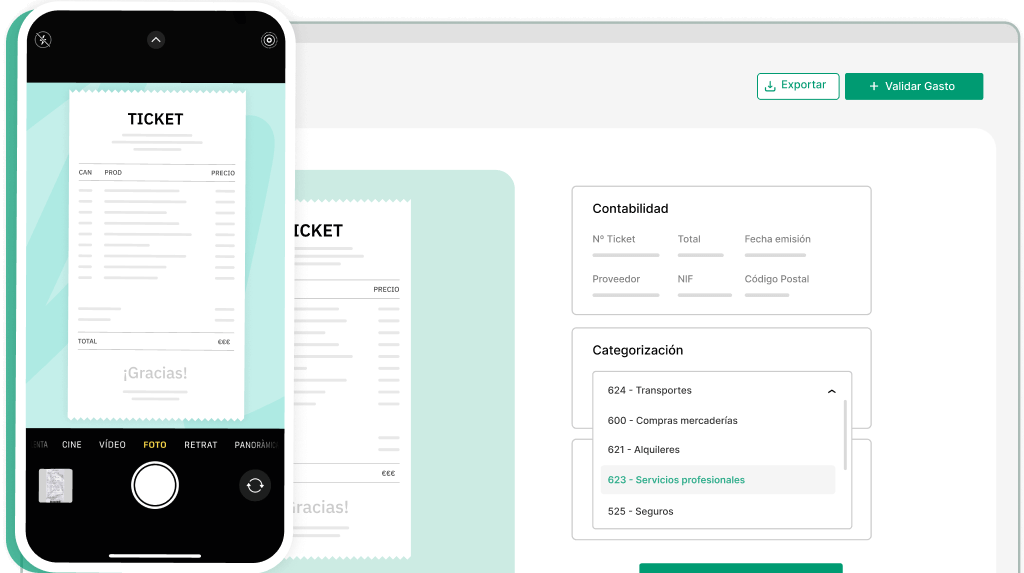

En Quipu trabajamos con una red de +200 asesorías en toda España. Por lo que podemos asignarte la gestoría que mejor se adapte a ti y a tu negocio. Solicita ahora sin compromiso nuestro servicio de gestoría.

¿Qué impuestos debo presentar si hago dropshipping como autónomo?

Si eres autónomo, deberás aplicar el IRPF y el IVA en cada factura. En el IRPF, el régimen que tendrás que elegir será el de estimación directa normal y simplificada; en el IVA, el régimen especial de recargo de equivalencia.

¿Debo presentar el modelo 303 de IVA si hago dropshipping?

Si estás dado de alta en el régimen de recargo de equivalencia del IVA, no tienes la obligación de presentar el modelo 303 cada trimestre.

¿IRPF en el dropshipping?

Si eres autónomo, sí tendrás que presentar la declaración del IRPF anual.

¿Puedo deducirme las cuotas de IVA soportado haciendo dropshipping?

Las cuotas de IVA soportado podrás deducírtelas siempre y cuando se trate de ventas que, si se hubiesen realizado en España, hubiesen originado el derecho a la deducción.